Zukunft des Private-Banking-Markts Österreich

Für die Zukunft werden tief greifende Entwicklungen den Markt vor neue Herausforderungen stellen. Da kostenseitig bereits viele Optimierungshebel in dem eher kleinteiligen Markt genutzt wurden, fokussiert sich ein Großteil dieser Herausforderungen auf die Essenz der Geschäftsmodelle. Neben den sich verändernden Kundenbedürfnissen rückt die Akquise jüngerer Kundengruppen mit einem höheren Anspruch an Innovation stärker in den Mittelpunkt.

Um ihre Positionierung zu sichern und weiter auszubauen, müssen Private-Banking-Institute in Österreich ihr Geschäftsmodell stufenweise weiterentwickeln: vom traditionellen und eher analogen Relationship-Business hin zu einem digitalen und in die Lebenswelt des Kunden integrierten Private Banking der Zukunft. Dazu ist zuerst ein strikt auf die Kundenbedürfnisse ausgerichtetes Geschäftsmodell nötig, das den persönlichen Kontakt über den Relationship-Manager zunehmend digital auflädt. Neben ganzheitlicher Beratung und individueller Preisgestaltung ist hierfür die Weiterentwicklung der Rolle des Relationship-Managers von zentraler Bedeutung. Langfristig gilt es, ein Zielbild zu entwickeln, welches das eigene Institut als integralen Bestandteil eines größeren digitalen Ökosystems begreift, in dem eine entsprechende Nische und Positionierung eingenommen wird.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2020 (zeb)

Quantitativ untersuchtes Sample von acht der bedeutendsten Institute aus Österreich mit zusammen etwa 94 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews, Vergleiche mit den Nachbarländern Deutschland und der Schweiz & Expertise aus der langjährigen Beratung von zeb.

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.Ein unterschätzter Markt im Wachstumsmodus

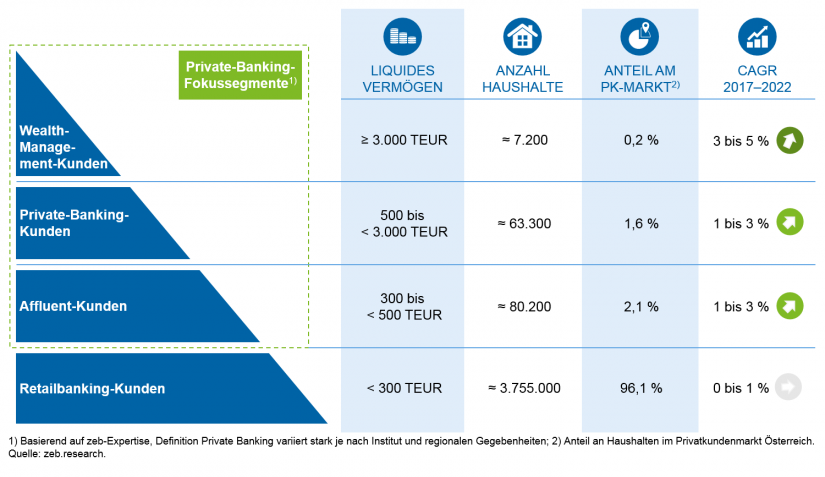

Die Größe und das Wachstumspotenzial des österreichischen Private-Banking-Markts werden oftmals unterschätzt: Die Kundengruppen wachsen stetig und bergen hohes Ertragspotenzial. Die Definition von Private Banking in Österreich variiert dabei stark. Grundsätzlich werden diesem Sektor international zwei Hauptkundengruppen zugeschrieben. Wealth-Management und Private-Banking-Kunden formen den Kern eines jeden Private-Banking-Instituts. Ein Spezifikum am österreichischen Markt sind Affluent-Kunden als dritte Zielgruppe von Privatbanken. Dem Wealth-Management-Segment, das sich in Österreich durch ein liquides Vermögen von ≥ 3 Mio. EUR auszeichnet und 2017 mit etwa 7.200 Privathaushalten vertreten war, prognostizieren wir auf Basis der erwarteten Vermögensentwicklung bis 2022 ein überproportionales Wachstum von 3 % bis 5 % jährlich. Auch das Segment Private Banking wird bis 2022 ein solides Wachstum von 1 % bis 3 % jährlich aufweisen. Diese Gruppe besteht aus Kunden mit einem liquiden Vermögen zwischen 500 TEUR und ≤ 3 Mio. EUR (ca. 63.000 Haushalte). Dem Affluent-Kunden-Segment (liquides Vermögen zwischen 300 TEUR und ≤ 500 TEUR) prognostizieren wir bis 2022 ein Wachstum von 1 % bis 3 % jährlich. Die prognostizierten Wachstumsraten positionieren das Private Banking somit als deutlich zuwachsstärkere Kundengruppe im österreichischen Privatkundensektor im Vergleich zum Retailsegment (vgl. Abbildung 1).

Margen stabilisieren, Kunden halten und gewinnen

Obwohl der österreichische Private-Banking-Markt hohes Wachstums- und Ertragspotenzial aufweist, üben diverse Herausforderungen Druck auf das Betriebs- und vor allem Geschäftsmodell der Institute aus. Privatbanken sehen sich hierzulande mit vier bedeutenden Herausforderungen konfrontiert.

- Stabilisierung Ertragsmargen und Ausschöpfung Zahlungsbereitschaft:

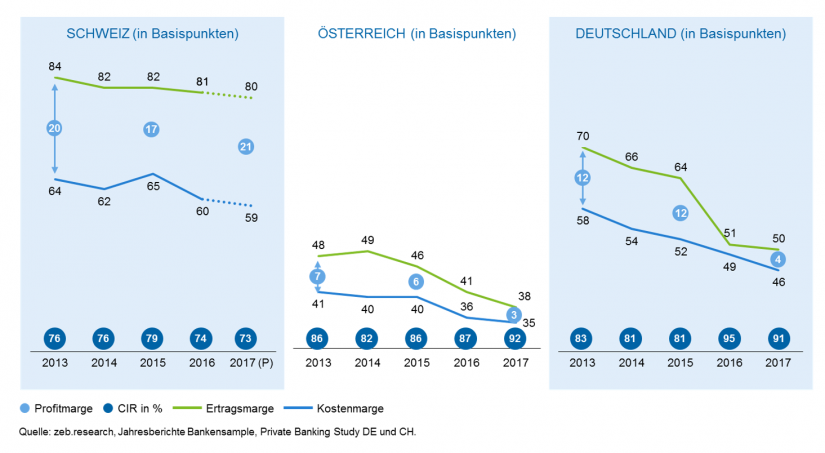

Die vergangenen Jahre waren insgesamt durch eine starke Marktperformance geprägt. Die Ertragsschwäche der heimischen Institute fällt insbesondere im Vergleich zu den deutschsprachigen Nachbarländern auf: Die Ertragsmarge liegt deutlich unterhalb des deutschen Markts und weist ebenso wie dort eine sinkende Tendenz auf (vgl. obige Abbildung 2).

Durch regulatorische Vorgaben wurde die Kostentransparenz bei angebotenen Dienstleistungen und Produkten enorm erhöht. Kunden wurde es ermöglicht, mit vertretbarem Aufwand verschiedene Institute und deren Angebote zu vergleichen. Für Private-Banking-Berater entstand hierdurch eine Angriffsfläche. Zusätzlich wurde es im Laufe der Jahre in Österreich üblich, eine Vielzahl von Rabattierungen und Sonderkonditionen zu gewähren. Dieser Entwicklung gilt es künftig entgegenzuwirken. - Veränderte Kundenerwartungen in der Betreuung:

Mit zunehmender Vergleichbarkeit und Verfügbarkeit sind Kundenerwartungen im Wandel. Performance wird so immer mehr zum Hygienefaktor, Qualität der individuellen Betreuung zum Entscheidungskriterium. Für österreichische Private-Banking-Anbieter bedeutet dies in erster Linie das Aufbrechen der klassischen Kundensegmentierung, denn die Bedürfnisse innerhalb einer Kundengruppe können sich stark unterscheiden und werden zunehmend individueller. Die Logik der Segmentierung ist in nahezu allen Häusern in Österreich vergleichbar und orientiert sich in der Regel am (liquiden) Vermögen des Kunden. Kundenberater „behalten“ häufig ihre Kunden, auch wenn diese mit der Zeit in ein anderes Segment rutschen. Segmentierung als mögliches Differenzierungsmerkmal gegenüber Wettbewerbern ist noch weitgehend ungenutzt. - Gewinnung der Gunst der Erben:

Die Entwicklung der Erbmasse in Österreich ist seit 2010 von einem deutlich positiven Wachstum geprägt. Wurden damals noch etwa 8 Mrd. EUR vererbt, werden es zehn Jahre später rund 13 Mrd. EUR sein. Schätzungen zufolge wird die Summe der Erbschaften im Jahre 2030 bereits 18 Mrd. EUR betragen, was einen Anstieg von 35 % innerhalb von zehn Jahren bedeutet. (Quelle: WU Wien, zeb.research). Diese fortschreitende demografische Entwicklung bringt die nächsten Generationen in den Fokus. Leistungsversprechen müssen für jüngere Zielgruppen attraktiver und digitaler gestaltet werden. - Nachhaltige Kostensenkung:

Bereits erfolgte Kostensenkungen sind durch regulatorische Anforderungen sowie erhöhten Innovationsdruck gefährdet. Viele Institute haben das Optimierungspotenzial bei „einfachen“ Standardprozessen gehoben. Es verbleibt nunmehr wenig Spielraum für signifikante Optimierungen im bestehenden Operating Model. Auch das Potenzial für Skaleneffekte und Outsourcing ist mit Blick auf die Größe einzelner Player gering. Die Überprüfung und Umsetzung von signifikanten Veränderungen am Operating Model müssen vorangetrieben werden. Nur so können Freiräume für notwendige Investitionen ins Geschäftsmodell geschaffen werden – andernfalls droht nicht wenigen Instituten eine Konsolidierung.

Strategische Handlungsempfehlungen – Die Frage nach dem Mehrwert

Vor dem Hintergrund der aufgezeigten Ausgangssituation sowie der anstehenden Herausforderungen müssen sich Privatbanken in Österreich zunehmend die Sinnfrage stellen: Warum braucht es in Zukunft noch (so viele) Privatbanken? Welchen Mehrwert können Privatbanken ihren Kunden in einem zunehmend transparenten und technologisierten Marktumfeld bieten? Wie sieht ein mittel- und langfristiges Zielbild für das Private Banking aus? Um weiterhin erfolgreich zu sein, müssen Private-Banking-Institute ihr Geschäftsmodell kontinuierlich weiterentwickeln:

Im mittelfristigen Zielbild sollte dabei ein neuer Relationship-Management-Ansatz mit einer konsequent ganzheitlichen Beratung im Fokus stehen. Damit einhergehend sind neue Rollen für den Relationship-Manager zu etablieren. Dem Negativtrend sinkender Ertragsmargen ist durch konsequente Ausschöpfung der Zahlungsbereitschaft des Kunden entgegenzuwirken. Insbesondere kleine und mittelgroße Institute mit geringen Skalierungsmöglichkeiten müssen zunehmend Formen der Kooperation (z. B. Shared Services) oder anorganische Optionen prüfen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Ausgangspunkt für ein Relationship-Management von morgen ist der Kunde mit seinen Wünschen: Vermögenserhalt (und nicht marktüberdurchschnittliche Rendite), zeitliche Entlastung, Ganzheitlichkeit und persönliche Betreuung bleiben auch in Zukunft die zentralen Bedürfnisse. Mit zunehmendem technologischem Fortschritt werden jedoch auch „digitale Nähe“ und Personalisierung Grundvoraussetzungen für das Private Banking. Das Relationship-Management muss daher analoge und digitale Welt integrieren. Dazu bedarf es der Unterstützung des Relationship-Managers durch digitale Tools sowie die Bereitstellung und automatische Auswertung kundenspezifischer Daten.

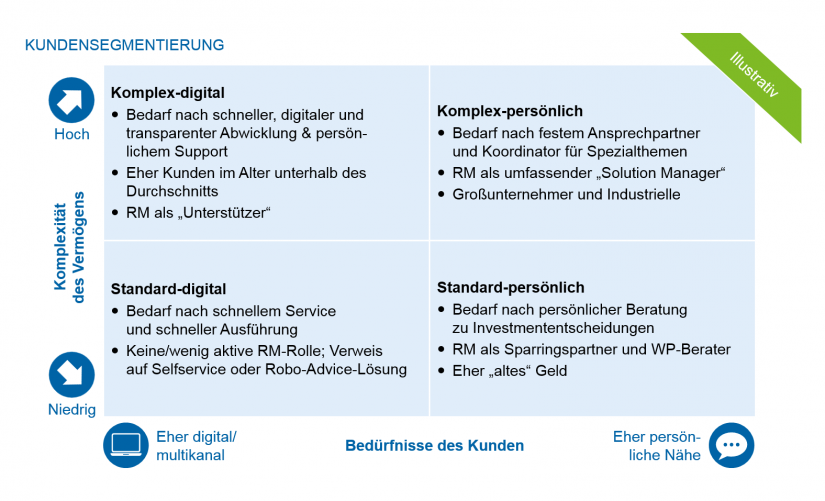

Zusätzlich zu einem weiterentwickelten Relationship-Ansatz sollten Private-Banking-Institute ihre Kundensegmentierung sowie die Rollen in der Kundenbetreuung neu ausrichten. Eine Kundensegmentierung rein nach Vermögen erscheint nicht zeitgemäß. Vielmehr gilt es, weitere Kriterien in der Segmentierung zu berücksichtigen, um individuellen Bedürfnissen in der Betreuung besser gerecht zu werden. Dies können Faktoren wie digitale Affinität und Kanalpräferenz oder soziodemografische Merkmale sein (vgl. Abbildung 3).

Parallel gilt es, langfristig zu denken und eigene Ideen für das Private Banking der Zukunft zu entwickeln. Plattformen wie Amazon und Facebook dominieren zunehmend den Retailsektor und haben das Potenzial, als größere digitale Ökosysteme auch für die Finanzbranche zu fungieren. Kleine und mittelgroße Privatbanken werden kaum die Ressourcen zum Aufbau eigener Ökosysteme aufbringen, können sich jedoch sehr wohl mit einer eigenen USP auch über das bestehende Geschäftsmodell hinaus in einem solchen Ökosystem positionieren. Hierbei sollte der USP in Zukunft weniger auf dem Feld „Produkte & Performance“ gesucht werden, sondern vermehrt im Bereich „Convenience & Service“ sowie „Sicherheit“ liegen.