Die Unternehmen: Auf der Rekordwelle zum Umbruch

Hohe Volatilität, Unsicherheit, Komplexität und Ambiguität prägen zunehmend die Welt sowohl auf politischer, gesellschaftlicher als auch klimatischer Ebene. Die globalen Marktunsicherheiten können die Stimmung in der deutschen Wirtschaft jedoch nicht eintrüben, der deutsche Mittelstand befindet sich auf Rekordniveau. Der ifo-Geschäftsklimaindex zeigt einen positiven Trend und auch der Wert deutscher Exporte wächst zunehmend. Indes liegt das Insolvenzniveau deutscher Unternehmen auf einem nie dagewesenen Tiefstand. Erfreulich – auch aus der Risikoperspektive der Banken – ist zudem die Entwicklung der Eigenkapitalquoten deutscher Unternehmen, die sich zwischen 2008 und 2016 von durchschnittlich 25 % auf 30 % verbessert haben.

Banking hat für den Mittelstand in dieser ökonomisch stabilen Situation in Verbindung mit der Niedrigzinsphase kaum Relevanz. Zinskosten machen lediglich ca. 1 % der Gesamtausgaben deutscher Unternehmen aus und selbst unter Einbezug von Bankentgelten für Provisionsprodukte bleibt der Anteil des Finanzdienstleistungsaufwands am Aufwand der Unternehmens-GuV unter 1,5 %. Seit der Finanzkrise ist auch der Anteil der Unternehmen mit Finanzierungsengpässen wieder stark gesunken. Lag dieser nach der Finanzkrise noch bei über 40 %, sind es aktuell nur noch 3 % der Unternehmen, die für sich einen Finanzierungsengpass diagnostizieren.

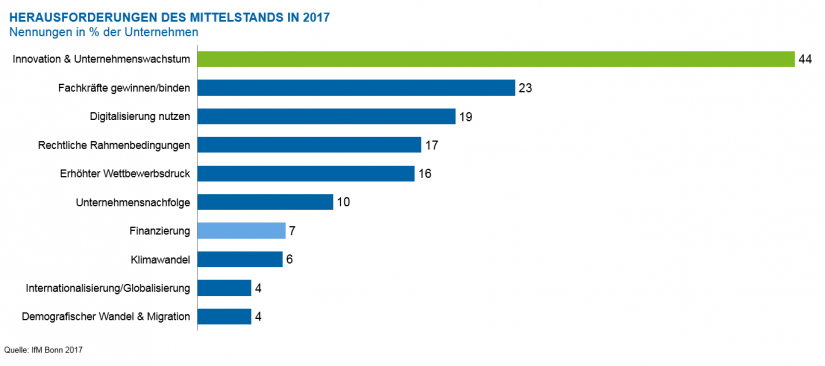

Vielmehr beschäftigen sich die Unternehmen mit ihren Kernherausforderungen. Basierend auf einer Unternehmensbefragung (IfM Bonn 2017) stellt „Innovation & Unternehmenswachstum“ mit 44 % die meistgenannte Herausforderung für deutsche Unternehmen dar. Die Gewinnung von Fachkräften (23 %) und die eigene Digitalisierung (19 %) sind weitere Kernherausforderungen. Die Finanzierungsfrage (7 %) ist dagegen nicht viel mehr als ein Nebenkriegsschauplatz (vgl. Abbildung 1).

Trotz allem, oder gerade deswegen sind die Unternehmen mit ihren Banken grundsätzlich zufrieden. Die Kundenzufriedenheits- bzw. -bindungswerte bewegen sich im Branchendurchschnitt jenseits der 80 %. Wettbewerbsdifferenzierend ist diese Zufriedenheit selbst für die besten Institute kaum, denn auch die Institute mit der vergleichsweise geringsten Kundenbindung weisen mit Zufriedenheitswerten von über 70 % noch gute Werte auf.

Dennoch, die Banken sollten sich nicht auf diesen Werten ausruhen. Ein Blick über die Schulter in die Vergangenheit zeigt, dass Kundenloyalität kein Garant für nachhaltigen Erfolg sein muss. Sonnten sich z.B. Kodak und Nokia Anfang der 2000er noch im Licht höchster Kundenzufriedenheit und Marktführerpositionen, so waren sie bereits zehn Jahre später insolvent bzw. angeschlagen an die Konkurrenz verkauft. Einhergehend damit drängt sich die Frage auf, welche Rollen Banken zukünftig einnehmen sollten. Fragt man die Unternehmen (zeb.Mittelstandsinterviews 2018), bilden sich drei Kernanforderungsbereiche an die Bankpartner heraus:

- Verständnis

Banken müssen ihre Kunden und deren Geschäftsmodelle wirklich verstehen. Für die erforderliche Transformation suchen die Unternehmen zudem echte Realisierungspartner. - Vernetzung

Unternehmen vernetzen sich zunehmend entlang der Wertschöpfungskette und erwarten von ihren Banken – u.a. über die Integration von Zahlungsdaten und Reportings – auch eine treibende Rolle als Plattform- und Vernetzungsexperten. - Lösungen ohne Zeitverlust

Kunden sind es zunehmend gewohnt auf Bedarfe passgenaue Lösungen in kürzester Zeit zu bekommen – dies erwarten Unternehmen auch von ihren Banken.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Die Banken: Vor herausfordernden Bedingungen

Die Banken stehen untereinander im harten Wettbewerb in einem Markt, der auch im Firmenkundengeschäft nicht mehr substantiell wächst. Das hat inzwischen seine Spuren hinterlassen. So sind die Neugeschäftsmargen im besonders hart umkämpften Geschäft mit Investitionskrediten (an Kapitalgesellschaften, > 1 Mio. EUR, 1-5 Jahre Zinsbindung) seit 2012 um 35 % zurückgegangen und bisherige Marktstandards zu Besicherungsquoten, Laufzeiten und Sonderwünschen sind z.T. aufgeweicht worden. Bei den weniger umkämpften Krediten an wirtschaftlich Selbständige unter 1 Mio. Euro mit bis zu 1 Jahr Zinsbindung sind die Margen dagegen sogar gestiegen, da hier die Refinanzierungsvorteile den auch dort sinkenden Kundenzins überkompensieren. Beim Blick auf die Margen insgesamt ergibt sich also ein sehr differenziertes Bild mit großen Spreizungen entlang der unterschiedlichen Segmente des Firmenkundengeschäftes.

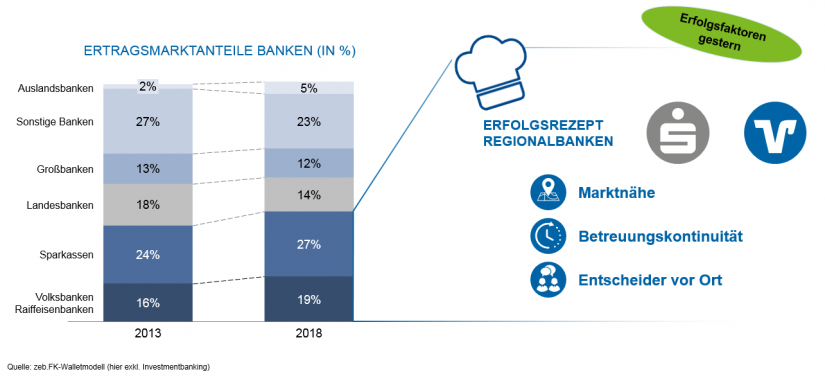

In diesem Umfeld waren zuletzt Regionalbanken mit klassischen Relationshipansätzen wie Marktnähe, Betreuungskontinuität und Entscheidern vor Ort die Gewinner im Verdrängungswettbewerb innerhalb der Banken. Sie konnten ihren Ertragsmarktanteil in den letzten 5 Jahren von 40 % auf 46 % ausbauen (vgl. Abbildung 2).

Doch bleibt dieser Ansatz ein Erfolgsrezept für die Zukunft? Die neuen, digitalen Wettbewerber (Fin Techs und Big Techs) greifen verstärkt beim transaktionsintensiven Geschäft an und Auslandsbanken sowie Versicherungsunternehmen sehen im großvolumigen (Kredit)geschäft ihre Wachstumschancen. Das Bankgeschäft der traditionellen, inländischen Banken gerät somit noch weiter unter Druck und Lösungen zum Umgang mit den neuen Wettbewerbern sind gefragt.

Die Themen der aktuellen Firmenkundenstudie 8.0 von zeb finden Sie hier:

Der Lösungspfad im Mittelstand: Die digital vernetzte Bank

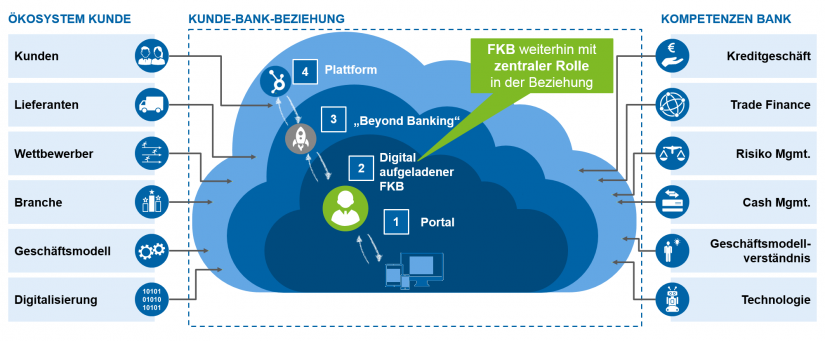

Aus den dargestellten Entwicklungen bei den Unternehmen in Verbindung mit den Herausforderungen der Banken ergeben sich einige strategische Handlungsfelder, entlang derer die Banken ihr Geschäftsmodell im Firmenkundengeschäft weiterentwickeln sollten. Die zeb.Firmenkundenstudie erläutert vier strategische Stoßrichtungen beispielhaft für das Segment Mittelstand (vgl. Abbildung 3).

- Ausbau Portale und Erhöhung der Online-Abschlussfähigkeit

Firmenkundenportale mit einer hohen User Convenience und bankübergreifender end-to-end Transaktions- und Produktverfügbarkeit schaffen Kundenmehrwerte und erfüllen die Kundenanforderung „Lösungen ohne Zeitverlust“. Der Erfolgsfaktor beim Ausbau der Portale liegt in einer agilen Realisierung mit einem iterativen Vorgehen, hoher Kundenzentrierung und crossfunktionalen Projektteams mit end-to-end Verantwortung, die mit hoher „time to market“ den Ausbau vorantreiben. Die Bankindustrie ist hier aktuell durchgängig mit integrierter Konzeption und Umsetzung beschäftigt, aber aktuell noch unterschiedlich weit vorangekommen. Insbesondere international lassen sich einige Best-Practice Beispiele identifizieren. - Digitale Aufladung der Firmenkundenbetreuer

Der Firmenkundenbetreuer bleibt auch in Zukunft ganz zentraler Anker der Kunde-Bank-Beziehung, er muss sich aber verändern und u.a. durch eine „digitale Aufladung“ an Relevanz, Qualität und Effizienz gewinnen. Zur digitalen Aufladung gehören automatisierte Grundlageninformationen (GuV, Bilanz, Newsfeed, etc.), Vertriebsimpulse („Next best action to take“) und Mehrwertinformationen (Branchenvergleiche, Ratingsimulationen, etc.) durch die Vertriebsaktivitäten gezielt und datengestützt optimiert werden. Hierfür müssen interne und externe Daten professionell verarbeitet und analysiert werden („Sales Analytics“), was eine erhebliche Professionalisierung des gesamten Datenqualitätsmanagementprozesses erfordert. Hier liegt ein großes Handlungsfeld für alle Banken. Gegenüber dem Kunden entwickelt sich der Firmenkundenbetreuer damit zunehmend zu einem top-informierten strategischen Partner auf Augenhöhe, wodurch die Banken bessere Kundenausschöpfungen und effizientere Betreuungsrelationen erreichen können. - Ergänzung von „Beyond Banking“ Dienstleistungen

Ausgehend von der geringen Relevanz des Bankings für die Unternehmen sollten Banken die mögliche Erweiterung ihres Angebotes um Near- und Non-Banking Leistungen im Sinne des Aufbaus eines Ökosystems für Unternehmen überprüfen. Zu den erbrachten Leistungen können bspw. Co-Working-Spaces, Digitialisierungsberatung, Rechnungsservice oder Buchhaltungsdienstleistungen gehören. Auf diese Weise kann die Bank die Kundenschnittstelle sichern und mit Relevanz aufladen und u.a. als Orchestrator der in ihrem Ökosystem angebotenen Dienste agieren. Hier bieten sich insbesondere Kooperationslösungen mit Fin Techs oder anderen Unternehmen an, um die originäre Leistungserbringung der Bank nicht zu überdehnen. - Einstieg in die Plattformökonomie

Mit dem zunehmenden Trend zu Plattformlösungen wird der strategische Optionenraum für das Geschäftsmodell auch im Firmenkundengeschäft erweitert. Banken können im Rahmen der Plattformökonomie – abhängig von ihrer individuellen Ausgangssitutation – als reiner „Producer“ oder als „(Co)-Owner“ bzw. „Technologie-Provider“ fungieren. Erste Marktteilnehmer haben mit der Umsetzung von Plattformlösungen im Firmenkundengeschäft begonnen. „BluePort“, das Geschäftskundenportal der Deutschen Bank und „we.trade“, die Plattform für internationale Handelsfinanzierung eines Bankenkonsortiums sind dabei nur zwei unter einer ganzen Reihe im Aufbau befindlicher Beispiele.

Diese Handlungsfelder haben unterschiedliche Ausgestaltungsmöglichkeiten, die von der individuellen Ausgangssituation und der strategischen Zielsetzung der jeweiligen Bank abhängen. Die Verantwortlichen im Firmenkundengeschäft sollten – neben der Optimierung vieler operativer Handlungsfelder im bestehenden Geschäftsmodell – die strategische Weiterentwicklung der Geschäftsmodelle entlang der in der Studie aufgezeigten Dimensionen angehen.