Hochkarätige Speaker, ein diverses Publikum und rege Diskussionen

Die hochkarätigen Speaker des sechsten Get Together waren:

- Benjamin Alka – Head of Wealth Management Digital Strategy, Deutsche Bank

- Kim Felix Fomm – Managing Director, Liqid

- Mirco Meyer – Head of Change Organization, Bethmann Bank

Als namenhafte Vertreter ihrer Industrie sorgten die Speaker abermals für spannenden Gesprächsstoff in der Paneldiskussion. Mit nunmehr Gästen im dreistelligen Bereich aus über 80 verschiedenen Organisationen wurde die Paneldebatte später noch im angeregten Austausch über verschiedene Sektoren hinweg vertieft.

Ein wachsender Markt mit neuen Challenges

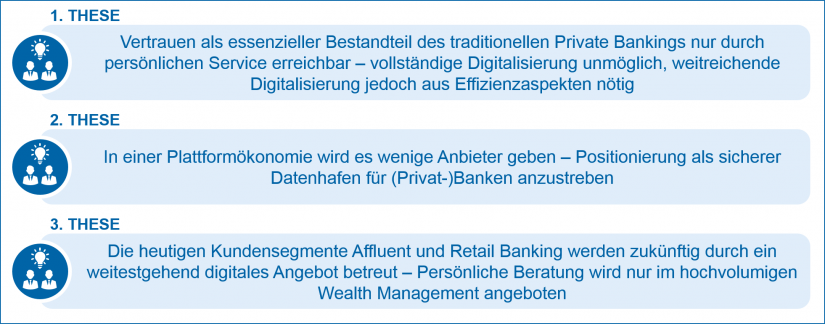

Die Segmente Wealth Management und Private Banking wachsen weltweit und sind durch persönlichen Kontakt zum Berater gerpägt. Demgemäß spielt der Digitalisierungsgrad entsprechender Angebote im Private Banking momentan noch eine eher untergeordnete Rolle. Doch wie sieht es in Zukunft aus? Dies galt es anhand dreier zentraler Thesen zu diskutieren:

Welche Zielgruppen werden fokussiert?

Private Banking-Kunden haben wenig Zeit, sich umfassend mit finanziellen Angeboten auseinanderzusetzen. Ferner wollen Kunden mit ganzheitlichen Finanzservices umsorgt werden, wie die Ergebnisse der aktuellen Private Banking-Studie von zeb zeigen. Doch wie sehen die Private Banking Kunden der eingeladenen Speaker aus?

Der durchschnittliche Kunde von Liqid besitzt in etwa 1 Mio. Euro liquides Vermögen. Angelegt werden kann ab einem Vermögen ab 100.000 Euro. Ferner hat sich für das Fintech Liqid alsbald herausgestellt, dass der eigene Zielkunde nicht etwa der junge IT-Unternehmer ist, sondern ein Durchschnittsalter von 53 Jahren hat und ein nicht unerheblicher Anteil der Kunden im ländlichen Raum wohnt. Wealth Management bei der Deutschen Bank beginnt ab einem liquiden Anlagevermögen von etwa 3 Mio. Euro der vermögenden Privatkunden. Bei der Bethmann Bank startet das Wealth Management mit einem liquiden Anlagevermögen ab 2,5 Mio. Euro. Der typische Kunde ist zwischen 58 und 65 Jahren alt.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Vertrauen im Private Banking – nur durch persönlichen Service oder auch digital erzeugbar?

Wenn es nach dem Fintech Liqid geht, dann ist ein digitales Angebot unumgänglich. Folglich fokussiert Liqid als unabhängiger Vermögensverwalter digitale Services und kooperiert mit dem Investmentteam von HQ Trust. Interessierte können bequem von Zuhause aus Kunde werden und bekommen ein passgenaues Portfolio zu ihrer Risikoklasse. Die Deutsche Bank sieht sich mit 40 Standorten in Deutschland und weiteren 40 in Europa, Amerika und Asien als ganzheitlicher Berater zu internationalen, universellen Fragestellungen. Der Großteil der Kunden interagiert nach wie vor persönlich mit dem Berater. Die persönliche Beratung wird sich, aus Sicht Benjamin Alkas, zwar bedingt durch digitale Einflüsse verändern, doch nach wie vor bestehen bleiben.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Bei der Bethmann Bank verhält sich dies ähnlich. Sie bietet ebenfalls ein ganzheitliches Angebot. Es gilt, komplexe Vermögen zu strukturieren und Kunden von einer Generation in die nächste zu begleiten. Digitaler Zugang ist den Kunden wichtig, doch der Kontakt zum persönlichen Berater wird weiterhin explizit gewünscht. Generell stelle, in Bezug auf das Vertrauen der Kunden, Datensicherheit eine Art Grundbedürfnis der Kunden dar. Dieses müsse daher unbedingt zu erfüllen sein, so sind sich alle Speaker einig. Das Vertrauen gegenüber Fintechs steige zudem, so Fomm. Liqid gewinne beispielsweise auch durch seine Kooperation mit HQ Trust und der Deutschen Bank als Depotbank weiter an Vertrauen.

NextGen – die neue Generation im Private Banking redet jetzt schon mit

Interessant ist die Fokussierung der Deutschen Bank und der Bethmann Bank auf die nächste Generation. Mit sogenannten Next Generation-Programmen haben beide Banken die nächste Generation somit fest im Blick.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenDie Deutsche Bank hat mit NextGen gar eine eigene App, die sich an das vor 20 Jahren aufgebaute, eigene Alumni-Netzwerk richtet. Über das Netzwerk werden Events organisiert und junge Leute auch in die Produktentwicklung eingebunden.

Stichwort Plattformökonomie – welche Anbieter werden übrig bleiben?

Benjamin Alka ist sich sicher, dass von Fintechs eingeführte Applikationen, wie etwa Robo Advisor mit für eine Demokratisierung des Private Banking gesorgt haben. Die Investmentmöglichkeiten werden indessen noch weiter demokratisiert. Wie es sich jedoch mit Open Banking verhält, das wird die Zukunft zeigen. Noch ist es eine lange Reise – im Wealth Management stärker als im Private Banking – bis sich eine alleinige Plattform, wie im Konsumgütermarkt etwa mit Amazon, etablieren wird. Die Speaker betonen, alles hänge von der nächsten Generation ab. Es wird sich zeigen, wie schnell der Vermögenstransfer stattfinden wird und inwieweit der Conveniencegedanke der Kundenskepsis, in Bezug auf Datenfreigabe und letztlich Datensicherheit, überwiegen wird.

Smartphone vs. Ledersessel? Wird der persönliche Berater in Zukunft überflüssig?

Wie schon in Bezug auf die Vertrauensfrage zu digitalen Services klar wurde, so ist der persönliche Berater im Private Banking momentan noch gewünscht und ist damit essentiell. Doch die Rolle des Finanzberaters muss sich wandeln, dies ist den Panelteilnehmern klar.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenFachliche Detailfragen kann ein gut ausgebildeter Relationship Manager nicht alleine beantworten. Mit steigenden Anforderungen und einer dichteren Informationsfülle gehe die Tendenz zu Spezialisten und gut ausgebildeten Servicemitarbeitern, die Daten mit neuen digitalen Tools richtig interpretieren. Die Deutsche Bank und Bethmann Bank betonen hierzu, dass neben IT-Anbindungen, interne Umstellungen und Mitarbeiterschulungen in Bezug auf neue digitale Serviceleistungen Grundvoraussetzung seien, um Kunden mit in die nächste Generation zu begleiten. Oft sei es schwieriger, Mitarbeiter von neuen digitalen Services zu überzeugen als Kunden.

Nach dem Get Together ist vor dem Get Together

Festzuhalten gilt, im Private Banking und Wealth Management wird auch in Zukunft die zentrale Rolle des Beraters bestehen bleiben. Ferner wird der Ledersessel noch in der nächsten Generation Bestand haben. Jedoch wird sich die Rolle des Beraters weiter wandeln. Obgleich erweisen sich digitale Gimmicks und Zusatzleistungen, auf die bequem online zugegriffen werden kann, als unumgänglich. Abzuwarten bleibt zudem, welche intelligenten, digitalen Applikationen den Berater der Zukunft in seiner Rolle des Kümmerers bei der strategischen Kundenberatung unterstützen werden. Es bleibt also spannend!

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenIm Namen des gesamten Orga-Teams bedanken wir uns bei allen teilnehmenden Gästen. Wir haben den Austausch über die verschiedenen Sektoren begrüßt und blicken indessen mit Freude auf das siebte Get Together-Event.