Umfrage zum Prozessmanagement 2020 – Überblick

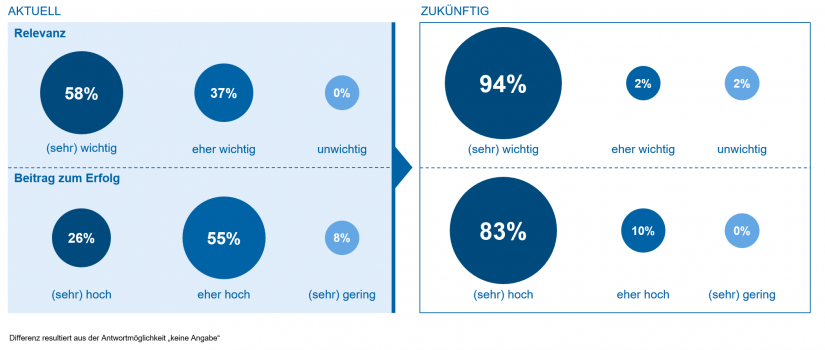

Konkret sind die befragten Institute der Meinung, dass die Relevanz des Prozessmanagements in Zukunft weiter steigen wird und auch der Beitrag zum Erfolg zukünftig als sehr hoch einzuschätzen ist.

Hier rücken ebenfalls die aktuellen Treiber der Branche in den Fokus: Kostendruck, Digitalisierung und Standardisierung werden von den Befragten als Hauptgründe für eine Professionalisierung des Prozessmanagements gesehen. Die letzten beiden decken sich mit den Hauptzielen des Prozessmanagements, wobei die Kundenzufriedenheit ungeschlagen auf Platz 1 der Ziele steht.

Und obwohl Relevanz, Ziel und Treiber des Prozessmanagements den Teilnehmenden der Umfrage augenscheinlich bekannt sind, ist ein Drittel von ihnen unzufrieden mit dem eigenen Umsetzungsstand: Keine der teilnehmenden Banken oder Sparkassen ist der Auffassung, ihr Prozessmanagement „vollständig im Griff“ zu haben. Als Gründe hierfür werden mangelnde Veränderungsbereitschaft der Mitarbeiterinnen und Mitarbeiter, fehlende Unterstützung der Führungskräfte sowie fehlende Kompetenzen angeführt.

Teilnehmende und Aufbau der Umfrage

In Anbetracht der aktuellen Herausforderungen in der Bankenbranche hat zeb im Spätsommer 2019 Vorstände, Führungskräfte und Spezialisten von mittelständischen Banken zur Bedeutung und zum Umsetzungsstand des Prozessmanagements in ihren Instituten befragt.

Die Umfrage umfasste verschiedene Themenfelder des Prozessmanagements, u. a. Relevanz, Treiber und Ziele, Verantwortlichkeiten sowie Methoden und IT-Einsatz. Außerdem wurden Erfolgsfaktoren und Herausforderungen identifiziert, um ein professionelles Prozessmanagement zu implementieren und darüber Effizienzgewinne zu heben.

Insgesamt haben 51 mittelständische Banken an der Umfrage teilgenommen, davon sind 36 Banken dem genossenschaftlichen Sektor, 10 Institute dem Sparkassensektor und 5 Banken dem weiteren Regionalbankenumfeld zugeordnet. Die Größe der teilnehmenden Häuser reichte dabei von 375 Mio. EUR DBS bis 15 Mrd. EUR DBS, wobei der Großteil (43 %) eine Bilanzsumme zwischen 1 und 3 Mrd. EUR aufwies.

Die detaillierte Analyse der Ergebnisse wurde den Teilnehmenden mit einer Einwertung ihres eigenen Institutes im Vergleich zu den anderen vorgestellt.

Relevanz, Treiber und Ziele des Prozessmanagements

Bei der Relevanz gab es eine sehr hohe Zustimmung der befragten Institute: Das Thema Prozessmanagement wird in den nächsten Jahren immer wichtiger werden und einen direkten Beitrag zum Erfolg liefern.

Das Prozessmanagement hat auch schon in den letzten 10 Jahren stark an Bedeutung gewonnen, trotzdem antworteten nur 58 % der Teilnehmenden, dass das Prozessmanagement heutzutage wichtig oder sehr wichtig ist (siehe Abbildung 1).

Wenn man weiter nach den Gründen für diese Einschätzung fragt, werden als Treiber für das Prozessmanagement von fast allen befragten Instituten der Kostendruck (96 %) und die Digitalisierung (90 %) genannt. Aufgrund des nachhaltig niedrigen Zinsniveaus nimmt der Handlungsdruck weiter zu Prozesse möglichst effizient zu gestalten und somit Kosten zu senken.

Dies wird auch in den Zielen des Prozessmanagements deutlich. Nach Erhöhung der Kundenzufriedenheit sind Standardisierung, Automatisierung und Digitalisierung von Prozessen die wichtigsten Ziele. Wenn man sich allerdings anschaut, wie gut diese Ziele schon erreicht wurden, fallen die Antworten unterschiedlich aus.

In den letzten Jahren lag der Fokus eher auf der Standardisierung von Prozessen, sodass dort schon ein relativ guter Umsetzungsstand erreicht ist. Gleichwohl gibt es immer noch viel Luft nach oben, und wir heben auf unseren Projekten immer wieder Effizienzpotenziale, da z. B. nicht alle Module im IT-System umgesetzt sind oder Prozessschritte entfallen können.

Ein sehr hoher Handlungsbedarf besteht bei der Digitalisierung und Automatisierung der Prozesse. Hier ist die Zielerreichung noch sehr niedrig. Beim Thema Digitalisierung geht es darum, die sich ändernden Kundenbedürfnisse zu befriedigen und bestehende oder neue (Bank-)Dienstleistungen online und idealerweise fallabschließend anzubieten. Es gilt, alle Angebote 24/7 anbieten zu können. Hierfür bedarf es neuer Prozesse und auch neuer Denkweisen vor allem in den Regionalbanken.

Auch die Rechenzentren arbeiten laufend an Lösungen zur Steigerung der Standardisierung und des Digitalisierungsgrades der Prozesse. Ein Beispiel sind bessere Schnittstellen zwischen externen Anwendungen und den IT-Systemen der mittelständischen Banken. Zur Zeit springen immer mehr Volks- und Raiffeisenbanken auf den Vermittler-Zug auf, da nun eine neue Schnittstelle zur Vermittlung von Baufinanzierungen über Genopace und Baufinex geschaffen wurde (siehe auch „Baufinanzierungen über Vermittlerplattformen – Vom Wachstum profitieren: Neue Schnittstellen unter agree21 nutzbar machen“).

Die Prozessautomatisierung steckt bei den meisten mittelständischen Banken noch in den Kinderschuhen. Um RPA (robotergestützte Prozessautomatisierung) oder KI (Künstliche Intelligenz) nutzen zu können, müssen in den meisten Instituten erst einmal die Hausaufgaben gemacht werden und die Prozesse optimiert und sauber im System administriert sein (siehe auch „Künstliche Intelligenz – der „Game Changer“). Einige mittelständische Banken machen sich zurzeit auf den Weg, ihre Prozesse mit den neuen Techniken zu automatisieren, um Effizienzpotenziale zu heben (siehe auch „Es funktioniert! – RPA und KI in mittelständischen Banken“).

Regulatorik und Prozessmanagement

Insbesondere das Zusammenspiel von Regulatorik und Prozessmanagement wird derzeit nur in wenigen Häusern erkannt und konsequent verfolgt. Dabei wird aus zeb-Sicht dieses Zusammenspiel zwecks Sicherstellung der steigenden und teilweise überbordenden bankaufsichtsrechtlichen Anforderungen immer wichtiger. In den MaRisk (siehe auch Thema: „MaRisk“) wird an vielen Stellen die Bedeutung von klaren Prozessen und deren Dokumentation deutlich.

Hierzu eignen sich aus unserer Sicht institutsindividuelle Prozesslandkarten in unterschiedlichen Ausprägungen. Doch gerade im genossenschaftlichen Bankensektor verfügt eine Vielzahl der Banken überhaupt nicht über das Instrument der Prozesslandkarte. Diese zeb-Projekterfahrung wurde von den befragten genossenschaftlichen Instituten bestätigt, fast 50 % der Geno-Banken gaben an, keine Prozesslandkarte vorliegen zu haben. Dabei ist das Instrument der Prozesslandkarte dazu prädestiniert, die Übersicht über die (wesentlichen) Prozesse sicherzustellen und den Mitarbeitenden eine Orientierung in der immer komplexer werdenden Anweisungslandschaft zu geben.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Verantwortung und Rollen im Prozessmanagement

Die Verantwortung für das Prozessmanagement liegt bei 40 % der an der Umfrage teilnehmenden Institute in der Abteilung Organisation. Dies ist sowohl bei kleinen Banken mit einer DBS von unter 1 Mrd. EUR als auch bei größeren (über 5 Mrd. EUR) der Fall.

Eine eigene Abteilung Prozessmanagement (33 %) ist dagegen eher bei größeren Banken und Sparkassen mit einer DBS von über 5 Mrd. EUR vorhanden. Auffallend viele eher kleine Institute haben angegeben, dass die Verantwortung in mehreren Abteilungen liegt, was zeigt, dass das Prozessmanagement noch weiter professionalisiert werden kann.

Bei über 70 % der Befragten gibt es die Rollen der Prozessfachverantwortlichen, die fachliche Aufgaben in der Gestaltung der Prozesse wahrnehmen, sowie der Prozessorganisatoren bzw. -organisatorinnen, die die Prozesse modellieren, analysieren und die Methodik zur Prozessverbesserung beherrschen. Allerdings hört es an dem Punkt meistens auf, denn nur noch die Hälfte der teilnehmenden Institute weist konkrete Verantwortlichkeiten je Prozess aus.

Und auch die Verantwortung für die Leistungsfähigkeit des Prozesses ist in den meisten Häusern nicht definiert. Ein klarer Fall von: „Ja, wir haben Fachverantwortliche, aber welche Prozesse genau eine Person verantwortet und welche Ziele die Person erreichen soll, ist nicht definiert“.

Für den Aufbau eines professionellen Prozessmanagements ist es daher aus zeb-Sicht wichtig, klare Abgrenzungen von Aufgaben, Kompetenzen, Verantwortlichkeiten sowie Kommunikationswegen zu definieren und diese transparent zu kommunizieren. In unseren Projekten hat es sich bewährt, agile und interdisziplinäre Prozessteams aufzubauen, um jeden Geschäftsprozess kundenzentriert zu betrachten und End-to-End modellieren zu können.

Ein Prozessteam besteht in der Regel aus drei Mitgliedern: einem/einer Prozessorganisator/-in, der/die die methodische Verantwortung trägt und die Prozesse administriert, sowie je einem/einer Prozessverantwortlichen aus Markt und Marktfolge, der/die die fachliche Verantwortung trägt. Jedes Prozessteam bearbeitet ein Prozesscluster und verantwortet ca. 25 bis 40 Prozesse. Die Prozessteams optimieren die Prozesse eigenständig in einem vorgegebenen Rahmen (siehe auch „Agiles Prozessmanagement – Prozesse neu gedacht“).

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Die Technik und der Mensch

Unsere Erwartung bezüglich der Erfolgsfaktoren und Herausforderungen im Prozessmanagement vor der Umfrage sah in etwa wie folgt aus: Die meisten Institute werden die IT-Systeme bemängeln, die wenig prozessorientiert gestaltet sind, und sie werden zusätzlich noch bemängeln, dass es an geeigneten Werkzeugen und Methoden für das Prozessmanagement fehlt. In unseren Projekten in mittelständischen Banken stoßen wir oft an Grenzen, da z. B. bestimmte Automatisierungsmöglichkeiten in den IT-Systemen (noch) nicht vorhanden sind und daher Umgehungslösungen gebaut werden müssen.

Aber weit gefehlt: Der größte Erfolgsfaktor und die größte Herausforderung im Prozessmanagement ist der Mensch. 96 % der befragten Institute gaben an, dass kompetente Mitarbeiterinnen und Mitarbeiter das größte Erfolgselement darstellen.

Gleichzeitig fehlt es aber an qualifizierten Mitarbeitenden im Prozessmanagement, und die Mitarbeiterinnen und Mitarbeiter sind nicht bereit für Veränderungen. Woher soll die Qualifikation auch kommen, wenn die Relevanz des Prozessmanagements heute noch als eher niedrig eingeschätzt wird?

Der Bedarf ist erkannt, was man deutlich an den offenen Stellenausschreibungen der mittelständischen Institute sehen kann. Nur ist auf dem Markt kaum jemand vorhanden, der Prozessmanagement-Know-how mitbringt. Aus diesem Grund gibt es für uns nur einen Weg, dieser Herausforderung zu begegnen: die eigene Mannschaft fit im Prozessmanagement machen.

Dies ist sicherlich einfacher gesagt als getan, denn allen ist klar, dass es nicht reicht, die Mitarbeiterinnen und Mitarbeiter auf ein Tagesseminar zu schicken und zu erwarten, dass sie als Prozessexperten und -expertinnen wiederkommen. In einem Seminar können die Werkzeuge für das Prozessmanagement theoretisch erklärt werden, aber dies ändert meist nichts am Mindset und der Veränderungsbereitschaft der Mitarbeitenden.

Ein Prozessmanagement-Mindset aufzubauen sowie neue Denk- und Verhaltensmuster anzunehmen, ist ein Prozess, der teilweise Jahre dauert. Es bedarf der Einbindung agiler Instrumente in den Tagesablauf der Mitarbeitenden, um einen kontinuierlichen Changeprozess zu initiieren. Unser zeb-Ansatz ist es, diesen Changeprozess über die agilen Prozessteams einzuleiten und so Stück für Stück in die gesamte Bank zu tragen. Dies ist oft der erste Schritt hin zu einer agilen Organisation (siehe auch „Agile Transformation – Modeerscheinung oder Pflichtprogramm?“).

Zusammenfassung und Ausblick

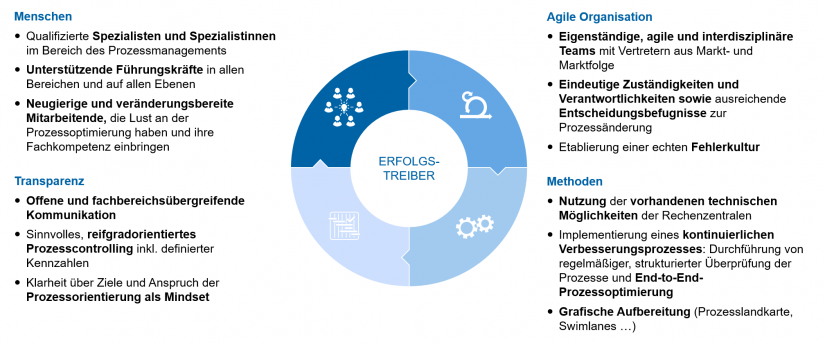

Um in Zukunft das Prozessmanagement professionell und erfolgreich aufzusetzen, sind vier Eckpfeiler von Bedeutung – davon sind wir überzeugt (siehe Abbildung 2).

Wichtigster Treiber ist dabei der Mensch. Die Führungskräfte und Mitarbeitenden sind die Erfolgsfaktoren der Veränderung. Sie bringen methodischen und fachlichen Input in das Prozessmanagement und haben idealerweise „Lust auf Veränderung“.

Außerdem ist das Prozessmanagement mithilfe agiler, interdisziplinärer Teams umzusetzen. Eindeutige Zuständigkeiten und eigene Entscheidungsbefugnisse sowie schnelle Entscheidungswege unterstützen dabei, eine echte Fehlerkultur in den Banken und Sparkassen aufzubauen.

Darüber hinaus sind zunächst die technischen Mittel der Rechenzentren vollständig auszunutzen, um im Rahmen eines kontinuierlichen Verbesserungsvorgangs Prozesse End-to-End zu optimieren und idealerweise grafisch aufzubereiten.

Abschließend gilt es, nicht nur mittels Prozessmanagement Transparenz zu schaffen, sondern auch die Ziele und Ergebnisse im Prozessmanagement transparent zu kommunizieren: Prozesskennzahlen stiften nur einen Mehrwert, wenn die richtigen Zahlen gewählt werden und sich diese auch am Reifegrad der Bank orientieren sowie für alle Fachbereiche nachvollziehbar sind.