Wie läuft die Anlageberatung in Bezug auf Kryptowerte ab?

Die Beratung und Portfolioverwaltung in Bezug auf Kryptowerte beschreibt das Angebot oder die Abgabe personalisierter Anlageempfehlungen an Kunden. Darunter fallen auch die Vereinbarung der Abgabe solcher Empfehlungen auf Ersuchen des Kunden oder auf Initiative des die Beratung leistenden Anbieters sowie die Verwaltung von Portfolios, die einzelne oder mehrere Kryptowerte enthalten.

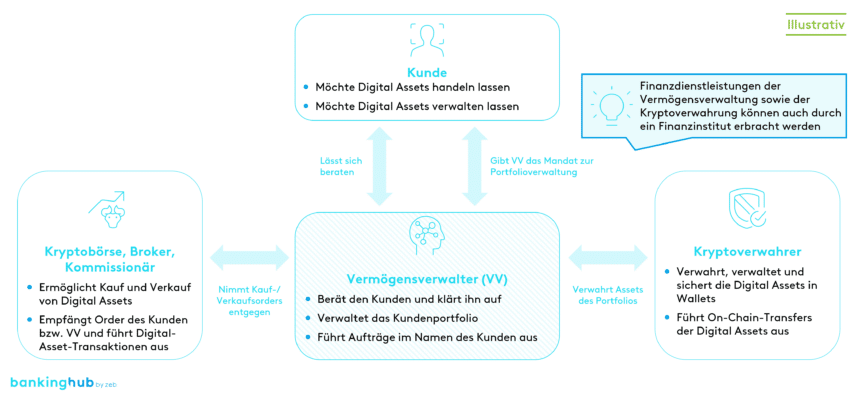

Dabei orientieren sich die Beratung und das Portfoliomanagement für Kryptowerte an der klassischen Anlageberatung traditioneller Wertpapiere. Anbieter von Kryptowertedienstleistungen, die eine Beratung zu Kryptowerten erbringen oder eine Portfolioverwaltung von Kryptowerten anbieten, bilden eine Schnittstelle zwischen Kunden und dem handelbaren Angebot an Kryptowerten (bspw. Bitcoin ETP) von Finanzinstituten.

Im Rahmen der Anlageberatung wird ein Kundenprofil erstellt, die Geeignetheit des Kunden für Kryptowerte sowie Anforderungen des Kunden (bspw. im Kontext von Nachhaltigkeit) geprüft und anschließend eine Empfehlung für den Kunden ausgesprochen. Im Anschluss an die Beratung und nach Zustimmung des Kunden gibt der:die Berater:in Aufträge zum Kauf bzw. Verkauf von Kryptowerten als Order an eine Kryptobörse auf.

Beim Portfoliomanagement übernimmt der Portfolioverwalter die Entscheidung über Anlagen im Namen der Kunden. Grundlage der Entscheidung sind die individuellen Anlageziele und die Risikobereitschaft der Anleger, auf deren Basis eine Anlagestrategie entwickelt wird.

Die Kunden müssen vor Übergabe des Mandats zum Portfoliomanagement umfassend über angebotene Kryptowährungen und andere Digital Assets informiert werden. Neben der Aufklärung über Risiken, Volatilität und Marktlage ist eine Aufklärung zu Nachhaltigkeit und technischen Aspekten erforderlich. Letztere umfasst die Erklärung der Funktionsweise des DLT-Netzwerks und der technischen Infrastruktur. Auch im Kontext von Offenlegungs- und Transparenzpflichten gemäß MiCAR müssen die Kunden umfassend informiert werden. Hierzu gehört u. a. die Aufklärung über Kosten und Nebenkosten im Kontext von Kryptowertedienstleistungen.

Welche regulatorischen Anforderungen bestehen?

Ab 2025 gilt mit der MiCAR (Markets in Crypto-Assets Regulation) die erste europaweite Regulierung für Kryptowerte wie E-Geld-Tokens, wertreferenzierte und nicht wertreferenzierte Tokens. Die Anforderungen ähneln denen der MiFID II. Eine Angemessenheitsprüfung soll sicherstellen, dass der Kunde über die notwendigen Kenntnisse zu Kryptowerten verfügt und dass diese zu seinen Anlagezielen, seiner Risikotoleranz und seinen finanziellen Verhältnissen passen.

So muss der:die Berater:in beurteilen, ob die Kryptowertedienstleistungen oder Kryptowerte für den Kunden oder potenziellen Kunden geeignet bzw. angemessen sind. Der Kunde muss über potenzielle Risiken, Preis- und Geldpolitik, ESG-Informationen sowie die Vermeidung und Offenlegung von Interessenkonflikten aufgeklärt werden. Alle relevanten Informationen wie Inhalte des Whitepapers eines Kryptowerts müssen bereitgestellt werden. Zudem ist der Kunde über die Art der Beratung, die anfallenden Nebenkosten und Zahlungsmöglichkeiten zu informieren. Er muss über die Breite der zugrunde liegenden Analysen sowie über Risiken wie schwankende Wertentwicklungen, mangelnde Liquidität und fehlende Einlagensicherungssysteme aufgeklärt werden.

Naheliegende Digital-Asset-Services nach MiCAR: