Ein entscheidendes Hilfsmittel ist dabei die Verbesserung der operativen Effizienz mittels Digitaler Transformation und Nutzung neuer Technologien: vom API (Application Programming Interface)-basierten Open Banking über die Automatisierung von IT und Prozessen bis zur agilen Softwareentwicklung unter Verwendung von Containern und Microservices.

Hintergrund – warum braucht es Open Banking?

Finanzinstitute sind in immer stärkerem Maße gezwungen, die richtige Balance zwischen dem Vorantreiben von Produkt- und Service-Innovationen und dem Minimieren von Kosten zu finden – bei gleichzeitiger Erfüllung strikter regulatorischer Vorgaben. Mitunter fordern neue Technologien und Services, die im Consumer-Bereich längst Einzug gehalten haben, die Bankenindustrie.

Kunden erwarten von ihrem Institut inzwischen ein digitales Angebot, dass auf dem neuesten Stand ist und auch Mehrwertdienste beinhaltet. Wichtig ist ihnen darüber hinaus eine hohe Reaktionsgeschwindigkeit – und zwar in einem Maße, wie es bei der ursprünglichen Konzeption bankbetrieblicher Prozesse nicht denkbar war. Dabei ist zu beachten, dass Compliance-Vorgaben zunehmend verschärft werden. Neue digitale Dienste müssen deshalb anpassungsfähig sein, um diese Anforderungen zu erfüllen.

Vor diesen Herausforderungen stehen die Institute – mit auf den ersten Blick eher schwer umzusetzenden Zielen, zumindest im Hinblick auf traditionelle Infrastrukturen, Architekturen und monolithische Applikationslandschaften.

Open Banking und Open API

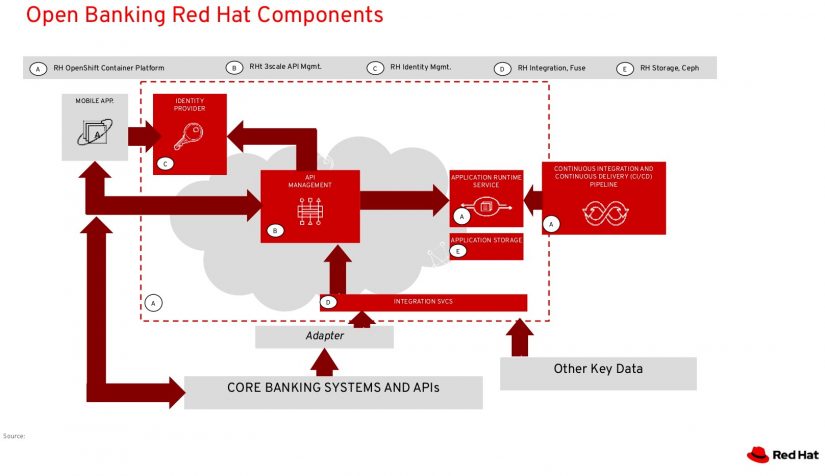

Ein zentraler Aspekt für das Vorantreiben der Digitalisierung und die Verbesserung der operativen Effizienz ist Open Banking, das technologisch durch offene APIs ermöglicht wird. Laut IDC betrug der Umsatz europäischer Banken mit Open-Banking-Uses-Cases 2019 bereits fast 15 Milliarden Euro. Die Marktforscher rechnen mit einem weiteren jährlichen Wachstum in Höhe von 24 Prozent (1).

Bereits im Zuge der EU-Zahlungsdiensterichtlinie PSD2 (Payment Services Directive 2) wurden Finanzinstitute verpflichtet, den Zahlungsverkehr auch für Nicht-Banken zu öffnen, das heißt, sie mussten via APIs Zugänge für Drittparteien für den Kontozugriff schaffen. Mit der Umsetzung der PSD2 ist diese Entwicklung in Richtung Open Banking aber keineswegs abgeschlossen, denn im Kontext der verschärften Konkurrenzsituation sind Banken gezwungen, schnell mit neuen Angeboten und Services Kunden zu binden. Und die zentrale Technologie sind dabei offene APIs.

Ein konsequenter und strukturierter Einsatz von APIs eröffnet neue Geschäftschancen und ermöglicht produktivere Kooperationen oder komplett neue Geschäftsmodelle. Für Finanzinstitute lohnt es sich deshalb auf jeden Fall, ein API-Ökosystem zu nutzen oder sogar selbst aufzubauen.

Konkret bieten offene API-Lösungen Finanzinstituten mehrere Vorteile: Sie können Produkte und Services von Drittanbietern integrieren und damit das eigene Angebot und die Customer Experience verbessern; auf diese Weise ist es möglich, neue Umsatzquellen zu erschließen. Auch innovative Geschäftsmodelle wie der Aufbau eines Marktplatzes, der eigene und fremde Produkte beinhaltet und Kunden ein „One-Stop-Shopping“ bietet, sind denkbar.

Und selbst intern bringen offene APIs Finanzinstituten einen erheblichen Nutzen: Sie verbessern den Zugriff auf traditionell langsame Legacy-Systeme und unterstützen die Aggregation von Daten aus Silo-Applikationen.

Automatisierung von IT und Prozessen

Ein unverzichtbarer Hebel für die Erhöhung der betrieblichen Effizienz ist auch die Automatisierung, und zwar im Hinblick auf die IT und Prozesse. Einen offensichtlichen Angriffspunkt bieten dabei die nach wie vor oft noch vorhandenen manuellen Prozesse, von denen auch die Bankkunden betroffen sind. Bei Kreditkartenanträgen und -bestellungen etwa müssen Kunden häufig immer noch umständliche und langwierige Verfahren für die persönliche Identifikation nutzen. Auch im Zahlungsverkehr dominieren teilweise noch manuelle Prozesse ohne Automatisierung.

In einem ersten Schritt können mittels IT-Automatisierung die schnelle Bereitstellung von IT-Systemen ermöglicht werden sowie sich wiederholende manuelle Prozesse automatisiert werden. Als Lösung bietet sich eine integrierte Plattform an, die Prozesse über Server, Storage-Geräte, Netzwerk-Devices, Services, Container und Clouds hinweg automatisiert. Dadurch können der Administrationsaufwand reduziert und Kosten mittels automatisiertem Workflow-Management eingespart werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Eine umfassende Lösung für den Aufbau und Betrieb von Automatisierung bietet beispielsweise Red Hat mit Red Hat Ansible Automation. Mittels RESTful APIs und einem Self-Service-Portal ist die Lösung einfach in vorhandene Tools und Prozesse zu integrieren und damit für den übergreifenden Einsatz im Unternehmen geeignet. Die Lösung unterstützt auch die Automatisierung komplexer Workflow-Szenarien und bietet unter anderem eine zentrale Verwaltung von Inventory, Playbooks und Credentials, eine rollenbasierte Zugriffskontrolle und einen kompletten Audit-Trail.

Ebenso wichtig ist die Automatisierung von Geschäftsprozessen und -entscheidungen. Mit einer Automatisierungslösung müssen Anwender Geschäftsrichtlinien und -verfahren erfassen und Anwendungen erstellen können, die den Geschäftsbetrieb automatisieren. Konkret sollte eine Lösung Technologien für BPM (Business Process Management), BRM (Business Rules Management) und CEP (Complex Event Processing) beinhalten. Eine moderne Automatisierungslösung bietet außerdem KI (Künstliche Intelligenz)- und ML (Maschinelles Lernen)-Funktionen, die bei der automatisierten Entscheidungsfindung etwa im Hinblick auf Fraud Detection oder künftige Marktentwicklungen unterstützen.

Prozessautomatisierung bietet zahlreiche Vorteile: Sie ermöglicht eine schnelle und konsistente Abwicklung von Transaktionen anhand festgelegter Geschäfts- oder Regulierungsrichtlinien, die Beseitigung manueller Tätigkeiten und vor allem auch eine automatisierte Steuerung des Risikomanagements. Zudem reduzieren Automatisierungstools auch den Aufwand für die IT-Abteilung, da Fachverantwortliche selbst Geschäftsprozesse definieren können, die dann automatisch in die entsprechenden Systeme eingepflegt werden.

Container und Microservices

Nicht zuletzt muss bei der Verbesserung der betrieblichen Effizienz auch der Bereich Entwicklung und die erforderliche schnelle Bereitstellung beziehungsweise Adaption von Anwendungen ins Blickfeld rücken.

Erschwert werden Innovationen im Bankenbereich bisher vielfach durch die genutzten klassischen IT-Modelle, die in der Entwicklung auf Wasserfall-Verfahren setzen. Allerdings hat auf Bankenseite bereits ein Umdenken eingesetzt. Verstärkt wird inzwischen auf agile Entwicklungsmethoden zurückgegriffen. Eine herausragende Bedeutung nehmen dabei Technologien und Verfahren wie Container und Microservices ein.

Im Prinzip geht es bei Containern um die Kapselung und Isolierung von Anwendungen mit allen benötigten Komponenten und Konfigurationsangaben in einem oder mehreren Paketen. Daher lassen sich Anwendungen schnell, einfach und vollständig konfiguriert bereitstellen. Container ermöglichen zum einen die Softwarepaketierung, mit der Entwickler Applikationen zusammen mit ihren Laufzeitabhängigkeiten bündeln und auf kompatiblen Container-Hosts ausführen können. Zum anderen unterstützen sie auch die isolierte und performante Bereitstellung von mehreren Applikationen auf einem Host-Betriebssystem.

Vor allem bei Applikationen, die aus Komponenten bestehen und einer Microservices-Architektur folgen, bieten sich Container an. Im Gegensatz zu monolithischen Architekturen bestehen Microservices aus lose gekoppelten, voneinander unabhängigen Diensten mit einer in sich abgeschlossenen, fachlichen Funktionalität. Dadurch lassen sich Updates mit Erweiterungen oder Verbesserungen gezielter und häufiger vornehmen, ohne die gesamte Anwendung aktualisieren zu müssen. Auch die Skalierbarkeit ist deutlich höher als in monolithischen Architekturen, da sich Dienste unabhängig und bedarfsgerecht skalieren lassen.

Im Bankenbereich werden bisher vor allem Online- und Mobile-Banking-Applikationen als Microservice konzipiert. Dabei sollte aber nicht außer Acht gelassen werden, dass auch eine Transformation vorhandener Applikationen möglich ist. Beim Lift-and-Reshape-Verfahren etwa ermitteln Entwickler diejenigen Teile einer Applikation, die von der Container-Technologie profitieren. Sie werden dann durch eine Überführung in Microservices überarbeitet und mit einem API-Layer für die Kommunikation versehen.

Dass die Bankenindustrie künftig auch mit Technologie-Anbietern wie Amazon, Apple oder Alibaba im Wettbewerb stehen wird, dürfte außer Frage stehen. Somit ergibt sich zwangsläufig die Notwendigkeit, die digitale Disruption auch im Banking-Umfeld aufzugreifen und adäquate Maßnahmen umzusetzen, um konkurrenzfähig zu bleiben und die Marktposition zu sichern. Open Banking, die Automatisierung von IT und Prozessen sowie Container und Microservices sind dabei elementare Hilfsmittel, um Kunden moderne digitale und personalisierte Finanzdienstleistungen und mehr anbieten zu können.

Eine Antwort auf “Open Banking ist mehr als ein Schlagwort”

Thomas L Hager

Open Banking ist die Zukunft