Am 14. September 2019 ist PSD II vollständig in Kraft getreten. Nach gut zwei Monaten wird deutlich, der Großteil der Banken und Sparkassen erfüllt die rechtlichen Vorgaben von API-Schnittstellen. Vorrangig werden jedoch die regulatorischen Anforderungen „bewältigt“ und IT-Projekte aufgesetzt. Darüber hinaus entstehende Chancen und Ertragspotenziale werden kaum betrachtet und genutzt.

Banken sehen sich mit dem Risiko konfrontiert, ihre Bedeutung als erster Ansprechpartner in Finanzfragen zu verlieren, da Kontoinformationsdienste im Verbund mit Zahlungsauslösedienstleistern versuchen, sich in der Kundenwahrnehmung diesen ersten Platz zu sichern. Somit sollten Banken nicht nur die Anforderungen an PSD II erfüllen – sondern aktiv die sich damit bietenden Chancen nutzen, um die Kunde-Bank-Beziehung zu stärken.

Das ist Grund genug, mögliche Chancen und Ertragspotenziale in diesem Artikel zu beleuchten.

Vom Girokonto zum Ökosystem

Internetgiganten wie Google, Amazon, und Apple zeigen, dass ein wesentlicher Erfolgsfaktor für langfristige und lukrative Kundenbindung der Aufbau eines Ökosystems ist. Sie machen vor, dass sich ein Wandel von einem produkt- zu einem servicezentrierten Geschäftsmodell finanziell lohnt. Die Beispiele zeigen, dass dies auch in der Finanzdienstleistungsbranche funktioniert. Entscheidendes Ankerprodukt ist hierbei immer das Girokonto bzw. die Kreditkarte.

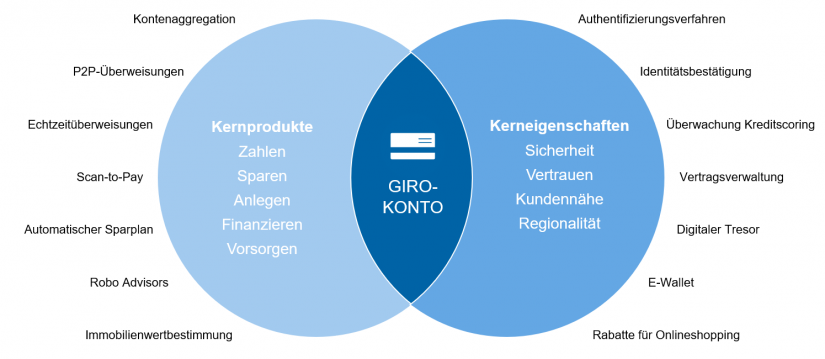

Angesichts der Gefahr des Bedeutungsverlusts müssen etablierte Banken handeln, um Kundenabwanderungen vorzubeugen, Neukundengewinnung zu fördern und zu vermeiden, dass Konten als „Pseudo-Sparkonten“ ausgenutzt werden. Für Banken bedeutet dies im ersten Schritt, das Girokonto als Ankerprodukt und die damit verbundene Hausbankbeziehung stärker in den Fokus zu rücken.

Hierbei empfiehlt sich die Kombination mit banknahen Services und Leistungen, um den Kunden einen Zusatznutzen gegenüber anderen Wettbewerbern zu bieten. Zwei Anknüpfungspunkte sehen wir dabei in der Praxis:

- Die neuen Zusatzservices haben einen direkten Bezug zum bestehenden Kernprodukt – Finanzdienstleistungen – und erweitern dieses durch neue Features.

- Die neuen Zusatzservices stellen die Kerneigenschaften einer klassischen Bank in den Vordergrund – das sind insbesondere Sicherheit, Vertrauen, langfristige Kundenbeziehungen, eine hohe Kundennähe und regionale Verwurzelung bei Regionalbanken.

Durch das Angebot von komplementären Zusatzservices zum Girokonto wird das Kundenbedürfnis nach One-Stop-Shopping befriedigt – einer Komplettlösung für alle Fragen rund um den Zahlungsverkehr. Die Zusatzservices lösen auf einfache Weise ein Alltagsproblem des Kunden. Das Girokonto wird damit zu dessen Lebensbegleiter.

Wenn durch neue Angebote die Wertschöpfungskette der Bank und des Onlinebankings über das klassische Banking hinaus erweitert wird, dann bindet das Kunden. Dieser Effekt kann zusätzlich durch die Einbindung von Loyalitäts- und Treueprogrammen gestärkt werden, die ebenfalls mit dem Girokonto verknüpft werden (siehe auch unsere Buchempfehlung).

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vorhandene Ertragspotenziale nutzen

Auf der Suche nach neuen Ertragsquellen müssen sich Banken verstärkt auch mit der Pricing-Strategie für Zusatzservices beschäftigen. Ertragspotenziale können sowohl direkt als auch indirekt erschlossen werden. Bei direkten Erträgen werden die Zusatzservices selbst – unabhängig vom Girokonto – eingepreist.

Neben weit verbreiteten traditionellen Pricing-Modellen zeigen sich vermehrt innovativere Ansätze im Markt. Grundlegend lassen sich hierbei drei Modelle unterscheiden:

- All-inclusive-Modell – Beim wohl verbreitetsten Modell werden alle Zusatzservices über die Grundgebühr des Girokontos eingepreist. In der Regel wird dieses Modell verwendet, um höhere Preise für das Girokonto beim Kunden durchzusetzen. Die Zusatzservices dienen als qualitatives Verkaufsargument, um den Wert des Girokontos zu verdeutlichen und die Attraktivität gegenüber Wettbewerbern zu steigern.

- Freemium-Modell – Diese im Vergleich zu Digitalunternehmen (z. B. Xing) noch relativ gering verbreitete Pricing-Strategie gewinnt zunehmend an Relevanz. Der Kunde kann bei diesem Modell zwischen einem kostenlosen Basisangebot („free“) und einem teuren Premiumangebot wählen. Bei Girokonten sind dann nur die Grundfunktionalitäten (z. B. Onlinebanking) inkludiert. Das Premiumangebot mit zusätzlichen Features, beispielsweise P2P-Payment und Echtzeitüberweisung, kann optional gegen eine Gebühr freigeschaltet werden.

- Abonnement – Nicht erst seit der Einführung des App-Stores von Apple und Co. steigt die Bedeutung von Abonnements. In diesem Modell kann jeder Zusatzservice je nach Bedarf über einen App-Store oder Ähnliches abonniert und dadurch für die Nutzung freigeschaltet werden. Bekanntestes Beispiel in der Bankenbranche ist der myGeorge-App-Store der Erste Bank in Österreich. Der Kunde kann selbst die benötigten Features auswählen, diese gegen eine Gebühr freischalten und auch wieder abbestellen. Das bietet dem Kunden höchstmögliche Flexibilität und auch Transparenz über die Gebührenzusammensetzung.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Fazit: Open Banking bietet Banken revolutionäre Chancen, neue Ertragspotenziale zu nutzen und ihr Geschäftsmodell neu zu erfinden

Mit PSD II werden die Schutzmauern für Banken eingerissen und Wettbewerbern wird Tür und Tor in die Finanzbranche geöffnet. Mit dem Wegfall der Schutzmauer sind aber auch Banken in der Lage, bestehende Kundenbeziehungen zu festigen und ihre Marktposition zu stärken.

Banken sollten erkennen, dass sich jetzt die Chance bietet, ihr Geschäftsmodell neu zu erfinden und damit neue Ertragspotenziale zu heben. Hierfür ist es allerdings notwendig, aus alten Denk- und Verhaltensmustern auszubrechen und bestehende Stärken in den Kernprodukten und -eigenschaften über das übliche Bankgeschäft hinaus auszubauen.

Es ist wichtig, dass schnell gehandelt und die Zahlungsbereitschaft/Zahlungsakzeptanz der Kunden durch eine intelligente Pricing-Strategie abgeschöpft wird.

Buchempfehlung

Für weiterführende Informationen empfehlen wir Ihnen die Lektüre des Buchs „Ihr Weg zur PRICING EXCELLENCE“, hg. von Dr. Peter Klenk (2019). Hierin werden u. a. Monetarisierungsansätze durch Open-Banking ausführlich beschrieben. Zudem werden weitere Instrumente des Pricing in Banken diskutiert, etwa Kredit-Pricing, Giro-Pricing, Gesamtkunden-/Loyalitäts-Pricing und der Erlösnavigator.