Maßnahmen zur Ertragsstabilisierung bzw. Aufwandsreduktion

Viele Banken haben daher in den vergangenen Jahren verschiedenste Maßnahmen zur Ertragsstabilisierung bzw. Aufwandsreduktion durchgeführt:

- Preisanpassung der Kontoführungsentgelte für Privat- und Firmenkunden

- Ausweitung des Finanzierungsgeschäfts mit Privat- und Firmenkunden

- Filialschließungen

- …

Kunden gehen nicht unendlich weit mit

Viele große Stellschrauben wurden damit bereits gedreht – meist mit sehr guten Ergebnissen, zumindest BWL-seitig. Betrachtet man aber die Auswirkungen auf die Kunden, so zeigt sich, dass der Markt es kaum hergibt, die Preisschrauben unbegrenzt weiter hochzudrehen oder Optimierungsmaßnahmen beliebig weiter voranzutreiben. Welche zusätzlichen Maßnahmen gibt es also, um die Stabilisierung des Betriebsergebnisses weiter zu unterstützen?

Wenig Aufwand, große Wirkung – „Erlösnavigator“

Ziel muss es sein, alle identifizierten und noch nicht umgesetzten Potenziale auf der Aufwands- und der Ertragsseite zu überprüfen – und das mit verhältnismäßig geringem Aufwand. Ein Beispiel: Mit wie vielen Kunden wurden neue Entgelte bereits vereinbart, aber noch nicht ergebniswirksam umgesetzt …?

zeb hat für die strukturierte Analyse potenzialträchtiger Themenfelder ein effizientes und einheitliches Vorgehensmodell entwickelt.

- Die zu analysierenden Themen werden geclustert. Die Cluster entsprechen sieben Themenfeldern und einem weiteren Cluster, das als Sammelposition für Potenziale dient, die sich in die vorhandene Struktur nicht direkt einordnen lassen (siehe Abbildung 1).

- Wichtig: Es handelt sich um eine Gesamtschau. Alle von der Bank zugelieferten Daten werden betrachtet. Aber erst durch die gesamtheitliche Betrachtung aller Potenzialfelder können auch vermeintlich geringe Einzelpotenziale effizient gehoben werden.

Abbildung 1: Die Cluster im „Erlösnavigator“ – Analyse zur Gesamtschau auf die Bank (eigene Darstellung)

Abbildung 1: Die Cluster im „Erlösnavigator“ – Analyse zur Gesamtschau auf die Bank (eigene Darstellung)Erlösnavigator: Acht Cluster – eine Gesamtschau

- Produktverschlüsselungen

- Anomalien in der Verschlüsselung

- Auffälligkeiten bei der Produktanlage

- Einstellungen auf Kontoebene

- Altprodukte, Restanten und Sonderkonten

- Produkte mit nur wenigen Konten

- Produkte für eine sehr kleine Kundengruppe

- Nicht mehr benötigte Altbestände

- Nutzung von entgeltfreien Abwicklungskonten für den Zahlungsverkehr

- HUM/Umsatzgruppen

- Analyse der Kombinationen aus Primanota und Textschlüsseln

- Überprüfung von als entgeltfrei verschlüsselten Buchungen

- Darstellung von Buchungen, die die aufgrund von Systemeinstellungen nicht gezählt und abgerechnet werden

- Girocards und Kreditkarten

- Nutzung und Bepreisung von Girocards und Kreditkarten

- Analyse einer übermäßigen Nutzung von quersubventionierten Produkten und Dienstleistungen bei Karten

- Darstellung nicht mehr zeitgemäßer Preisparameter

- Verdeckte Sonderkonditionen

- Überprüfung von Sonderkonditionen (abseits von Girokonten und Karten)

- Darstellung komplexer und/oder uneinheitlicher Preisstrukturen

- Auffälligkeiten in der Nutzung

- Betrachtung übermäßig genutzter entgeltfreier bzw. nicht kostendeckender Produkte und Dienstleistungen

- Aufzeigen von ungenutzten Produkten und Dienstleistungen

- Kundenverschlüsselung

- Analyse der Zuordnung von Kunden bspw. hinsichtlich Segmenten und Kundenart

Alle zusätzlich identifizierten Maßnahmen werden im letzten Themenfeld zusammengefasst und mit den daraus resultierenden Potenzialen dargestellt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vorgehensmodell

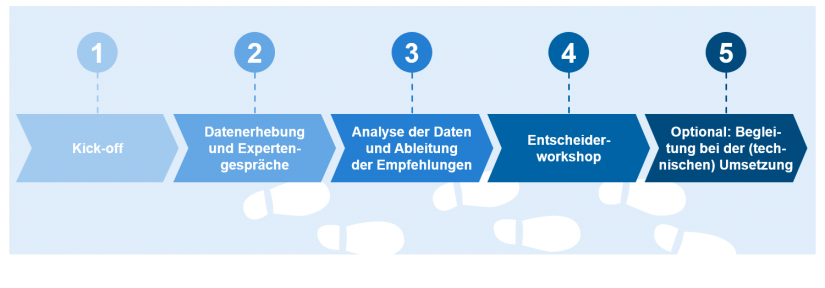

Zur Ermittlung der Potenziale wird ein vierstufiges Vorgehensmodell angewendet. Dieses kann um einen optionalen Baustein (technische Umsetzungsbegleitung) ergänzt werden.

- Schritt 1 und 2: In den ersten beiden Modulen erfolgen eine Bestandsaufnahme und eine grundsätzliche Einführung in die Vorgehensweise, Abstimmung von Verantwortlichkeiten und die Durchführung von Experteninterviews, die eine Grundlage für die nachfolgenden Analysen darstellen.

- Schritt 3: Die gelieferten Daten werden umfassend analysiert und miteinander verknüpft. Das Vorgehen ermöglicht die Analyse der Informationen aus verschiedenen Blickwinkeln und Aggregationsebenen.

- Schritt 4: Durch die hoch standardisierte Datenerhebung und die Nutzung eines praxiserprobten Analysetools ist eine ergebniswirksame Umsetzung bereits nach zwei bis drei Monaten gegeben. Zudem entsteht in Summe ein nur sehr geringer interner Personalaufwand[1].

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Aus der Praxis: Erfahrungen und Ergebnisse

Im Rahmen von mittlerweile rund 35 erfolgreich durchgeführten Erlösnavigator-Projekten konnten bisher Banken unterschiedlichster Größenklassen und mit verschiedensten Historien (Fusion, Migration auf ein neues Kernbanksystem etc.) betreut werden.

Abschließend lässt sich sagen, die Durchführung des Erlösnavigators lohnt sich für alle Banken. Das liegt einerseits daran, dass im Rahmen der Analysen eine Überprüfung bestehender Systemeinstellungen vorgenommen wird und sich die umgesetzten Potenziale andererseits bereits nach kurzer Zeit positiv auf das Betriebsergebnis auswirken.

Buchempfehlung

Für weiterführende Informationen empfehlen wir Ihnen die Lektüre des Buchs „Ihr Weg zur PRICING EXCELLENCE“, hg. von Dr. Peter Klenk (2019). Hierin wird u. a. das Analysetool „Erlösnavigator“ ausführlich beschrieben. Zudem werden weitere Instrumente des Pricing in Banken diskutiert, etwa Open-Banking, Kredit-Pricing, Giro-Pricing und Gesamtkunden-/Loyalitäts-Pricing.