Zinsstudie 2020 – Eckdaten und Vorgehensweise

Das Anfangs geschilderte herausfordernde Umfeld war der Anlass, im Rahmen der Zinsstudie 2020 eine Standortbestimmung für den Bankensektor in Bezug auf das Zinsrisikomanagement vorzunehmen. Neben den Ergebnissen aus der Zinsstudie 2020 fließen nachfolgend auch Erkenntnisse aus IRRBB-Prüfungen der Aufsicht sowie aktuelle regulatorische Entwicklungen in die Bewertung ein.

Die Zinsstudie 2020 von zeb wurde als Onlineumfrage initiiert. Insgesamt haben 31 Institute teilgenommen, die ihren Sitz ausschließlich im DACH-Raum haben (Deutschland: 19, Österreich: 10 und Schweiz: 2). Etwa ein Drittel der Institute (10 von 31) unterliegt der direkten Aufsicht der Europäischen Zentralbank (EZB), die verbleibenden Institute stehen unter Aufsicht der nationalen Aufsichtsbehörden.

Ein Großteil der teilnehmenden Institute (22 von 31) ist dem Retailsegment zuzuordnen. Die „sonstigen“ Geschäftsmodelle umfassen u. a. Wholesale-, Spezial- und Leasinginstitute.

In Bezug auf die Bilanzsumme weist das Sample der teilnehmenden Häuser sechs kleine (Bilanzsumme bis 5 Mrd. EUR) und sieben große Institute (Bilanzsumme ab 30 Mrd. EUR) auf. Der Großteil des Samples (18 von 31) umfasst Institute mittlerer Größe mit einer Bilanzsumme von 5 bis 15 Mrd. bzw. 15 bis 30 Mrd. EUR.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Die Bedeutung von IRRBB bleibt hoch – besonders für Retailbanken

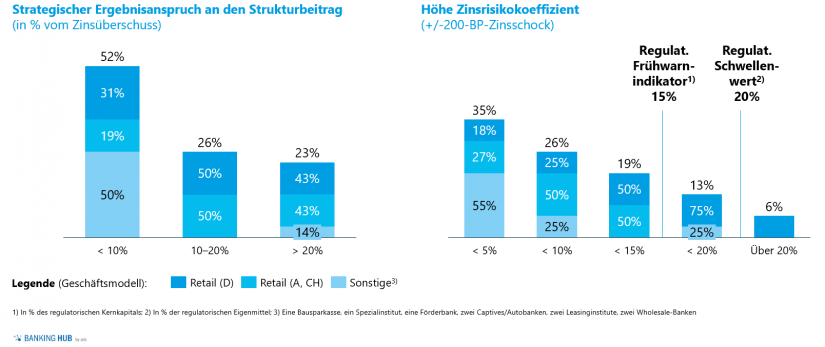

Aus der Zinsstudie 2020 geht hervor, dass das Eingehen von Zinsrisiken zur Erzielung von Strukturbeiträgen nach wie vor ein integraler Bestandteil des Geschäftsmodells vieler Banken ist. Auch im aktuellen Marktumfeld hat das Erlangen von Strukturbeiträgen eine hohe Bedeutung für viele Banken. Fast die Hälfte der teilnehmenden Institute formuliert dabei einen Ergebnisanspruch von > 10 % an Strukturbeiträgen in Relation zum gesamten Zinsergebnis.

Auffällig ist, dass nahezu alle Institute, die einen bedeutenden Ergebnisanspruch an den Strukturbeitrag erheben, Retailbanken sind, wohingegen bei sonstigen Geschäftsmodellen, wie z. B. Wholesale-Banken, das Erzielen von Strukturbeiträgen eine nachgelagerte Bedeutung einnimmt.

Der formulierte Ergebnisanspruch in Abhängigkeit zum Geschäftsmodell schlägt sich entsprechend auch im Zinsrisikokoeffizienten nieder. Hier weisen Retailbanken tendenziell höhere Risiken aus. Hervorzuheben sind zumeist höhere Auslastungen des Zinsrisikokoeffizienten bei deutschen Retailbanken (gegenüber Retailbanken aus Österreich und der Schweiz), die auf Grundlage einer historisch hohen Kundennachfrage nach langlaufenden Festzinsprodukten natürliche Fristentransformationspositionen aufgebaut haben.

Abbildung 1: Strategischer Ergebnisanspruch an den Strukturbeitrag und Zinsrisikokoeffizient

Abbildung 1: Strategischer Ergebnisanspruch an den Strukturbeitrag und ZinsrisikokoeffizientMethoden und Modelle: vereinzelt noch Handlungsbedarf

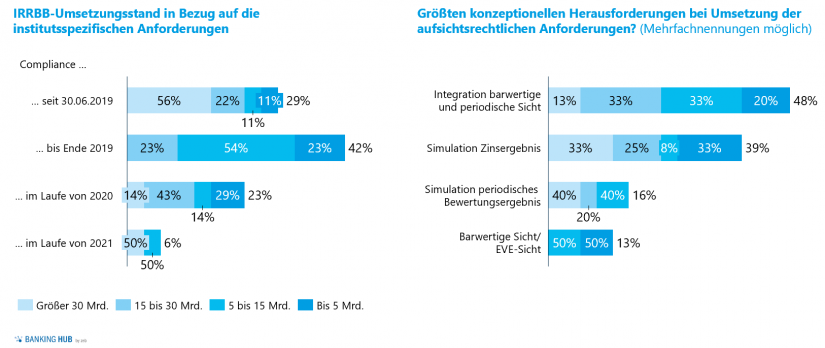

Die Bedeutung des Zinsrisikos findet seit 2015 unter dem Schlagwort IRRBB zunehmend aufsichtsrechtliche Beachtung. Gerade die EBA/GL/2018/02, die seit spätestens Ende 2019 anzuwenden sind, verdeutlichen den hohen aufsichtlichen Fokus auf Zinsrisiken im Bankbuch.[1]

Vor dem Hintergrund der ökonomischen Bedeutung und des aufsichtlichen Fokus gaben im Rahmen der Zinsstudie 2020 ca. 70 % der Institute an, bereits per 31.12.2019 nach eigener Einschätzung mit den EBA/GL/2018/02 „compliant“ gewesen zu sein. Für 30 % der Teilnehmer besteht im Umkehrschluss noch Handlungsbedarf, um eine vollständige IRRBB-Compliance sicherzustellen. Die wesentlichen konzeptionellen Herausforderungen zur Herstellung der IRRBB-Compliance sind dabei einerseits die Integration der barwertigen und periodischen Sicht sowie andererseits die Simulation des Zinsergebnisses.

Im Sample der teilnehmenden Institute spielen Modellierungen eine große Rolle. Eine besonders hohe Bedeutung haben die Modellierungen von Ablauffiktionen für Einlagen. Diese stellen die mit Abstand wichtigste Modellierung dar (mehr als 90% der Institute modellieren Ablauffiktionen). Neben den Ablauffiktionen für Einlagen nehmen auch Modellierungen des Ausübungsverhaltens impliziter Optionen einen hohen Stellenwert ein. Bisher misst und reportet bereits fast die Hälfte der teilnehmenden Institute auch die mit den Modellierungen verbundenen Modellsensitivitäten. Um den Vorgaben der EBA/GL/2018/02 vollständig gerecht zu werden, besteht bei nahezu der Hälfte der Institute im Sample Handlungsbedarf.

Neben den Modellierungen legen die EBA/GL/2018/02 zudem einen hohen Fokus auf den Ausweis der sogenannten IRRBB-Subrisiken. Auffällig an den Antworten auf die IRRBB-Subrisiken abzielenden Fragen ist, dass trotz des hohen Anteils von Retailbanken im Sample die Subrisikoart Optionsrisiko nur für ca. 46 % der Häuser als materiell angesehen wird und noch nicht alle Häuser IRRBB-Subrisiken messen und ausweisen. Vor dem Hintergrund des hohen Stellenwerts der IRRBB-Subrisiken in den EBA/GL/2018/02 ergibt sich aus den Ergebnissen der Befragung für diejenigen Häuser Handlungsbedarf, welche die Subrisiken als materiell einstufen, sie aber noch nicht messen und separat ausweisen.

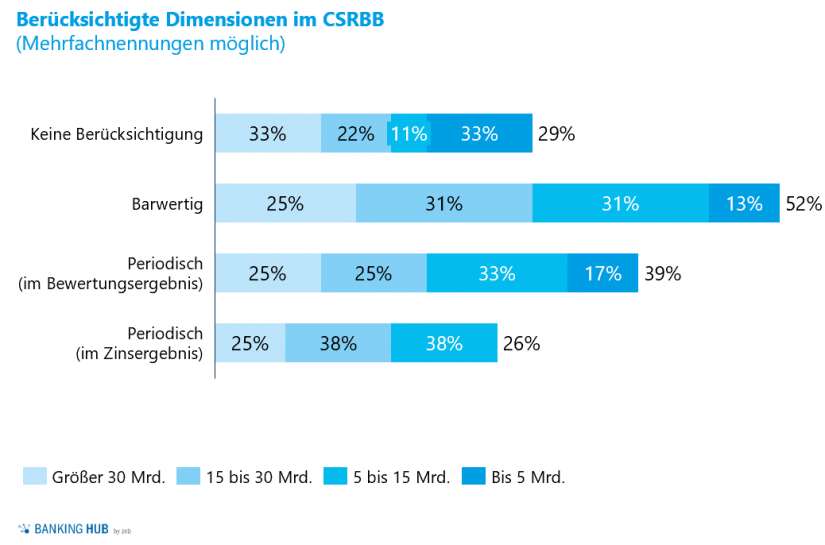

Zusätzlich zu den Vorgaben bezüglich IRRBB sind im Rahmen der EBA-Regularien auch Vorgaben bezüglich des Credit-Spread-Risikos im Bankbuch (kurz: CSRBB) erstellt worden. Diese sind seitens der Aufsichtsbehörden momentan deutlich weniger konkret ausformuliert, eine Berücksichtigung wird dennoch explizit gefordert. Die Ergebnisse der Befragung zeigen, dass 71 % der teilnehmenden Häuser CSRBB bereits in zumindest einer Dimension messen, d. h. barwertig, im Zinsergebnis oder im Bewertungsergebnis. Der Großteil der teilnehmenden Institute berücksichtigt CSRBB dabei aus einer barwertigen Perspektive (52 %), 16 % gaben an, CSRBB vollumfänglich, d.h. aus allen drei Perspektiven, zu berücksichtigen.

Gerne stellen wir Ihnen die Ergebnisse unserer Studie persönlich vor.

Prüfungen im IRRBB-Kontext

Die IRRBB-Prüfungswelle naht – auch für kleinere Häuser

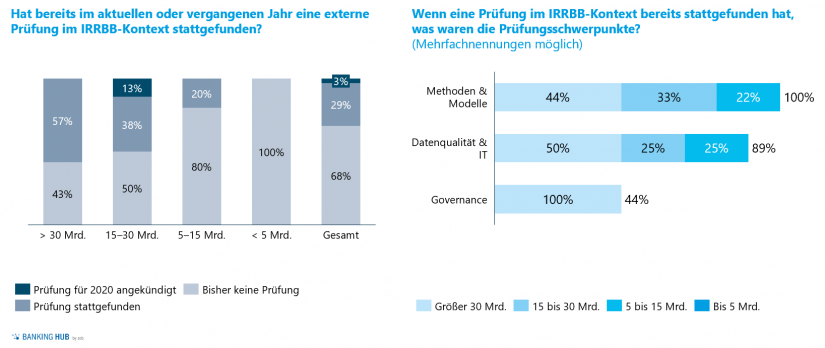

Von den teilnehmenden Instituten haben bereits 30 % eine aufsichtliche Prüfung im IRRBB-Kontext durchlaufen. Dies waren im Wesentlichen EZB-beaufsichtigte Häuser (> 30 Mrd. EUR Bilanzsumme) und mittelgroße Institute (15–30 Mrd. EUR Bilanzsumme). Es ist zu erwarten, dass die Prüfungswelle zunehmend auch auf die kleineren Institute „zurollt“. Mit Blick auf die Prüfungsinhalte wird deutlich, dass der Themenschwerpunkt insbesondere auf Methoden und Modellen sowie der Datenqualität und IT liegt.

IRRBB-Prüfungserfahrungen von zeb

Die hohe Bedeutung von Modellen und Methoden im Prüfungskontext, die sich aus den Ergebnissen der Zinsstudie 2020 ableiten lässt, deckt sich auch mit den zeb-Projekterfahrungen, die im Rahmen der IRRBB-Prüfungsunterstützung sowie der Prüfungsvor- und -nachbereitung gesammelt wurden. So konnten insbesondere die folgenden Prüfungsanmerkungen beobachtet werden:

- Risikoidentifikation: Fehlende quantitative Schwellenwerte zur Einschätzung der Materialität für die IRRBB-Subrisikoarten Basis- und Optionsrisiko.

- Risikomodellierung: Fehlende Belegbarkeit von zugrunde liegenden (Verteilungs-)Annahmen zur Herleitung von Sockelbeträgen bzw. Bodensätzen bei der Einlagenmodellierung oder im Rahmen der Ableitung von Sondertilgungsraten – unzureichendes Argumentarium für die gewählten Parameter.

- Risikomessung: Fehlende Berücksichtigung/Abbildung von Optionalitäten in der Risikomessung (Sondertilgungsrechte, Caps, Floors).

- Risikomessung: Fehlerhafte methodische Annahmen bei der Simulation periodischer Bewertungseffekte im Rahmen der Zinsergebnissimulation.

- Limitierung: Inkonsistenzen bei der Limitierung von IRRBB in den einzelnen Subrisikoarten (Gap-, Options- und Basisrisiko) und der Aggregation der Risikowerte auf Konzernebene.

- Reporting: Inkonsistenzen bei der Aggregation von Risikowerten/Cashflows im Rahmen des Konzernreportings.

- Validierung: Fehlendes Validierungs-Framework für IRRBB sowie fehlende Funktionstrennung zwischen Modellentwicklungs- und -validierungseinheit.

- Governance: Unzureichende Funktionstrennung zwischen der Steuerungseinheit und der Überwachungseinheit, insbesondere mit Blick auf die periodische Zinsrisikoperspektive (NII).

- Datenkonsistenz: Nutzung unterschiedlicher, inkonsistenter Datenquellen für die Risikorechnung in den verschiedenen IRRBB-Perspektiven (NII vs. EVE).

- Dokumentation: Mangelhafte schriftliche Dokumentation IRRBB-relevanter Prozesse, z. B. zur turnusmäßigen Identifikation IRRBB-relevanter Konzerneinheiten.

SREP-Kapitalzuschläge für IRRBB vermeiden

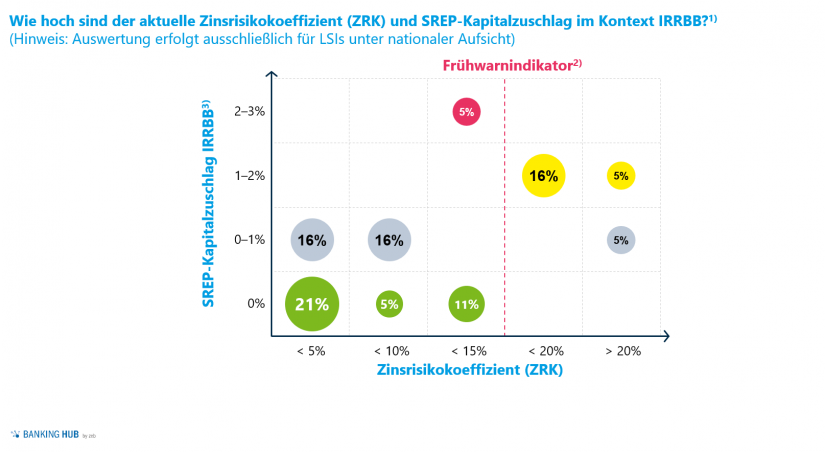

Über den aufsichtlichen Überprüfungs- und Bewertungsprozess (kurz: SREP bzw. „Supervisory Review and Evaluation Process“) ist das Thema IRRBB auch für Säule 1 von Relevanz.[2] Aus einer Kombination von quantitativen und qualitativen Kriterien wird ein Eigenkapitalzuschlag abgeleitet. So können neben der Höhe des Zinsänderungsrisikos bspw. auch Mängel in der IRRBB-Governance, der Risikomodellierung oder in den Prozessen zu unmittelbaren Mehrbelastungen durch zusätzliche Eigenkapitalanforderungen führen. Dies verdeutlichen auch die Prüfungsanmerkungen im vorangegangenen Abschnitt.

Die Betrachtung des Zusammenhanges von quantitativen Zinsrisikomaßen (hier: Zinsrisikokoeffizient) und dem IRRBB-Kapitalzuschlag aus dem SREP erlaubt für das Sample der Zinsstudie 2020 zwei zentrale Rückschlüsse:

- Wenig überraschend wird der positive Zusammenhang zwischen dem eigentlichen Zinsrisiko und den SREP-Kapitalzuschlägen für IRRBB transparent: Institute mit relativ hohem Zinsrisiko haben tendenziell höhere IRRBB-Kapitalzuschläge.

- Gleichzeitig wird aber auch deutlich, dass neben den quantitativen Zinsrisikomaßen andere Aspekte eine zentrale Rolle spielen und determinieren, wie hoch der IRRBB-Kapitalzuschlag ausfällt: So fallen einerseits Institute auf, die ein moderates Zinsrisiko, jedoch relativ hohe IRRBB-Kapitalzuschläge aufweisen, und andererseits stechen Institute mit vergleichsweise hohen Zinsrisiken, jedoch relativ geringen IRRBB-Kapitalzuschlägen hervor.

Dies unterstreicht die Bedeutung der qualitativen IRRBB-Note. Ein qualitativ gutes IRRBB-Management hat einen direkten Einfluss auf den IRRBB-Kapitalzuschlag. Das Schließen methodischer Gaps sollte daher insbesondere vor dem Hintergrund der Minimierung zusätzlicher Eigenkapitalanforderungen priorisiert werden.

Fazit: IRRBB auch nach fünf Jahren weiterhin im Fokus der Aufsichtsbehörden

Auch rund fünf Jahre nach der Veröffentlichung der ersten EBA-Leitlinien (EBA/GL/2015/08) sowie der Basler Standards zu IRRBB (BCBS #368)[3] steht das Thema IRRBB weiterhin im Fokus der Aufsichtsbehörden und Banken. Nicht zuletzt die aktuell seitens der deutschen Aufsichtsbehörden geführte Diskussion zur Modellierung von Einlagen anhand gleitender Durschnitte bei Verwendung von Stützstellen mit einer Laufzeit von mehr als zehn Jahren beweist, welche Dynamik das Thema IRRBB hat.[4]

Die Zinsstudie 2020 zeigt, dass die Institute bei der Umsetzung der Anforderungen aus den EBA/GL/2018/02 bereits weit fortgeschritten sind, es aber insbesondere in Bezug auf die übergeordnete Thematik der Integration barwertiger und periodischer Risikomaße noch Handlungsfelder gibt. Gleichzeitig haben die Aufsichtsbehörden bereits mit der Prüfung der Umsetzungsstände in den Banken begonnen, wie die identifizierten Prüfungsschwerpunkte und -feststellungen zeigen.

Doch auch die anzuwendenden Regularien entwickeln sich stetig weiter. Über die Novellierung der Capital Requirements Regulation (CRR II) sowie der Capital Requirements Directive (CRD V) werden die letzten, bisher noch fehlenden Elemente aus BCBS #368 aktuell umgesetzt bzw. adressiert. Von besonderer Relevanz ist dabei die Erweiterung des bisher rein barwertigen Ausreißertests um ein Vorgehen für die periodische Perspektive.

Des Weiteren rückt auch das Thema CSRBB stärker in den Blick und soll hinsichtlich der aufsichtsrechtlichen Anforderungen gegenüber den bestehenden Anforderungen gemäß EBA/GL/2018/02 weiter ausgestaltet werden. Die dafür notwendigen Konkretisierungen durch die EBA in Form sog. Regulatory bzw. Implementing Technical Standards (kurz: RTS bzw. ITS) bzw. eines umfassenden Updates der EBA/GL/2018/02 sollen in Konsultationspapieren im weiteren Verlauf von 2021 – spätestens aber bis März 2022 – veröffentlicht werden. Sie stehen also bereits in den kommenden Monaten an.[5] Darüber hinaus verprobt die EBA im Rahmen einer quantitativen Auswirkungsstudie (QIS) erste methodische Ansätze für den periodischen Ausreißertest sowie den ebenfalls geplanten periodischen Standardansatz.[6]

Somit gilt es, auch mit Blick auf die regulatorischen (Neu-)Anforderungen – wo möglich – Themen bereits frühzeitig fachlich und technisch vorauszudenken bzw. bestehende „Baustellen“ möglichst schnell zu schließen. Nur so können die Compliance mit den IRRBB-Regularien weiterhin sichergestellt und potenzielle Eigenkapitalzuschläge für IRRBB möglichst gering gehalten werden.

Gerne stellen wir Ihnen die Ergebnisse unserer Studie persönlich vor. Kontaktieren Sie uns dafür gerne hier.