Rückblick – die Veröffentlichung der Basler IRRBB-Standards

Die Veröffentlichung der Basler Standards BCBS #368 im April 2016 bildet einen wesentlichen Meilenstein und den Ausgangspunkt einer Vielzahl regulatorischer Veröffentlichungen für das Zinsänderungsrisiko in den letzten Jahren, sowohl auf internationaler als auch auf nationaler Ebene.

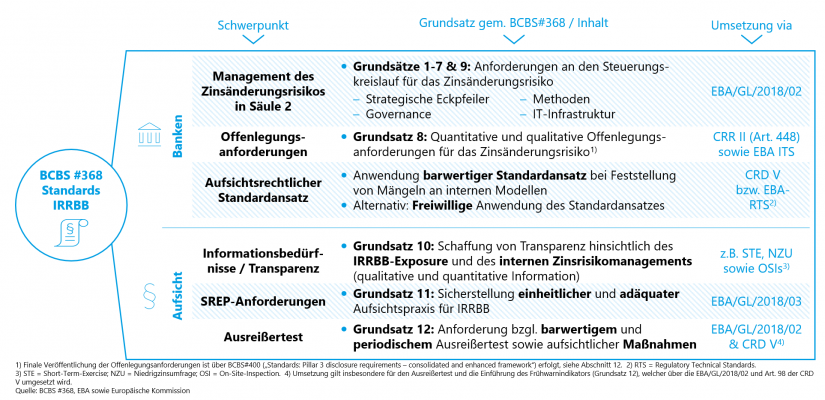

Durch die Basler Standards wurden die Säule-2-Anforderungen für das Zinsänderungsrisiko (nachfolgend IRRBB bzw. „Interest Rate Risk in the Banking Book“) grundsätzlich überarbeitet, und den Instituten wurde eine Vielzahl von Anforderungen bzgl. der anzuwendenden Methoden, der Governance, der strategischen Eckpfeiler und der IT-Infrastruktur für IRRBB gestellt. Darüber hinaus umfassen die Basler Standards Grundsätze für die Aufsichtsbehörden, Offenlegungsanforderungen und den sog. aufsichtsrechtlichen Standardansatz für die barwertige Perspektive.[1]

Da Veröffentlichungen des Basler Komitees nur Empfehlungscharakter haben, bedarf es einer separaten Umsetzung durch die einzelnen Länder bzw. die Europäische Union (EU). Im Falle der IRRBB-Standards erfolgt dies in einem zweistufigen Prozess[2]:

- Stufe 1: Überarbeitung der EBA-Leitlinien zur Steuerung des Zinsänderungsrisikos bei Geschäften des Anlagebuchs

- Stufe 2: Veröffentlichung der CRR II bzw. CRD V sowie damit verbundener weiterer Leitlinien und technischer Standards der EBA (sog. Regulatory Technical Standards oder kurz: RTS bzw. Implementing Technical Standards oder a id=“CRRII-CRDV“>kurz: ITS)

CRR II und CRD V – ein weiterer Schritt zur Umsetzung von BCBS #368

Nachdem Stufe 1 mit der finalen Veröffentlichung und Scharfschaltung der EBA/GL/2018/02 abgeschlossen ist und die Säule-2-Standards zu IRRBB sowie der Ausreißertest in der überarbeiteten Version anzuwenden sind, folgt nun die zweite Stufe. Diese umfasst u. a. die Umsetzung der Offenlegungsanforderungen und des aufsichtsrechtlichen Standardansatzes.

Den groben Rahmen für die Umsetzung liefern hierbei CRR II und CRD V, welche durch RTS der EBA weiter konkretisiert und ausgestaltet werden. Abbildung 1 gibt einen Überblick über die inhaltlichen Schwerpunkte von BCBS #368 sowie deren Umsetzung mittels der verschiedenen Regularien in der EU.

Vor dem Hintergrund der bereits in 2019 finalisierten CRR II und CRD V sowie der geplanten Draft-Versionen der zugehörigen technischen Regulierungs- und Implementierungsstandards der EBA soll der nachfolgende Artikel einen Überblick über die zusätzlichen Anforderungen geben, den zukünftigen Handlungsbedarf für die Institute ableiten sowie abschließend den „Fahrplan“ für die anstehenden Veröffentlichungen und deren Inkrafttreten skizzieren.

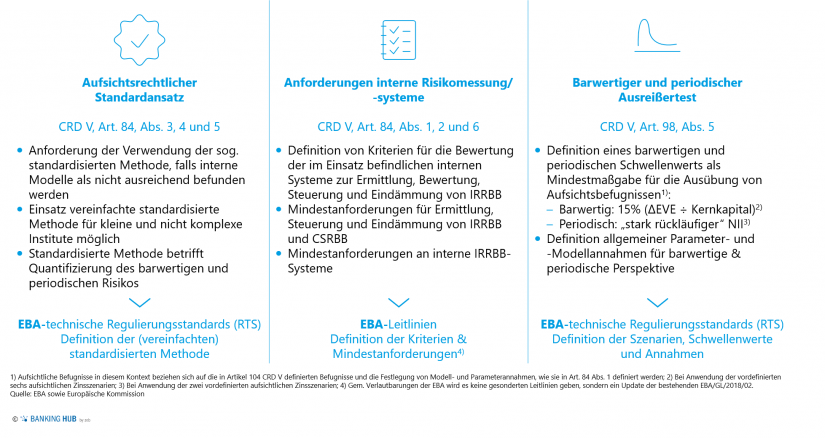

CRD V – Ausreißertest, aufsichtsrechtlicher Standardansatz sowie CSRBB

Die CRD V befassen sich in den Artikeln 84 und 98 mit den IRRBB-spezifischen Inhalten. Diese lassen sich grob in drei Themenkomplexe unterteilen: aufsichtsrechtlicher Standardansatz, Anforderungen an interne Risikomessung und -systeme sowie barwertiger und periodischer Ausreißertest. Die Anforderungen an interne Risikomessung und -systeme umfassen hierbei neben dem eigentlichen IRRBB auch das Credit-Spread-Risiko im Bankbuch („Credit Spread Risk in the Banking Book“ oder kurz: CSRBB). Die nachfolgende Abbildung fasst die wesentlichen IRRBB-relevanten Inhalte der CRD V zusammen und gibt einen Überblick über die Anforderungen.

Der in den CRD V in Artikel 84 hinterlegte aufsichtsrechtliche Standardansatz (auch als „standardisierte Methode“ bezeichnet) trägt dem in BCBS #368 definierten Standardansatz Rechnung und kann von Instituten entweder freiwillig angewendet werden oder bei Nichterfüllung der Mindestanforderungen an die internen Modelle und Systeme zur Risikomessung seitens der Aufsichtsbehörden eingefordert werden. Die CRD V gehen hier allerdings noch einen Schritt weiter als das Basler Komitee und fordern eine standardisierte Methode nicht nur für die barwertige, sondern auch für die periodische Perspektive. Des Weiteren soll es eine vereinfachte standardisierte Methode für kleine und nicht komplexe Institute geben. Für die detaillierte Ausgestaltung der standardisierten Methode wird die EBA technische Regulierungsstandards (sog. „Regulatory Technical Standards“ oder kurz: RTS) veröffentlichen, die sich zumindest für die barwertige Perspektive eng an BCBS #368 orientieren werden. Offen sind die Ausgestaltung des Standardansatzes für die periodische Perspektive und die Frage, ob der Standardansatz immer einheitlich für beide Perspektiven oder auch selektiv für die barwertige oder periodische Perspektive zum Einsatz kommen kann bzw. muss.

Um den Instituten transparent zu machen, welche Mindestanforderungen an die internen Modelle und Systeme zur Ermittlung, Bewertung, Steuerung und Eindämmung des IRRBB bestehen, wird in Artikel 84 zudem die Definition von entsprechenden Kriterien durch die EBA eingefordert. An diese Kriterien bzw. deren Nichterfüllung ist dann auch unmittelbar die potenzielle Anforderung des Einsatzes der standardisierten Methode gekoppelt. Daneben sollen Mindestanforderungen für das grundsätzliche (methodische) Vorgehen bei der Messung, Steuerung und Eindämmung von barwertigem und periodischem IRRBB und CSRBB definiert werden. Das Mandat der EBA sieht für die genannten Punkte separate Leitlinien vor. Die EBA hat jedoch in ihrer Roadmap bereits verlauten lassen, dass sie keine separaten Leitlinien zu IRRBB, sondern vielmehr ein Update der aktuell gültigen EBA/GL/2018/02 vorsieht, um diesen Anforderungen Rechnung zu tragen und ein konsistentes Gesamt-Framework für IRRBB zu gewährleisten.[3] Offen bleibt an dieser Stelle, ob es bzgl. des Themas CSRBB weitere Konkretisierungen innerhalb der überarbeiteten IRRBB-Leitlinien geben wird oder ob hierfür seitens der EBA separate Leitlinien veröffentlicht werden.

Zu guter Letzt greifen die CRD V auch den bereits umfassend überarbeiteten Ausreißertest nochmals auf. Teile der genannten Anforderungen wie der barwertige Ausreißertest und 15-Prozent-Schwellenwert in Verbindung mit den sechs sog. BCBS-Szenarien sind bereits in den EBA/GL/2018/02 sowie dem BaFin-Rundschreiben 06/2019 verarbeitet worden.[4] Neu hinzu kommt ein periodischer Ausreißertest unter Anwendung von zwei Zinsszenarien mit einem Schwellenwert, der auf einen „stark rückläufigen Zinsüberschuss“ abstellt. Darüber hinaus sollen allgemeine Modell- und Parameterannahmen definiert werden, die bei der Quantifizierung des Barwertverlusts bzw. des Zinsüberschusses zum Einsatz kommen. Die genaue Ausgestaltung der offenen Szenarien, Schwellenwerte und Parameter wird durch die EBA in Form von RTS oder ggf. als Teil der Neufassung der EBA/GL/2018/02 vorgenommen.

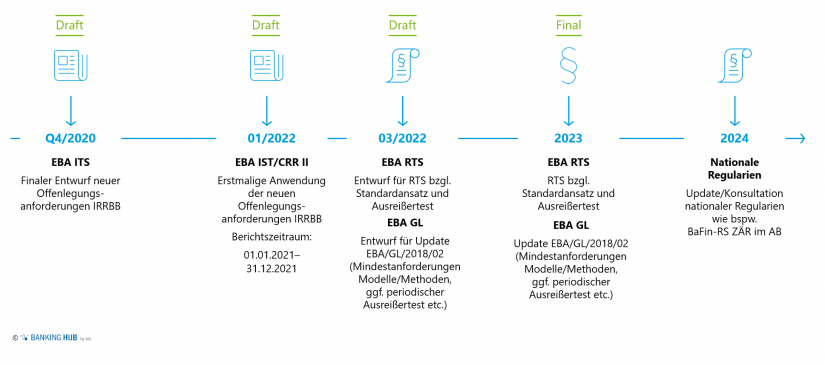

Im Hinblick auf die terminliche Umsetzung der EBA-RTS und des Updates der Leitlinien hat die EBA der Europäischen Kommission am 12. Juni 2020 eine verzögerte Umsetzung mitgeteilt. Der geplante Veröffentlichungstermin der Entwürfe per 28.06.2020 mit einem geplanten Inkrafttreten per 28.06.2021 ist für die EBA nicht haltbar. Der neue Veröffentlichungstermin ist nun für März 2022 angesetzt, wodurch mit einem finalen Inkrafttreten der RTS und der Leitlinien frühestens Anfang 2023 zu rechnen ist.[5]

CRR II – Offenlegungsanforderungen IRRBB

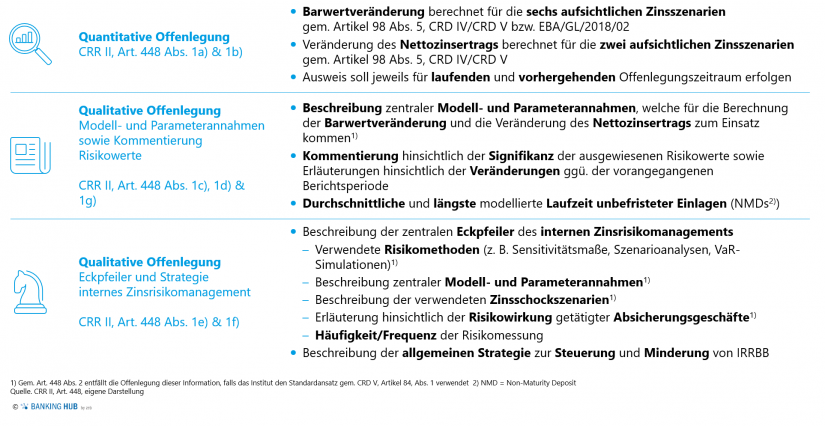

Ein weiterer zentraler Aspekt der Basler Standards zu IRRBB sind die erweiterten Offenlegungsanforderungen. Diese wurden aufgrund der Zugehörigkeit zur Säule 3 des Basler Rahmenwerks („Aufsichtliche Offenlegungspflichten zur Stärkung der Marktdisziplin“) explizit nicht in den EBA/GL/2018/02 aufgegriffen, deren Anforderungen der Säule 2 des Basler Rahmenwerks zuzuordnen sind.[6] Die in BCBS #368 unter Grundsatz 8 definierten Offenlegungsanforderungen wurden im Rahmen von BCBS #400 in die konsolidierten Säule-3-Offenlegungsanforderungen aufgenommen und finden sich in der aktuellsten Version des „Basel Framework“ (auch als „Basel III“ bezeichnet) wieder.

Die Umsetzung der Offenlegungsanforderungen auf Ebene der EU erfolgt über das Update der Capital Requirements Regulation (CRR II), welches in Artikel 448 die Informationen benennt, die Banken zukünftig im Rahmen des Jahresabschlusses bzw. der Offenlegung für IRRBB veröffentlichen müssen. Hervorzuheben ist, dass zukünftig neben rein quantitativen Informationen, die auch bisher schon Teil der Offenlegung waren (z. B. Barwertveränderung bei Anwendung des +/-200-Basispunkte-Zinsschocks), auch qualitative Informationen offenzulegen sind.

Ebenso wurden die quantitativen Informationen um die periodische Perspektive ergänzt. Die qualitativen Informationen zielen dann insbesondere auf die Modell- und Parameterannahmen ab, welche zur Berechnung der ausgewiesenen barwertigen und periodischen Risikokennzahlen getroffen wurden. Weiterhin werden umfangreiche Informationen zu den Eckpfeilern und der Strategie des internen Zinsrisikomanagements abgefragt. Abbildung 3 gibt einen Überblick über die neuen Offenlegungsanforderungen für IRRBB.

Gewisse Erleichterungen ergeben sich für Institute, die den Standardansatz gem. Art. 84 der CRD V bzw. den zugehörigen RTS der EBA anwenden. Für diese Institute entfallen diejenigen Angaben, welche sich auf Modell- und Parameterannahmen des internen Modells beziehen, also insbesondere die Buchstaben c und e Ziffern i bis iv des Art. 448 Abs. 1 CRR II. Dies liegt darin begründet, dass der aufsichtsrechtliche Standardansatz dezidierte Vorgaben zu den anzuwendenden Modell- und Parameterannahmen macht und die Institute somit keinen zusätzlichen Spielraum haben, welcher offenzulegen wäre.

Die neuen Offenlegungsanforderungen für das Zinsänderungsrisiko machen deutlich, dass die Aufsicht mehr Transparenz hinsichtlich der zugrunde liegenden Methodik, der verwendeten Modelle und der Input-Parameter fordert. Des Weiteren trägt die erweiterte Offenlegung der Anforderung einer dualen Zinsrisikomessung Rechnung, indem neben den barwertigen auch die periodischen Risikomaße offenzulegen sind.

Die neuen Offenlegungsanforderungen treten ab dem 28.06.2021 in Kraft und sind damit erstmalig für den Offenlegungszeitraum 01.01.2021–31.12.2021 anzuwenden.

Neben den unmittelbaren Anforderungen aus den CRR II ist in diesem Kontext auch die von der EBA für die zweite Jahreshälfte 2020 geplante Veröffentlichung von sog. technischen Durchführungsstandards („Implementation Technical Standards“ oder kurz: ITS) zur Festlegung einheitlicher Offenlegungsformate zu berücksichtigen. Über Art. 434a der neuen CRR II hat die EBA hierzu ein Mandat erhalten, welches die zukünftigen Offenlegungsformate für die gem. CRR II geforderten Themenkomplexe sowie zugehörige Anweisungen enthält. Hierunter fällt auch der Themenkomplex IRRBB. Erwartungsgemäß wird es sich hierbei um eine Konkretisierung der Form der Offenlegung handeln (z. B. Art der Tabelle), nicht jedoch um neue, über die CRR II hinausgehende Inhalte.

Handlungsbedarf und nächste Schritte in der Umsetzung von IRRBB

Auch wenn die EBA durch die angekündigte Verschiebung der Veröffentlichungen den unmittelbaren Handlungsdruck für die Institute zunächst reduziert hat, zeigt die Betrachtung der neuen Anforderungen doch, dass die regulatorische IRRBB-„Welle“ noch nicht abgeebbt ist.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Die zentralen Herausforderungen lassen sich aus zeb-Sicht in drei große Themenblöcke unterteilen:

- Einführung eines periodischen Ausreißertests und dessen Einbindung in die integrierte Zinsbuchsteuerung bzw. die Risiko- und Gesamtbanksteuerung

- Aufbau von Methoden, Reportings und Governance auf Basis der Konkretisierung des Umgangs mit Credit-Spread-Risiken im Bankbuch (barwertig und periodisch)

- Erweiterung der Offenlegungsanforderungen um periodische Risikomaße und qualitative Informationen

Während die beiden erstgenannten Punkte methodische und konzeptionelle Anpassungen mit sich bringen, erscheinen die Offenlegungsanforderungen eher als eine „Fleißaufgabe“. Jedoch sind auch hier insbesondere im Konzernumfeld bei der Aggregation der Risikodaten und der Bereitstellung qualitativer Informationen entsprechende Vorgehensweisen und Prozesse zu schaffen.