Portale, Plattformen und Ökosysteme als Heilsbringer in Zeiten anhaltender Niedrigzinsen im Bankensektor – diese These haben wir in unserem ersten Artikel aufgestellt und zunächst die Begriffe, die mitunter nicht ganz trennscharf verwendet werden, erläutert. Aber wie sieht die derzeitige Umsetzung dieser Lösungen im Markt tatsächlich aus? Hier setzt der zweite Artikel unserer dreiteiligen Artikelserie an.

Zu Teil 3 der Reihe: „Empfehlungen zur Entwicklung“

Analyse der aktuellen Markttrends

Für die strukturierte Analyse des Angebots an Portalen, Plattformen und Ökosystemen im Geschäft mit Firmenkunden haben wir den Markt mit Fokus auf den deutschsprachigen Raum (Deutschland, Österreich, Schweiz) auf Basis öffentlich verfügbarer Informationen untersucht. Insbesondere bei Plattformen und Ökosysteme haben wir uns hierbei auf Lösungen fokussiert, die durch das jeweilig betrachtete Institut selbst angeboten werden.

Dabei fallen naturgemäß die zahlreichen Fälle aus dem Blick, in denen Institute lediglich als Teilnehmer einzelne (Banking-)Leistungen in ein Ökosystem oder eine Plattform einbringen (z. B. gewerbliche Kredite auch auf Kreditvergleichsplattformen wie Compeon anzubieten).

Grundsätzlich ist es natürlich möglich und sogar wahrscheinlich, dass die analysierten Institute bewusst noch nicht an die Öffentlichkeit gegangen sind, sofern es sich um noch keine marktreifen Lösungen handelt. Das gilt es bei der Interpretation der Ergebnisse zu bedenken.

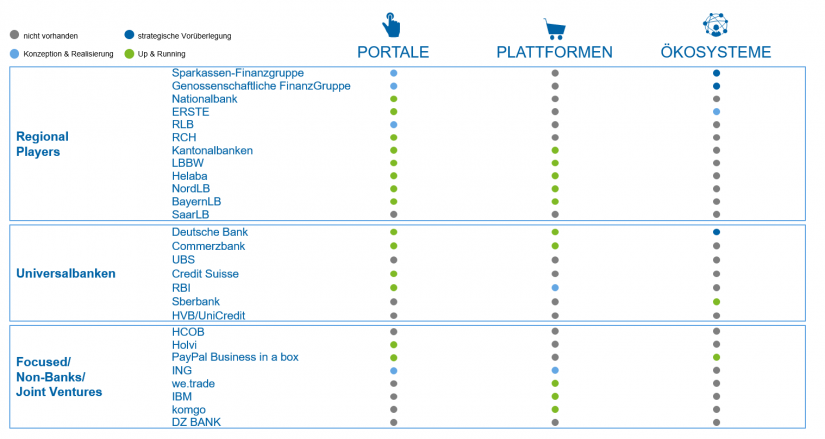

Wir haben in der Analyse insgesamt 27 Institute aus den drei Gruppen Regionalbanken (inkl. der Veröffentlichungen von Spitzenverbänden), Universalbanken sowie ausgewählte fokussierte Anbieter (z. B. FinTechs) betrachtet. Darüber hinaus haben wir im Fall der Ökosysteme weitere internationale Beispiele berücksichtigt.

Die identifizierten Angebote der Institute haben wir gemäß ihrer Reife in die drei Phasen „strategische Vorüberlegung“ (Institut strebt Konzeption und Umsetzung einer Lösung grundsätzlich an), „Konzeption & Realisierung“ (Institut konzipiert konkrete Lösung und bereitet Launch vor) und „Up & Running“ (Institut bietet Lösung am Markt an) eingeordnet. Der Überblick der erzielten Analyseergebnisse findet sich in Abbildung 1.

Grundsätzlich zeigt sich, dass Portale bereits heute durch einen Großteil der Banken angeboten werden. Plattformen dagegen sind nur bei rund der Hälfte der betrachteten Institute im Angebot enthalten. Im Fall der Ökosysteme ist die Umsetzungsreife noch geringer, und Lösungen sind nur vereinzelt und mit sehr spitzem Fokus im Markt erkennbar.

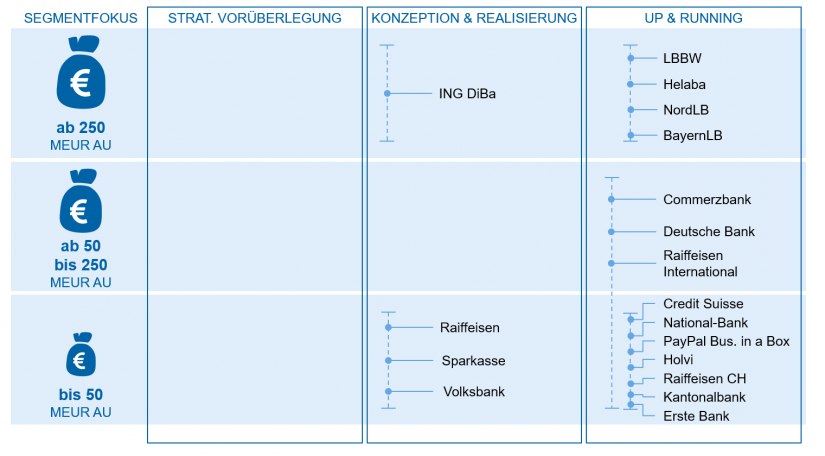

Ferner wird deutlich, dass sich die Angebote im Sinne einer Kundenzentrierung deutlich an spezifischen Bedürfnissen verschiedener Firmenkundensegmente ausrichten. So gibt es dezidierte Angebote mit eher generalistischem Service-Offering für kleine und mittlere Unternehmen (KMU) im Markt sowie hoch spezialisierte Lösungen für größere und große Corporate-Kunden, die den geschäftsmodell- und organisationsinhärenten Eigenschaften (internationale Großorganisationen) und einer möglichen Kapitalmarktorientierung Rechnung tragen. Demgemäß ordnen wir die beobachteten Beispiele auch in drei übergreifende Firmenkundensegmente der Größenklassen < 50 MEUR, 50–250 MEUR und > 250 MEUR Außenumsatz (AU).

Im Folgenden gehen wir nun detaillierter auf den Stand am Markt sowie einzelne Angebote von Portalen, Plattformen und Ökosysteme ein.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Marktüberblick Portale

Ein Großteil der untersuchten Akteure aus den verschiedenen Bankengruppen hat Portale als „Single Point of Contact“ für zentrale Bankdienstleistungen bereits heute implementiert.

Stark vertreten sind hier Landesbanken, die mit ihren Lösungen insbesondere Zielkunden mit einem Außenumsatz > 250 MEUR bedienen. Der Schwerpunkt dieser Portale liegt im Wesentlichen auf Zahlungsverkehr, Cash-Management und Derivaten.

Auch Universalbanken haben den Bedarf an Portalen grundsätzlich erkannt. Mit den Lösungen der Deutschen Bank, Commerzbank oder Raiffeisen Bank.

International werden Firmenkunden nicht nur bei üblichen Bankdienstleistungen, sondern auch bei spezifischeren Anforderungen bedient. So deckt das Firmenkundenportal der Commerzbank auch Produktbereiche wie Trade Finance, Factoring oder Leasing ab und beinhaltet ein an Firmenkunden angepasstes (Treasury-)Cockpit zur Übersicht von Devisen, Derivaten oder Securitys.

Weiterhin sind Lösungen der Regional Players insbesondere auf KMU zugeschnitten, wie sich an der Lösung der Kantonalbanken zeigt. Der „Business Finance Manager“ stellt hierbei ein multibankfähiges Finanzcockpit zur Verfügung, welches KMU die Koordination relevanter Aktivitäten wie Liquiditäts- oder Cash-Management ermöglicht.

Daneben haben sich die fokussierten Anbieter insbesondere auf Kunden < 50 MEUR spezialisiert. Anbieter wie Holvi oder PayPal Business in a Box stellen Unternehmen dabei Funktionen wie Zahlungsverkehr oder Buchhaltung zur Verfügung. Hier konzentriert sich z. B. die PayPal-Lösung sehr stark auf die Unterstützung von (jungen) E-Commerce-Anbietern, und auch das Angebot von gewerblichen PayPal-Krediten ist an die Nutzungsintensität des PayPal-Zahlungsverkehrs eines Kreditnehmers gebunden. Diese klare Zielgruppenorientierung nicht nur hinsichtlich der Größe, sondern auch des Geschäftsmodells erlaubt eine sehr kundenspezifische Lösungsgestaltung.

Mit den derzeitig in Konzeption befindlichen Lösungen der Sparkassen und Volksbanken sind weitere Portale zu erwarten, die insbesondere das Kundensegment < 50 MEUR bedienen und durch die zentrale Marktstellung von Sparkassen und Genossenschaftsbanken eine hohe Kundenreichweite erzielen werden. Spätestens mit der Implementierung dieser Lösungen werden Portale somit im Markt als Standard wahrgenommen werden.

Fazit

Egal ob kleinere Firmenkunden oder Large Corporates – das Portal als zentraler Zugangspunkt zu den üblichen Bankenfunktionen wird vorausgesetzt. Mit den anstehenden Launches der Portale von Sparkassen und Genossenschaftsbanken wird die Reichweite von Portalen nochmals erhöht. Sie bilden somit heute den klaren Standard im Markt und stellen längst keinen Wettbewerbsvorteil mehr dar.

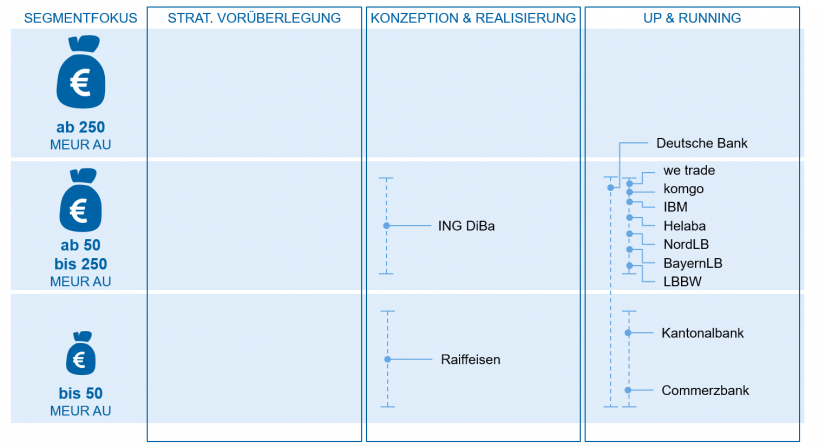

Marktüberblick Plattformen

Während sich Portale als Marktstandard herausstellen, sind Plattformen schon deutlich weniger im Angebot der Banken enthalten. Weniger als die Hälfte der untersuchten Institute bietet demnach derzeit Plattformen an.

In einer immer komplexeren Geschäftswelt fragen Unternehmen insbesondere nach integrierten Leistungen, die diese Komplexität reduzieren. Dies bestätigt der Blick auf die Lösungen am Markt, der erkennen lässt, dass zahlreiche Institute ihre Plattformen für die Lösung komplexer Spezialbedarfe von größeren Firmenkunden durch Einbringung ihres jeweils ganz spezifischen Know-hows nutzen. So bringt z. B. die BayernLB ihre Expertise im Bereich Außenhandelsfinanzierung im Trade-Finance-Netzwerk Marco Polo ein, um Kunden bei exportorientierten Geschäften zu unterstützen.

Auch spezielle Anforderungen z. B. im Bereich Supply-Chain-Management werden durch Plattformen bedient. Durch die Lösung „Trade Lens“ bietet IBM gemeinsam mit Maersk eine auf Blockchain-Technologie basierende Plattform an, die das Supply-Chain-Management sowie den internationalen Handel zwischen verschiedenen Teilnehmern der Containerlogistikbranche fördert.

Die hier erkennbare Grundidee der Vernetzung findet sich auch bei der Plattform „we.trade“ wieder, welche Handelspartner und Banken zusammenbringt, um langfristige Geschäftsbeziehungen zu etablieren. Konkret ermöglicht die Plattform demgemäß die Bestätigung der Kreditwürdigkeit eines Unternehmens als auch automatisierte Zahlungen.

Kooperationen verschiedener Banken wie im Fall von we.trade oder Marco Polo profitieren neben dem Angebot spezieller Bedürfnisse auch maßgeblich von der Vernetzung ihrer jeweiligen Firmenkunden aus verschiedensten Branchen. Banken bündeln hierbei ihre Kundenreichweite, um somit vergleichsweise schnell eine kritische Masse zu erreichen, welche Netzwerkeffekte für die beteiligten Parteien entstehen lässt.

Grundsätzlich fokussieren sich die am Markt erkennbaren Plattformen jedoch bisher hauptsächlich auf das Kundensegment mit ca. 50–250 MEUR AU. Insbesondere im Segment < 50 MEUR sind bis dato wenige Lösungen etabliert. Regional Players wie Sparkassen oder Genossenschaftsbanken hätten basierend auf ihrem Geschäftsmodell und ihren Kundencharakteristika die Möglichkeit, dieses Segment zu bedienen, konkrete Plattformen sind bislang jedoch nicht eingerichtet.

Fazit

Den bisher am Markt vertretenen Instituten scheint es zu gelingen, durch Plattformen ihre Expertise zur Lösung von Spezialanforderungen ihrer Kunden einzusetzen. Hierbei kommen insbesondere bei Kooperationen verschiedener Banken vergleichsweise schnell Netzwerkeffekte für die beteiligten Parteien zum Tragen. Die Lösungen am Markt richten sich bislang vor allem an Kunden mit einem Außenumsatz von 50–250 MEUR. So werden Plattformen eher vereinzelt von Instituten angeboten und stellen längst noch keinen Marktstandard dar. Es ist also anzunehmen, dass zukünftig weitere Institute Plattformen als Medium zur Lösung von Spezialanforderungen anbieten werden.

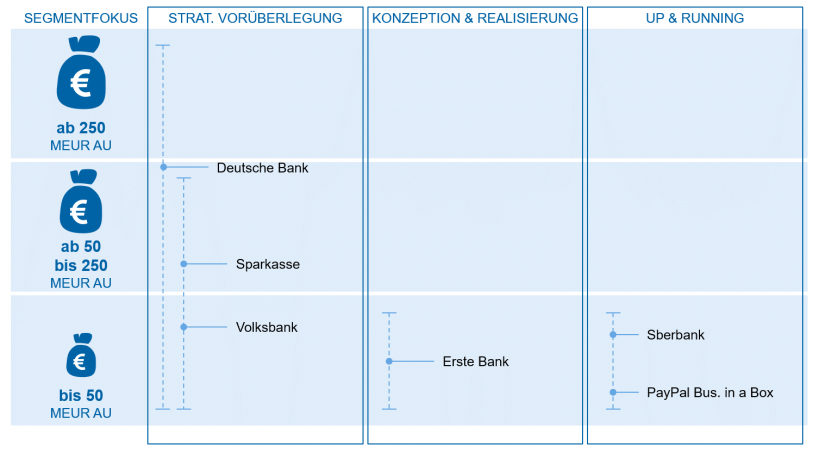

Marktüberblick Ökosysteme

Zwar steht der Ökosystemgedanke auf der strategischen Agenda einiger Institute, konkrete konzeptionelle Ausarbeitungen finden gemäß den öffentlich verfügbaren Informationen jedoch nur in vereinzelten Unternehmen statt.

Bereits etablierte Ökosysteme sind daher nur in zwei der untersuchten Institute zu verzeichnen. Die Lösungen wie „Business Online“ der Sberbank ermöglichen neben der Verwaltung der gesamten Finanzen den Zugang zu Drittanbieterservices wie CRM-Software oder Business Analytics. Die gemeinsame Leistungserstellung im Sinne eines wirklichen Ökosystemgedankens ist bei den heutigen im Markt beobachtbaren Lösungen allerdings noch sehr eingeschränkt. Durch die limitierte Einbindung von Partnern kommen somit Netzwerkeffekte, die von zentraler Bedeutung in Ökosystemen sind, nicht vollumfänglich zum Tragen.

Die Lösungen am Markt sind bisher primär an Zielkunden bis 50 MEUR gerichtet. Mit der Konkretisierung der strategischen Vorüberlegungen, die in Häusern wie der Deutschen Bank oder der Sparkasse bestehen, könnte perspektivisch eine hohe Kundenreichweite erzielt werden. Bis dahin bleiben Ökosysteme jedoch rar und sind eher in den strategischen Agenden als im täglichen Geschäft mit Firmenkunden zu finden.

Im Ausland sind Ökosysteme in Teilen bereits deutlich etablierter. Die ANZ aus Australien bietet beispielsweise ein All-in-one-Service-Center an, welches Start-ups durch die Einbindung verschiedener Parteien vom Aufbau bis hin zur Buchhaltung und kontinuierlichen Erweiterung des Geschäftsmodells unterstützt.

Fazit

Ökosysteme sind bisher bei den untersuchten Instituten wenig implementiert. Mit Finanzgruppen wie den Sparkassen und Genossenschaftsbanken ist perspektivisch die Erreichung großer Marktanteile zu erwarten. Zudem wird ersichtlich, dass Netzwerkeffekte in Ökosystemen noch nicht vollumfänglich zum Tragen kommen, bedingt durch die limitierte Einbindung von Partnern. Während Portale als Standard sowohl von Banken als auch Firmenkunden wahrgenommen werden, steht Ökosystemen voraussichtlich noch ein weiter Weg bis zu einer breiten Durchdringung bevor. Banken werden zukünftig darauf achten müssen, durch die Integration verschiedenster Partner „Beyond Banking“ noch stärker zu fördern.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Zusammenfassende Einschätzungen zu Portalen, Plattformen und Ökosystemen

Der Blick auf den Markt zeigt, dass Portale als Marktstandard angesehen werden. Firmenkunden setzen einen onlinebasierten Zugang zu ihren Bankleistungen generell voraus, weshalb bereits heute ein Großteil der Institute ein Firmenkundenportal anbietet.

Plattformen sind dagegen deutlich weniger am Markt vertreten. Die Lösungen bedienen heute Spezialanforderungen und tragen zur Komplexitätsreduktion bei. Aber auch Ökosysteme sind am Markt kaum präsent.

Die Idee der gemeinsamen Leistungserbringung und Schaffung eines Netzwerks ist zwar im Interesse vieler Banken, tatsächliche Konzeptionen solcher Lösungen finden bisher jedoch nur geringfügig statt, u. a. aufgrund von mangelndem Know-how zum Aufbau solcher Onlinelösungen. Hier setzt der dritte Artikel der Serie an, der konkrete Empfehlungen zur Entwicklung in Richtung von Portalen, Ökosystemen und Plattformen ableiten wird.