Ein spannender Austausch über den Dächern von München

Für eine anregende Diskussion über Nutzung und Nutzen von Data Analytics bei Check24 und der Münchner Bank sorgten:

- Rainer Gerhard (Geschäftsführer Bankprodukte, Check24)

- Moritz Stigler (Leiter für Strategie, Personal & Kultur bei der Münchner Bank, Münchner Bank)

In einer gemeinsamen Paneldiskussion mit Dr. Florian Forst gewährten die Speaker den Gästen interessante Einblicke in die unternehmenseigenen Erfolge und die zukünftige Ausrichtung rund um das Thema Data Analytics.

Den Ausgangspunkt bildeten fünf Thesen, welche aus zeb-Perspektive die wesentlichen Nutzenfelder aus Bankensicht zusammenfassen.

Data Analytics: Zusammenspiel aus Datenverfügbarkeit und Anwendungsfällen

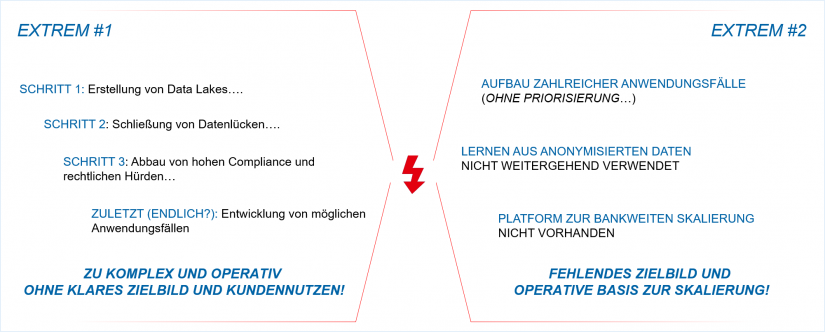

Bei der Herangehensweise an die Operationalisierung von Data Analytics bewegen sich Banken immer zwischen zwei Extremen (siehe Abbildung 2). Auch wenn viele Finanzintermediäre bereits wertstiftende Anwendungsfälle identifiziert und schon teilweise umgesetzt haben, fehlt vielen Instituten ein klarer Fahrplan für die nächsten Jahre. Dies liegt nicht zuletzt an den sich fortwährend verändernden technischen und regulatorischen Rahmenbedingungen.

Wie nutzen Check24 und die Münchner Bank Daten heute?

Moritz Stigler hob zu Beginn eine der großen Herausforderungen der Münchner Bank hervor – fehlende Datenqualität. Aus diesem Grund hat man das Thema Datenanreicherung in den letzten fünf Jahren in den Fokus gerückt.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenEs mussten nicht nur bestehende Stammdatensätze ergänzt und angeglichen werden (z. B. unterschiedliche Schreibweisen von Adressdaten der Kunden), sondern es musste auch sichergestellt werden, dass perspektivische Datenanpassungen auch in der Gesamtheit der IT-Systeme ankommen.

Zudem stecke ein Großteil der spezifischen Kundendaten immer noch in den Köpfen der Mitarbeiter/-innen und sei somit nicht digital abrufbar. Die Stoßrichtung für die Datennutzung im Privatkundenbereich zielt auf die weitere Potenzialerkennung und -nutzung durch beispielsweise den Einsatz von Next-Best-Offer-Services ab. Im Firmenkundengeschäft dienen aufbereitete Datenpakete verstärkt zur besseren Vorbereitung von Kundengesprächen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Die Datennutzung bei Check24 zielt in erster Linie auf die Optimierung des Sales Funnel ab. Check24 ist darauf ausgerichtet, Kunden erfolgreich durch den Prozess von der Suchanfrage bis zum Angebotsabschluss zu begleiten, um provisionsrelevant zu werden. Fragen wie beispielsweise „Warum brechen Kunden eine Antragsstrecke ab?“ haben daher eine zentrale Bedeutung.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenEin wesentlicher Unterschied zur Münchner Bank sei die Anonymität der Kunden und damit auch der Daten, fügt Rainer Gerhard hinzu.

Das ist auch ein Grund dafür, dass Check24 Kunden-Accounts eingeführt hat – um Daten besser zuordnen und Angebote noch individualisierter vorschlagen zu können. „Der Kunde soll sich bei uns wiederfinden“, betont Rainer Gerhard an diesem Abend mehrfach.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Data Analytics im Finanzumfeld – Wie geht es in Zukunft weiter?

In Einklang mit der Philosophie der Münchner Bank möchte Moritz Stigler Daten in Zukunft verstärkt dazu nutzen, Mitglieder und Kunden der Bank noch enger zu vernetzen. Eine beispielhafte Denkrichtung hierbei ist, gemeinsame Interessen oder Umsatzpotenziale im Mitgliedernetzwerk zu identifizieren und die entsprechenden Akteure dann auf lokalen Events zusammenzubringen – das schafft Vertrauen und Mehrwert für alle.

Rainer Gerhard sieht zukünftig insbesondere das Next Best Offer für Kunden im Fokus, das bei Angebotsanfragen abgelehnt wird. Hier versucht Check24 unter anderem durch Nutzung von künstlicher Intelligenz, Alternativangebote mit einer höheren Annahmequote für diesen Kundenkreis zu identifizieren und vorzuschlagen.

Nach der Paneldiskussion und der anschließenden FAQ-Runde hatten die Gäste erneut die Möglichkeit zum Networking und persönlichen Austausch mit den Referenten und anderen Gästen.

Vielen Dank an alle, die dabei waren! Wir freuen uns, euch auch beim neunten Get Together Anfang nächsten Jahres in Frankfurt wieder begrüßen zu dürfen.