Governance, Prozess- und Verfahrensanforderungen

Unter Berücksichtigung der Leitlinien zur internen Governance sowie Geldwäsche- und Verbraucherschutzbestimmungen legt die Leitlinie u. a. Governance, Prozess- und Verfahrensanforderungen fest mit der Absicht, die Kreditvergabe- und -überwachungsstandards EU-weit zu harmonisieren und eine hohe Kreditqualität auf Einzelinstitutsebene sicherzustellen. Sie richtet sich dabei auf Regelungen des BTO 1 der MaRisk sowie der FMA-Mindeststandards für das Kreditgeschäft und erweitert diese u. a. durch die erstmalige Einführung von Anforderungen zu den Themen Technologie, Nachhaltigkeit (ESG), Daten und Entscheidungsmodelle. Die fünf Regelungsbereiche der EBA-Guideline umfassen damit den gesamten Kreditlebenszyklus.

Insgesamt betrachtet sind die EBA-Anforderungen nicht grundsätzlich neu, ihre im Vergleich zur MaRisk deutlich präziseren Formulierungen lassen jedoch wesentlich weniger Interpretations- und Handlungsspielraum für eine geschäftsmodell- und risikoadjustierte Umsetzung.

Seit Veröffentlichung wurden die Leitlinien daher durch Banken und Verbände kontrovers diskutiert, sodass die EBA in ihrer nun veröffentlichten finalen Fassung wesentlichen Aspekten durch vorgenommene Anpassungen Rechnung trägt.

EBA-Leitlinien zur Kreditvergabe und -überwachung: Wesentliche Änderungen zur Konsultationsfassung

Die finale Fassung besitzt im Vergleich zum Konsultationspapier einen abgeschwächten verordnenden Charakter und nähert sich damit dem Duktus der MaRisk oder der FMA-Standards an.

Dies wird unter anderem durch folgende Überarbeitungen deutlich:

- Ausarbeitung von Begrifflichkeiten

Die EBA konkretisierte und harmonisierte die verwendeten Definitionen und Formulierungen; beispielsweise wurde die KMU-Definition der EU-Kommission integriert („Professionals“), der im Rahmen der Kreditwürdigkeitsprüfung genannte „Single customer view“ ausgearbeitet und Stellung zu Leasing, Factoring und Green Lending (ersetzt durch „environmentally sustainable lending”) bezogen. Zudem sind Definitionen und Geltungsbereich von „Residential Real Estate (RRE)” und „RRE loan” nun mit der CRR und der Wohnimmobilienkreditrichtlinie im Einklang. Auch Unklarheiten bzgl. der Abgrenzung von Assetklassen (z. B. Projekt- bzw. Infrastrukturfinanzierungen) wurden adressiert. - Präzisierung des Proportionalitätsprinzip

Die Anwendung des Proportionalitätsprinzips gilt als Grundlage der Leitlinie, wird jedoch je Sektion der Leitlinie unterschiedlich stark aufgegriffen. Beispielsweise differenziert die EBA in der finalen Fassung zwischen Anforderungen im Governance- und Risikomanagementbereich zwischen kleinen Unternehmen sowie mittleren und großen Unternehmen, während für die Bonitätsbeurteilung, die Sicherheitenbewertung und Kreditrisikoüberwachung Art, Umfang und Komplexität der Kreditfazilität ausschlaggebend sind. Ebenso stellt die EBA klar, dass für kleinteiliges Geschäft automatisierte Modelle für die Kreditwürdigkeitsprüfung und Kreditentscheidung genutzt werden können. - Anpassung von Mindestanforderungen

Auf Basis der eingegangenen Rückmeldungen hat die EBA je nach Leitliniensektion sowohl mit Reduzierungen als auch mit den Erweiterungen hinsichtlich getätigter Mindestanforderungen reagiert. Die vormals als zu vorschreibend kritisierten Annexe der Leitlinie sind zukünftig beispielhaft zu verstehen und stellen keine Mindestanforderungen mit Checklistencharakter mehr dar. Ebenso wurde die Auflistung bestimmter Metriken für die Kreditwürdigkeitsprüfung im Haupttext vollständig entfernt. Im Gegensatz zu den angeführten „Erleichterungen” wurde bspw. im Pricing-Bereich das Kostenkriterium „Wettbewerb und vorherrschende Marktbedingungen” zur Kreditpreisgestaltung ergänzt. - Umsetzungsfristen der EBA-Leitlinien

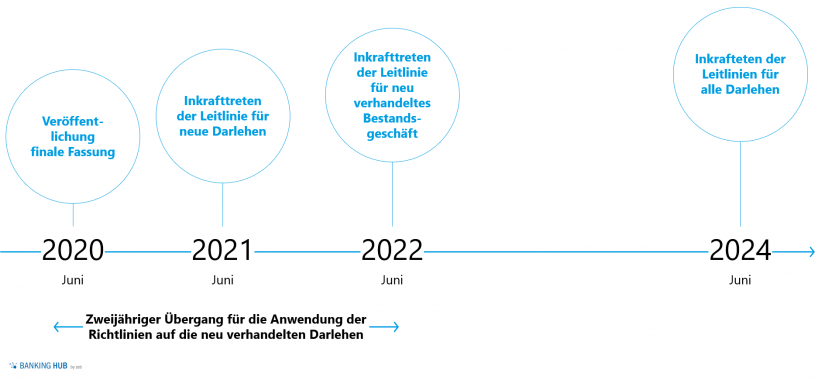

Aufgrund der verspäteten Publikation der finalen Leitlinienfassung und der aktuell besonderen Herausforderungen durch COVID-19 im operativen Geschäft wird den Instituten eine dreistufige Umsetzungskaskade eingeräumt. Während die Vorgaben ab Juni 2021 für alle Neugeschäfte im Kreditbereich anzuwenden sind, bestehen Ausnahmen für Bestandsengagements. Für bestehende Kreditverträge, die inhaltliche Anpassungen erfordern, gelten die Leitlinien ab Juni 2022. Erst in drei Jahren, d. h. ab Juni 2024 werden sie dann für alle Kreditfazilitäten wirksam. Den Instituten bleibt folglich mehr Zeit, die umfangreichen Informations- und Datenanforderungen der EBA während dieser Periode zu erfüllen.

Institute, die der nationalen Bankenaufsicht unterstehen, müssen im Übrigen erst mit Umsetzung der Leitlinien in nationales Recht eine Compliance mit den Regelungen sicherstellen. Dies wird voraussichtlich im Rahmen einer MaRisk-Novelle Anfang 2021 unter Berücksichtigung der darin vorgesehenen Umsetzungs- und Übergangsfristen zum Tragen kommen.

Herausforderungen in der Umsetzung der EBA-Leitlinien

Für fast alle Institute wird es in Abhängigkeit vom spezifischen Geschäftsmodell trotz der umfangreichen Überarbeitung im Vergleich zur Konsultationsfassung wesentliche inhaltliche und zeitliche Herausforderungen in der Umsetzung geben:

Technologische Innovationen

Technologische Innovationen entlang des Kreditvergabeprozesses erhalten durch die EBA-Leitlinien einen regulatorischen Rahmen. Bei diesem breit gefassten Begriff verweist die EBA zwar lediglich auf die FinTech-Definition des Financial Stability Board (FSB). Gemeint sind in jedem Fall auch technologiebasierte Modelle im Rahmen der Kreditvergabe und -überwachung. Den Vorschriften gemäß müssen die Ergebnisse solcher Modelle grundsätzlich erklärbar sein. Als erklärbar gelten Modelle dann, wenn es möglich ist, ein Verständnis dafür zu schaffen, wie ein Ergebnis erzielt wird. Hinter dem Ergebnis stehende Strukturen sollten einen geringen Komplexitätsgrad aufweisen und leicht nachzuvollziehen/interpretierbar sein. Alternativ ist es möglich, darzulegen, aus welchen Gründen das Ergebnis erreicht wurde, d. h., anhand expliziter Erläuterungen bspw. hinsichtlich der Bedeutung verwendeter Variablen lässt sich das Resultat rechtfertigen. Banken, die den Einsatz technologischer Innovationen innerhalb ihrer Kreditprozesse forcieren, werden demnach angehalten, notwendiges Wissen zu deren Nutzung und zur Erkennung ihres Einflusses im Kreditgeschäft vorzuhalten. Es gilt daher, das notwendige Know-how in der Organisation (inkl. Topmanagement) sowie entsprechende Dokumentations- und Impactstandards aufzubauen, um damit verbundene, spezifische Risiken im Risikomanagement inkl. IKS zu berücksichtigen.

Umwelt-, Sozial- und Governance-Faktoren (ESG)

Erstmalig verankert die EBA Anforderungen zur Berücksichtigung von ESG-Faktoren im Kreditgeschäft und greift damit noch anstehenden themenspezifischen Leitlinien und Regularien vor. Die Institute sollten den Anlass nutzen, eine institutsspezifische Definition von ESG – auch vor dem Hintergrund bereits bestehender nationaler Initiativen – zu entwickeln und eine Berücksichtigung im Kreditrisikomanagement sicherzustellen.

Weil für neu vergebene Kredite bereits ab Juni 2021 eine volle Einbeziehung von ESG-Faktoren gefordert wird, sollten Institute spezifische ESG-Kriterien und ESG-Risiken bereits zeitnah analysiert, konzipiert und systemseitig integriert haben. Hierzu ist eine Verankerung institutsspezifischer Leitplanken in Risikokultur, Risikoappetit und Kreditrichtlinien notwendig. Insbesondere im Rahmen der Kreditvergabe anzufordernde zusätzliche Daten müssen rechtzeitig festgelegt werden, um eine regulatorische Compliance sicherzustellen. Die EBA sieht darüber hinaus eine Operationalisierung in der Sicherheitenbewertung und den Kreditprozessen vor. Dies gilt sowohl für die Steuerung auf Portfolioebene als auch bei Einzelengagements im Rahmen von Kreditvergabe und ‑monitoring.

Daten und IT-Infrastruktur

Zum Zeitpunkt der Kreditvergabe, aber auch fortlaufend über den gesamten Kreditlebenszyklus sind korrekte und aktuelle Informationen zum Kreditengagement vorzuhalten. Die EBA gibt diesbezüglich konkrete Vorgaben zur Auskunftstiefe der Daten und fordert bei begründetem Anlass, eine entsprechende Plausibilitätsprüfung durchzuführen und Informationen unter Einhaltung der gesetzlichen Datenschutzanforderungen somit zu verifizieren. Insbesondere bei der Finanzierung von kleinen Unternehmen und Start-ups/FinTechs kann dies zum Aufwandstreiber werden. Auch die Anforderungen an die technische Datenerhebung wird pragmatische Lösungen der Institute erfordern, denn neben der umfangreichen und granularen Datenerhebung an der Kundenschnittstelle sind damit auch die Integration der Daten über Systeme und Entitäten hinweg notwendig. Trotz phasenweiser Umsetzung wird es für Institute herausfordernd sein, alle benötigten Daten aktuell, korrekt und jederzeit verfügbar vorzuhalten – insbesondere vor dem Hintergrund, dass IT-Bereiche bereits durch die zunehmende digitale Transformation und weitere regulatorische Projekte stark ausgelastet sind.

Interessenskonflikte

Persönliche und berufliche Verflechtungen zwischen den in der Kreditentscheidung involvierten Personen und dem Kreditnehmer sind auszuschließen. Ausgenommen von dieser Anforderung sind berufliche Beziehungen, die sich aus der Kundenbeziehung ergeben.

Vergütung

Für die Berechnung der erfolgsabhängigen Vergütung von Personen, die in die Kreditgenehmigung involviert sind, sollen Kennzahlen mit Bezug zur Kreditqualität berücksichtigt werden. Damit müssen Institute sinnvolle Kennzahlen zur Kreditqualität bilden und diese im Einklang mit dem institutsspezifischen Risikoappetit in ein Vergütungsrahmenwerk integrieren. Die EBA hebt dabei die besondere Rolle der Vergütungsregelungen für das Vertriebspersonal zur Sicherstellung des Verbraucherschutzes hervor. Verbraucherschädigendes Verhalten durch das Eingehen übermäßiger Risiken im Vertrieb soll mittels der Vergütungsregelung unterbunden werden.

Sicherheitenbewertung

Für die Hereinnahme von Sicherheiten, die kapitalmindernd angesetzt werden und solchen, die rein der Stärkung der Verhandlungsposition des Instituts im Falle eines Ausfalls dienen, sind die gleichen Anforderungen in Bezug auf die Prüfung der Werthaltigkeit zu erfüllen. Darüber hinaus ist ein geeignetes Rahmenwerk für die Rotation der Bewerter aufzustellen. Insbesondere bei kleineren Instituten kann dies vor dem Hintergrund der ebenfalls geforderten spezifischen Qualifizierung der Bewerter zu Ressourcenengpässe führen.

Sensitivitätsanalysen

Für die besicherte und unbesicherte Kreditvergabe an Konsumenten sowie mittlere und größere Unternehmen sollten Sensitivitätsanalysen (bereits bekannt aus der Wohnimmobilienkreditrichtlinie) durchgeführt werden. Die Analysen müssen den Einfluss potenzieller negativer Einflüsse auf die Kreditwürdigkeit des Kreditnehmers aufzeigen. Bei Hereinnahme von Sicherheiten sind auch die Sicherheitenwerte in die Sensitivitätsanalyse miteinzubeziehen.

Pricing

Die EBA-Leitlinien schreiben keine konkrete Preisstrategie vor, formulieren jedoch wesentlich konkretere Leitplanken zur Entwicklung eines risikobasieren Preisrahmens als die bekannten Vorgaben in MaRisk BTO 1.2 Tz. 7. Die Institutionen sollten auch ihren Ansatz für die Preisgestaltung nach Kreditnehmertyp und Kreditqualität definieren und an der Risikobereitschaft des Kreditnehmers (im Falle einer individuellen Preisgestaltung) orientieren. Die Einführung von differenzierten Pricing-Frameworks für verschiedene Kreditprodukte, Kundengruppen und Kreditqualitäten kann für viele kleinere Institute eine fundamentale Überarbeitung der Methoden zur Kapital- und Kostenallokation bedeuten. Auch die Sicherstellung von Transparenz über die Querverbindungen zwischen Krediten, Kreditnehmern und Geschäftseinheiten kann herausfordernd sein.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

zeb-Handlungsempfehlung zur Implementierung der EBA-Leitlinien zur Kreditvergabe und -überwachung

Ein aktuelles Spannungsfeld ist die Zusammenführung der wirtschaftlich-operativen mit der aufsichtsrechtlichen Sicht, bei der die Implementierung der Leitlinien zur Kreditvergabe und ‑überwachung für die Banken einen hohen Stellenwert einnimmt. Dies gilt zum einen aufgrund der Herausforderungen durch die Erweiterung der bisherigen Kreditprozesspraxis, zum anderen aber auch, da die Leitlinien auch Chancen bieten. Die Harmonisierungsabsicht der Anforderungen sowie ihr im Vergleich zur MaRisk höherer Detaillierungsgrad begünstigen eine Standardisierung der Kreditvergabe und ermöglichen es, Prozessautomatisierungen konsequenter voranzutreiben. Ebenso fördern notwendige Datenerhebungen die Digitalisierung von Informationen und damit einhergehend deren effizientere Verarbeitung, auch mit Blick auf ESG-Faktoren. Ein frühzeitiges Auseinandersetzen mit Lösungen und eine Integration in bestehende Prozesse erleichtert Reaktionen auf bereits angekündigte Veröffentlichungen in den kommenden Jahren.

Spätestens der im nächsten Jahr in Kraft tretende Implementierungszeitraum der EBA-Anforderungen wird die Einhaltung der Vorgaben auf die Agenda aller Banken rufen.

Diejenigen Finanzinstitute, denen es im Rahmen einer strukturieren Vorgehensweise zeitnah gelingt:

- Transparenz über den Status quo herzustellen

(u. a. Daten-/Informationsbestand, IT-Infrastruktur, Entscheidungsprozesse, Kriterien der Kreditwürdigkeitsprüfung inkl. Anwendung/Ausgestaltung von Sensitivitätsanalyse, Sicherheitenbewertung, Pricing-Framework, Nachhaltigkeitsstrategie) - GAPs zwischen Istsituation und Leitlinienanforderungen unter Berücksichtigung des Proportionalitätsprinzips zu identifizieren,

- erforderliche Maßnahmen abzuleiten und zu priorisieren

(Änderungen der organisatorischen Prozesse im Zusammenhang mit der Kreditvergabe und ‑überwachung Anpassung von IT-Systemen, Schulung von Personal etc.) sowie - Maßnahmen zu implementieren,

werden nach erfolgreicher Umsetzung schneller als Wettbewerber mit einem effizienteren und nachhaltigeren Kreditbereich im Markt agieren. Schlussendlich kommt es auf die Umsetzbarkeit der Vorgaben auf Einzelinstitutsebene an, und über diese sollten sich die Betroffenen zeitnah Transparenz verschaffen, um einen Aufholprozess zu vermeiden.

Wir als zeb unterstützen durch eine digitale und agile Arbeitsweise eine maßgeschneiderte Ausrichtung Ihres Kreditgeschäfts auf die Anforderungen der EBA-Leitlinien zur Kreditvergabe und -überwachung, die mit der Kombination aus tiefem bankfachlichen Know-how und umfangreicher Praxiserfahrung im Bereich Kredit und Regulierung die optimale Voraussetzung für eine nachhaltige sowie aufsichtsrechtlich konforme Ausrichtung Ihres Kreditgeschäfts bietet. Kommen Sie gerne auf uns zu.