Bancassurance im Überblick

- Im europäischen Vergleich stagniert der deutsche Bancassurance-Markt – ausschlaggebend sind das zuletzt schwächelnde Neugeschäft in der Lebensversicherung sowie die unzureichende Integration von Versicherungsprodukten in bankfachliche Prozesse

- Im Vergleich zu führenden Wettbewerbern ergeben sich für viele mittelständische Kreditinstitute durch eine Erhöhung der Kundendurchdringung im Versicherungsgeschäft ungenutzte Ertragspotenziale von bis zu einer Verdopplung der Bancassurance-Provisionserträge.

- Wesentliche Eckpfeiler einer erfolgreichen Kooperation sind tiefenintegrierte IT-Lösungen wie die gemeinsame Entwicklung digitaler Plattformen durch das Kreditinstitut und den Versicherungspartner oder der Vertrieb durch Embedded Insurance

Wie groß ist der internationale Bancassurance-Markt?

Der internationale Bancassurance-Markt boomt und zeigt keine Anzeichen einer Verlangsamung. 2023 erreichte das globale Marktvolumen 1,4 Billionen US-Dollar. Expert:innen erwarten, dass die Beitragseinnahmen bis 2030 auf 2,1 Billionen US-Dollar steigen könnten, was einem jährlichen Wachstum von 5,5 % entspricht. Besonders in Europa hat sich das Bancassurance-Modell durchgesetzt.

In Ländern wie Frankreich, Italien und Spanien wird heute mehr als die Hälfte aller Lebensversicherungen über Kreditinstitute verkauft.

Wie groß ist der deutsche Bancassurance-Markt?

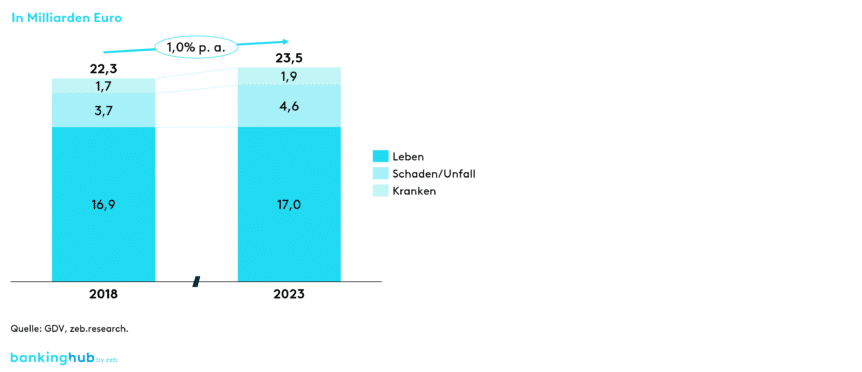

In Deutschland hinkt der Markt mit einem bisherigen Wachstum von nur 1 % pro Jahr und einem Gesamtvolumen von etwa 23,5 Milliarden Euro an Bruttobeitragseinnahmen im Jahr 2023 hinterher. Den größten Anteil am deutschen Bancassurance-Markt haben die Lebensversicherungen. Diese machten in 2023 mit rund 17 Milliarden Euro etwa drei Viertel des Bancassurance-spezifischen Beitragsvolumens aus. Allerdings schwächelte das Neugeschäft in den vergangenen Jahren. Insbesondere der Anstieg der Zinsen hat Einlagenprodukte von Kreditinstituten attraktiver gemacht und das Neugeschäft der Kreditinstitute in der Lebensversicherung erschwert.

Die Schaden-Unfall-Versicherer konnten vor allem die Preise im Zuge der Inflation deutlich erhöhen, was gleichermaßen die Prämien im Bancassurance-Vertrieb betrifft. Diese Versicherungen entsprachen 2023 mit 4,6 Milliarden Euro etwa 20 % des Markts, haben jedoch noch Potenzial. Die Produktdurchdringung liegt hier oft nur bei der Hälfte des Niveaus von Lebensversicherungen. Zudem bieten Provisionseinnahmen aus dem Schaden-Unfall-Geschäft eine stabile Ertragsquelle, die kaum von den aktuellen Zinsentwicklungen beeinflusst wird und nicht in Konkurrenz zu anderen Bankprodukten steht.

Krankenversicherungen verzeichneten im Bancassurance-Markt in den letzten Jahren ein moderates Wachstum. Diese Versicherungsart spielt hier jedoch mit etwa 8 % des Beitragsvolumens im Jahr 2023 nur eine untergeordnete Rolle.

Welche Bancassurance-Kooperationen gibt es?

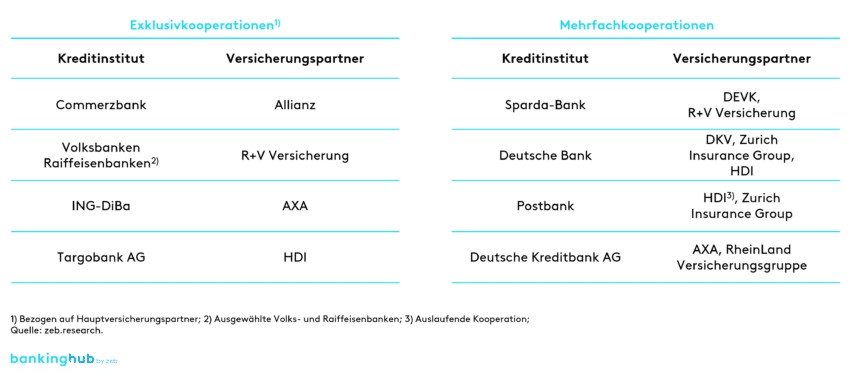

In Deutschland arbeiten Kreditinstitute und Versicherer auf verschiedene Weise zusammen, um ihren Kunden eine breite Palette an Finanzprodukten zu bieten. Dabei können u. a. zwei Hauptarten der Kooperation unterschieden werden: die Exklusivkooperation, bei der ein Kreditinstitut ausschließlich mit einem Versicherer zusammenarbeitet, und die Mehrfachkooperation, bei der ein Kreditinstitut mit mehreren Versicherern gleichzeitig kooperiert.

Abbildung 2 zeigt jeweils ausgewählte Beispiele von Bancassurance-Kooperationen im deutschen Markt:

Welches ungenutzte Potenzial gibt es für Kreditinstitute?

Die Erfolge im deutschen Bancassurance-Markt variieren stark. Während einige Retail-Banken signifikante Provisionserträge über diesen Kanal erzielen, bleiben andere Institute hinter ihren Erwartungen zurück. Vergleicht man ein durchschnittliches mittelständisches Kreditinstitut mit seinen führenden Wettbewerbern, zeigt sich gemäß der zeb.Privatkundenstudie vielerorts ein Potenzial von bis zu einer Verdopplung der Bancassurance-Provisionserträge.

Der zentrale Erfolgsfaktor liegt in der systematischen Erhöhung der Kundendurchdringung. Die tatsächliche Ausschöpfung des Potenzials hängt dabei jedoch maßgeblich von den strategischen Zielsetzungen der Bank, der Breite ihres Produktportfolios und der Effektivität ihrer Kunden- und Vertriebsstrukturen ab.

Eine Studie der Bankenforen Leipzig und Versicherungsforen Leipzig aus dem Jahr 2021 unterstreicht dieses Potenzial: Rund 25 % der befragten Kunden bevorzugen Banken als Vertriebskanal für Versicherungen und erwarten, aktiv auf passende Produkte angesprochen zu werden. Auffällig ist jedoch, dass mehr als ein Drittel der Befragten bislang noch nie von der eigenen Bank zu Versicherungsangeboten kontaktiert wurde – ein weiteres Indiz für ungenutztes Vertriebspotenzial.

Wo liegen die aktuellen Herausforderungen im Bancassurance-Markt?

Trotz des internationalen Erfolgs von Bancassurance bleibt dessen Potenzial in Deutschland bislang also häufig unerschlossen. Doch was sind die Gründe dafür? Welche Faktoren tragen dazu bei, dass einige Kreditinstitute erfolgreicher sind als andere?

In vielen deutschen Kreditinstituten sind Versicherungsdienstleistungen nicht nahtlos in die Bankensysteme tiefenintegriert. Während andere europäische Märkte bereits in Bancassurance-Plattformen und gemeinsame Vertriebsstrategien investiert haben, hinken deutsche Institute hinterher. Das Ergebnis: ein fragmentiertes Kundenerlebnis und eine ineffiziente Vertriebsstruktur.

Zudem fehlt in deutschen Kreditinstituten oft die enge Verzahnung zwischen Vertrieb und Versicherungsexpertise. Während die Mitarbeitenden auf Bankprodukte wie Konten, Kredite und Geldanlagen spezialisiert sind, erfordert der Verkauf von Versicherungen vertriebliche Expertise und eine spezielle Beratungsstrategie. Häufig mangelt es an gezielten Schulungen und Weiterbildungen, um dieses Wissen zu vermitteln.

Investitionen in Personalentwicklung, spezialisierte Beratungsteams und moderne Technologien fehlen oder sind unzureichend dimensioniert. Dadurch scheuen sich Bankberater:innen, sich intensiv mit Versicherungsprodukten zu beschäftigen und Kunden aktiv anzusprechen. In der Regel sind zudem die finanziellen Anreize stark begrenzt, da keine direkte Partizipation am Vertriebserfolg erfolgt.

Welche Trends zeichnen sich im Bancassurance-Markt ab?

Das Bancassurance-Modell in Deutschland durchläuft derzeit, angetrieben von technologischen Innovationen und neuen Marktanforderungen, eine Transformation. Trotz der teils ungenutzten Potenziale gibt es vielversprechende Ansätze, wie die Integration von Bank- und Versicherungsdienstleistungen gelingen kann.

Flexiblere Vertriebsstrategien und digitale Plattformen, die in Zusammenarbeit zwischen Kreditinstituten und Versicherern entwickelt werden, bieten neue Möglichkeiten. So erhalten Bankkunden durch Versicherungsmanager-Apps einen komfortablen Überblick über ihre Absicherungssituation und können auch Fremdverträge aus anderen Vertriebskanälen an ihre Bank übertragen.

Eine weitere Entwicklung ist die direkte Integration von Versicherungsleistungen in Bankprodukte. Beispiele wie automatische Kaufschutzversicherungen bei Girokonten zeigen, wie Embedded Insurance im Bancassurance-Bereich Einzug hält. Auch integrierte Cyberversicherungen, die gegen Identitätsmissbrauch oder die betrügerische Verwendung von Bankdaten im Internet schützen, vereinfachen den Abschlussprozess erheblich.

Angesichts verschärfter regulatorischer Anforderungen rücken Compliance- und Datenschutzvorgaben immer stärker in den Fokus von Kreditinstituten und Versicherern. Zudem wächst die Nachfrage nach nachhaltigen Produkten. Bei erfolgreichen Bancassurance-Partnerschaften wird daher zunehmend auf Angebote gesetzt, die nicht nur finanzielle, sondern auch ökologische und soziale Kriterien erfüllen.

Um diese Trends für sich zu nutzen, sind gezielte Maßnahmen erforderlich. Welche Faktoren für eine erfolgreiche strategische Kooperation von Banken und Versicherungsunternehmen entscheidend sind, erfahren Sie in unserem Artikel zu Erfolgsfaktoren und Best Practices: