Insbesondere für die Kundenbetreuer in Banken ist die hohe Komplexität eine vertriebliche Hemmschwelle. Oft fehlen die Zeit und das Fachwissen, neben den klassischen Bankprodukten die passende Auswahl an Versicherungstarifen aus der umfangreichen Produktpalette zu treffen. Auch komplexe Versicherungsprodukte mit einfachen Worten zu erklären, bleibt eine große Herausforderung. Daher überrascht es nicht, dass das Versicherungsgeschäft für viele Bankberater nicht zu einer großen Leidenschaft geworden ist. Auch auf institutioneller Ebene besteht Handlungsbedarf, da Friktionen zwischen Bank- und Versicherungsprodukten Cross-Selling-Erfolge wesentlich einschränken. Die mangelnde Integration von Bank- und Versicherungsprodukten ist eine entscheidende Schwachstelle im Kanal Bancassurance.

Durch Kundenorientierung Vertriebserfolg steigern

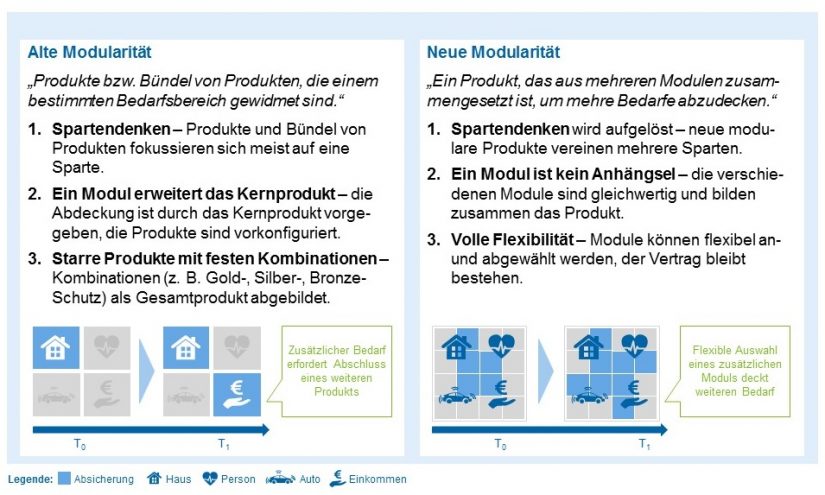

Für eine kundenzentrierte Produktgestaltung müssen Versicherungsprodukte nicht nur vereinfacht, sondern auch strukturell angepasst werden. Kunden denken nicht in Produktkategorien, sie denken an Probleme bzw. Risiken, die sie in ihrer individuellen Situation erleben. Folgt man der Denkweise der Kunden, müssen sich Anbieter also von der herkömmlichen Aufteilung in Sparten und Produkten lösen und sich zukünftig an den Lebenswelten ihrer Kunden orientieren.

In einer Lebenswelt „Beruf“ könnten beispielsweise die bisher separaten Themen Berufsunfähigkeit, betriebliche Altersvorsorge, Berufsrechtsschutz, vermögenswirksame Leistungen und das Gehaltskonto gemeinschaftlich abgedeckt werden. Andere Lebenswelten, die von Versicherern in Europa bereits definiert wurden, decken Wohnen, Mobilität oder Gesundheit ab.

Kunden können so einfacher die relevanten Gefahren ihrer persönlichen Situation absichern, da in einer Lebenswelt nur noch ein Versicherungsprodukt mit flexibel konfigurierbaren Modulen erforderlich ist. Gemeinsam mit einer Kommunikation in kundenverständlicherer Sprache verbessert sich das gesamte Kundenerlebnis in der Bank spürbar.

Aus Anbietersicht besteht der Vorteil darin, dass Modularität nun die Bereitstellung einer Vielzahl gleichwertiger Module und nicht mehr nur die Erweiterung eines Kernprodukts zu einem Produktbündel bedeutet. Die Einzelmodule in diesem Baukastensystem können flexibel zu neuen Produkten kombiniert werden. Aus Kundensicht entfällt somit die Differenzierung zwischen Bank- oder Versicherungsprodukten – die Produkte bilden eine Lebenswelt ab und ergänzen sich zu einem Ganzen. Dadurch ergeben sich eine Vielzahl von Cross-Selling-Möglichkeiten die Kundenberater.

Neue Modularität folgt bewährtem Standard

Ein Wechsel der bestehenden Produktarchitektur hin zur neuen Modularität bringt die Möglichkeit, das Produktmodell über alle Sparten hinweg zu standardisieren. Dadurch wird der Administrationsaufwand reduziert, die Produktentwicklung beschleunigt und die Innovationskraft gestärkt.

Das Brancheninstitut für Prozessoptimierung (BiPRO) gibt durch seine Norm zur Produktarchitektur die Struktur des Produktmodells vor. „Elementarprodukte“ bilden die kleinste Einheit und lassen sich zu sogenannten „Produkten“ und „Verkaufsprodukten“ flexibel zusammensetzen. Der Administrationsaufwand wird durch die eingesparte Pflege separater Tarifgenerationen wesentlich verringert.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

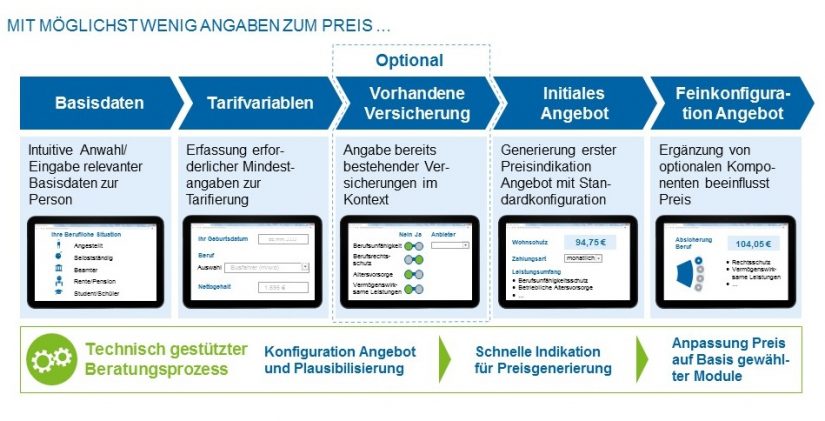

Für den Bankvertrieb ist der technisch gestützte Beratungsprozess elementar (siehe Abb. 2). Im Angebotssystem wird durch die Eingabe von nur wenigen Basisdaten das Produkt konfiguriert. Für die Lebenswelt „Beruf“ liegt durch Selektion von Berufsgruppe und Nettogehalt bereits eine erste Preisindikation vor (Fast-Quote). Diese wird anschließend durch Berücksichtigung weiterer Parameter und den Einschluss zusätzlicher Module in Preis und Leistung den Kundenwünschen angepasst. Das Angebotssystem plausibilisiert dabei die Eingaben, um eine hohe Beratungsqualität sicherzustellen und Deckungslücken sowie Doppeldeckungen zu vermeiden. Auch die Pflichten der Beratungsdokumentation sowie weiterer gesetzlicher Vorgaben werden automatisiert berücksichtigt.

Vorteile für Kunde, Bank und Versicherer

- Bessere Kundenzentrierung: Die Produktgestaltung wird konsequent in den Lebenswelten der Kunden gedacht und in einfacher Kundensprache kommuniziert.

- Mehr Vertriebserfolg im Kanal Bancassurance: Modularer Aufbau verknüpft Bank- und Versicherungsproduktwelt und differenziert das Angebot deutlich im Wettbewerb. Durch bessere Ausrichtung an Kundenlebenswelten erhöht sich das Cross-/Up-Selling-Potenzial.

- Einfachere Prozesse: Die Standardisierung in der Administration einer universellen Produktwelt vereinfacht und beschleunigt Prozesse.

So gelingt die Produkteinführung

Im Pioniermarkt Italien hat zeb die Entwicklung und Einführung einer modularen Produktwelt bereits erfolgreich im Vertriebskanal Bancassurance begleitet. Die Projekterfahrung belegt, dass gerade die Integration von Bankprodukten die Beratung in der Lebensweltbetrachtung vereinfacht und dadurch den Vertrieb von Bank- und Versicherungsprodukten stärkt. Durch PSD2 und Data Analytics erhält die Ermittlung eines ganzheitlichen Kundenbedarfs in der finanziellen Absicherung, d. h. die Lebensweltbetrachtung, zusätzlich Aufwind. zeb empfiehlt den Start mit einer Pilotlebenswelt, um Risiken und Aufwand zu reduzieren und gleichzeitig Erfolge zu realisieren.

Die Projekterfahrung zeigt, dass der einfache Beratungsprozess sowie die intuitive Aufteilung der Lösungskonzepte Berater ermutigt, ihre Zurückhaltung gegenüber Versicherungsprodukten abzulegen. Im Ergebnis konnten dadurch die Verkaufszahlen sowie die Cross-Selling-Quote um über 10 % deutlich gesteigert werden.