Mitte November 2017 wurde in den deutschen Fachmedien darüber berichtet, dass Amazon ein Versicherungsteam am Standort London aufbaut und hierfür Mitarbeiter sucht. Obwohl es warnende und besorgte Stimmen gab, konnte man in diversen Artikeln, Blogbeiträgen, Diskussionsbereichen der Fachmedien sowie in den sozialen Netzwerken auffallend viele Meinungen lesen, die dieser Nachricht wenig Bedeutung für den deutschen Versicherungsmarkt beimessen. Wenn Internetgrößen wie Google sich aus dem Versicherungsgeschäft zurückziehen, warum sollte nun ausgerechnet Amazon sich hier erfolgreich präsentieren? Auch wenn beide Konzerne, wie kaum andere Unternehmen in der Größenordnung, für die Begriffe Big-Data und Kundenzentrierung stehen, gibt es wesentliche Unterschiede zwischen beiden Geschäftsmodellen. Google erzielt traditionell den überwiegenden Teil seiner Umsätze mit Werbeeinnahmen und verdient jährlich Millionenbeträge mit Adwords aus dem Versicherungsbereich.

Mehr Artikel auf BankingHub

Weniger erfolgreich hingegen war der vergleichende Versicherungsvertrieb „Google Compare“ (KFZ-Versicherungsvergleichplattform), welchen Google in unterschiedlichen Märkten, wie 2013 in Frankreich oder 2016 in USA und Großbritannien, teilweise nach bereits wenigen Wochen, wieder abschaltete, was in der Branche vielfach als Scheitern gesehen wurde. Aber ist Google wirklich gescheitert? Je nach Suchbegriff und Zeitpunkt der Suche kann ein einziger Klick auf eine Adwordsanzeige (Cost-per-Click) den Versicherer einen zweistelligen Eurobetrag kosten, ohne eine Garantie für einen Abschluss der gesuchten Versicherung. Google wird also folglich auch ohne eigene Versicherungsvergleichsportale weiter hohe Umsätze mit Versicherungswerbung erzielen. Im Gegensatz zu Googles reinen Werbeeinnahmen erzielt Amazon, als eine der größten Handelsplattformen der Welt, nur durch die Kooperation im Bereich der Produktversicherungen derzeit Umsätze im Versicherungsbereich. Unter dem Namen „Amazon Protect“ bietet das Unternehmen in Europa in Zusammenarbeit mit dem englischen Versicherer London General Insurance Company, für ausgewählte elektronische Artikel, die auf Amazon bestellt werden, Versicherungsschutz an. Amazon würde bei einem Rückzug aus dem Versicherungsgeschäft, nicht wie Google, weitere Umsätze mit Versicherungen erzielen können. Anders als Google, das erst durch den Aufbau eigener Vergleichsplattformen Erfahrungen sammeln konnte, hat Amazon für seine europäischen Zielmärkte bereits Transparenz darüber, wie der Versicherungsschutz unter der eigenen Marke „Amazon Protect“ von Kunden angenommen wird und ginge somit als Risikoträger für Produktversicherungen nur ein vergleichbar geringes Risiko ein.

Warum sollte die Branche also durch einen Einstieg Amazons in das Versicherungsgeschäft beunruhigt sein, wenn Produktversicherungen für den überwiegenden Teil der deutschen Versicherer und Vermittler keine Rolle spielt? Amazon verfügt über vertiefte Kenntnisse über die Einkaufsgewohnheiten seiner Kunden und kann so jederzeit vielfältigen Versicherungsschutz anbieten, wenn mutmaßlich der Bedarf hierfür entsteht. Beispielsweise könnte den Käufern von Hundefutter oder Hundeleinen nach der Bestellung Hundehalterhaftpflicht- oder Hunde-OP-Versicherungen angeboten werden, oder bei Bestellungen von Babykleidung, Kinderwagen oder Babyspielzeug könnten den Käufern Risikolebensversicherungen und Krankenzusatzversicherungen für Kinder angeboten werden. Um diese beispielhaften Versicherungsprodukte, zum Zeitpunkt des Bedarfs anbieten zu können, investieren und zahlen Versicherer wie auch Vergleichsportale Millionenbeträge. Das Internet nimmt bei der Identifizierung solcher Vertriebschancen eine immer dominantere Rolle ein, alleine wenn man berücksichtigt, dass über 50% des Marketingbudgets der Allianz Deutschland laut Presseberichten bereits in den digitalen Bereich fließen. Nach einer wahrscheinlichen Umsetzung der europäischen ePrivacy-Verordnung wird es für Versicherer noch aufwändiger und teurer im Internet Kunden zu gewinnen. Amazon stehen diese Informationen Ihrer Kunden jedoch quasi kostenfrei zur Verfügung und ist darüber hinaus nicht so stark von den Auswirkungen der ePrivacy-Verordnung betroffen wie andere Unternehmen, da der mutmaßliche Versicherungsbedarf auf der eigenen Seite ermittelt wurde. Warum sollte sich der Konzern daher mit einem Angebot an Produktversicherungen begnügen und diesen offensichtlichen Wettbewerbsvorteil nicht nutzen um im größeren Rahmen vom Versicherungsgeschäft zu profitieren?

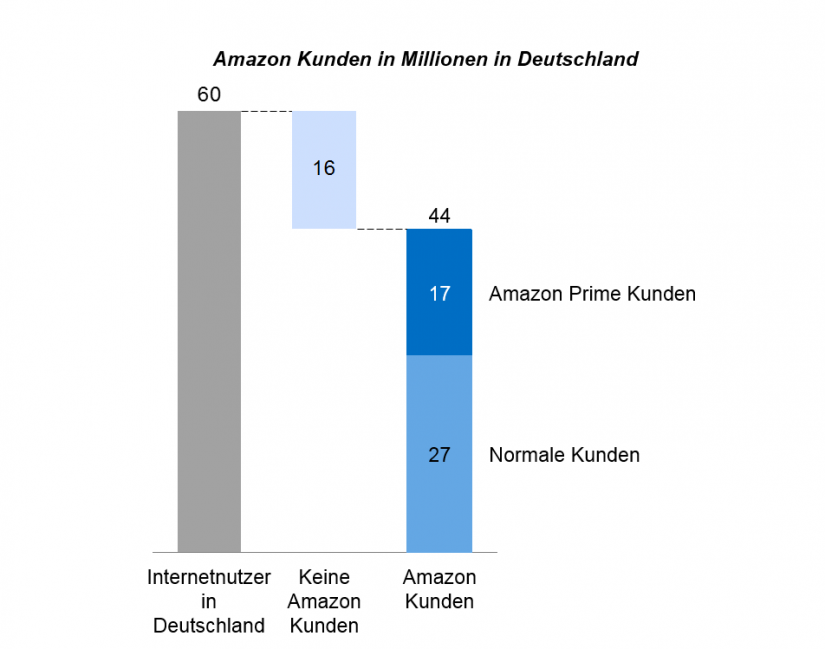

Ein weiterer Vorteil von Amazon ist die Abo-Mitgliedschaft „Amazon Prime“, mit der es gelungen ist, ein Angebotspaket bestehend aus kostenlosem Premiumversand, Zugang zu besonderen VIP-Angeboten, zu eBooks, zu einer Onlinevideothek, zu einem Musikstreamingdienst und zu einer unbegrenzt großen Fotocloud zu schaffen. Darüber hinaus greift der Konzern mit Amazon Fresh den stationären Lebensmittelhandel an, bietet einen Cloudservice an, gibt in Kooperationen mit Banken Amazon-Kreditkarten heraus und baut mit Amazon Payments ein Konkurrenzangebot zu Paypal auf. Auch im Bereich der Logistik ist Amazon näher am Kunden als ein Großteil der anderen Unternehmen. In den USA bietet das Unternehmen seit 2011 eigene Paketabholstationen an und übernimmt mit eigenen Subunternehmern mittlerweile auch selber in Deutschland einen Teil der Auslieferungen. Dieses Konglomerat an Dienstleistungen, das neudeutsch als Ökosystem bezeichnet werden kann, stärkt mit jeder weiteren Dienstleistung die Kundenbindung an Amazon. Amazon könnte dieses Ökosystem ohne große Aufwände dafür nutzen, um auch ein umfassendes Versicherungsangebot zu integrieren, das sich von konventionellen Versicherungsangeboten abhebt und die Kunden noch enger bindet. Beispielweise könnten Kunden oder Geschädigte im Schadenfall bei Sachversicherungen eine 10% höhere Entschädigungsleistung bei einer Wiederbeschaffung über Amazon erhalten und Amazon Prime Kunden erhalten zusätzlich einen Beitragsnachlass von 10%, welcher Amazon(Prime)kunde wird da widerstehen können? Wenn man nun berücksichtigt, dass alleine in Deutschland die Hälfte der über 44 Millionen regelmäßigen Amazon-Kunden mindestens einmal im Monat bei Amazon bestellt und 17 Millionen Kunden Amazon Prime nutzen, wird deutlich, welches Potenzial dem Konzern zur Verfügung steht.

Im Oktober 2016 ist Amazon mit seinem intelligenten Lautsprecher Echo gestartet, 9 Monate später haben bereits 5% der Befragten einer repräsentativen PwC-Umfrage angegeben Echo mit der digitalen Assistentin Alexa zu nutzen, weitere 13% planten dies. Was bedeutet dies konkret? Bereits heute können mehrere Millionen Kunden in Deutschland mit dem einfachen Sprachbefehl „Alexa“ auf die digitale Amazon-Assistentin zugreifen, Einkäufe bei Amazon durchführen und mittlerweile sogar Versicherungen abschließen. Die Deutsche Familienversicherung war der erste deutsche Versicherer, der hierfür einen Skill (vergleichbar mit einer App) veröffentlicht hat. Wenn Lemonade als junger US-Amerikanischer Versicherer seit über einem Jahr eine digitale Schadenregulierung anbietet, was spricht dagegen, dass Amazon bei einem Einstieg in den Versicherungsmarkt hierfür direkt Alexa für die Beratung im Neugeschäft und Schadenbearbeitung einbindet? Da Amazon ja bereits alle relevanten Daten vorliegen reicht dann einfach der Sprachbefehl „Alexa, ich habe einen Schaden“ und schon wird man von der freundlichen Stimme in wenigen Schritten durch den Regulierungsprozess geführt.

Die Neugründungen von (digitalen) Versicherungsgesellschaften im letzten Jahr hat gezeigt, dass es mit Investitionen im niedrigen zweistelligen Millionenbereich relativ leicht möglich ist einen Risikoträger zu gründen. Voraussetzung hierfür ist, dass man sich die notwendigen Kompetenzen in Form von Mitarbeitern oder externen Beratern vom Markt einkauft. Für einen Konzern wie Amazon, mit nahezu unbegrenzten finanziellen Möglichkeiten, der in 2016 einen Gewinn von über 2 Mrd. Euro erzielt hat, stellen die notwendigen Investitionen für die Gründung eines Versicherers überhaupt keine Hürde dar. Egal ob als Tippgeber, Vermittler, Assekuradeur oder sogar als Versicherer, Amazon wird seine dominante Marktpositionierung nutzen und in den Versicherungsmarkt eintreten. Auch wenn bei einem solchen Einstieg sich im ersten Schritt eher digital affine Kunden angesprochen fühlen, werden nicht nur Direktversicherer und Vergleichsportale betroffen sein, denn den Markteinstieg eines solchen Schwergewichts würde jeder in der Branche spüren.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Wie können Versicherer und Vermittler nun dieser Entwicklung entgegentreten? Eine mögliche Option ist der Ausbau des stationären Vertriebs. Diese Aussage erscheint vor dem Hintergrund sinkender Vermittlerzahlen, einer zunehmenden Digitalisierung aller Bereiche der Assekuranz und immer neuen Gründungen von InsurTechs und Insurance-Labs geradezu reaktionär. Allerdings erscheint diese Option weniger reaktionär, wenn man die aktuellen Schritte von Amazon im Heimatmarkt USA berücksichtigt. Amazon baut dort landesweit ein Netz von stationären Buchhandlungen auf, denn obwohl das Unternehmen den Onlinebuchhandel dominiert, scheint eine große Anzahl von Kunden das Ambiente und die persönliche Beratung in einem stationären Buchladen immer noch zu bevorzugen, was sich durch den Erfolg der mit Abstand größten US-amerikanischen Buchhandelskette Barns & Nobel mit über 600 Filialen zeigt. Die Erfahrungen der letzten Jahre haben auch in Deutschland gezeigt, dass trotz hoher Marketingausgaben von Direktversicherern, Vergleichsplattformen und InsurTechs, mit Ausnahme weniger Bereiche wie beispielsweise Kfz-Versicherungen, der überwiegende Teil der Kunden weiterhin in Versicherungsfragen auf persönliche Beratung durch Vertreter, Banken und Makler vertraut. Diesen stationären Vorteil müssen Versicherer in Deutschland nutzen und weiter ausbauen.

Mit dem Ausbau des stationären Vertriebs sind hierbei keineswegs weitere Einzelagenturen ohne Büroräume gemeint, die ihre Kunden ausschließlich zuhause besuchen. Diese ineffiziente Form des Vertriebs ist nicht mehr zeitgemäß und hat ausgedient. Vielmehr sind repräsentative, moderne und hochwertig ausgestattete Agenturcentren gefragt, in denen sich Agenturen mit unterschiedlichen Schwerpunkten gegenseitig ergänzen und komplementieren, sowie mit moderner technologischer Unterstützung in einer angenehmen Atmosphäre die Erwartungen der Kunden an eine individuelle und bedarfsgerechte Beratung erfüllen. Vorbild hierfür könnten beispielsweise die neuen Beratungscentren der Deutschen Bank sein, in denen in modern ausgestatteten Räumlichkeiten Kunden über die Filialöffnungszeiten hinaus auch samstags persönlich beraten werden. Zusätzlich sind die Berater auch über Telefon und Videotelefonie, Chat und Co-Browsing für die Kunden erreichbar, die keinen Besuch im Beratungscenter einrichten können. Eine solches Agenturformat, das hochwertige persönliche Betreuung und Beratung, vertraute Ansprechpartner, moderne Kommunikationsmittel und repräsentative Räumlichkeiten vereint, schafft es, sich gegenüber anderen Angeboten im Markt durch positive Betreuungs- und Kundenerlebnisse dauerhaft erfolgreich abzugrenzen.