Etappensieg der Regionalbanken 2018

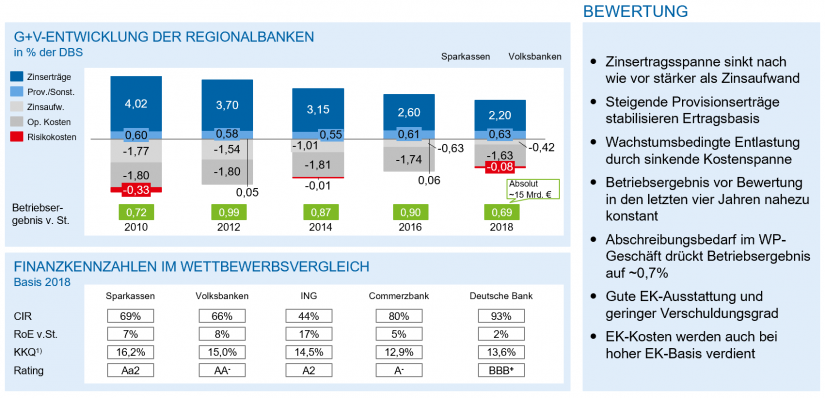

Die aktuellen Zahlen zeigen: In 2018 sind Regionalbanken, hier Sparkassen und Genossenschaftsbanken, gewachsen, und sie haben Marktanteile dazugewonnen. Darüber hinaus konnten sie stabile Ergebnisse erreichen und ihre Eigenkapitalkosten verdienen. Eine Cost-Income-Ratio von ca. 66 % belegt die ausreichende Kosteneffizienz, und eine harte Kernkapitalquote von (über) 15 % unterstreicht die gute Eigenkapitalausstattung. Die Ratingagenturen honorieren diesen Erfolg mit sehr guten Ratings. Damit gehören Regionalbanken in Deutschland derzeit zu den erfolgreichsten Instituten der Branche.

Wirft man bei den Genossenschaftsbanken einen genaueren Blick auf die Zahlen von 2018, offenbaren sich interessante Besonderheiten in den Entwicklungen gegenüber 2017:

- So sank wiederum der Zinsüberschuss als wichtigste Ertragskomponente, d. h. wie bereits in 2017 konnte der stark sinkende Zinsertrag infolge der Niedrigzinsen nicht mehr durch rückläufigen Zinsaufwand kompensiert werden

- Der Provisionsüberschuss wuchs demgegenüber um 3 %

- Die Kostenoptimierung wurde fortgesetzt, Preissteigerungen durch Kapazitätsabbau kompensiert

- Das Bewertungsergebnis ist gestiegen, bedingt durch Abschreibungsbedarf im Depot A.

Im Ergebnis erreichten Genossenschaftsbanken damit ein Betriebsergebnis vor Steuern von gut 6 Mrd. EUR, zusammen mit den Sparkassen ein Ergebnis von ~15 Mrd. EUR.

Alpine Bergstrecke voraus

Aktuell schaffen eine noch stabile Konjunktur sowie historisch niedrige Arbeitslosen- und Insolvenzquoten von Unternehmen ein förderliches Umfeld für (Kredit-)Wachstum und niedrige Bewertungsergebnisse. Anzeichen für deutliche „konjunkturelle Eintrübungen“ in den kommenden Jahren sind jedoch erkennbar. Alle Entscheider in Regionalbanken bereiten sich auf eine veränderte Szenerie vor: Es stehen harte Bergetappen an.

Es sind die Niedrig- bzw. Negativzinsen, die sich in die Bilanzen eingefressen haben und deren negative Wirkung die Gewinn-und-Verlust-Rechnungen der Regionalbanken aufgrund des langen Nachlaufs noch eine Dekade belasten werden. Gleichzeitig ist es eher unwahrscheinlich, dass in den kommenden Jahren weiterhin Wertberichtigungen aufgelöst werden. Das heißt, auch beim Bewertungsergebnis wird es zu einer Normalisierung und damit wieder zur GuV-Belastung kommen.

Für Regionalbanken sind die neuen Eigenkapital- und Liquiditätsvorschriften als materieller Kern der Regulierung noch kein Engpass, denn sie verfügen heute in der Regel über eine sehr solide Eigenkapitalausstattung, noch ausreichend für weiteres (Kredit‑)Wachstum. Dennoch ist die Regulierung nicht systemrelevanter und risikoärmerer Regionalbanken Stein des Anstoßes, denn sie widerspricht in der heutigen Praxis dem Proportionalitätsprinzip.

Die langfristig wahrscheinlich größte Herausforderung für das Geschäftsmodell der Regionalbanken ist der Bedeutungsverlust der Filiale als Anlaufstelle und Ankerpunkt des Kunden im Zuge der digitalen Transformation. Regionalbanken sind gefordert, den Kunden in seiner digitalen Welt abzuholen. Das erfordert ein hohes Maß an Veränderungsfähigkeit sowohl bei Technik und Prozessen als auch bei den Mitarbeitern.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

„Kammer des Schreckens“ – Szenario Regionalbanken 2025

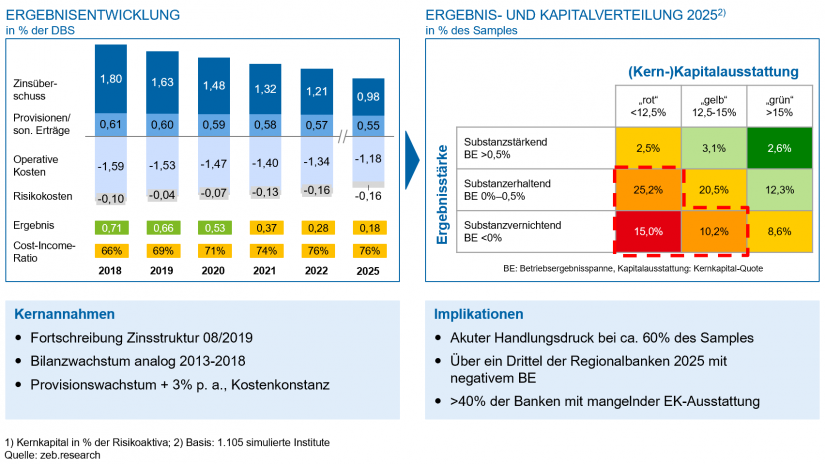

Die Bankenbranche hatte steigende Zinsen für 2019 erwartet und Banken mehrheitlich diesen „Rückenwind“ in ihrer Mittelfristplanung eingepreist. Seit dem Zinsrutsch Frühjahr bis Sommer 2019 sind konstante „Negativzinsen“ als neue Planungsmaxime bei einem Großteil der Banken verankert.

Das Geschäftsmodell der Regionalbanken ist stark zinsreagibel und alle gerechneten Zinsszenarien sind in ihrer Ertragswirkung trist. Bei Fortschreibung der tiefen Zinsen und flacher Zinskurve (August 2019) fällt der Zinsüberschuss bis 2025 von aktuell 1,8% der Bilanzsumme auf unter 1,0%. Selbst bei ambitionierter Planung mit einem Wachstum der Bilanzsumme analog der Jahre 2013-2018, einem Provisionswachstum von +3,0% sowie Kostenkonstanz fällt das Betriebsergebnis 2025 im Durchschnitt auf unter 0,2%. Ein genauerer Blick zeigt sogar, dass akuter Handlungsdruck bei ca. 60% des untersuchten Samples (ca. 1.105 Institute) besteht und über ein Drittel der Genossenschaftsbanken 2025 ein negatives Betriebsergebnis aufweist. Mit Blick auf das Kapital ist bei über 40% der Banken eine mangelhafte Kapitalausstattung zu befürchten.

Das Resultat: Ohne massives Gegensteuern gerät das Ergebnis vor Steuern stärkstens unter Druck und unterschreitet rasch die langfristige Mindestschwelle von 0,5% der DBS.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Zukunft Genossenschaftsbank – Wie geht es weiter?

Die Rezeptur zur Bewältigung dieser historischen Herausforderung ist nicht so schlicht – aus GuV-Zielergebnis-Sicht ist eine immense Kraftanstrengung zu bewältigen.

Wenn sich das Zinsergebnis in Richtung 1,0% bewegt, bedeutet das für das Provisionsergebnis ein Ziel-Niveau von deutlich mehr als 0,8%, und das bei nennenswerten Wachstumserfordernissen. Gleichzeitig müssen Ortsbanken deutlich günstiger produzieren und können sich zukünftig Kosten von maximal ~1,2% leisten. Darüber hinaus sollte nach dem Prinzip des „vorsichtigen Kaufmanns“ mit einer Normalisierung des Bewertungsergebnisses (0,2%) kalkuliert werden.

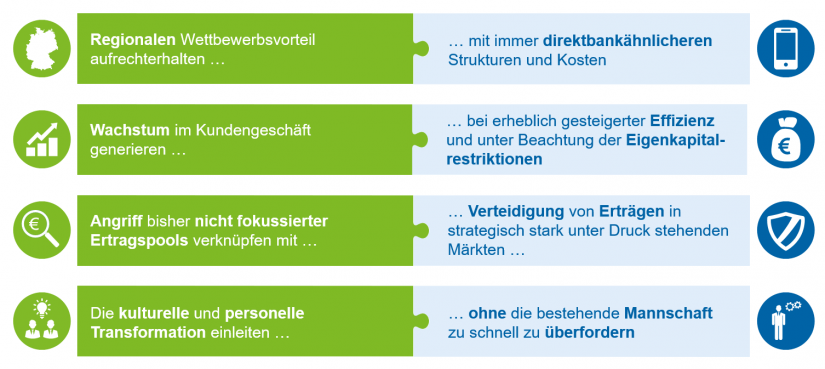

Mit Blick auf ein zukunftsfähiges genossenschaftliches Geschäftsmodell ist ein Spagat zu meistern, der nachstehende Elemente umfasst:

Als Quintessenz sind drei Anforderungen für eine hoffnungsvolle Zukunft herauszustellen:

- Kurz- und mittelfristige Optimierungen „im System“ sind wichtig und richtig – das reicht jedoch voraussichtlich nicht aus

Worauf kommt es jetzt (auch) an? Einerseits sind die strategischen Weichen für Wettbewerbsfähigkeit zu stellen, andererseits ist der Fokus auf die operative Hebung von Kosten- und Ertragspotenzialen zu verstärken. Das heißt konkret für alle Genossenschaftsbanken, Mission und Selbstverständnis zu schärfen und neu zu formulieren, endlich eine wirklich konsequente Kundensicht einzunehmen und auch die kulturelle Transformation zu einer agilen Organisation zu beschleunigen. Darüber hinaus sind die drohende Ergebnislücke transparent zu machen und Ertrags- sowie Kostenstellhebel zu identifizieren und dann an alle(!) Bereiche der Bank zu adressieren – nichts bleibt, wie es war! - Gemeinsames Arbeiten „am System | außerhalb des Systems“ jetzt angezeigt – Strukturen hinterfragen und Banking neu denken

Ein weiterer Weg, um Kosten rascher und tiefer senken zu können, sind Fusionen. Angesichts der beschriebenen Herausforderungen werden sich die Fusionsaktivitäten in den kommenden Jahren deutlich beschleunigen (müssen). Für Erfolg und Stabilität ist dabei entscheidend, dass die Attraktivität und Mobilisierungskraft des Geschäftsmodells „Regionalbank“ mindestens erhalten bleibt; es lebt von der Beziehungs- und Wertebene bzw. von der Zugehörigkeit zu einer Region und dem „Faktor Mensch“ vor Ort.

Als regionale Kreditinstitute sind Genossenschaftsbanken seit ihrer Gründung im Zentrum eines physischen Ökosystems und hierin eine zentrale Anlaufstelle. Wenn es gelingt, „Orchestrator“ eines regionalen Ökosystems zu werden und damit viele Privat- und Firmenkunden zusammenzubringen, können zwei ganz zentrale Ziele erreicht werden: Kunden werden in ihrer Welt begleitet und damit gebunden und gleichzeitig können zusätzliche Erträge im Kerngeschäft oder über neue Dienstleistungen („beyond banking“) generiert werden. - „Gewohnte Denkmuster aufgeben – Neue Wege denken!“

Generell gilt insbesondere für Vorstände und Aufsichtsräte: „Raus aus der Komfortzone“ – Impulsbank sein und regionale Champions schmieden! Unternehmerischer Mut und innovative Ansätze sind mehr denn je gefragt.

Quelle: zeb.Regionalbankenstudie Deutschland 2019