Regionalbanken – Dem Ertragsschwund entwachsen

Das Zinsumfeld ist für alle realwirtschaftlich verankerten Banken eine große Bürde. Nur durch Flucht in ein Volumenwachstum auf der Kreditseite kann es gelingen, den Zinsüberschuss zu stabilisieren und den Margenschwund möglichst weitgehend zu kompensieren. In schwach wachsenden Märkten bedarf es dazu der Verdrängung von Wettbewerbern. Darüber hinaus kann das Provisionsgeschäft über Allfinanzdienstleistungen (Cross Selling) und kluge Preispolitik einen weiteren Ausgleich herbeiführen.

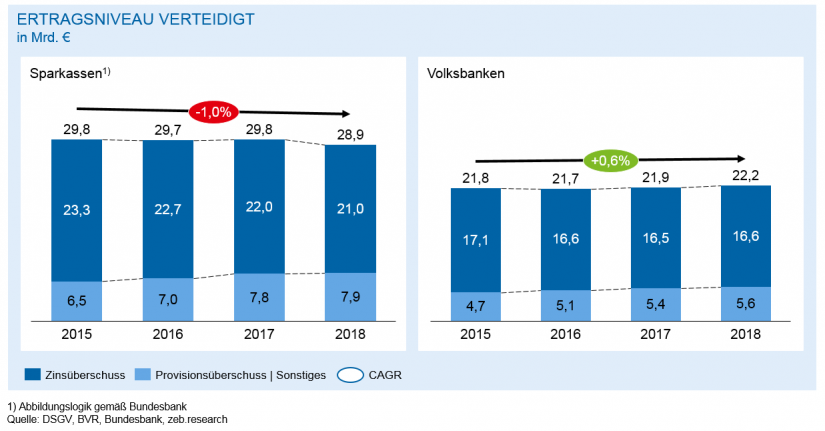

Den deutschen Regionalbanken ist dieses Kunststück gelungen. Sie haben ihre „Topline“, d. h. die Summe der Erträge, erneut verteidigt. Maßgeblich dafür waren ein Kreditwachstum von 5,7 % (Geno-Banken) bzw. 3,2 % (Sparkassen), ein weiterhin sinkender Zinsaufwand (minus

~ 10 BP) und ein leicht steigender Provisionsüberschuss. Das Zinsergebnis wurde darüber hinaus auch durch Sonderausschüttungen von Spezialfonds im Depot A der Institute (Eigengeschäft) gestützt.

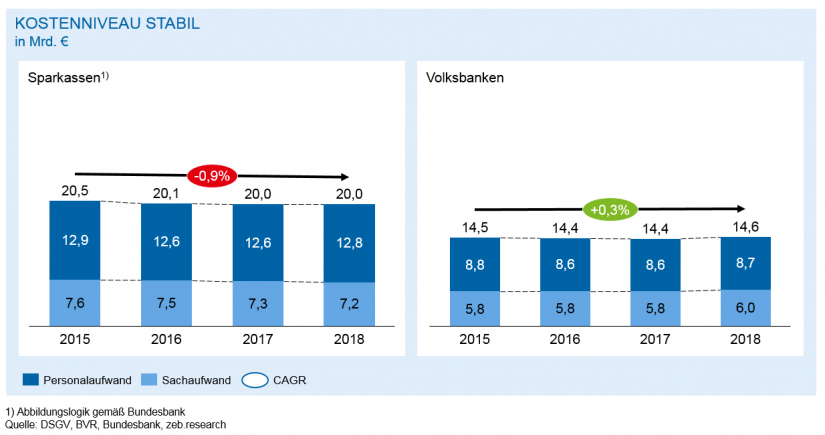

Stabiles Kostenniveau in Regionalbanken trotz Wachstum, Investitionen und Preiseffekten

Regionalbanken sind einer Vielzahl von Kostentreibern ausgesetzt: Investitionen in Digitalisierung und Beratungskapazitäten, (Tarif-)Lohnerhöhungen, regulatorische Mehrbelastungen inkl. Bankenabgabe etc. Dennoch ist es den Instituten auch 2018 gelungen, die genannten Effekte durch Gegenmaßnahmen vollständig aufzufangen. Hinter dieser Kostendisziplin verbergen sich u. a. ein Personalabbau von ~ 37.400 Stellen und eine Schließung von ~ 4.000 Filialen, kumuliert über drei Jahre. Damit erreichten die Institute auch im dritten Jahr in Folge eine Kostenkonstanz.

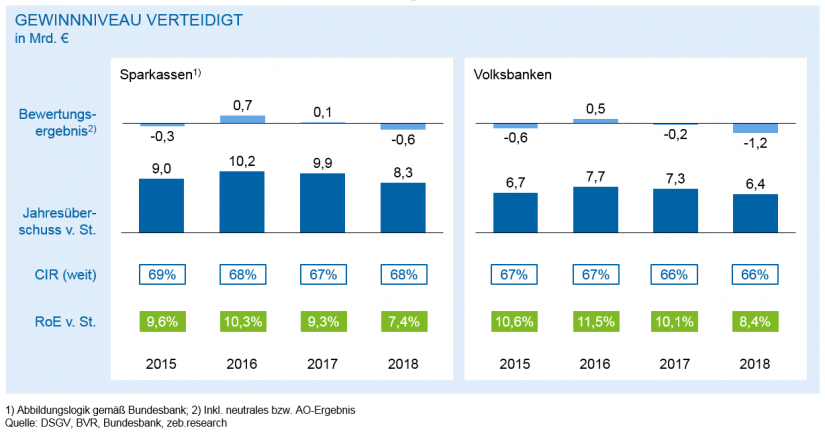

Hohes Gewinnniveau verteidigt

Banken in Europa und ganz besonders in Deutschland haben in den zurückliegenden Jahren ihren Aktionären wenig Freude bereitet. Deutsche Regionalbanken gaben ihren Trägern und Mitgliedern hingegen wenig Anlass für Trübsinn. Sie haben geliefert: Wachstum, Effizienz, Gewinn und Rentabilität – alle Erfolgskennzahlen lagen im „hell- oder dunkelgrünen Bereich“.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Bei einer Cost-Income-Ratio von durchschnittlich 67 % (weite Definition) haben die Institute Jahr für Jahr einen Jahresüberschuss vor Steuern zwischen 15 und 18 Mrd. € erwirtschaftet und ihre Eigenkapitalkosten überwiegend verdient. Der konjunkturelle Rückenwind machte sich dabei positiv beim Bewertungsergebnis bemerkbar. Das bedeutet, die Institute wurden kaum mit Wertberichtigungen aus dem Kreditgeschäft belastet.

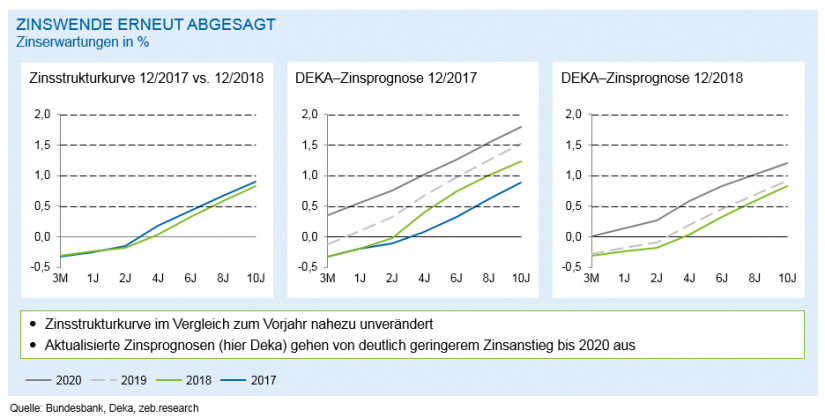

„Japan-Szenario“ – folgt nun eine Periode des Siechtums?

Bislang war unter Bankern der Glaube an eine Zinswende resp. Normalisierung der Zinspolitik unerschütterlich. Jetzt schwindet die Hoffnung und es setzt sich die Erkenntnis durch, dass wir einer längeren Phase ultraniedriger Zinsen ausgesetzt bleiben. Sind die dezentralen Verbundsysteme unter diesen Bedingungen überlebensfähig?

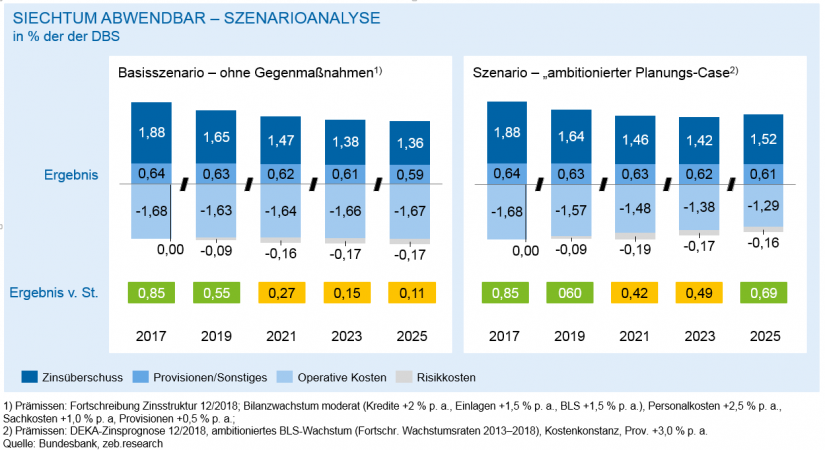

Eine Szenarioanalyse über eine komplexe Zinsbuch- und Gesamtbanksimulation zeigt, dass Regionalbanken ohne ein massives Gegensteuern mageren Jahren entgegensehen. Das heißt, der Erhalt dezentraler Strukturen wird nur gelingen, wenn Regionalbanken ihren bisherigen Weg konsequent fortsetzen: Wachstum im Kreditgeschäft und Ausbau des Provisionsgeschäfts (Allfinanz | Vermittlung) bei gleichzeitiger Kostensenkung. Die Umsetzung eines solchen Maßnahmenpakts wird allerdings von Jahr zu Jahr anspruchsvoller, denn die tiefer hängenden Früchte sind dann bereits geerntet.

Die bisherige Erfolgsbilanz der Regionalbanken dokumentiert deren Robustheit und Belastbarkeit. Große, zentrale Konzernbanken haben wahrscheinlich Governance- und Kulturvorteile bei der Umsetzung radikaler Kostensenkungsprogramme. Aber die Mobilisierung des Markts vor Ort sowie das Entdecken und Nutzen regionaler Chancen bleiben die Haupterfolgsfaktoren dezentraler Regionalbanken.