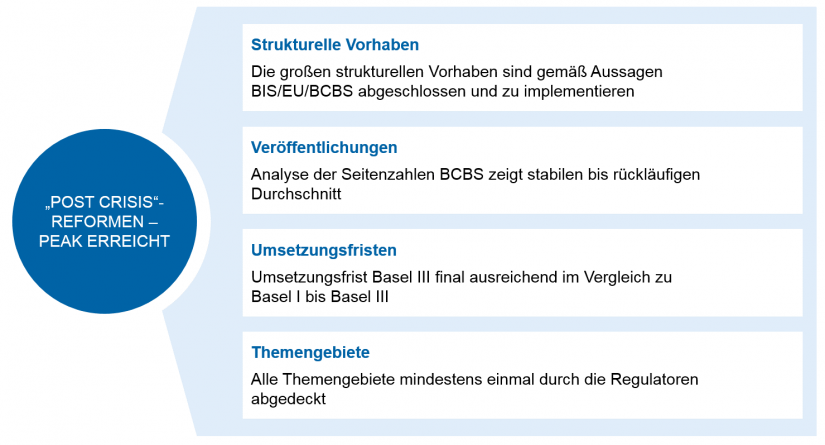

Peak der „post crisis“-Reformen erreicht

Noch immer beschäftigt die Umsetzung der unterschiedlichen Basel-Anforderungen fachlich und technisch (von Basel III final bis BCBS 239) die Institute und fordert einen hohen Ressourcenaufwand. Konzeptionell sind die Reformen jedoch sowohl in Basel als auch in der europäischen Umsetzung weitestgehend abgeschlossen bzw. stehen kurz vor dem Abschluss – die Herausforderung für die Institute liegt weiter in der Umsetzung.

Die deutlich rückläufige Anzahl regulatorischer Veröffentlichungen verbunden mit dem Einräumen langfristig ausgelegter Umsetzungsfristen (u. a. Finalisierung einzelner Vorhaben bis max. 2027 (Output-Floor)) oder das Akzeptieren der weiteren Nutzung des heutigen Risikotragfähigkeitsmodells („bis aus Weiteres“) deuten auf ein weitgehend stabiles Rahmenwerk hin. Zudem zeigt ein Überblick über die Novellen der letzten Jahre, dass alle (relevanten) Themengebiete aus Sicht der Bankenaufsicht mindestens einmal durch die Aufseher behandelt worden sind. (vgl. Abb. 1).

Strukturelle Vorhaben

Aussagen führender Vertreter der Aufsicht, wie z. B. von Mario. Draghi[1], deuten auf ein Ende der strukturellen Reformen hin:

„The package of reforms endorsed by the GHOS now completes the global reform of the regulatory framework, which began following the onset of the financial crisis.“[2]

Selbstverständlich sind neue und/oder verschärfte strukturelle Vorgaben der Aufsicht bei einer potenziellen neuen Wirtschafts- oder Bankenkrise nicht ausgeschlossen (siehe die Erfahrungen 2006/2007).

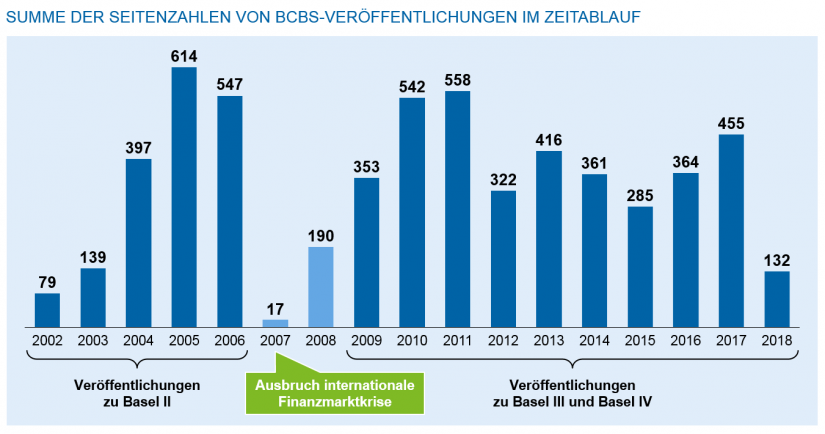

Regulatorik: Veröffentlichungen

Die Anzahl der veröffentlichten Seiten bzw. die Anzahl der Dokumente der Regulatoren kann nur als grober Indikator für den Umsetzungsaufwand herangezogen werden. Dennoch ist eine Tendenz zu stabilen bis rückläufigen Veröffentlichungen der Basler Aufsicht erkennbar (vgl. Abb. 2[3]). Der im Jahr 2017 wahrnehmbare Anstieg resultiert weitgehend aus der Finalisierung von Basel III und damit seitens der Aufseher aus dem „Schlusspunkt“ der Basel-III-Reform (auf eine Diskussion der sehr umfangreichen Änderungen der Finalisierung und der Frage der Bezeichnung als „Basel IV“ wird an dieser Stelle verzichtet).

Regulatorik: Umsetzungsfristen

Ein Vergleich von Basel I bis Basel III final zeigt sehr deutlich die Zunahme der Umsetzungsfristen. Bei Basel III final ergibt sich von finaler Veröffentlichung bis zum Implementationszeitpunkt eine Frist von ca. 3,5 Jahren. Dies deutet zumindest auf keine kurzfristigen neuen Maßnahmen hin.

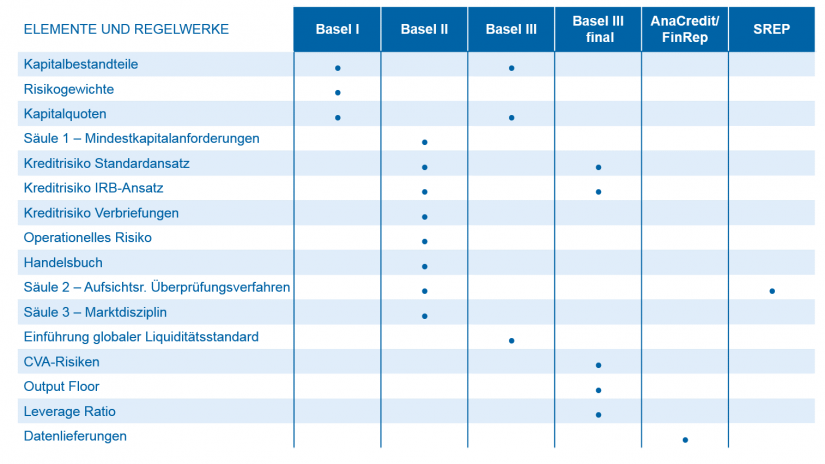

Regulatorik: Themengebiete

Von großen strategischen Elementen wie der Definition von Kapitalbestandteilen bis hin zu operativen Datenzulieferungen auf Feldebene sind die Themen der Regulatorik mindestens einmal definiert und in Teilen mehrfach novelliert worden. Dabei sind in der nachfolgenden Darstellung u. a. nationale Vorgaben z. B für die IT (BAIT) noch nicht berücksichtigt (vgl. Abb. 3).

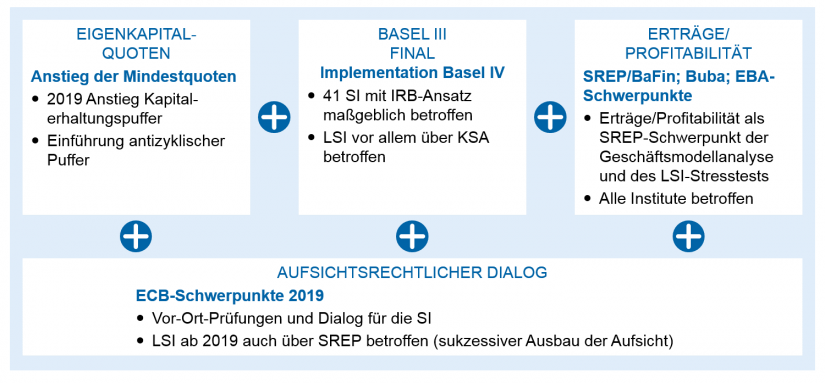

Aktuelle/zukünftige regulatorische Herausforderungen für die Institute

Welche Herausforderungen ergeben sich nun für die Institute in einer Umgebung der noch anhaltenden regulatorischen Umsetzungen, die jedoch (soweit der Peak erreicht ist) in absehbarer Zeit enden oder zumindest deutlich abnehmen werden? Maßgeblich sind dabei vier Themenbereiche (vgl. Abb. 4[4]):

- Aufbau/Sicherstellung der Ziel-Eigenkapitalquoten

- Finalisierung Basel III

- Stabilisierung bzw. Steigerung der Erträge/Profitabilität sowie

- Intensivierung des aufsichtsrechtlichen Dialogs

Eigenkapitalquoten

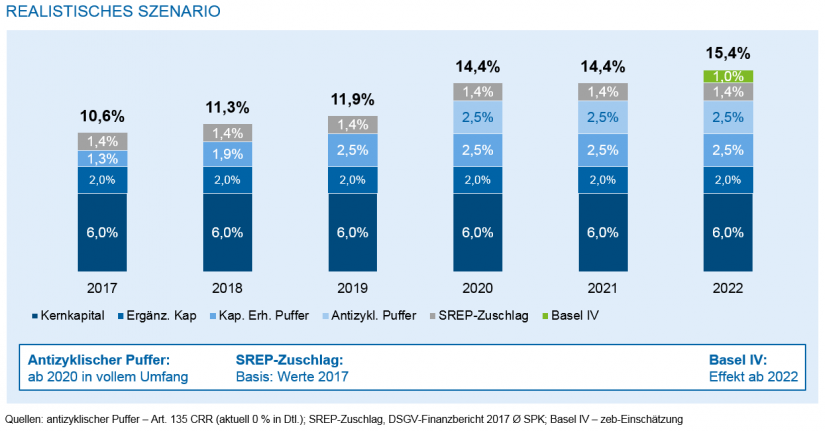

Die Ergebnisse der Planungsrunden und realistischen Szenariorechnungen der Institute zeigen, dass in den nächsten Jahren die Eigenkapitalanforderungen weiter ansteigen werden (vgl. Abb. 5). Die folgenden Planungsannahmen sind (wie jede Planung) mit Unsicherheiten behaftet bzw. individuell zu betrachten – haben aber einen deutlichen Einfluss auf die Eigenkapitalanforderungen:

- In seiner Sitzung am 27. Mai 2019 in Berlin hat der Ausschuss für Finanzstabilität (AFS) eine Empfehlungan die BaFin beschlossen. Es wird empfohlen, den inländischen antizyklischen Kapitalpuffer (CCyB) ab dem dritten Quartal 2019 zu aktivieren und auf 0,25 Prozent anzuheben. Weitere Veränderungen sind zurzeit ungewiss. Dieser Puffer wird hier aus konservativer Sicht ab 2020 mit dem Maximalwert von 2,5 % angesetzt.[5]

- Der SREP-Zuschlag wird konservativ über den Durchschnitt 2017 fortgeführt. Gegenüber diesem Durchschnitt sind in der Praxis erhebliche Ausschläge zu beobachten.

- „Basel III final“-Effekte sind ab 2022[6] auf Basis von zeb-Proberechnungen für ein durchschnittliches Regionalbankportfolio[7] mit ca. +1%-Punkt angesetzt. Dieser Wert ist aber stark von der Portfoliozusammensetzung der Institute abhängig.

Daraus ergibt sich, dass eine ausreichende Kapitalquote unter Berücksichtigung von Schwankungen wohl erst ab einer Größenordnung von > 16 % erreicht wird. Die Gesamteigenkapitalanforderung gem. Szenariorechnung in 2022 zeigt damit deutlich, dass für eine Vielzahl von Instituten noch zum Teil erhebliche Anstrengungen zur Erreichung der Ziel-Eigenkapitalquote erforderlich sind. Zum Vergleich: Die Kernkapitalquote als Durchschnitt aller Institute der Volks- und Raiffeisenbanken lag 2017 bei 14,9 %, die Kernkapitalquote der Sparkassen-Finanzgruppe bei 16,3 % im gleichen Jahr.[8]

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Basel III final („Basel IV“)

Die Umsetzung der „Basel III final“-Anforderungen führt neben dem Risiko der Eigenkapitalbelastung auch zu weiteren Umsetzungserfordernissen.

- Die wesentliche Kapitaländerung/-erhöhung ergibt sich aus den Veränderungen KSA – bei Vergleichsrechnungen von zeb ergab sich eine durchschnittliche Erhöhung der Eigenkapitalanforderung um einen Prozentpunkt (u. a. aufgrund der Spezialfinanzierungen, Änderungen bei wohnwirtschaftlichen und gewerblichen Immobilien, der Beteiligungen und Nachrangmittel, der Anhebung des CCF, der Forderungsklasse Banken sowie des Zuschlags bei FX-Positionen).

- Auch die geänderten Anforderungen an das Marktpreisrisiko/Handelsbuch bewirken eine Erhöhung der EK-Anforderungen, wobei diese je nach Portfolioausgestaltung und Einstufung des Instituts (Handels- oder Nichthandelsbuchinstitut) sehr unterschiedlich ausfällt.

- Für IRBA-Institute, die im LSI-Bereich die große Ausnahme bilden, werden über die Einführung des Output-Floor erhebliche Kapitalzusatzbelastungen erwartet – da sich der Output-Floor am neuen KSA orientiert, bestimmt der KSA faktisch auch hier die EK-Veränderung.

Der Basler Zieltermin für die Umsetzung der Neuerungen im Adressrisiko (KSA und IRBA), Handelsbuch sowie im operationellen Risiko Anfang 2022[9] ist aufgrund wahrscheinlicher Verzögerungen auf EU-Ebene zunehmend fraglich – derzeit ist die Umsetzung bis 2022 noch einzuplanen.

Regulatorik: Erträge/Profitabilität

Nach der technischen und prozessualen Umsetzung der Anforderungen rücken die Themen „Ertragslage und Profitabilität“ in den Fokus der Aufsicht (Stichworte: Niedrigzinsumfrage, SREP-Prozess, LSI-Stresstest).

In den SREP-Prozessen werden regelmäßig eine Hochrechnung der Ertragslage in den nächsten 12 Monaten sowie die mittel-/langfristige Profitabilitätsplanung betrachtet. Damit geht die GuV-Planung des Instituts in die SREP-Gesamtbewertung und in mögliche Eigenkapitalaufschläge ein. Die Ertragslage im Stress ist auch Gegenstand des LSI-Stresstests 2019 der BCBS.

Aufsichtsrechtlicher Dialog

Die Aufsicht stuft die Institute abhängig von der Qualität der Prüfungsergebnisse (u. a. Jahresabschluss und Ergebnisse aufsichtlicher Prüfungen) in verschiedene Risikokategorien ein. Diese wiederum bedingen eine unterschiedliche Intensität des Reporting- und Kommunikationsprozesses. Beispielhaft sind hierbei zu nennen:

- Verletzung von P2G: Bei einer Verletzung von P2G wird die Bank zunächst unter verstärkte Beobachtung ohne unmittelbare Maßnahmen durch die Aufsicht gestellt.[10]

- Einstufung in Risikoklassen: Die BaFin stuft die beaufsichtigten Unternehmen in Risikoklassen ein und richtet daran die Intensität ihrer Aufsicht aus.[11]

- HP LSIs: HP LSIs sind Institute, die aufgrund verschiedener Indikatoren, wie zum Beispiel ihrer Größe, ihres Risikoprofils oder ihres Einflusses auf die nationale Wirtschaft, besonders im Fokus der Aufsicht über die LSIs stehen.[12]

Zudem wird die deutsche Aufsicht in 2019 damit beginnen, den SREP-Prozess für die LSIs an den der SIs anzugleichen und die gleichen Kriterien und Prüfungsfelder (Geschäftsmodell, IKS, ICAAP und ILAAP) zu durchleuchten. Wesentlicher Unterschied zu den SI-SREP-Prüfungen wird vor allem der weitgehende Verzicht auf Vor-Ort-SREP-Prüfungen sein – die Prüfungsinhalte aber sind identisch.

Eine Verstärkung des aufsichtsrechtlichen Dialoges in der Breite und in der Tiefe ist daher zu erwarten – gerade zur Überprüfung der „Wirksamkeit“ der Maßnahmen in der Praxis.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Handlungsfelder für die Institute

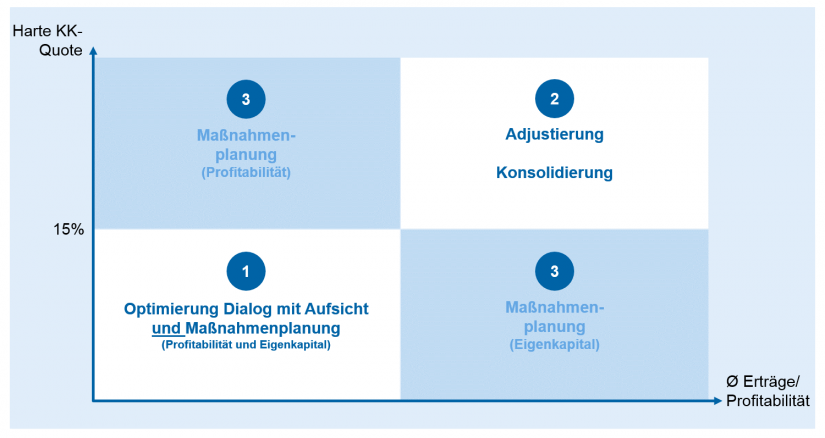

Welche Handlungsfelder ergeben sich aus den regualtorischen Entwicklungen? Abbildung 6 zeigt abhängig vom Status quo der Eigenkapitalquoten und Profitabilität im Wesentlichen drei Stoßrichtungen auf.

- Institute mit einer harten KK-Quote kleiner als 15 % und einer unterdurchschnittlichen Profitabilität

Für diese Institutsgruppe ist die Steigerung der Eigenkapitalquoten zwingend. Eine entsprechende Maßnahmenplanung wird im Mittelpunkt des Dialogs mit der Aufsicht stehen. - Institute mit einer harten KK-Quote größer als 15 % und einer ausreichenden Profitabilität

Neben der weiteren Umsetzung der Anforderungen und Verstetigung des Aufsichtsdialogs haben einige Institute bereits mit Adjustierungen bzw. Redimensionierungen der beteiligten Bereiche nach Ende der „post crisis“-Reformen begonnen. Ferner empfiehlt sich eine Konsolidierung im Sinne des Abbaus von Restanten und die weitere Optimierung der Prozesse für die Institute in diesem Cluster. - Institute mit hohem Eigenkapital und unterdurchschnittlicher Profitabilität und vice versa

Insbesondere für Institute mit hohem Eigenkapital und unterdurchschnittlicher Profitabilität besteht die Herausforderung in der Rentabilisierung des Geschäftsmodells. Darüber hinaus gelten auch alle anderen hier genannten Maßnahmen.

Fazit: Regulatorik am Peak?!

Insgesamt zeigt sich, dass zum einen das aufsichtliche Rahmenwerk inhaltlich stabil erscheint und somit der Höhepunkt der aufsichtlichen Anforderungen erreicht ist. Zum anderen stehen die Institute abhängig von ihrem aktuellen Entwicklungsgrad weiterhin vor unterschiedlichen Herausforderungen.