Prozessautomatisierung – Einordnung

Während sich viele Anbieter und auch der Großteil der Genossenschaftsbanken auf die Automatisierung eher kleiner und wenig komplexer Prozesse fokussieren, vertritt zeb eine andere Philosophie. Die erfolgreiche Einführung der Technologie erfordert Investitionen in die IT und das Wissen der Mitarbeitenden zur Pflege und Entwicklung der Roboter.

Wird ein Blick auf die ökonomischen Effekte der Automatisierung der kleinen Prozesse gelegt, wird schnell sichtbar, dass eine Amortisation der Investitionen in weite Ferne rückt. Zusammen mit befreundeten Genossenschaftsbanken hat sich zeb daher auf die Automatisierung von Kernprozessen im Kreditgeschäft spezialisiert, die sich – je nach Größe der Bank – in der Regel im ersten Jahr der Einführung amortisieren. Darüber hinaus wird interessierten Genossenschaftsbanken die Einführung der Technologie über praxiserprobte Vorgänge und programmierte Roboter deutlich erleichtert.

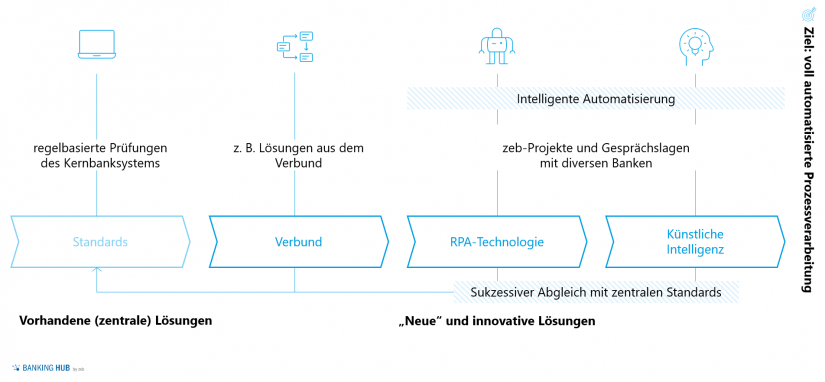

Trotz der bekannten Vorgehensweisen ist hier die Empfehlung dennoch ganz klar: Viele Häuser sind gut damit beraten, zunächst alles aus dem Kernbankensystem agree21 herauszuholen und Effizienzen über vorhandene „Bordmittel“ oder Angebote der Genossenschaftlichen FinanzGruppe zu heben (vgl. Abb. 1). Sind diese Mittel aber bereits ausgeschöpft oder passen nicht zur strategischen Ausrichtung der Bank, sind Automatisierungslösungen über RPA und KI eine ideale Ergänzung der hauseigenen „Werkzeugkiste“.

Abbildung 1: Ordnungsrahmen zur Prozessautomatisierung

Abbildung 1: Ordnungsrahmen zur ProzessautomatisierungFallbeispiel: Automatisierter Firmenkunden-Expresskredit

Der Firmenkunden-Expresskredit ist optimal auf eine schnelle und fallabschließende Krediteinräumung für kleinere Neukreditbeträge bis 50 oder 100 TEUR ausgelegt. Die Kreditgenehmigung erfolgt marktseitig, d. h. entweder im Rahmen der jeweiligen Einzelkompetenz der Beraterin oder durch einen marktseitigen Kompetenzträger.

Die Einbindung der Marktfolge ist zu keinem Zeitpunkt zwingend erforderlich. In diese Kategorie fallen klassischerweise Kundenbedarfe rund um die Themen Liquidität über Betriebsmittelkredite, kleinere Investitionen in das Anlage- und Umlaufvermögen über Darlehen oder auch die Herausgabe von Avalkrediten. Da als Kreditnehmer oftmals beschränkt haftende Gesellschaften auftreten, ist auch die Hereinnahme von Bürgschaften kein Problem.

Nach wenigen Eingaben und ca. 10 Minuten Bearbeitungszeit erhält die Kundenberatung die fertigen Kreditverträge per E-Mail in den Posteingang[1]. Hierdurch wird nicht zuletzt das Kundenerlebnis gesteigert, da die fertigen Vertragsdokumente noch während des Kundengesprächs angefertigt werden können. Zusammenfassend profitieren somit Kunden durch eine schnelle und fallabschließende Bearbeitung und gleichermaßen die Volks- und Raiffeisenbank durch einen Gewinn an Nettomarktzeit und die Entlastung der Marktfolgeeinheiten.

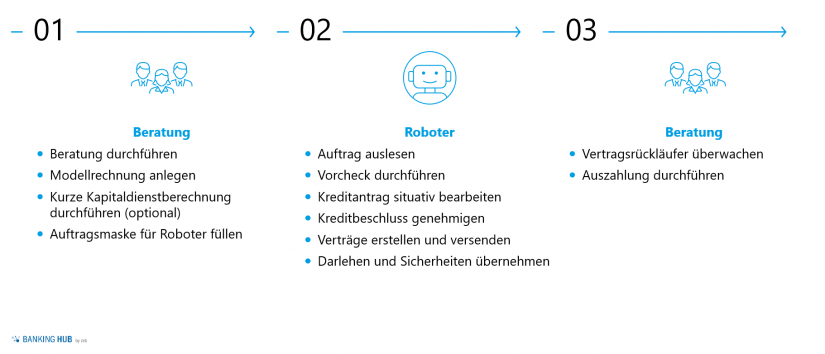

Der erste Impuls für die Nutzung des FK-Expresskredits kann entweder telefonisch, über eine Filiale oder durch ein direktes Beratungsgespräch zwischen Geschäfts- bzw. Gewerbekundenberatung und Kunde erfolgen. Steht der Kundenwunsch fest, wird der Vorgang in agree21 angelegt.

Durch automatisierte Prüfschritte im Vorgang werden die Daten der Antragstellenden auf Vollständigkeit und die Rahmenbedingungen zur Einhaltung des Expresskredits geprüft. Beratungsseitig werden dann nur noch der Finanzierungsbedarf in Form von Modellrechnungen erfasst und – je nach Definition des Hauses – eine kurze Liquiditätsbetrachtung vorgenommen.

Hierauf folgt der bereits letzte manuelle Schritt: die Befüllung eines schlanken Auftragstickets an den Roboter. Darin enthalten sind wichtige Rahmendaten, die für die Bearbeitung durch den Roboter benötigt werden (z. B. Hereinnahme Bürgschaft, Gegenkonten, Informationen zur Vertragszustellung etc.). Anschließend wird der Vorgang automatisch an den Roboter weitergeleitet. Der Roboter prüft regelmäßig den Inhalt seiner Aufgabenliste auf zu bearbeitende Aufgaben.

Im Falle des FK-Expresskredits liest der Roboter die zuvor von der Beratung erfassten Daten aus und startet die Bearbeitung. Es finden Qualitätschecks der erfassten Rahmendaten statt, woraufhin – bei einer korrekten Erfassung durch die Beratung – die Kreditanträge für die geforderten Produkte vollautomatisch erstellt werden (private und gewerbliche Darlehen, Avale, Betriebsmittelkredite etc.). Optional werden dann Bürgschaften eines oder mehrerer Bürgen angelegt.

Nach automatisierter Prüfung auf ausreichende Kreditkompetenzen wird schließlich das Kreditprotokoll erstellt und durch den Roboter genehmigt. Abschließend werden alle benötigten Formulare nach haustypischen Standards erstellt und gemäß Auftrag versandt. Die Erstellung einer Wiedervorlage zur Überwachung der Rückläufer sowie die Übernahme der Konten und Sicherheiten beenden die Bearbeitungsschritte für den Roboter.

Nachdem diese Schritte durchlaufen sind, leitet der Roboter den Vorgang an die Beratung zurück. Da sich die Bearbeitungszeiten auf maximal 10 Minuten pro Fall belaufen, können in einem Präsenztermin auch direkt Unterschriften eingeholt und die Auszahlung durchgeführt werden. Alternativ werden Verträge unterschrieben und an den Kunden versandt.

Vorgehen bei der Einführung des automatisierten FK-Expresskredits

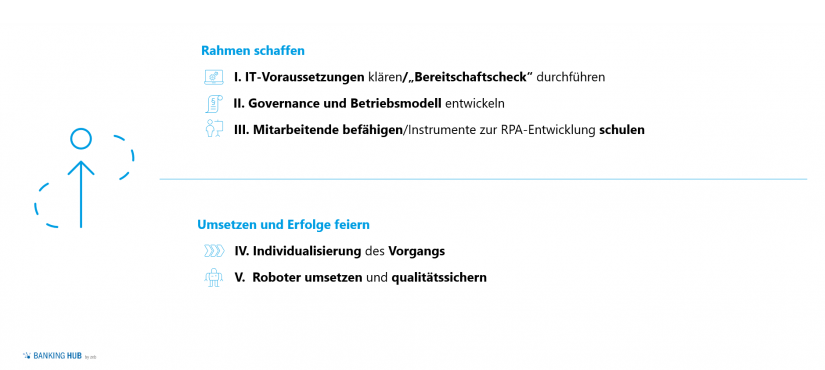

Zur erfolgreichen Einführung des FK-Expresskredits werden je nach individueller Ausgangssituation der Genossenschaftsbank ein oder zwei erprobte Projektmodule empfohlen. Wird der Expresskredit als erster automatisierter Prozess eingeführt, steht neben den reinen Umsetzungsarbeiten vor allem die Befähigung der Bank zur Nutzung des Werkzeugs RPA im Vordergrund.

Um diesem Fokus gerecht zu werden, beinhaltet das optionale Modul „Rahmen schaffen“ alle nötigen Inhalte zur nachhaltig erfolgreichen RPA-Nutzung. In der zweiten Phase „Umsetzen und Erfolge feiern“ wird das Augenmerk auf die Individualisierung und operative Umsetzung des FK-Expresskredits gelegt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Rahmen schaffen

Zu Beginn der Phase „Rahmen schaffen“ wird der Grundstein zur Nutzung der bankweiten IT-Infrastruktur gelegt. Hierdurch wird aber nicht nur die Bearbeitung des FK-Expresskredits gewährleistet, vielmehr gilt es, einen stabilen Automatisierungsbetrieb für weitere robotergestützte Prozesse sicherzustellen. Neben der reinen Installation aller Softwarekomponenten von UiPath (RPA-Software), wird auch deren Konnektivität miteinander hergestellt. Der Fokus liegt hier insbesondere auf einem skalierungs- und zukunftsfähigen Setup.

Neben der technischen Komponente verlangt der erfolgreiche Betrieb von RPA auch allen strategischen, organisatorischen und aufsichtsrechtlichen Anforderungen gerecht zu werden. Die notwendigen Impulse, Stellhebel und Entscheidungen werden im Rahmen gemeinsamer Workshops mit zeb behandelt sowie diskutiert und münden in ein individuell auf die Genossenschaftsbank zugeschnittenes RPA-Betriebsmodell.

Ein durch zeb entwickelter fünfdimensionaler Ansatz sorgt dabei für die Berücksichtigung aller Facetten der RPA-Nutzung. Die Dimension „Richtlinien“ dient dem Sicherstellen aller regulatorischen und internen Vorgaben; „Organisation“ beinhaltet die benötigten Rollen und Gremien, die erforderlich und einzubinden sind; „Prozesse“ stellt Run und Change sicher; „Steuerung“ fokussiert die laufende Überwachung und Kontrolle des RPA-Einsatzes. So sind neben der Einhaltung aller aufsichtsrechtlichen Anforderungen der laufende Betrieb wie auch die Automatisierung neuer Prozesse gewährleistet und organisiert.

Als weiteres, überaus wichtiges Erfolgskriterium stellt sich in der Praxis die Befähigung der Bankmitarbeitenden dar. Je nach individueller Ausgangslage ergänzen optionale Grundlagenschulungen zur Entwicklung von Robotern den stetig stattfindenden Wissenstransfer während der Projektarbeit. Oberste Zielsetzung muss die Sicherstellung des langfristig erfolgreichen Betriebs in Eigenregie der Bank sein.

Dieser Logik folgend werden neben dem Wissen über die Automatisierung des FK-Expresskredits somit auch grundlegende Techniken und Best Practices in der RPA-Entwicklung vermittelt. Erfahrungen aus diversen Projekten zeigen, dass zusätzliches und begleitendes Sparring bei kleinen Eigenentwicklungen zu Schulungszwecken große Mehrwerte für die hauseigenen RPA-Entwickler/-innen mit sich bringt.

Umsetzen und Erfolge feiern

In der zweiten Phase „Umsetzen und Erfolge feiern“ liegt der Schwerpunkt auf der Schaffung der idealen Rahmenbedingungen sowie auf der Individualisierung und Qualitätssicherung des FK-Expresskredits. Im ersten Schritt werden hierzu kreditfachliche Rahmenbedingungen abgestimmt und bei Bedarf optimiert.

So werden beispielsweise Risikorelevanzgrenze, Kreditkompetenzen, maximale Blankoanteile und Ratinggrenzen besprochen und vor dem Hintergrund der bestmöglichen Nutzungsquote abgewogen. Zielsetzung ist hierbei, eine für das Haus gut abgestimmte Balance zwischen Effizienzhebel und Risiko zu finden.

Auf Basis der vorgenannten Entscheidungen wird in den folgenden Workshops der Prozess auf die Bank maßgeschneidert. Grundlage hierfür ist der bereitgestellte und praxiserprobte agree21-Vorgang, der im Rahmen des Projekts in agree21 importiert und gemeinsam individualisiert wird. Der Prozess ist darüber hinaus vollständig in Form eines Prozessdefinitionsdokuments (PDD) festgehalten, welches ebenfalls hausindividuell angepasst wird. So kann es gleichermaßen als Grundlage für die Umsetzung durch die programmierende Person und als Dokumentation des Prozesses dienen.

Das PDD ist in Form einer Schritt-für-Schritt-Anleitung mit einer Vielzahl von Screenshots aufgebaut und enthält alle notwendigen Abläufe zur Prozessausführung. Somit können Dritte exakt nachvollziehen, welche Schritte aus welchen Gründen und an welcher Stelle durchgeführt werden.

Neben dem praxiserprobten Vorgang wird auch der von zeb entwickelte Roboter als Basis für die hauseigene Individualisierung herangezogen. Grundlage zur Einarbeitung der Anpassungen ist das zuvor geänderte Prozessdefinitionsdokument. Um alle besprochenen Anpassungen zu validieren, folgt der Programmierung eine ausführliche Testphase.

Nur wenn der Roboter alle Fallkonstellationen mehrfach vollständig fehlerfrei durchlaufen hat, erfolgt die Überleitung zu einem überwachten Pilotbetrieb. In diesem Entwicklungsstadium werden durch ausgewählte Berater/-innen Echtfälle eingestellt, die der Roboter bearbeitet. Anschließend wird eine Auswertung der Verarbeitungsergebnisse durchgeführt. Nach erfolgreicher Pilotierungsphase wird der Roboter schließlich in der Breite ausgerollt und allen betroffenen Marktmitarbeitenden zur Verfügung gestellt.

Fazit zur Prozessautomatisierung mit Robotics

Robotic Process Automation erfreut sich zurzeit größter Beliebtheit in der Genossenschaftlichen FinanzGruppe. Das liegt nicht zuletzt daran, dass hier momentan das umfangreichste Potenzial zur Steigerung von Qualität und Kosteneinsparung verborgen liegt.

Sollten Sie als Entscheider/-in einer Volks- und Raiffeisenbank nach einer Möglichkeit suchen, gleichzeitig das Kundenerlebnis zu verbessern, die Nettovertriebszeit zu steigern und Entlastungen der Marktfolgeeinheiten herbeizuführen, haben Sie mit dem automatisierten Firmenkunden-Expresskredit das Instrument hierfür gefunden. Aufgrund der guten Balance zwischen Optimierungseffekten und Komplexität zeichnet sich der Prozess darüber hinaus als guter Kandidat zur Einführung der Technologie RPA aus.

Treten Sie jetzt in Kontakt mit uns, um die langjährige Erfahrung von zeb in der Optimierung und Automatisierung Ihrer Kreditprozesse zu nutzen.

[1] Alternative Zustellungen wie Direktversand an Kunden oder per Vorgang in Aufgabenliste jederzeit umsetzbar.