Maßnahmenplan der EZB

Nach Einschätzung der EU-Kommission werden die europäischen Staaten und damit auch die Unternehmen in der EU gezwungen, ihre Wirtschaft bzw. ihr Gewerbe grundlegend umzubauen. Von der geldpolitischen und bankaufsichtlichen Seite sind ebenfalls neue, ambitionierte Standards zu erwarten. So hat z. B. die EZB erst kürzlich einen Maßnahmenplan zur Berücksichtigung von Klimaschutzaspekten in ihrer geldpolitischen Strategie vorgestellt und mit einem ambitionierten Fahrplan die Ernsthaftigkeit ihrer Absichten unterstrichen.

Dem Finanzdienstleistungssektor wird eine entscheidende Rolle bei einer nachhaltigen Transformation der Wirtschaft zugeschrieben. Erste Institute haben sich bereits deutlich positioniert. Dabei wird sich auch und gerade das Firmenkundengeschäft durch Nachhaltigkeit in den kommenden Jahren fundamental verändern.

Nachfolgend sollen erste Antworten auf die drei wichtigsten Kernfragen skizziert werden, mit denen Verantwortliche im Firmenkundengeschäft konfrontiert werden.

Warum ist ESG im Firmenkundengeschäft relevant?

Um diese erste Frage zu beantworten, sind vier Hypothesen zu überprüfen:

- Der Kunde setzt es voraus.

- Der Regulator verlangt es.

- Die ESG-induzierten Ertragspotenziale machen es attraktiv.

- Der Wettbewerb ist schon auf dem Weg.

Kunde: Weit über 90 Prozent der mittelständischen Unternehmen halten Nachhaltigkeit für ein besonders relevantes Thema, wobei nach aktueller Studienlage[1] zwei Drittel entweder bereits eine konkrete Nachhaltigkeitsstrategie entwickelt haben oder diese derzeit erarbeiten. Aus dem Anspruch an sich selbst heraus erwächst zudem die Erwartung an Kreditinstitute, dem eigenen Unternehmen auf Augenhöhe zu begegnen.

So erwarten fast 70 Prozent der befragten Unternehmen, dass ihre Bank sowohl nachhaltige Finanzierungsprodukte anbietet als auch selbst nachhaltig arbeitet. In Zeiten, in denen Banken um Kunden buhlen und nicht umgekehrt, kann nachhaltiges Arbeiten einer Bank aus Kundensicht das entscheidende Differenzierungsmerkmal sein.

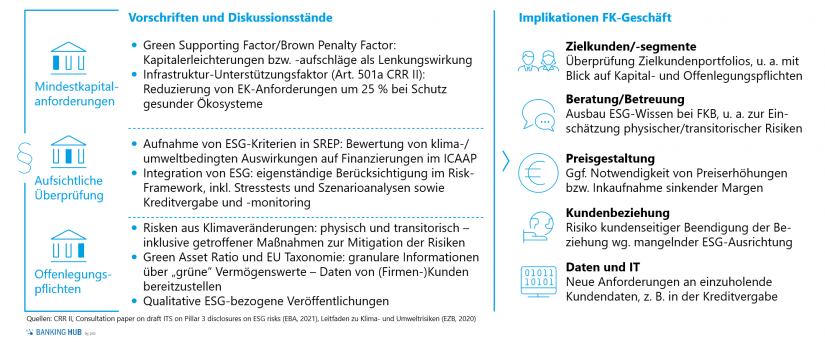

Regulator: Verschiedene Regulierungsbehörden drängen Kreditinstitute dazu, sich mit dem Thema Nachhaltigkeit zu beschäftigen. Es liegen schon jetzt in allen drei Säulen regulatorische Initiativen vor, die sich nach Einführung kurz- bis mittelfristig auf das Firmenkundengeschäft auswirken. So werden im Bereich der Mindestkapitalanforderungen (Säule 1) u. a. Kapitalerleichterungen für besonders nachhaltige bzw. Kapitalaufschläge für schädliche Finanzierungsvorhaben diskutiert, die eine Lenkungswirkung in der Kreditvergabe entfalten. Dass dabei von Regulierern bisher nur Finanzierungen für die „grünen“ Kunden und weniger für solche, die es werden wollen (Transformationsfinanzierung) bedacht sind, ist kritisch zu beurteilen.

Im Bereich der aufsichtlichen Überprüfung (Säule 2) werden u. a. ESG-Kriterien in den SREP aufgenommen sowie ESG eigenständig im Risk Framework berücksichtigt (siehe z. B. BaFin-Merkblatt zum Umgang mit Nachhaltigkeitsrisiken). Gleichzeitig werden im Bereich der Offenlegungspflichten (Säule 3) erhöhte Anforderungen zu erfüllen sein, so z. B. zum Umfang von physischen und transitorischen Risiken im Portfolio sowie zu granularen Informationen über grüne Vermögenswerte („Green Asset Ratio“). Allein daraus sind umfassende disziplinierende Wirkungen wahrscheinlich.

Neben den bereits geschilderten Auswirkungen sind weitere Effekte zu erwarten, so z. B. erhöhte Anforderungen an das ESG-Know-how der Verantwortlichen im Firmenkundengeschäft sowie auch an die umfassende und rechtzeitige Verfügbarkeit von Kundendaten.

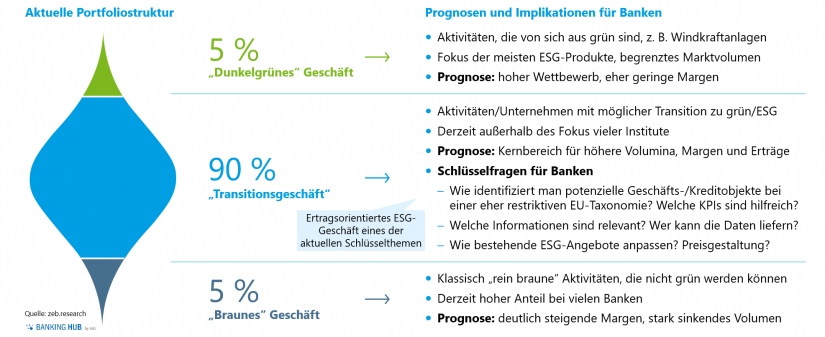

Ertragspotenziale: Zur Einordnung von Ertragspotenzialen ist eine Unterscheidung nach „dunkelgrünem Geschäft“ (in sich ESG-konform), „Transitionsgeschäft“ (Ziel des Geschäfts ist die Erreichung von ESG-Konformität) und „braunem Geschäft“ (prinzipiell nicht transformierbar) wichtig.

Der initiale Fokus vieler Institute liegt verständlicherweise auf „dunkelgrünen“ Aktivitäten wie z. B. der Finanzierung von Windkraftanlagen, wo neben einem begrenzten Marktvolumen mittlerweile eine hohe Wettbewerbsintensität vorliegt.

Nach zeb-Einschätzung liegt der Schlüssel zum Erfolg jedoch vor allem im „Transitionsgeschäft“, welches im Durchschnitt etwa 90 Prozent des Kreditportfolios einer Bank ausmacht. Dieses Geschäft ist der Kernbereich für zusätzliche Ertragspotenziale, getrieben durch höhere Volumina und Margen. Auch hier sind von den Instituten Schlüsselfragen zu beantworten, z. B. nach der richtigen Identifikation passender Kreditobjekte und des zugehörigen Angebots.

In Summe ist davon auszugehen, dass sich aus dem ambitionierten Klimaziel 2030 zusätzliche Investitionsbedarfe ergeben, die allein in Deutschland im Firmenkundengeschäft zu zusätzlichen Ertragspotenzialen von bis zu 3,2 Mrd. EUR bzw. 10 Prozent p. a. führen werden.

Wettbewerb: Viele Kreditinstitute haben schon angefangen, sich mit dem Thema Nachhaltigkeit im Firmenkundengeschäft systematisch auseinanderzusetzen und eigene Initiativen zu starten. Betrachtet man die 50 größten Institute in Europa, so haben 94 Prozent eine Selbstverpflichtung zum Pariser Klimaabkommen abgegeben. Fast die Hälfte hat zudem bereits ein definiertes Net-Zero-Ziel, d. h. eine auf netto null reduzierte CO2-Bilanz des gesamten Kredit- und Investmentportfolios.

Darüber hinaus haben sich auch in Deutschland verschiedene (Regional-)Banken auf den Weg gemacht. So konzentriert sich etwa die Volksbank Mittelhessen explizit auf die Finanzierung von ESG-Branchen (z. B. erneuerbare Energien). Die BayernLB wiederum hat die Finanzierung der Rüstungsindustrie im Rahmen ihrer ESG-Standards im Kern ausgeschlossen.

Zusammenfassend wird deutlich, dass eine ESG-konforme Positionierung im Firmenkundengeschäft notwendig ist – nicht nur, um ESG-Risiken zu managen, sondern auch um neue Chancen zu ergreifen. Für die Erarbeitung und „nachhaltige“ Umsetzung einer individuellen Positionierung bietet sich nach unserer Einschätzung noch ein etwa drei- bis fünfjähriges Fenster. Danach werden regulatorische Standards und die marktliche Entwicklung dafür gesorgt haben, dass ESG-Konformität im FK-Geschäft zum Standardrepertoire einer Bank gehört.

Was ist im Firmenkundengeschäft zu tun?

Für eine erfolgreiche ESG-Positionierung sind aus zeb-Sicht primär drei Maßnahmen anzugehen:

- Anpassung Beratungsprozess ausgehend von Kundenbedürfnissen und Leistungsangebot

- Ausbau Beyond-Banking-Leistungen und Nutzung zur Differenzierung

- Adjustierung Kreditrisikomanagement hinsichtlich Firmenkundengeschäft und Gesamthaus

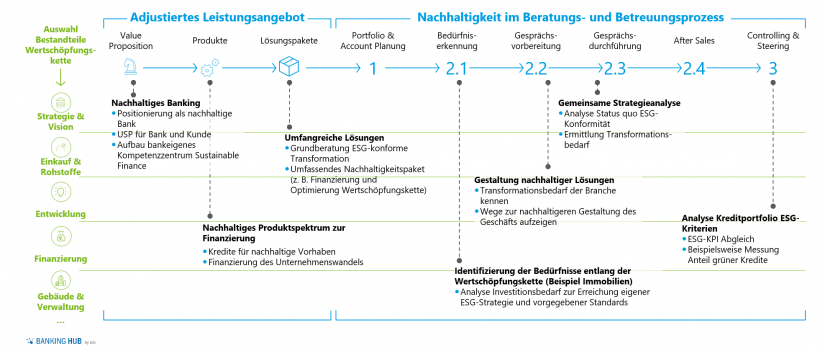

Beratungsprozess: Eine nachhaltigkeitsorientierte Optimierung beschäftigt Unternehmen entlang ihrer gesamten Wertschöpfungskette. Hierzu gehören eine aktive Auswahl von Rohstoffen und Lieferanten im Einkauf sowie auch Investitionsbedarfe bei Anlagen und Gebäuden bis hin zur Logistik, um nur zwei Beispiele zu nennen.

Zur Finanzierung und Begleitung zugehöriger Projekte und Investitionen werden Kreditinstitute benötigt, die nicht nur die heutige Wertschöpfungskette ihrer Kunden verstehen, sondern deren Leistungsangebot und Beratungsprozess auf die zukünftigen Parameter in der Wertschöpfungskette ihrer Kunden ausgerichtet sind. Mit Blick auf das Leistungsangebot ist z. B. denkbar, Konditionen an die Erreichung von Nachhaltigkeitszielen (z. B. CO2-Einsparziele) zu koppeln bzw. im Rahmen der Bedürfniserkennung frühzeitig ESG-bezogene Investitionsbedarfe zu erkennen. Ein konkretes Klientenbeispiel zu Implikationen für das Leistungsangebot und den Beratungsprozess ist in Abbildung 3 dargestellt.

Beyond-Banking-Leistungen: Diese können genutzt werden, um Firmenkunden Mehrwerte über klassische Bankingangebote hinaus zu bieten und sich gleichzeitig vom „Mainstream-Wettbewerb“ abzuheben. Hierzu gehören beispielsweise die Analyse des kundenindividuellen CO2-Fußabdrucks mithilfe eines Tools oder auch ESG-Profilanalysen inklusive detailliertem Peergroup-Vergleich. Ebenso sind die Vermittlung von spezialisierten Energieberatungen oder ESG-Investitionsanalysen mit Empfehlungen zur Verbesserung des eigenen ESG-Profils denkbar.

Europaweit ist ein wachsendes Angebot von der klassischen Geldanlage bis hin zu spezifischen Beratungslösungen beobachtbar. Die European Green Banking Database von zeb umfasst bereits über 300 „grüne“ Produkte und Lösungen von über 100 Instituten quer durch Europa und deckt dabei die strukturellen Besonderheiten verschiedener Länder ab (z. B. starker FinTech-Sektor in Großbritannien, staatlicher Druck in Richtung nachhaltiger Produkte in Skandinavien). Vor diesem Hintergrund wird es für Institute immer wichtiger, ein zum eigenen Haus passendes und für den Kunden Mehrwert stiftendes Angebot im Bereich Beyond Banking herauszuarbeiten.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

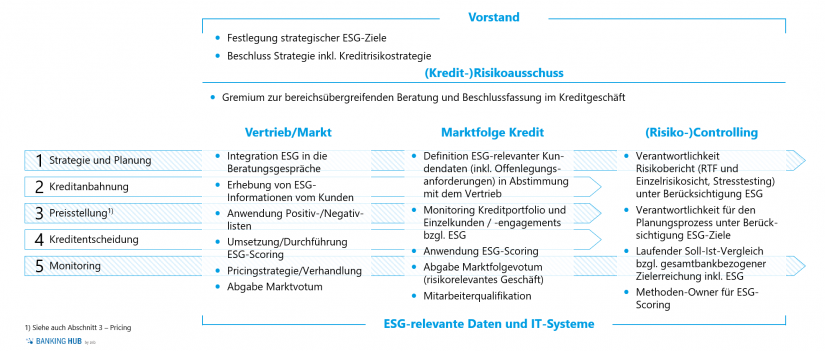

Kreditrisikomanagement: Nachhaltigkeitsorientierung ist im Kreditgeschäft von der Strategie und Planung bis hin zum Monitoring ein Thema. Vor diesem Hintergrund ist systematisch entlang aller am Kreditprozess Beteiligten das Aufgaben- und Verantwortungsspektrum zu analysieren und entsprechend anzureichern. Neben der Festlegung strategischer ESG-Ziele im Firmenkundengeschäft sowie der daraus abgeleiteten Kreditrisikostrategie im Vorstand und der laufenden Behandlung in einem (Kredit‑)Risikoausschuss sind operativ sowohl der Vertrieb/Markt als auch die Marktfolge Kredit und das (Risiko‑)Controlling um ESG-Aspekte weiterzuentwickeln.

So sind im Vertrieb ESG-Fragestellungen nicht nur in Beratungsgespräche zu integrieren, sondern es sind zudem ESG-Informationen vom Kunden zu erheben und ein ESG-Scoring durchzuführen. Neben eingängigen Beispielen wie z. B. dem Ausschluss der Finanzierung von Kohlestromerzeugung im Neugeschäft fallen hierunter ebenfalls zunächst weniger offensichtliche Beispiele wie die Finanzierung einer Legebatterie für die konventionelle Bodenhaltung von Hühnern, wenn die wichtigsten Kunden ab 2030 bereits ein Commitment zu ökologischer Tierhaltung abgegeben haben.

Der Marktfolge Kredit kommt in diesem Kontext eine wichtige Rolle zu. Hier sind ESG-relevante Offenlegungen des Kunden zu definieren, ESG-Engagements je Kunde und im Portfolio zu überwachen und das definierte ESG-Scoring anzuwenden. Erfolgskritisch ist, dass in der Marktfolge ausreichendes Know-how vorhanden ist, um insbesondere im risikorelevanten Geschäft ein qualifiziertes (ESG‑)Votum aussprechen zu können und kritische Geschäfte frühzeitig zu erkennen.

Nicht zuletzt im (Risiko‑)Controlling ist der Risikobericht um ESG-bezogene Informationen zu ergänzen (z. B. eine ESG-RTF) und ein regelmäßiger Soll-Ist-Vergleich zur Zielerreichung vorzunehmen. Zudem liegt hier die operative Verantwortlichkeit für den Planungsprozess unter Berücksichtigung von ESG-Zielen sowie die Methodenhoheit für das ESG-Scoring.

Zusammenfassend wird deutlich, dass im Firmenkundengeschäft für eine erfolgreiche „nachhaltige Transformation“ viel zu tun ist. Auch wenn die geschilderten Hebel für sich genommen beschrieben wurden, wird nach zeb-Einschätzung die isolierte Umsetzung einzelner Elemente aufgrund hoher Überschneidungen ohne einen geordneten Überbau ins Leere laufen.

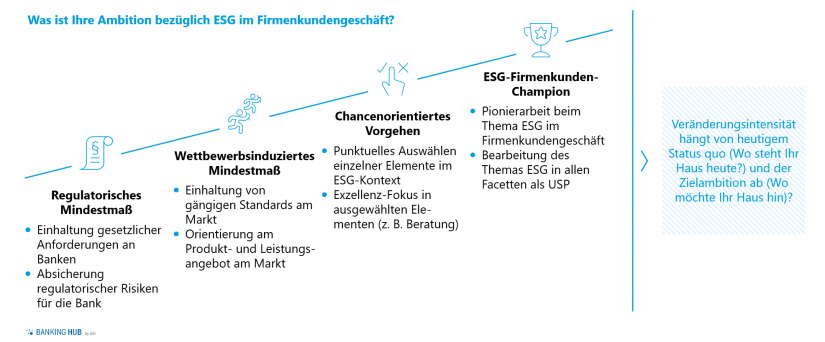

Wie kann ein ESG-fokussierter Antritt aussehen?

Vor dem Hintergrund des regulatorischen und marktseitigen Drucks ist als Grundsatzentscheidung die eigene Ambition bzw. angestrebte Positionierung zu formulieren: Sollen nur gesetzliche oder marktliche Hygieneanforderungen erfüllt werden, die sich ohnehin nur schwerlich umgehen lassen? Möchte man darüber hinaus in ausgewählten Bereichen, z. B. in der Beratung, Stärke zeigen? Oder macht es gar Sinn, sich über einen ganzheitlichen ESG-USP von den direkten Wettbewerbern abzuheben? Die Bandbreite ist groß und nach sorgfältiger Abwägung ist eine strategische Entscheidung unumgänglich.

Im Sinne eines fokussierten Vorgehens ist es – insbesondere, wenn noch Unsicherheit im Führungsteam herrscht – sinnvoll, den Nachhaltigkeitsbegriff in einem Workshop-Format gemeinsam zu schärfen und ggf. bereits erste Handlungsfelder zu identifizieren.

Für die Entwicklung einer konsistenten und praktikablen Nachhaltigkeitsstrategie im Firmenkundengeschäft bietet sich anschließend ein projekthaftes Vorgehen an, in dem nach einer systematischen Standortbestimmung das hausindividuelle Ambitionsniveau bestimmt wird, Maßnahmen definiert, kalkuliert und priorisiert sowie diese in einer Roadmap ausgeplant und gebündelt werden. Hierbei ist es wichtig, die Nachhaltigkeitsstrategie im Firmenkundengeschäft mit den anderen Geschäftsfeldern und ‑bereichen zu harmonisieren, um relevante Schnittstellen zu berücksichtigen und eine gemeinsame Stoßrichtung sicherzustellen.

Fazit zu Nachhaltigkeit im Firmenkundengeschäft

Nachhaltigkeit ist ein Megatrend, der alle Bereiche unserer Gesellschaft betrifft und auf der Handlungsagenda von Kreditinstituten und weiteren Finanzdienstleistern weit oben stehen muss. Insbesondere im Geschäft mit Firmenkunden sorgen nicht nur Politik und Regulatorik, sondern gerade auch die Kunden selbst für hohe Anforderungen an die Finanzwirtschaft. Insofern ist es für Verantwortliche im Firmenkundengeschäft unabdingbar, die eigene Handlungsagenda zeitnah auf den Prüfstand zu stellen und eine eigene Ambition zu definieren, um rasch die Grundlage für „nachhaltigen Erfolg“ zu legen. It’s sink or swim.

Die Publikation „Grüne Kredite und digitale Lösungen – die Wachstumstreiber nach der Krise“ zur Firmenkundenstudie 9.0 können Sie hier herunterladen:

Eine Antwort auf “Nachhaltigkeit im Firmenkundengeschäft”

Simon

Vielen Dank für den Beitrag!