Ausgangssituation und Herausforderungen für Regionalbanken

Um nicht ins Hintertreffen zu geraten, müssen die Regionalbanken proaktiv im Einlagengeschäft handeln. Das durch die Nullzinsen marginalisierte Geschäft mit Sparprodukten wird bereits durch aggressive Marktteilnehmer (z. B. Trade Republic) attackiert. Infolge des aufflammenden Wettbewerbs um die Kundeneinlagen wird sich die Passivseite für Regionalbanken weiter verteuern. Ergänzend erwarten wir eine Zunahme der Preissensibilität der Kunden, welche den Wettbewerb intensivieren wird.

Zusätzlich haben stetig wachsende Kundeneinlagen auch die Refinanzierung der Regionalbanken verändert. Aktuell dienen (variable) Sichteinlagen mit einem Anteil von über 50 % noch als die Hauptrefinanzierungsquelle.

Hieraus entstehende ganzheitliche Herausforderungen für die Bereiche Vertrieb, Treasury, Risikocontrolling und Accounting finden Sie in unserem Beitrag „Regionalbanken nach der Zinswende – Chancen nutzen, Risiken vermeiden“. Der vorliegende Artikel setzt den Fokus auf die vertrieblichen Herausforderungen bei Sparkassen und VR-Banken.

Regionalbanken müssen ihr Passivgeschäft überdenken und anpassen

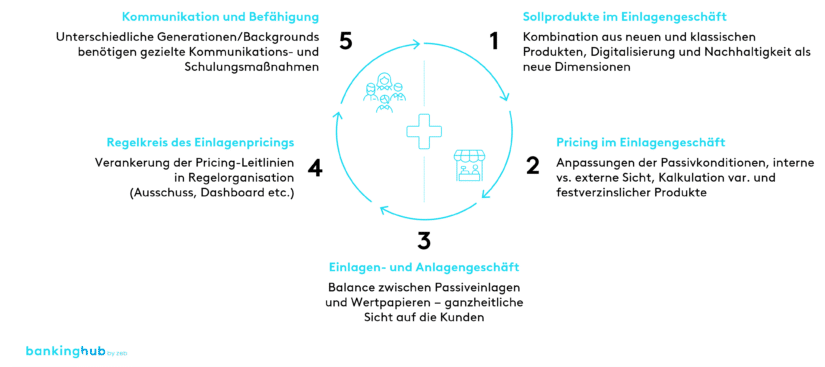

Damit die Produkt- und Preispolitik nicht an alten Paradigmen verhaftet bleibt und die Erfolge beim Ausbau des Provisionsgeschäfts konterkariert werden, gilt es, das Einlagengeschäft strategisch neu zu denken und in eine strategische Einlagenagenda zu überführen.

Diese Agenda umfasst fünf zentrale Themenfelder, die im Zuge der Zinswende anzugehen sind. Im Folgenden werden diese skizziert und erste Leitfragen für das Management formuliert.

1) Sollprodukte im Einlagengeschäft

Wir empfehlen, den Rückenwind der Positivzinsen zur Modernisierung der Passivseite und deren Produkte zu nutzen. Dabei gilt es, Stockfehler der Vergangenheit zu vermeiden und die Anpassungen im Passivgeschäft behutsam vorzunehmen, da diese natürlich den Zinsaufwand direkt beeinflussen werden. Einfache und transparente Produkte stehen bei Kunden und Regionalbanken hoch im Kurs. Klassische Sichteinlagen, Termin- und Tagesgelder für kurze und mittlere Laufzeiten sowie Sparbriefe und Zertifikate für einen längeren Anlagezeitraum können Bedarf bedienen.

Über ein rollierendes Anlagekonzept mit Sparbriefen unterschiedlicher Fälligkeiten kann dem Kundenbedarf – je nach Zinsstrukturkurve – hinsichtlich attraktiver Verzinsung und Liquidität Rechnung getragen werden. Kündigungsgelder ergänzen bei kürzeren Laufzeiten gerade für Großanleger das Produktportfolio und können auch im Hinblick auf die LCR-Anrechnung positiv wirken. Ergänzt wird das Angebot um Kombiprodukte aus Einlagen und Anlagen.

Bei der Produktgestaltung sind zudem Digitalisierung und Nachhaltigkeit als neue Gestaltungsdimensionen in Betracht zu ziehen. Neben digitalen (Abschluss-)Prozessen werden so beispielsweise FinTechs wie die Vermittlungsplattform WeltSparen von Raisin verwendet und teilweise technisch integriert, um die Kundenschnittstelle noch besser zu bespielen. Nachhaltige Zinsprodukte (wie z. B. bei der Sparkasse Hannover) sind aktuell bei Regionalbanken eher selten – bieten aber zukünftig Chancen zur Positionierung und Differenzierung.

Durch Regionalbank zu beantwortende Leitfragen:

- Welche Bedarfe haben die unterschiedlichen Zielgruppen?

- Welche Einlagenprodukte sollen angeboten werden?

- Wo gibt es Lücken oder Redundanzen?

2) Pricing im Einlagengeschäft

Es zeigt sich, dass die anfänglich passive Haltung der Marktführer VR-Banken und Sparkassen im Einlagenpricing in diesem Jahr sicherlich nicht durchzuhalten ist, da die magische Zwei-Prozent-Grenze für Geldmarktkonten bereits Anfang des Jahres überschritten wurde und die Dynamik im Wettbewerb weiter zunimmt.

Wer als Regionalbank also „zu lange still hält“, wird über kurz oder lang Einlagen verlieren: In einem vergleichbaren Zinsumfeld 2008/2009 haben Regionalbanken im Schnitt ca. 4 % der Sichteinlagen verloren – das hintere Quantil sogar ca. 8 %. Dieses gilt es in den kommenden Monaten und Jahren zu vermeiden, um nicht die Refinanzierungsseite von Regionalbanken zu belasten.

Unsere Projekterfahrungen zeigen für die Sicherung der Einlagen zwei wesentliche Herausforderungen:

- Weniger Kunden halten einen Großteil der Sichteinlagen – hier liegt ein enormes Klumpenrisiko. Sollte deren Liquidität (zum Teil) abfließen, hat dies direkte Ertragsauswirkungen. Diese Kunden (z. B. institutionelle Anleger) sollten individuell mit einem Scoringmodell identifiziert und gezielt mit Ventillösungen angesprochen werden.

- Der Rest der Einlagen ist breit gestreut im Retailgeschäft – im Gegensatz zu Punkt 1 ist eine individuelle und persönliche Kundenansprache nicht abbildbar. Hier müssen zentralisierte und standardisierte Prozesse und Angebote gefunden werden, um die Einlagen zu sichern.

Dabei kommt es für Regionalbanken beim Einlagenpricing auf das richtige Timing an, d. h., wie schnell Konditionsänderungen an Kunden weitergegeben werden. Um dies besser aktiv steuern zu können, ist die Transparenz von Preisober- und -untergrenzen in Abhängigkeit von Zins- und Wettbewerbsszenarios für die Vertriebssteuerung relevant. Neben der Wettbewerbs- und Marktsicht ist insbesondere auch die regulatorische Sicht (LCR etc.) in der Preiskalkulation zu berücksichtigen.

Durch Regionalbank zu beantwortende Leitfragen:

- Wie werden Passivkonditionen kalkuliert und wie schnell werden diese weitergegeben?

- Erfolgt eine Preisdifferenzierung zwischen Bestandsumschichtungen und „Fresh Money“?

- Gibt es volumenabhängige Preisstaffelungen je Produktgruppe?

- Wie werden Kunden mit hohem Einlagevolumen und Abwanderungsgefahr identifiziert?

3) Einlagen- und Anlagengeschäft

Das Wertpapiergeschäft war in der Niedrigzinsphase die einzige Möglichkeit für viele Kunden, eine positive (Real-)Rendite zu erzielen. Dabei haben Wertpapiere und Fonds das klassische Sparbuch in den letzten Jahren fast ersetzt. Dank des Zinsanstiegs erfreuen sich Kunden nun wieder an Sparprodukten.

Der Schein trügt jedoch, da die hohe Inflation trotz Zinsanstieg eine hohe negative Realrendite zur Folge hat. Darüber hinaus hat sie massive Auswirkungen auf die Sparfähigkeit von Haushalten. Aufgrund der unsicheren Zeiten reduzieren oder stoppen viele Privatkundinnen und -kunden ihre laufenden Sparpläne. Die Folgen für einen langfristigen Vermögensaufbau sowie für die Altersvorsorge bleiben häufig unberücksichtigt.

Damit auch in solchen Zeiten das Vermögen gesichert bleibt, ist es seit jeher die Aufgabe der Regionalbanken, ihre Kunden aufzuklären und zu beraten. Die Erfahrung der vergangenen Wochen zeigt, dass Beraterinnen und Beratern häufig die Werkzeuge fehlen, um bei steigendem Zins und unsicheren Wertpapiermärkten adäquat reagieren zu können. Ohne eine ausbalancierte Passivstrategie und gesteuerten Prozess wird das Wertpapiergeschäft, zu Lasten der Regionalbanken und Kunden, durch das Einlagengeschäft kannibalisiert.

Mithilfe abgestimmter Passiv- und Wertpapierstrategien können die Kundenerwartungen hinsichtlich Zinsprodukten erfüllt und gleichzeitig das Wertpapiergeschäft ausgebaut werden.

Durch Regionalbank zu beantwortende Leitfragen:

- Wie müssen Produktkörbe ausgerichtet werden, um die Kundenerwartungen zu erfüllen?

- Welche (Ertrags-)Ambition soll im Wertpapiergeschäft erreicht werden?

- Wie kann eine Substitution des Wertpapiergeschäfts durch das Zinsgeschäft vermieden werden?

- Welche Unterstützungsleistungen (z. B. Vertriebsstory) benötigt der Vertrieb?

4) Regelkreis des Einlagenpricings

Zur Steuerung vorgenannter Themenfelder bedarf es einer dynamischen Regelorganisation. Wir empfehlen daher, einen Konditionenausschuss zu implementieren, der sich nicht nur um das Passivgeschäft kümmert. Dieser setzt sich aus Vertrieb, Vertriebsmanagement, Treasury und Gesamtbanksteuerung zusammen und agiert nach klaren Regeln und Leitplanken. Der Ausschuss trifft sich beispielsweise in regelmäßigen Formaten (z. B. Weekly), um aktuelle Entwicklungen direkt antizipieren zu können.

Gerade die (bereichs-)übergreifende Kollaboration und Steuerung des Einlagenportfolios erscheint uns zukünftig als wesentlicher Erfolgsfaktor im Einlagengeschäft der Regionalbanken.

Ein Dashboard bzw. ein einheitliches Controllinginstrument bildet die Grundlage für die Zusammenarbeit. Eingebettet in ein Managementinformationssystem bietet es die Möglichkeit, sich regelmäßig über die aktuelle Zins- und Wettbewerbsstruktur, die Auswirkungen auf die Konditionierung der eigenen Produkte sowie über aufsichtsrechtlich relevante Kennzahlen (z. B. Zinsänderungsrisiko, BFA 3, Zinsüberschuss) zu informieren und die Durchführung eines Soll-Ist-Vergleichs zu unterstützen. Damit dies gelingen kann, hat zeb eine toolunterstützte Praxislösung geschaffen, die für Regionalbanken individualisierbar ist.

Durch Regionalbank zu beantwortende Leitfragen:

- In welchem Intervall und Format wird der Konditionenausschuss abgehalten?

- Welche Regeln und Vorfahrtsregeln gibt es?

- Wie kann die Einlagensteuerung mittels IT-Systemen unterstützt werden?

- Welche Informationen werden an Führungskräfte und Berater/-innen kommuniziert?

5) Kommunikation und Befähigung

Speziell im Privatkundenvertrieb sind viele (jüngere) Mitarbeitende tätig, die bislang mit dem Passivzinsgeschäft wenig in Berührung gekommen sind. Hier bedarf es einer überarbeiteten Vertriebsstory, welche die neuen Erfolgsfaktoren adressatengerecht zusammenfasst und in konkrete Handlungen übersetzt. Essenziell für den Erfolg einer neuen Vertriebsstory sind die interne Kommunikation sowie die Befähigung der Mitarbeitenden.

Wie bei jeder Veränderung ist die richtige Kommunikation extrem wichtig. Daher empfehlen wir, Kommunikationsformate wie ein Weekly und Videoclips von Vorstand und Führungskräften einzusetzen. So können Erfolgsgeschichten und Neuigkeiten direkt platziert werden. Ein kundenorientiertes Storyboard sowie ergänzende Informationen im Intranet runden das Bild ab.

Um letztlich die neue Vertriebsstory zu nutzen und am Kunden erfolgreich zu sein, bedarf es einer direkten Befähigung von Führungskräften und Mitarbeitenden. Wir empfehlen, diese durch Workshops und Training on the Job zu fördern, sodass im Ergebnis die Führungskräfte führend und coachend unterstützen, während die Berater/-innen den Vertriebsansatz am Kunden einsetzen.

Durch Regionalbank zu beantwortende Leitfragen:

- Ist die aktuelle Vertriebsstory den Anforderungen der Zinswende gewachsen?

- Welche Kommunikations- und Schulungsformate sollen eingesetzt werden?

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Fazit zum Einlagengeschäft nach der Zinswende

Zusammenfassend lässt sich feststellen, dass es bei der Hebung der entstehenden Potenziale im Passivgeschäft und bei der Sicherung der Marktführerschaft vielschichtige Herausforderungen für Regionalbanken gibt. Das Einlagengeschäft ist dabei neuer Ertragstreiber und Achillesferse zugleich.

Die anspruchsvollen Rahmenbedingungen im Kontext der Zinswende können aktiv als Vertriebsansatz genutzt werden, um sich von preisfokussierten Direktanbietern abzuheben. Die Beratung der Kunden zu ihrem Spar- und Anlageverhalten wird somit zu einem der wesentlichen Erfolgsfaktoren für Regionalbanken.

Insgesamt birgt die Zinswende für Regionalbanken die Chance, die Konditionsbeiträge im Passivgeschäft wieder an frühere Zeiten heranzuführen und somit das (Privat-)Kundengeschäft attraktiver zu gestalten. Zentraler Erfolgsfaktor ist, jetzt tätig zu werden, die individuelle Situation der Regionalbank zu bewerten und die aufgezeigten Ansätze priorisiert schnell im Vertrieb umzusetzen.