Ausgangslage und Ambition

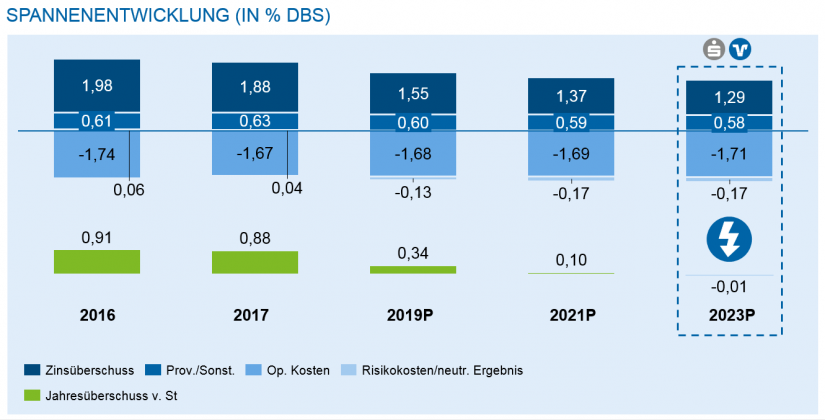

Das aktuelle Umfeld stellt Regionalbanken weiterhin vor erhebliche Herausforderungen. Eine von zeb durchgeführte Ergebnissimulation im Rahmen der zeb.Regionalbankenstudie zeigt, dass bei ausbleibenden Gegenmaßnahmen bereits im Jahr 2023 im Durchschnitt kein positiver Jahresüberschuss für Regionalbanken mehr zu erwarten ist.

Im vergangenen Jahr haben viele regionale Kreditinstitute bereits erste Schritte unternommen, um diesen Herausforderungen zu begegnen. Sie konnten dem Negativtrend so zwar entgegensteuern, ihn aber nicht umkehren. Neben steigenden Provisionserträgen aus dem Versicherungs- und Wertpapierbereich sowie zusätzlichen Erträgen durch die Einführung rentabler Girokontenmodelle bzw. Anpassungen der Pricingstrategien konnten auch erste Initiativen zur Kostenreduktion durch Filialschließungen und den Abbau von Personalkapazitäten verzeichnet werden. Unterstützt wurden die Bemühungen der regionalen Kreditinstitute durch eine temporäre Stabilisierung des Zinsergebnisses – vielfach allerdings bedingt durch Sonderausschüttungen von Spezialfonds.

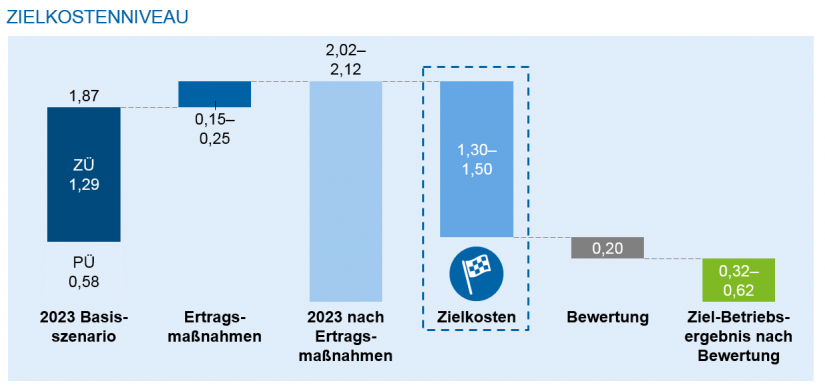

In der aktuellen zeb.Regionalbankenstudie wurden die Auswirkungen des aktuellen Umfelds eingehend untersucht. Die Studie geht davon aus, dass eine Betriebsergebnisspanne nach Bewertung von mindestens 0,50 Prozent erforderlich ist, um ein nachhaltig tragfähiges Ergebnis sicherzustellen. Durch Ertragssteigerungen vor allem auf der Provisionsseite kann der Druck auf die Kostenseite auch zukünftig teilweise abgefangen werden – je nach Institut kann hier eine Steigerung der Ertragsspanne von bis zu 0,17 Prozent unterstellt werden. Das zeigt, dass ein signifikantes Anpassen der Kostenbasis unumgänglich sein wird. Folglich ergibt sich im skizzierten Basisszenario ein Ambitionsniveau von 1,20–1,50 Prozent in der Bruttobedarfsspanne.

Das vorliegende zeb-Kostenranking unterstützt Regionalbanken bei der Bestimmung der aktuellen Ausgangslage und der Ableitung möglicher Handlungsoptionen. Das Ranking umfasst dabei die Analyse aktueller Kostenstrukturen sowie die Identifikation von Handlungsfeldern zur Erreichung eines nachhaltigen Kostenniveaus in drei Schritten:

- Analyse Status quo

- Analyse der Kostenstrukturen aller Sparkassen und Volksbanken Raiffeisenbanken (VBRB) in Deutschland

- Ableitung eines Rankings über alle Institute nach durchschnittlicher Bruttobedarfsspanne (Ø-BBS) und Größenklasse auf Basis der Jahresabschlüsse von 2012 bis 2016

- Identifikation von Charakteristika

- Analyse von fünf Größenklassen-Clustern nach durchschnittlicher Bruttobedarfsspanne

- Identifikation von Charakteristika/Gemeinsamkeiten innerhalb der Cluster

- Suche nach Zusammenhängen/Abhängigkeiten zu Größe, durchschnittlicher Bilanzsumme (DBS), Region, Sparkassen versus Volksbanken und Raiffeisenbanken

- Ableiten von drei Handlungsclustern

- Optimierung innerhalb des Geschäfts- und Betriebsmodells

- Reduktion des Geschäfts- und Betriebsmodells

- Erweiterung/ Anpassungen des Geschäfts- und Betriebsmodells

Analyse Status quo und Identifikation von Charakteristika

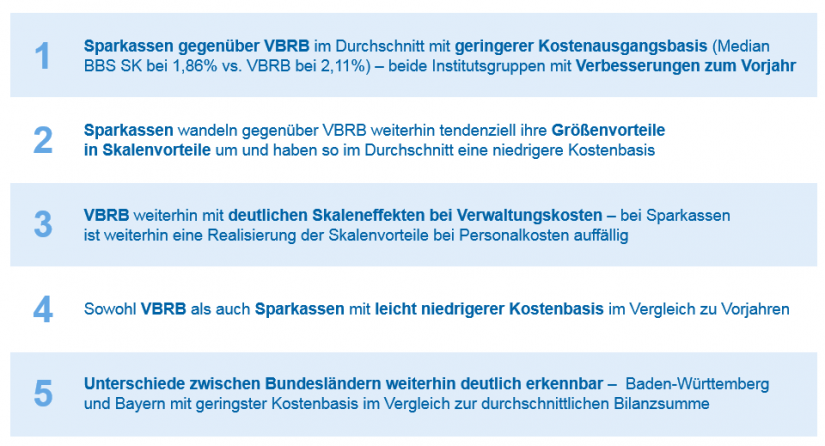

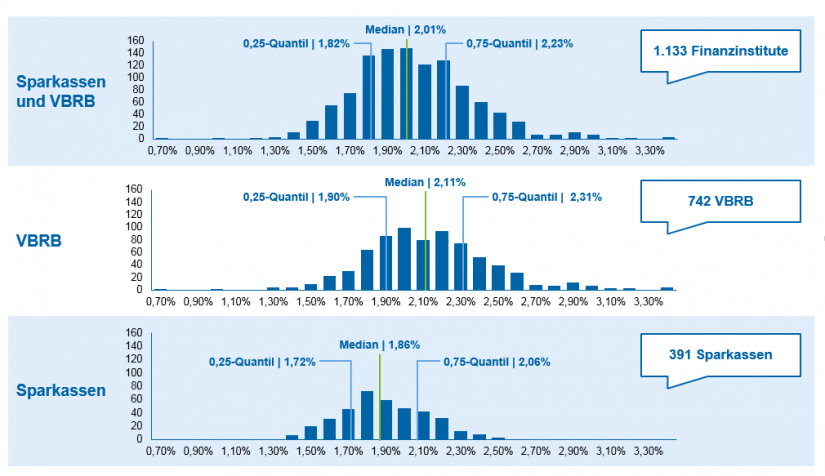

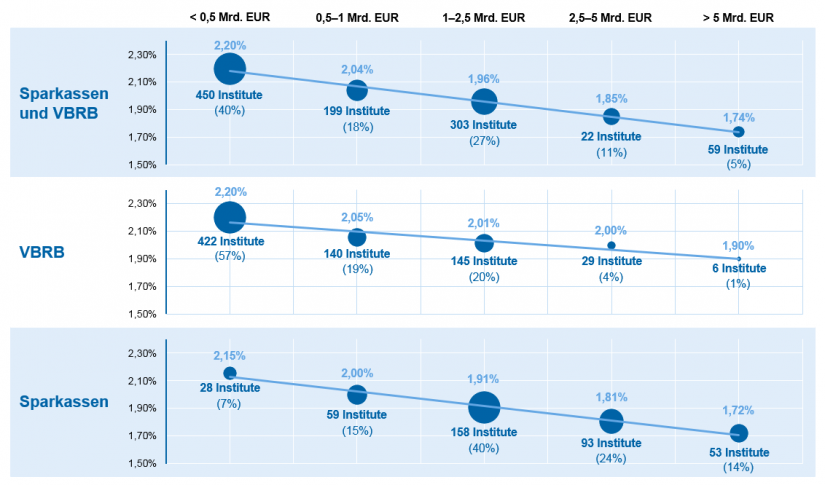

Im zeb-Kostenranking wurden insgesamt 742 Volks- und Raiffeisenbanken sowie 391 Sparkassen berücksichtigt. Als Datenbasis wurden die Jahresabschlüsse 2012 bis 2016 verwendet. Analysen der aktuellen Ausgangslage deutscher Regionalbanken offenbaren fünf zentrale Erkenntnisse:

Diese Erkenntnisse bestätigen vor allem die Höhe von mehr als 0,50 Prozent als notwendiges Ambitionsniveau zur Erreichung eines tragfähigen Ergebnisses. Die aktuelle Bruttobedarfsspanne unter den Volks- und Raiffeisenbanken (Median 2,11 Prozent) sowie unter den Sparkassen (Median 1,86 Prozent) ist noch weit vom langfristig nachhaltigen Zielwert (1,20–1,50 Prozent) entfernt. Um dieses Ambitionsniveau zu erreichen, sind in beiden Institutsgruppen zeitnahe und tief greifende Maßnahmen an der Kostenbasis unumgänglich.

Ebenfalls auffällig – wenngleich nicht überraschend – ist der komparative Kostenvorteil der Sparkassen gegenüber den Volks- und Raiffeisenbanken. Eine Clusterbildung nach durchschnittlicher Bilanzsumme zeigt den erwarteten Skalenvorteil der Kostenbasis größerer Institute gegenüben kleineren. Die hohe Anzahl kleinerer Institute unter den Volks- und Raiffeisenbanken treibt somit maßgeblich die im Vergleich höhere Kostenbasis.

Wenn auch die Existenz eines solchen Größeneffekts nicht überraschen mag, so ist seine Spannweite doch enorm. Während große Institute über 5 Mrd. EUR DBS im Durchschnitt eine Bruttobedarfsspanne von 1,72 Prozent erreichen und somit einem Ambitionsniveau von 1,50 Prozent noch gelassen gegenüberstehen dürften, weisen kleine Institute mit einer DBS von unter 500 Mio. EUR eine durchschnittliche Bruttobedarfsspanne von 2,15 Prozent auf und müssten somit ihre Kostenbasis um herausfordernde 30 Prozent reduzieren, um die Obergrenze des Ambitionsniveaus von 1,50 Prozent zu erreichen.

Unterteilt man diese Cluster in Sach- und Personalkosten, zeigen sich signifikante Unterschiede zwischen den Institutsgruppen. Während sich der beobachtete Skaleneffekt bei Volks- und Raiffeisenbanken zwischen Sach- und Personalkosten annähernd gleich verteilt, realisieren Sparkassen Skaleneffekte insbesondere durch die Personalkostenkomponente des Verwaltungsaufwands.

Der Notwendigkeit zur Realisation von Skaleneffekten wurde in den beiden studienrelevanten Institutsgruppen vielfach durch Fusionen begegnet. Im Jahr 2016 ist die Anzahl der Volks- und Raiffeisenbanken um 9 Prozent (72 Institute), die Anzahl der Sparkassen um 4 Prozent (14 Institute) zurückgegangen. Die beabsichtigten Skaleneffekte zeigen sich in der vorliegenden Studie allerdings noch nicht; die Kostenbasis konnte im Vergleich zur Vorjahresstudie bei den Volks- und Raiffeisenbanken durchschnittlich nur um 2 Prozent, bei den Sparkassen um 1 Prozent gesenkt werden. Aufgrund der Zeitverzögerung bei der Erzielung von Skaleneffekten ist eine weitere Entwicklung hier zunächst abzuwarten.

Auch die Clusterbildung nach Bundesländern offenbart einen strukturellen Unterschied. Während in Bayern und Baden-Württemberg die durchschnittliche Bruttobedarfsspanne regionaler Institute unter 2 Prozent liegt, nähern sich Bundesländer wie Schleswig-Holstein, Mecklenburg-Vorpommern, Niedersachsen und Sachsen-Anhalt bereits einer Spanne von durchschnittlich 2,30 Prozent.

Ableitung Handlungsfelder

Zusammenfassend ist ein unterschiedlich hoher Handlungsbedarf bei Regionalbanken verschiedener Größenklassen festzustellen. Um Handlungsfelder zur Erreichung des ausgegebenen Ambitionsniveaus in der Bruttobedarfsspanne zu strukturieren, empfiehlt sich eine Aufteilung der deutschen Regionalbanken in vier Effizienzcluster:

- Exzellent (Bruttobedarfsspanne kleiner oder gleich 1,20 Prozent der DBS): Institute, die bereits über eine bessere Bruttobedarfsspanne verfügen, als im Ambitionsniveau gefordert

- Gut (Bruttobedarfsspanne 1,20 Prozent bis einschließlich 1,50 Prozent der DBS): Institute, die eine Bruttobedarfsspanne verfügen, die im Zielkorridor des Ambitionsniveaus liegt

- Durchschnittlich (Bruttobedarfsspanne 1,50–1,80 Prozent der DBS): Institute mit einer leicht schlechteren Kostenposition als im Zielbild vorgegeben

- Deutlicher strategischer Handlungsbedarf (Bruttobedarfsspanne größer als 1,8 Prozent der DBS): Institute mit einer deutlich schlechteren Kostenposition als im Zielbild vorgegeben und daher mit signifikantem Handlungsdruck

Während im Cluster „Exzellent“ gemäß zeb kein Handlungsbedarf auf der Kostenseite besteht und im Cluster „Gut“ lediglich eine Beibehaltung bzw. ein Einfrieren des aktuell akzeptablen Kostenniveaus als Ziel ausgegeben werden sollte, ist ein strukturiertes Vorgehen zur Erreichung des Ambitionsniveaus für Institute in den übrigen Effizienzclustern notwendig. Alarmierend ist, dass in diese beiden Cluster 97 Prozent aller Regionalbanken fallen. Alleine in das Cluster „Deutlicher strategischer Handlungsbedarf“ sind ca. 78 Prozent aller Institute einzuordnen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

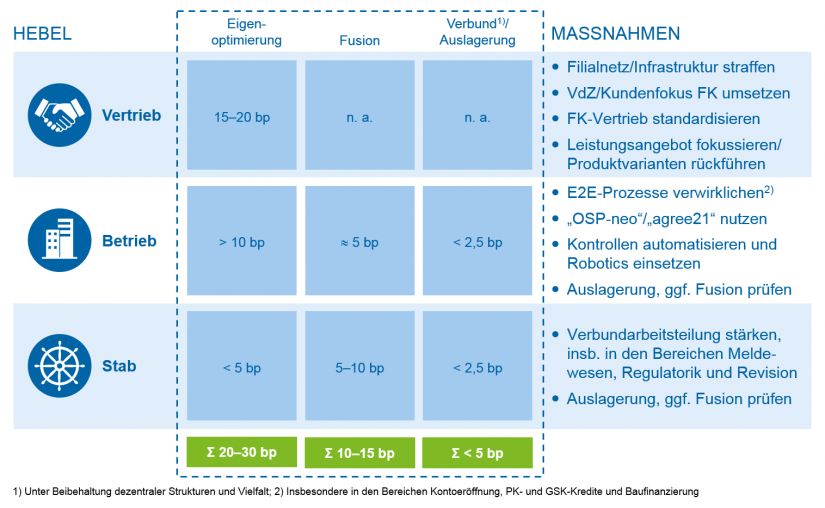

Vor dem Hintergrund dieser weiterhin herausfordernden Kostensituation sind sämtliche Handlungsoptionen zur deutlichen Kostenreduktion anzugehen – in Abhängigkeit davon, in welchem Cluster sich ein Institut befindet. Das zeb-Vorgehen unterscheidet hierbei drei Handlungskategorien. Je nach Größe des Handlungsbedarfs ergeben sich folgende Optionen:

- Optimierung innerhalb des Geschäfts- und Betriebsmodells: Ganzheitliche Eigenoptimierung jedes Hauses durch Effizienzsteigerung und Senkung von Personal- und Sachkosten, keine Änderung des bestehenden Geschäfts- und Betriebsmodells

- Reduktion des Geschäfts- und Betriebsmodells: Reduktion des Geschäfts- und Betriebsmodells zusätzlich zu klassischer Effizienzsteigerung und Kostensenkung, z. B. durch Komplexitätsreduktion aufgrund von Fokussierung der Geschäftssegmente

- Erweiterung/Anpassung des Geschäfts- und Betriebsmodells: Prüfung von hausübergreifenden Veränderungsmöglichkeiten neben hausindividueller Optimierung/Reduktion, z. B. durch Kooperation/Fusion mit geeigneten Instituten

Folgende mögliche Stellhebel im Rahmen der Handlungsoption „Optimierung innerhalb des Geschäfts- und Betriebsmodells“ kommen beispielsweise in Betracht (die Prüfung der Machbarkeit sowie der GuV-Wirksamkeit müssen dabei grundsätzlich hausindividuell und in Abhängigkeit von Status quo, Zielbild sowie Rahmenbedingungen der Bank erfolgen):

Zur strukturierten Analyse, Definition der Kostenziele und Bewertung entwickelter Potenziale verfolgt zeb weiterhin ein klares und in vielen Projekten bewährtes Vorgehensmodell zur Kostenoptimierung (vgl. hierzu „Nachhaltiges Kostenmanagement in mittelständischen Kreditinstituten“).

Der im vorliegenden Kostenranking dargestellte Blick auf die Ausgangslage im deutschen Regionalbankenumfeld sowie das gezeigte Vorgehensmodell sollen die Studienergebnisse des Vorjahres einbeziehen und als erste Überlegung dienen, die nun anliegenden Herausforderungen für deutsche Regionalbanken von der Konzeption bis zur Umsetzung zu meistern.