Treiber von Fusionen

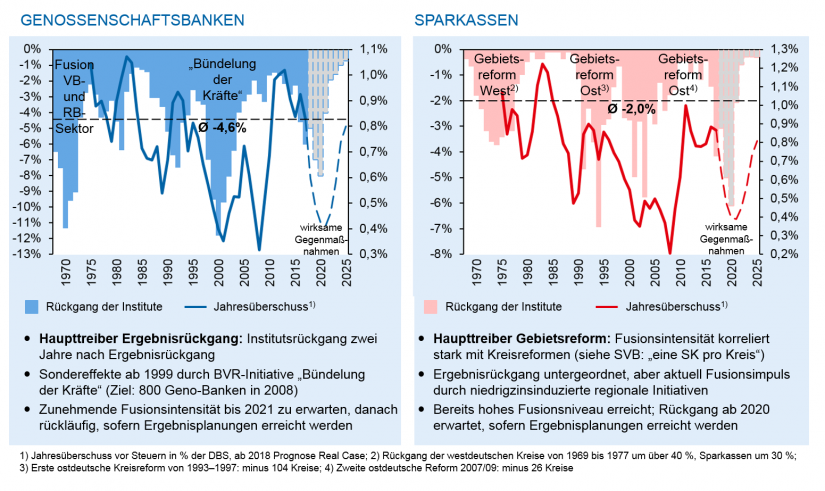

In den vergangenen 45 Jahren betrug die durchschnittliche Fusionsrate über 4 % p. a. bei den Genossenschaftsbanken und 2 % p. a. bei den Sparkassen. In beiden Sektoren gab es sowohl Fusionswellen als auch Zeiten, in denen kaum Fusionsaktivitäten stattfanden. Wie in der nachfolgenden Grafik dargestellt, kann aus der Historie ein einfaches Muster abgelesen werden.

Abbildung 1: Fusionen von Regionalbanken – Treiber und Prognose

Abbildung 1: Fusionen von Regionalbanken – Treiber und Prognose„Not lehrt fusionieren“: Von der „Ölkrise“ im letzten Jahrhundert über die „Dotcom-Krise“ um die Jahrtausendwende bis zur jüngsten „Finanz- und Staatsschuldenkrise“ mit ihren Spätfolgen, der Niedrigzinsphase, – immer erreichten Fusionswellen kurz nach diesen Zäsuren ihren Höhepunkt, um danach wieder abzuflachen. Bei Sparkassen waren darüber hinaus Gebietsreformen einer der Haupttreiber.

1.000 Sparkassen und Regionalbanken in blühender Vielfalt – auch noch im Jahr 2025

Solange kein „schwarzer Schwan“ am Horizont erscheint, erwarten wir, dass auch im Jahr 2025 noch 1.000 Regionalbanken am Markt sind. Aufgeteilt nach Sektoren heißt dies: Voraussichtlich mehr als 300 Sparkassen und über 650 Genossenschaftsbanken bleiben selbständige Unternehmen vor Ort. In dieser dezentralen Struktur stehen Regionalbanken weiterhin für zusammengehörige Geschäftsgebiete bzw. einheitliche Wirtschaftsräume und fördern deren Entwicklung. Für die Finanzverbünde von Sparkassen und Genossenschaftsbanken gelten die beiden Erfolgsformeln: „Kunde und Markt entscheiden über die richtige Betriebsgröße“ und „Einheit in Vielfalt“.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Fortschreiben von Trends in disruptiven Zeiten?

Der Einwand der „Apokalyptiker und Schwarzmaler“ ist naheliegend: „Das Gestern ist angesichts der historischen Herausforderungen für die Regionalbanken kein taugliches Muster für das Morgen.“ Als Herausforderungen werden unisono genannt: Niedrigzinsen, Regulatorik und Digitalisierung. Was davon ist so kritisch, dass es Bankstrukturen ins Wanken bringen kann?

Herausforderungen sind handhabbar

Der Zinsüberschuss der Regionalbanken erreichte 2017 die Spanne von 1,90 % der durchschnittlichen Bilanzsumme. Bis zum Jahr 2021 wird er sich gemäß zeb-Simulation je nach aktuell gebräuchlicher Zinsprognose im Korridor zwischen 1,35 % und 1,50 % einpendeln und damit seinen Boden finden. Das entspricht einem Rückgang gegenüber 2017 von weiteren 20 bis 30 %. Diese Entwicklung ist gut prognostizierbar, ebenso die langen Nachlaufeffekte der Niedrigzinsphase in der GuV. Ein Einbruch in dieser Dimension ist schmerzlich, aber im Regelfall durch Kostensenkung und (Kredit-)Wachstum handhabbar.

Die Regulierung nicht systemrelevanter und risikoärmerer Regionalbanken widerspricht in der heutigen Praxis dem Proportionalitätsprinzip und beeinträchtigt eher das Vertrauensverhältnis zwischen Kunde und Bank, als dass sie Verbraucher schützt. Das ist ein Ärgernis. Doch für Regionalbanken sind die neuen Eigenkapital- und Liquiditätsvorschriften als materieller Kern der Regulierung kein Engpass, denn sie verfügen i. d. R. über eine sehr solide EK-Ausstattung, ausreichend für weiteres (Kredit-)Wachstum.

Der Bedeutungsverlust der Filiale als Anlaufstelle und Ankerpunkt des Kunden im Zuge der Digitalisierung stellt langfristig die größte Herausforderung für das Geschäftsmodell der Regionalbanken dar. Regionalbanken sind nunmehr gefordert, den Kunden in seiner digitalen Welt abzuholen. Das erfordert ein hohes Maß an Veränderungsfähigkeit sowohl bei Technik und Prozessen als auch bei den Mitarbeitern.

„Bob der Baumeister“ würde fragen: „Können die Regionalbanken das schaffen?“ Die Antwort lautet: „Yo, die schaffen das!“ Die Agenda zur Erfolgssicherung und damit die Beweisführung wird Gegenstand eines weiteren Beitrags sein.

Eine Antwort auf “Tausendundeine Bank – (Fusions-)perspektiven der Regionalbanken”

Michael Lehmann

Die besondere Herausforderung für die Sparkassen liegt darin, auch an den „digitalen“ Kunden dicht dran zu sein und für diese trotz zunehmender Transparenz ein relevanter Partner zu bleiben. Das Vernetzen von Kunden in der wirklichen Welt und ein echtes Interesse an den Themen der Kunden sind dafür ein guter Start.