Top Ten im deutschen Bankenmarkt

Erneut ist Bewegung in die Spitzengruppe der deutschen Bankenlandschaft gekommen. Insgesamt ist zu konstatieren, dass die über lange Jahre eher monokulturell geprägte Struktur mit Großbanken, Zentralinstituten und Landesbanken einer größeren Heterogenität und „Biodiversität“ gewichen ist.[1]

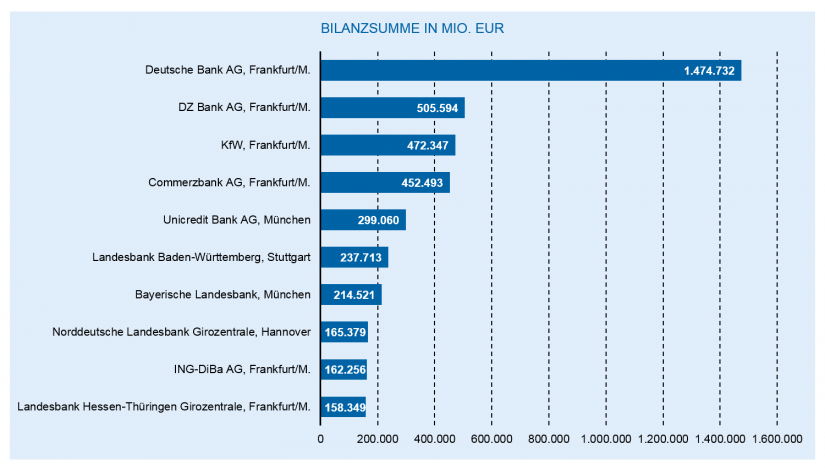

Nach wie vor führt die Deutsche Bank die Liste mit den größten deutschen Kreditinstituten an, gefolgt von der DZ Bank (nach Fusion mit der WGZ Bank) und der KfW. Die Commerzbank, langjähriger Zweiter, folgt auf dem vierten Platz und muss zugleich den Ausstieg aus dem Deutschen Aktienindex (DAX) verkraften. Bekanntermaßen ist der Aschheimer Payment-Dienstleister Wirecard dort an die Stelle der Commerzbank getreten.

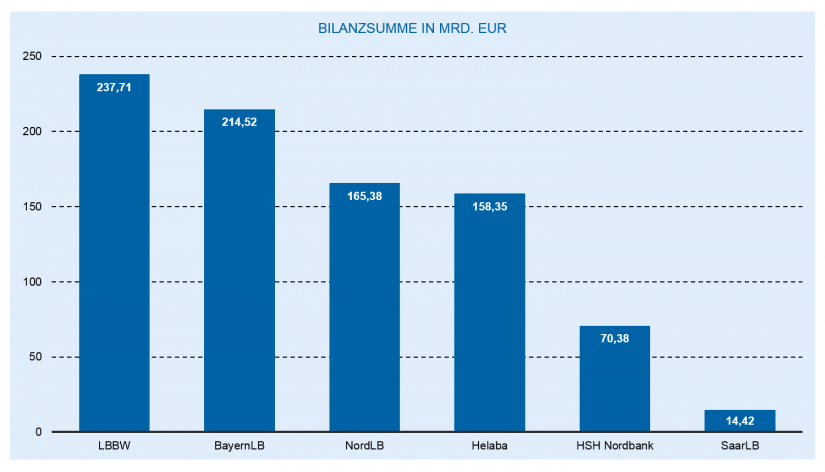

Unter den Top Ten finden sich nach wie vor vier der verbliebenen fünf Landesbanken. Die Nord LB ist weiterhin mit der Integration der Bremer Landesbank beschäftigt, die durch die Schiffskrise als eigenständiges Institut von der Landkarte verschwunden ist. Die an eine Investorengruppe veräußerte HSH Nordbank, ehemals einer der weltweit größten Schiffsfinanzierer, folgt nur noch auf Platz 18 (Bilanzsumme noch rund 70 Mrd. EUR), die Saar LB liegt inzwischen auf Platz 51 (Bilanzsumme rund 14 Mrd. EUR). Damit haben sich die Prognosen zur Konsolidierung der Landesbanken im Kern bestätigt. Aufgrund der strukturellen und betriebswirtschaftlichen Unterschiede zwischen schiffsfinanzierenden norddeutschen Landesbanken und stärker diversifizierten süddeutschen Landesbanken wird sich dieser Prozess fortsetzen.[2]

Auch nach dem Verschwinden der Bremer Landesbank bleibt der Bankenmarkt im Nordwesten dynamisch: Namentlich die Bremer Kreditbank (BKB), ihrerseits im Besitz einer US-amerikanischen Investorengruppe, hat mit der Übernahme des Bankhauses Neelmeyer (Unicredit) 2016, der Übernahme der OLB (Allianz) 2017 und schließlich der Übernahme der Wüstenrot Bank im abgelaufenen Jahr einen neuen nennenswerten Akteur am Markt platziert. Eigenen Angaben zufolge hat die neue Bankengruppe eine Bilanzsumme von rund 18 Mrd. EUR und etwa 2.500 Mitarbeiter.[3]

Der Markt bleibt in Bewegung. Positive Entwicklungen sind erneut bei den Captives zu verzeichnen: Die Volkswagen Bank konnte mit einer Bilanzsumme von fast 80 Mrd. EUR auf den 15. Platz im deutschen Bankenranking vorrücken. Überdurchschnittlich erfolgreich waren auch die BMW Bank, die Mercedes Bank und die Kölner Toyota Kreditbank. Längst sind diese Institute über ihren ursprünglichen Geschäftszweck hinausgewachsen und erweisen sich als Vollsortimenter auf Augenhöhe mit den alteingesessenen Instituten.

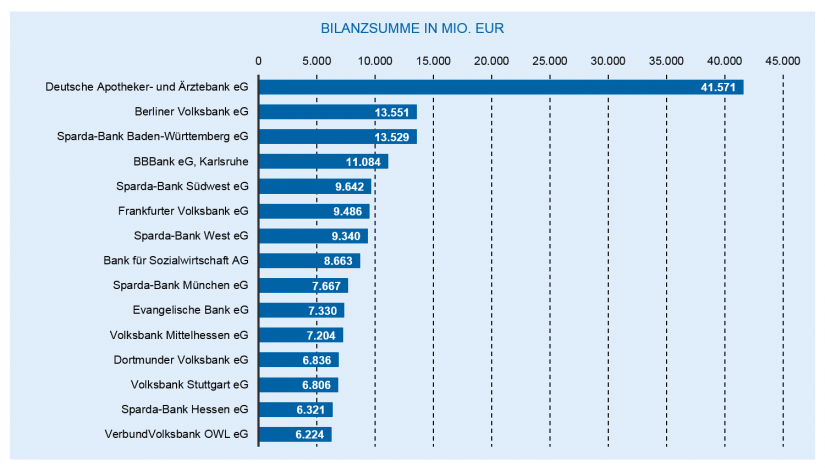

„Alteingesessen“ mag man womöglich auch die genossenschaftliche Finanzgruppe (GFG), die Volks- und Raiffeisenbanken, nennen. Allein, das täuscht. Der genossenschaftliche Sektor zeichnet sich ebenfalls durch Dynamik aus und ist für Überraschungen gut. Die DZ-WGZ-Bank-Fusion wurde bereits genannt. Gleichsam in deren Windschatten vollzog sich 2018 die Vereinigung der WL Bank (Westfälische Landschaft Bodenkreditbank) mit der DG Hyp zur DZ Hyp AG. Gemessen an der Bilanzsumme in Höhe von ziemlich genau 75 Mrd. EUR ist damit die größte (genossenschaftliche) Hypothekenbank Deutschlands entstanden.

Fusionen im Bankenjahr 2018

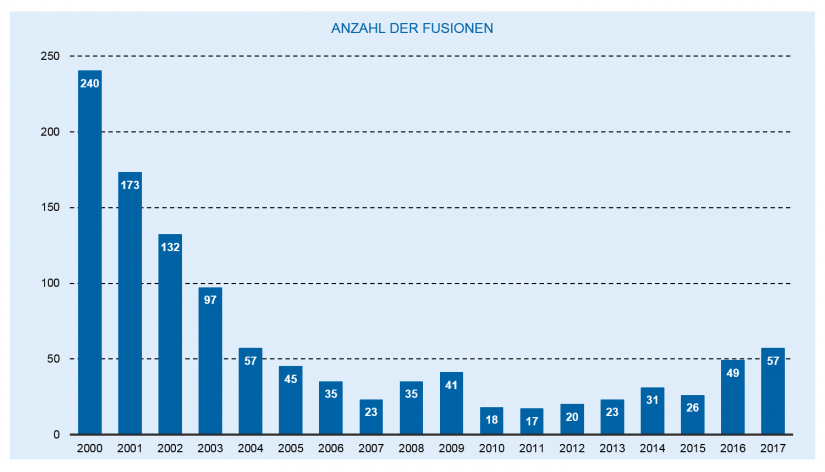

Darüber hinaus verzeichnet zeb für das Jahr 2018 über 25 Fusionen von Volks- und Raiffeisenbanken. Erwartungsgemäß wird die Gesamtanzahl dieser Institute somit auf unter 900 fallen. Insgesamt bewegt sich die Intensität oder Frequenz der Fusionen allerdings auf einem langfristig relativ stabilen Niveau. Betrachtet man den langjährigen Trend, fällt auf, dass vor rund 20 Jahren deutlich mehr Fusionen in der genossenschaftlichen Finanzgruppe stattgefunden haben als heute.[4]

Die inzwischen verklungenen Kassandrarufe, denen zufolge es in 10–15 Jahren nur noch 150 bis 300 Banken in Deutschland geben werde, können evidenzbasiert nicht nachvollzogen werden. Das gilt für das Drei-Säulen-Modell insgesamt. In besonderem Maße gilt es indes für die größte Bankengruppe in Deutschland, die genossenschaftlichen Institute, die Volks- und Raiffeisenbanken, die Sparda- und PSD-Banken sowie die genossenschaftlich organisierten Kirchenbanken.[5]

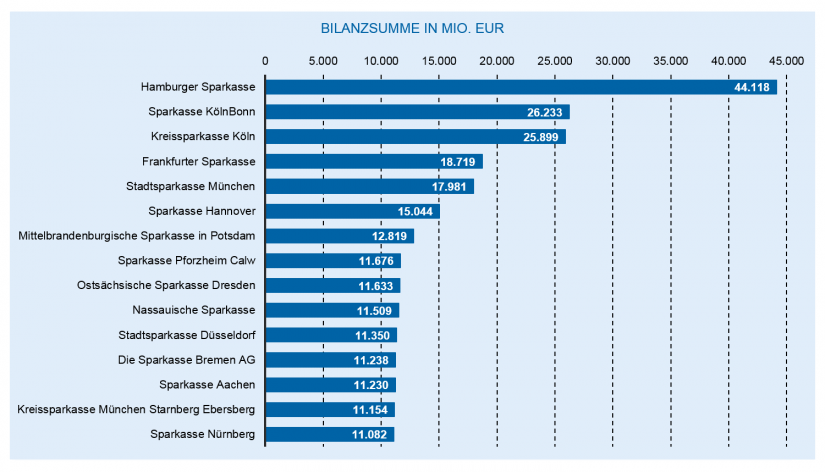

Auch die Anzahl der Sparkasseninstitute wird fusionsbedingt weiter abnehmen. Ende 2017 gab es noch 390 Institute. Die Abnahme wird naturgemäß moderater als im genossenschaftlichen Sektor ausfallen; zeb geht aktuell davon aus, dass 2018 etwa fünf Fusionen vollzogen werden konnten. Aufschlussreich sind die Ergebnisse der langfristigen Konsolidierung: Die Rangliste der Sparkassen korreliert mit der für die Bundesrepublik inzwischen typischen demografischen und geografischen Verdichtung. Die größten Sparkassen liegen in Hamburg, Frankfurt, Köln/Bonn, München, Hannover usw.; sie liegen damit in den ökonomisch besonders dynamischen Großstadtregionen mit positivem Zuwanderungssaldo. (Auch Berlin muss man dazu zählen, allerdings liegen zur Landesbank Berlin/Berliner Sparkasse/Berlin Hyp noch keine konsolidierten Daten vor.)[6]

Zwischenfazit

Ein erstes Zwischenfazit könnte daher lauten: Die Großbanken bleiben ein wenig in Bewegung; die süddeutschen Landesbanken behaupten ihren Status, während die norddeutschen (Ex-)Landesbanken die Schiffskrise nicht oder nur mit erheblichen Einbußen verkraftet haben. Bei aller Dynamik im Einzelfall zeichnen sich der genossenschaftliche und der Sparkassensektor auch im Jahr 2018 insgesamt wieder durch Kontinuität und Laststabilität aus. Digitalisierung, Kosten- und Ertragsdruck, Niedrigzinsumfeld und Regulatorik freilich prägen den Diskurs in allen drei Sektoren.

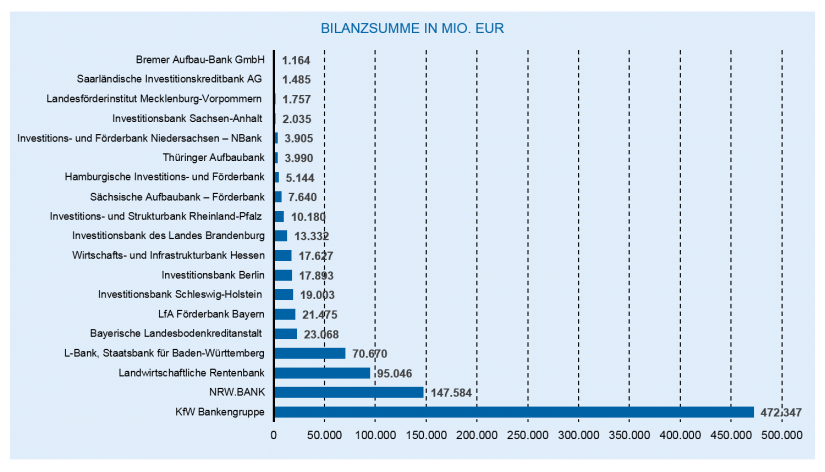

Die deutschen Förderbanken

Zum Schluss ein Blick auf die Förderbanken, immerhin gehören mit der KfW (Bilanzsumme rund 470 Mrd. EUR) und der NRW Bank (Bilanzsumme rund 147 Mrd. EUR) zwei dieser Institute der Spitzengruppe im deutschen Bankenmarkt mit einer Bilanzsumme von mehr als 100 Mrd. EUR an. Sieht man von der KfW ab, dann entspricht die Marktaufteilung der Förderbanken der föderalen Struktur der Bundesrepublik. Da Bayern zwei Förderbanken kennt und mit der Landwirtschaftlichen Rentenbank neben der KfW ein weiteres (spezialisiertes) Institut auf Bundesebene existiert, gibt es in Deutschland insgesamt 19 Förderbanken mit Bilanzsummen zwischen 1,2 und 470 Mrd. EUR.[7]

Anorganische Entwicklungen oder starke Schwankungen sind im Markt der Förderbanken aufgrund der gesetzlichen Vorgaben und der Eigentümerstrukturen eher unwahrscheinlich. Ganz anders sieht es da im jungen Markt der FinTechs aus. Allerdings ist dieser Markt gegenwärtig noch so dynamisch und volatil, dass sich keine valide Datenlage herstellen lässt. Auch der Organisationsgrad der FinTech-Branche ist noch sehr gering. Zwar gehört es zum Selbstverständnis des Bundesverbands Deutsche Startups e.V., auch diese Branche zu vertreten, aber bislang ist gerade einmal eine Handvoll FinTechs dort organisiert – bei insgesamt rund 700 FinTech-Start-ups in Deutschland. So lässt sich seriös noch nichts über Umsätze, Erträge oder Marktanteile in dieser Branche vermelden. Vielleicht sieht das in einem Jahr schon deutlich anders aus.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Ausblick auf das Bankenjahr 2019

Was sich indes bereits sagen lässt, ist, dass die Groß- und Landesbanken auch weiterhin einen Teil des Diskurses prägen werden. Die Konsolidierung der Sparkassen und genossenschaftlichen Institute wird sich ebenfalls fortsetzen und damit zugleich die freilich moderate Abnahme dieser Häuser. Sehr große Fusionen, wie zuletzt zwischen der DZ und WGZ Bank, scheinen aktuell eher unwahrscheinlich. Man darf allerdings gespannt sein, ob es solche Transaktionen im Stillen, wie sie unter Federführung der Bremer Kreditbank vollzogen worden sind, auch im Jahr 2019 geben wird. In einer stark diversifizierten Bankenlandschaft ändern sich so immer mal „Biotope“ und „Ökosysteme“. Aber das sind, um im Bild zu bleiben, evolutionäre Veränderungen. Das vergangene Jahr hat in dieser Beziehung keine Ausnahme gemacht.