Kapitel 1: Regulatorische Anforderungen an die Angemessenheitsprüfung der Methoden und Verfahren im Risikomanagement

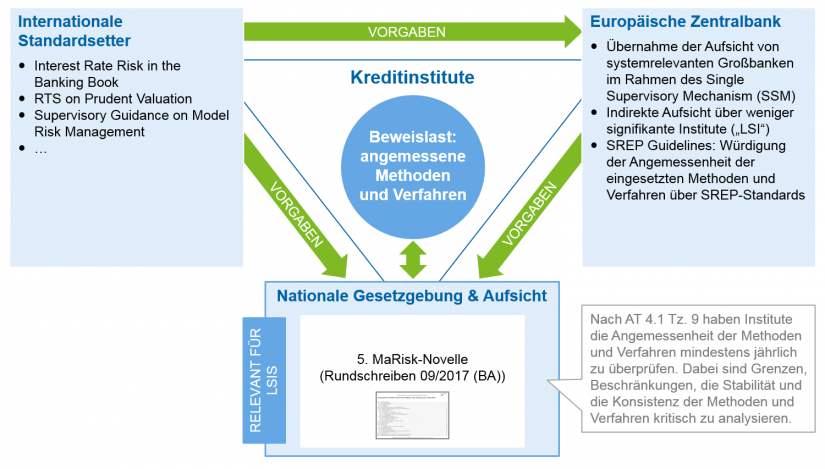

Als Folge der Finanzmarktkrise und durch europäische Harmonisierungsbestrebungen in der Bankenaufsicht lassen sich in nahezu allen Bereichen der Bankensteuerung steigende regulatorische Anforderungen verzeichnen. Unter diesen findet sich auch die Forderung der Aufsicht nach der Verwendung angemessener und konsistenter Methoden und Verfahren im Risikomanagement, welche in diversen regulatorischen Initiativen postuliert werden (vgl. Abb. 1).

Das zentrale aufsichtsrechtliche Rahmenwerk für Institute, die nicht unmittelbar der EZB-Beaufsichtigung unterstehen (less significant institutions – LSIs), sind die MaRisk aus der im Oktober 2017 veröffentlichten 5. Novelle. In diesem Rahmenwerk greift die BaFin die Kerngedanken der Initiativen auf europäischer Ebene auf, wie beispielsweise die ICAAP/ILAAP Guidelines der EZB, den SREP-Leitfaden oder Vorgaben an die Plausibilität von Ablauffiktionen, wie sie im Rahmen des IRRBB anzuführen sind, und überträgt diese auf eine nationale Ebene (vgl. Abb. 1).

Folglich lassen sich hier die grundlegenden Mindesterwartungen der Aufsicht wiederfinden:

- Gemäß AT 4.1 Tz. 8 MaRisk sind die den Methoden und Verfahren zur Beurteilung der Risikotragfähigkeit (RTF) zugrunde liegenden Annahmen nachvollziehbar zu begründen und von der Geschäftsleitung zu genehmigen.

- Vergleichbares gilt auf der Seite der Risikomessung gemäß AT 4.1 Tz. 9 MaRisk: Die Angemessenheit der Methoden und Verfahren ist zumindest jährlich durch die fachlich zuständigen Mitarbeiter zu überprüfen.

- Dabei ist den Grenzen und Beschränkungen, die sich aus den eingesetzten Methoden und Verfahren, den ihnen zugrunde liegenden Annahmen und den in die Risikoquantifizierung einfließenden Daten ergeben, hinreichend Rechnung zu tragen.

- Die Stabilität und Konsistenz der Methoden und Verfahren sowie die Aussagekraft der damit ermittelten Risiken sind insofern kritisch zu analysieren und auch vor dem Hintergrund möglicher Modellrisiken zu beurteilen.

- Insbesondere der Anspruch an die Konsistenz wird auch im überarbeiteten Leitfaden der BaFin „Aufsichtliche Beurteilung bankinterner Risikotragfähigkeitskonzepte und deren prozessualer Einbindung in die Gesamtbanksteuerung („ICAAP“)“ betont.

Zusammenfassend bedeutet dies, dass sowohl methodisch fundierte quantitative als auch qualitative Vorgehensweisen zum Nachweis gefordert werden und auch die transparente Zusammenführung in einer übergreifenden Dokumentation nicht vernachlässigt werden darf. Die daraus resultierenden Herausforderungen für mittelständische Institute werden in Kapitel 2 skizziert.

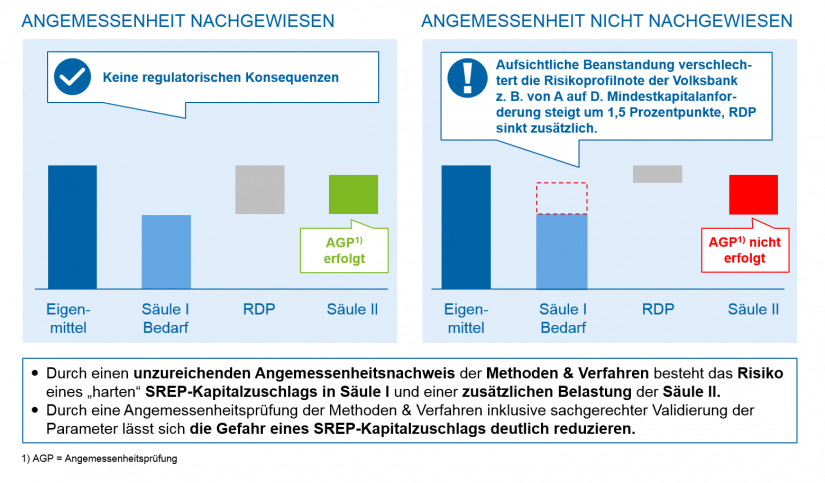

Die Aufsicht macht im Rahmen ihrer SREP-Prüfungen deutlich, was bei Nichterfüllung der Anforderungen droht: eine nachhaltige Belastung der Mindestkapitalanforderungen gemäß CRR über die Festsetzung eines SREP-Zuschlags. Dieser Zuschlag ist in der normativen Sicht der Risikotragfähigkeit zwingend zu berücksichtigen. Im Going-Concern-Ansatz alter Prägung erfolgt hingegen sowohl eine unmittelbare Belastung der für Säule I anrechenbaren Eigenmittel als auch eine Reduktion des für die Absorption von Risiken in der Säule II assoziierbaren Risikodeckungspotenzials (vgl. Abb. 2).

Die konkrete Höhe des SREP-Zuschlags ergibt sich dabei auch aus der Vergabe der Risikoprofilnote für die Qualität des Risikomanagements. Offen lässt die Aufsicht in diesem Zusammenhang die konkreten Kriterien, aus denen die Profilnote resultiert. Die Prüfungspraxis und die in diesem Zuge getroffenen Feststellungen zeigen jedoch, dass die Angemessenheitsprüfung eine Determinante der Risikoprofilnote sein kann. Ein eventueller SREP-Zuschlag besitzt bis zum nächsten Bescheid der Aufsicht Gültigkeit. Daraus folgt, dass auch nach der Erledigung konkreter Feststellungen eine nachhaltige Belastung der Kapitalsituation verbleibt. Daher gilt für Institute an dieser Stelle: besser agieren als reagieren und die Angemessenheit sowie Konsistenz methodisch fundiert nachweisen.

Kapitel 2: Herausforderungen der Angemessenheitsprüfung in Regionalbanken und Verbundinstituten

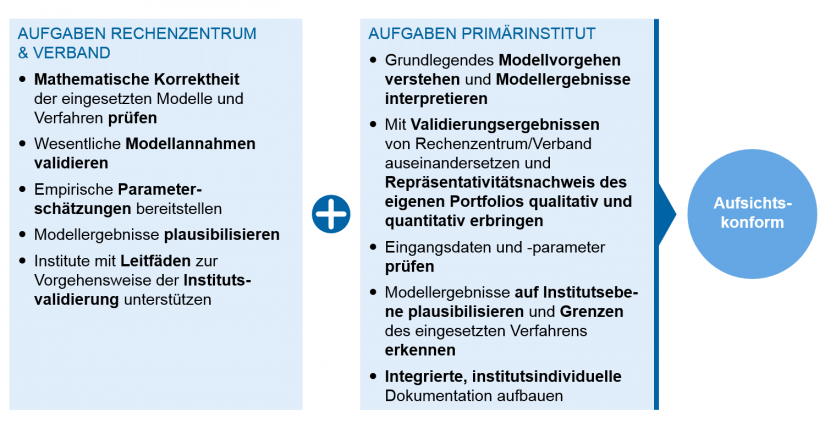

Vermehrte Prüfungsfeststellungen bei den Primärinstituten zeigen, dass die von den Verbänden und der Rechenzentrale durchgeführte und bereitgestellte Modellvalidierung die Primärinstitute nicht von der Pflicht einer institutsindividuellen Angemessenheitsprüfung entbindet. Die Bundesbank stellt darüber hinaus klar, dass auch mittlere und kleinere Institute nicht von den anspruchsvollen Voraussetzungen und Bedingungen für die sachgerechte Anwendung der gewählten Risikomessverfahren befreit sind.[1] Jedoch profitieren die einer Finanzgruppe zugehörigen Institute bei der Nutzung von zentral entwickelten Modellen, wie z. B. dem Kreditportfoliomodell Kundengeschäft im Umfeld der Volks- und Raiffeisenbanken oder dem CreditPortfolioView bei den Sparkassen, von den Validierungstätigkeiten und Veröffentlichungen des Verbunds, auf denen der Prozess der Angemessenheitsprüfung entsprechend aufsetzen kann (vgl. Abb. 3).

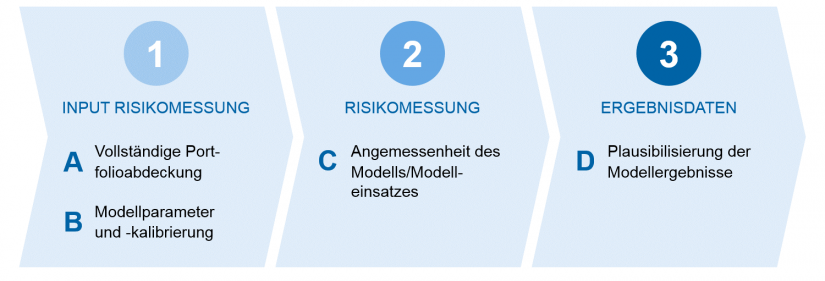

Für die Angemessenheitsprüfung empfiehlt sich nach zeb-Erfahrung, regelmäßig einen vierstufigen Prüfungsprozess über alle Risikoarten hinweg zu durchlaufen und strukturiert zu dokumentieren (vgl. Abb. 4):

A – Vollständige Portfolioabdeckung

Innerhalb des Prüfungsschrittes der Portfolioabdeckung hat das Institut nachzuweisen, dass sämtliche Risikopositionen der jeweiligen Risikoart in die Risikomessung integriert sind. Darüber hinaus muss das Institut einen Angemessenheitsnachweis für den Umgang mit nicht modellintegrierten Risiken erbringen, indem es eine zu den übrigen Risikomessverfahren der Risikoart konsistente Bewertungsmethode herleitet und diese kalibriert.

Eine weitere wichtige Komponente in diesem Prüfungsschritt ist der Repräsentativitätsnachweis des institutsindividuellen Portfolios. Dabei muss das Institut darlegen, dass das institutsindividuelle Portfolio auch über die für den Einsatz der Modelle erforderlichen Charakteristika verfügt.

B – Modellparameter und -kalibrierung

Bei der Überprüfung der Modellparameter können die Institute auf zentral erstellte Leitfäden zurückgreifen und anhand dieser wichtige Prüfungshandlungen durchführen. Die Pflicht der institutsindividuellen Festlegung der Parameter verbleibt jedoch beim Institut. Dazu muss es sowohl die Aktualität als auch die Richtigkeit der gewählten Parameter nachweisen. Ebenfalls muss jedes Institut hinsichtlich der Quelle, aus der die jeweiligen Parameter gewonnen werden, Transparenz schaffen. Damit sollen etwaige Schwächen in der Risikomessung erkannt werden. Neben der Würdigung der in das Modell eingehenden Parameter bedarf es schlussendlich auch der kritischen Auseinandersetzung mit den im Modell genutzten Diversifikations- und Korrelationsansätzen.

Der zweite Prüfungsschritt der Angemessenheitsprüfung umfasst – wie zahlreiche Projektbeispiele zeigen – die zeitlich und inhaltlich aufwendigsten Handlungsschritte.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

C – Angemessenheit des Modells

Bei der Überprüfung der Angemessenheit des Modells bedarf es zunächst einer sachgerechten Auseinandersetzung mit den Modellannahmen und -prämissen. Dabei sollte jede Annahme entweder quantitativ oder qualitativ bewertet werden. Dies kann über statistische Tests oder adäquate Abgleiche erfolgen. Ebenfalls ergeben sich aus den Analysen die Grenzen und Beschränkungen des Modells, mit denen sich das Institut kritisch auseinandersetzen muss. Schließlich gehört hierzu auch die richtige Integration der Modellergebnisse in den institutsindividuellen Steuerungskreis.

D – Plausibilisierung der Modellergebnisse

Im letzten Schritt der Angemessenheitsprüfung ist die Plausibilisierung der Modellergebnisse notwendig. Dabei ist unter anderem die Einordnung der Risikoergebnisse im Hinblick auf die eingetretenen Verlustausprägungen von Bedeutung. Aber auch (einfache) Abgleiche oder Vergleichsrechnungen können ein sinnvolles Instrument sein, um die Plausibilität der Modellergebnisse nachzuweisen.

Bei allen vier Prüfungsschritten ist als zusätzlicher Komplexitätsverstärker zu beachten, dass in zahlreichen Instituten bei einigen Risikoarten auf Eigenentwicklungen zurückgegriffen wird. Diese Modelle sind meist von einer deutlich geringeren Komplexität und Bedeutung als die standardisierten Modelle. Allerdings bedarf es auch hier einer vollständigen und damit umfassenden Angemessenheitsprüfung.

Der vierstufige Prüfungsprozess ist in eine strukturierte Dokumentation zu überführen, die über alle Risikoarten hinweg einem einheitlichen Vorgehensmodell folgen sollte. Dabei kann die Dokumentation sowohl im Rahmen von aufsichtlichen Prüfungen dem durchführenden Prüfer an die Hand gegeben werden als auch für interne Zwecke (z. B. Überblick für andere Fachabteilungen, Einarbeitung neuer Mitarbeiter etc.) genutzt werden.

Kapitel 3: Fazit und Ausblick

Im Ergebnis bleibt festzuhalten, dass auch für Sparkassen und Genossenschaftsbanken, die in der Regel auf zentrale Unterstützung aus der Finanzgruppe zurückgreifen können, individueller Handlungsbedarf bei der Angemessenheitsprüfung der Methoden und Verfahren im Risikomanagement besteht. Der aufgezeigte vierstufige Prüfungsprozess hilft den Instituten bei der Erfüllung der aufsichtsrechtlichen Anforderungen und vermindert das Risiko, vermeidbare SREP-Zuschläge zu erhalten. Ist die Implementierung des vorgestellten Prüfungsprozesses erst einmal erfolgreich abgeschlossen, lässt sich dieser jährlich mit einer Erfahrungskurve wiederholen. Erst dann wird der Prozess der Angemessenheitsprüfung von der lästigen Pflicht zur Kür.

[1] Vgl. Bundesbank Monatsbericht März 2013.