Kryptoverwahrung als neues erlaubnispflichtiges Geschäft

Was sind Kryptowerte?

Kryptowerte sind Finanzinstrumente; der bestehende Tatbestand wird entsprechend erweitert (§ 1 Abs. 11 Satz 1 Nr. 10 KWG). Definiert werden Kryptowerte als „digitale Darstellungen eines Wertes, der von keiner Zentralbank oder öffentlichen Stelle emittiert wurde oder garantiert wird und nicht den gesetzlichen Status einer Währung oder von Geld besitzt, aber von natürlichen oder juristischen Personen aufgrund einer Vereinbarung oder tatsächlichen Übung als Tausch- oder Zahlungsmittel akzeptiert wird oder Anlagezwecken dient und der auf elektronischem Wege übertragen, gespeichert und gehandelt werden kann.“

Der Begriff Kryptowerte soll somit Token mit Tausch- und Zahlungsfunktion, also insbesondere Kryptowährungen wie Bitcoin oder Ether, aber auch zu Anlagezwecken ausgegebene Token, sog. Security Token oder Investment Token, erfassen. Kryptowährungen werden daneben auch weiterhin nach der ständigen Praxis der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) als Rechnungseinheiten und damit Finanzinstrumente nach § 1 Abs. 11 Satz 1 Nr. 7 KWG eingeordnet. Security Token können je nach Ausgestaltung zusätzlich zum Tatbestand der Kryptowerte auch die Voraussetzungen von Schuldtiteln, Vermögensanlagen oder Investmentvermögen nach § 1 Abs. 11 Satz 1 Nr. 2, 3 und 5 KWG erfüllen.

Was ist Kryptoverwahrung?

In Anknüpfung an den Begriff der Kryptowerte wird das Kryptoverwahrgeschäft konkretisiert. Das Kryptoverwahrgeschäft ist definiert als „die Verwahrung, die Verwaltung und die Sicherung von Kryptowerten oder privaten kryptografischen Schlüsseln, die dazu dienen, Kryptowerte zu halten, zu speichern oder zu übertragen, für andere“ (§ 1 Abs. 1a Satz 2 Nr. 6 KWG). Dabei genügt es, wenn ein Kryptoverwahrer auch nur eine der genannten Alternativen anbietet, also z. B. nur das Halten oder nur das Speichern von Kryptowerten für andere. Verwahrung meint die „Inobhutnahme der Kryptowerte als Dienstleistung für Dritte“. Erfasst werden damit Anbieter, die Kryptowerte ihrer Kunden in einem Sammelbestand aufbewahren, wobei ihre Kunden die verwendeten kryptografischen Schlüssel – also Private Keys und u. U. sogar auch Public Keys – selbst nicht kennen. „Verwalten ist im weitesten Sinne die laufende Wahrnehmung der Rechte aus dem Kryptowert“. Sicherung meint die digitale Speicherung der Private Keys als Dienstleistung für Dritte sowie auch die Aufbewahrung physischer Datenträger (wie USB-Sticks oder auch Papier), auf denen solche Schlüsselpaare gespeichert sind.

Kryptoverwahrer sein oder nicht sein, das ist die Frage?!

Bloßes Anbieten von Webhosting- oder Cloudspeicherplatz fällt nach der Auslegung der BaFin (Merkblatt: Hinweise zum Tatbestand des Kryptoverwahrgeschäfts vom 02.03.2020[1]) nicht unter das Kryptoverwahrgeschäft. Daneben ist auch das bloße Bereitstellen von Hard- oder Software-Wallets, die von den Nutzern eigenverantwortlich betrieben werden, kein Kryptoverwahrgeschäft, soweit der Wallet-Anbieter keinen bestimmungsgemäßen Zugriff auf die gespeicherten Daten hat.

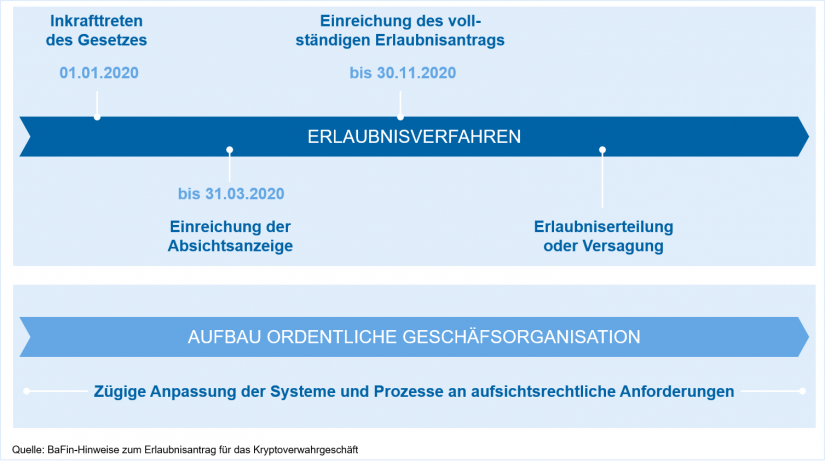

Dienstleister, die bereits jetzt Kryptoverwahrlösungen anbieten, erhalten bei einem durchaus ambitionierten Umsetzungszeitrahmen noch eine Übergangsfrist. Sie dürfen dies auch nach Inkrafttreten der neuen KWG-Regelungen zum 1. Januar 2020 zunächst ohne Erlaubnis weiterhin tun – vorausgesetzt, sie haben die Absicht, einen entsprechenden Erlaubnisantrag zu stellen bis zum 31. März 2020 der Aufsicht angezeigt und stellen bis zum 30. November 2020 einen entsprechenden vollständigen Erlaubnisantrag. Dies wird als sog. „grandfathering“ bezeichnet.

Abbildung 1: Zeitplan Erlaubnisverfahren gem. BaFin-Hinweisen zum Erlaubnisantrag für das Kryptoverwahrgeschäft

Abbildung 1: Zeitplan Erlaubnisverfahren gem. BaFin-Hinweisen zum Erlaubnisantrag für das KryptoverwahrgeschäftUnternehmen, die eine entsprechende Absichtsanzeige gestellt haben, gelten vorläufig als Finanzdienstleistungsinstitute (§ 64y KWG). Das bedeutet, sie müssen nun auch beginnen, die aufsichtsrechtlichen Anforderungen an solche Institute zu erfüllen. Dazu gehört eine Vielzahl organisatorischer Anforderungen; insbesondere ist ein angemessenes und wirksames Risikomanagement zu implementieren (§ 25a Abs. 1 KWG i. V. mit den Mindestanforderungen an das Risikomanagement – MaRisk). Auch die geldwäscherechtlichen Anforderungen sind zu beachten. Die BaFin erwartet, dass die Institute, die eine Absichtsanzeige eingereicht haben, bereits seit dem 01.01.2020 entsprechende Anstrengungen unternehmen, um die gesetzlichen Vorgaben zügig zu erfüllen. Antragssteller, die ihre Prozesse trotz Antragstellung nicht in der vom Gesetzgeber vorgesehenen Übergangszeit an aufsichtliche Erfordernisse angepasst haben, bieten – so die BaFin – regelmäßig keine Gewähr für die ordnungsgemäße Durchführung der Geschäfte. Die beantragte Erlaubnis wäre in diesen Fällen zu versagen (BaFin, Hinweise zum Erlaubnisantrag für das Kryptoverwahrgeschäft vom 01.04.2020[2]). Für die vorläufigen Finanzdienstleistungsinstitute bedeutet dies, dass spätestens mit der Absichtsanzeige die Arbeit erst beginnt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Konsequenzen und Herausforderungen

Mit der Aufnahme des Tatbestands der Kryptoverwahrung in das KWG steht eine Vielzahl von teilweise kleinen und jungen Unternehmen vor großen Herausforderungen. Insbesondere Start-ups, die keine Unterstützung durch ein etabliertes Finanzinstitut haben, fehlt häufig das bankfachliche Know-how, um relevante gesetzliche und aufsichtsrechtliche Anforderungen zu identifizieren sowie umzusetzen und damit die Voraussetzungen für die Erlangung einer Erlaubnis zur Erbringung der Krypoverwahrung zu erfüllen. Vor dem Hintergrund des ambitionierten Zeitplans des Erlaubnisverfahrens stellen sich für die Unternehmen viele operative Fragestellungen, die mit der Etablierung einer ordentlichen Geschäftsorganisation verbunden sind.

Funktionsmodell: Wie stelle ich die Organisation als Finanzdienstleistungsinstitut richtig auf?

Bei vielen Start-ups handelt es sich um Unternehmen mit einer Positionierung als innovatives Technologieunternehmen. Bei der Umstellung der Organisation von einem Technologieunternehmen hin zu einem Finanzdienstleistungsinstitut gilt es, unterschiedliche Einflussfaktoren abzuwägen. Es müssen regulatorische Vorgaben wie die Funktionstrennung implementiert werden, und gleichzeitig muss auch die bestehende Innovationskraft beibehalten werden. Darüber hinaus müssen Voraussetzungen für zukünftiges Wachstum geschaffen werden. Durch den Umbau der Organisation sowie den Aufbau von regulatorischen Kompetenzen kann von einem Anstieg der Run-Kosten ausgegangen werden. Diesen gilt es, durch einen effizienten Aufsatz der Organisation – bspw. durch Bündelung von Funktionen – so gering wie möglich zu halten.

Personal: Welche Mitarbeitenden brauche ich, um eine ordentliche Geschäftsorganisation sicherzustellen?

Compliance-Beauftragter, Geldwäschebeauftragte, Leiterin Risikomanagement, Informationssicherheitsbeauftragter etc. all die Mitarbeitenden und Funktionen müssen von einem Finanzdienstleistungsinstitut etabliert werden. Viele Start-ups verfügen derzeit noch nicht über Mitarbeitende mit adäquaten Profilen, um die neuen Tätigkeiten im regulatorischen Umfeld abdecken zu können. Bei der Gewinnung von neuen personellen Ressourcen ist es entscheidend, Mitarbeitende zu finden, die sowohl über bankfachliches Know-how und Erfahrungen in den relevanten aufsichtsrechtlichen Bereichen verfügen als auch von der Persönlichkeit zur Unternehmenskultur eines Start-ups passen. Einige Tätigkeiten sind bei der BaFin anzuzeigen und müssen von der Aufsicht angenommen werden – ein vorheriger Dialog mit der BaFin ist dabei von Vorteil. Darüber hinaus stellt sich je nach Größe und Komplexität des Instituts die Frage, ob unterschiedliche Funktionen gebündelt werden können. Die MaRisk sehen diese Möglichkeit vor allem für kleinere Institute vor.

Auslagerung: Welche Auswirkungen haben die Anforderungen auf meine bestehenden Verträge und wie identifiziere ich Auslagerungssachverhalte?

Bedingt durch die geringe Größe der Start-ups ist ein effizienter und skalierbarer Aufbau der Organisation oft nur unter Verwendung von Auslagerungen und Drittbezügen möglich, da sich die eigenen Mitarbeitenden auf die Kernleistung des Unternehmens fokussieren. Für Start-ups ist es wichtig, sich Transparenz über die Gesamtheit aller bestehenden Verträge zu verschaffen und diese in einem standardisierten Vorgehen zu kategorisieren und entsprechend ihrem Risiko zu bewerten. Nur so lässt sich feststellen, ob beim Institut bereits Auslagerungstatbestände vorliegen. Bei Auslagerungen gilt es, strenge Vorgaben in der Vertragsgestaltung mit den Anbietern zu berücksichtigen. Wesentliche Auslagerungen sind beispielsweise Cloud-Lösungen (siehe BaFin-Merkblatt[3]) sowie die Kundenidentifizierung und Identitätsüberprüfung gemäß Geldwäschegesetz durch einen Drittanbieter.

Geldwäsche: Was sind die Konsequenzen als rückwirkend Geldwäscheverpflichteter?

Unternehmen, die vorläufig als Finanzdienstleistungsinstitute gelten, sind rückwirkend geldwäscherechtliche Verpflichtete und müssen die Anforderungen des Geldwäschegesetzes seit dem 01.01.2020 sicherstellen. Falls nicht bereits durchgeführt, besteht eine wesentliche Aufgabe darin, sich einen Überblick über die bestehende Kundenbasis zu verschaffen und den Identifikationsprozess für diese Kunden durchzuführen. Darüber hinaus ist die Meldung eines/einer Geldwäschebeauftragten bei der BaFin zwingend erforderlich, dabei sind insbesondere Kennnisse des Geldwäschegesetzes und praktische Erfahrungen in dem Bereich notwendig.

Zur strukturierten Abarbeitung der genannten operativen und strukturellen Fragestellungen ist es notwendig, einen klaren Top-Down Ansatz zu verfolgen, um sich nicht in unnötigen Detaillierungen zu verlieren:

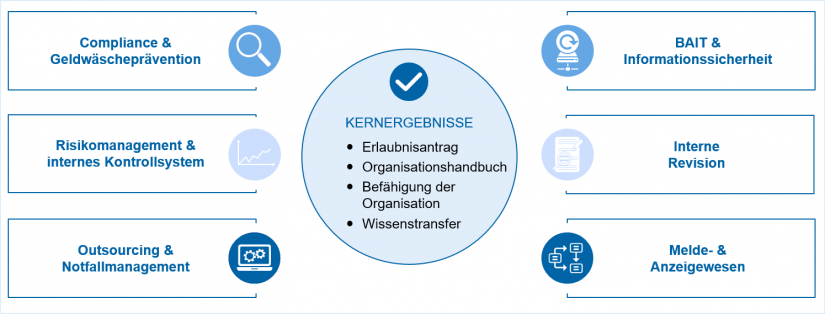

Lösungsansatz – Transformation eines Start-ups in ein beaufsichtigtes Finanzdienstleistungsinstitut

Bei der Transformation eines Start-ups in ein beaufsichtigtes Finanzdienstleistungsinstitut sind unterschiedliche Themenbereiche relevant, die sowohl juristische als auch prozessuale und organisatorische Fragestellungen beinhalten. Um diese Transformation erfolgreich zu durchlaufen, ist ein integrierter Ansatz von rechtlicher und bankfachlicher Beratung notwendig. Ein Spannungsfeld ist dabei die Zusammenführung der innovativen und technologiegetriebenen Welt mit der aufsichtsrechtlichen Sicht, in der die Bewertung und Dokumentation von Risiken einen hohen Stellenwert einnimmt. Ein Erfolgsfaktor für die Transformation ist ein kontinuierlicher Wissenstransfer sowie die Schaffung von Sensibilität bzgl. aufsichtsrechtlicher Anforderungen und Fragestellungen. Zur Einbettung dieser Elemente in die operative Projektarbeit ist eine enge (digitale) Zusammenarbeit und Kommunikation zwischen Mitarbeitenden, Anwälten/Anwältinnen und Beratern/Beraterinnen zwingend erforderlich. Auch wenn die Themen für viele Start-ups neu sind, kann bei der Erarbeitung der Ergebnisse auf bereits im Unternehmen etablierte Tools zurückgegriffen werden, bspw. Shared Drives zur Konsolidierung von Arbeitsergebnissen, Slack als Kommunikationskanal, daily Stand-up-Meetings für Statusupdates oder Kanban Boards zur Strukturierung von Arbeitspaketen.

Integriertes Lösungsangebot

Die Kombination des tiefen bankfachlichen Know-hows von zeb mit der rechtlichen Expertise der Rechtsanwälte von lindenpartners bietet optimale Voraussetzungen für eine erfolgreiche Transformation der Organisation. Unterstützt durch eine digitale und agile Arbeitsweise erfolgt eine maßgeschneiderte Begleitung des Erlaubnisverfahrens.