Geschäftsmodell der Kapilendo AG

Sven, wir freuen uns sehr auf das gemeinsame Interview. Magst Du uns zum Einstieg die Entwicklung und das aktuelle Geschäftsmodell der Kapilendo AG erläutern?

Die Entwicklung lässt sich am besten anhand des Slogans „vom FinTech zum Partner des Mittelstands“ darstellen. Im Jahr 2015 wurde das FinTech gegründet und damit die Crowdlending-Plattform (sog. „lending-based Crowdfunding“) ins Leben gerufen. Über die Plattform wurde privaten Anlegern eine attraktive und sichere Möglichkeit zur Investition in mittelständische Unternehmen geboten. Bekanntheit erreichte Kapilendo im Jahr 2016 insbesondere durch die Finanzierungskampagne mit Hertha BSC Berlin. Im Folgejahr 2017 wurde gemeinsam mit Engel & Völkers Capital im Rahmen eines Joint Ventures eine führende Plattform für Immobilieninvestments gegründet.

Um den Schritt vom FinTech zum Partner des Mittelstands zu vollziehen, war das Jahr 2019 von besonderer Bedeutung. Kapilendo übernahm die Bankingplattform wevest und läutete damit eine neue Zeit ein: „Banking, aber besser“ – digitales Banking für den deutschen Mittelstand.

Ganz nach diesem Motto haben wir unser Leistungsspektrum für mittelständische Unternehmen umfassend ausgebaut: Ein 360-Grad-Liquiditätscockpit, individuelle Finanzierungslösungen vom klassischen Kredit bis zur Wertpapieremission, auch mit Unterstützung der Blockchain-Technologie, sowie ein kapitalmarktbasiertes Liquiditäts- und Cash-Management sind hier zu nennen. Investoren bietet Kapilendo dazu ein Leistungsangebot als ganzheitliche, digitale Vermögensverwaltung mit Depot sowie Mittelstands- und Immobilieninvestments. Ein paar Zahlen: Seit unserer Gründung konnten wir über unsere digitale Antragsstrecke ein Finanzierungsvolumen von rund 5 Mrd. EUR verarbeiten, von denen wiederum etwa 15 % in gemeinsamen Projekten individuell weiterverfolgt wurden. Auf der Anlegerseite konnte wir inzwischen rund 40.000 Investoren von unserem Leistungsangebot überzeugen …

… und trotz des Erfolgs steht das Kapilendo Innovation Lab auch weiterhin nicht still. Kannst Du uns einen kurzen Ausblick geben?

Nach der ersten voll digitalen Wertpapieremission auf Blockchain-Basis im letzten Jahr befinden wir uns mit unserer Tochtergesellschaft Kapilendo Custodian aktuell im Beantragungsprozess für eine Kryptoverwahrlizenz. Unsere Kunden können also noch einige spannende technologische Innovationen rund um den Kreditprozess erwarten.

Liquiditätshilfe in Zeiten von Corona

Vielen Dank für die Einführung in das Geschäftsmodell von Kapilendo. Eine Eurer Missionen lautet „Wir finanzieren Unternehmensziele.“: Was bedeutet dies für Euch in der Zeit der Corona-Pandemie mit all ihren Herausforderungen?

Die Herausforderungen für Unternehmen, ihre Liquidität für den laufenden Geschäftsbetrieb sicherzustellen, sind in den letzten Wochen und Monaten dramatisch gestiegen. In der aktuellen wirtschaftlichen Situation geht es insbesondere darum, dass der milliardenschwere Schutzschirm der Bundesregierung schnell bei den Unternehmen ankommt.

Um die notwendige Schnelligkeit zu erreichen, sind hoch automatisierte Antrags- und Prüfprozesse sowie eine vollständig digitale Abwicklung der Antrags- und Vergabeprozesse erforderlich. Hierbei kann das „Hausbankprinzip“ aus unserer Erfahrung ein Hindernis für kleine und mittelständische Unternehmen sein, die noch keine ausgeprägte „Kredithistorie“ bei ihrer Hausbank vorweisen können. Eine direkte Liquiditätshilfe durch die Einbindung digitaler Vermittler kann dazu beitragen, weitreichende volkswirtschaftliche Konsequenzen durch Insolvenzen bei eigentlich gesunden Unternehmen zu verhindern. Wir haben daher die Initiative „Ökosystem Liquidität“ gestartet: Durch einen Zusammenschluss von zahlreichen regionalen Partnern bietet Kapilendo einen einfachen und direkten Zugang zu regionalen sowie bundesweiten Förderangeboten und Kredithilfen. Dies reicht von klassischen wie alternativen Finanzierungslösungen über Factoring bis hin zu Hilfsprogrammen und Fördermitteln.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

KfW-Schnellkredit 2020 – sofortige Finanzierungshilfe für kleine und mittelständische Unternehmen

Auf Eurer Internetseite findet sich in diesem Zusammenhang auch ein Angebot für den KfW-Schnellkredit. Was genau bietet Ihr damit an und wie funktioniert dieses Angebot?

Zunächst einmal: Der KfW-Schnellkredit 2020 ist eine sofortige Finanzierungshilfe für kleine und mittelständische Unternehmen. Das Darlehen wird von der KfW zur Verfügung gestellt, durch Banken und alternative Finanzierungspartner ausgezahlt und durch den Bund zu 100 % abgesichert. Der Schnellkredit ist für alle KMU mit mehr als 10 Mitarbeitenden gedacht, die unter den Auswirkungen der Corona-Krise in wirtschaftliche Not geraten und in ihrer Existenz bedroht sind.

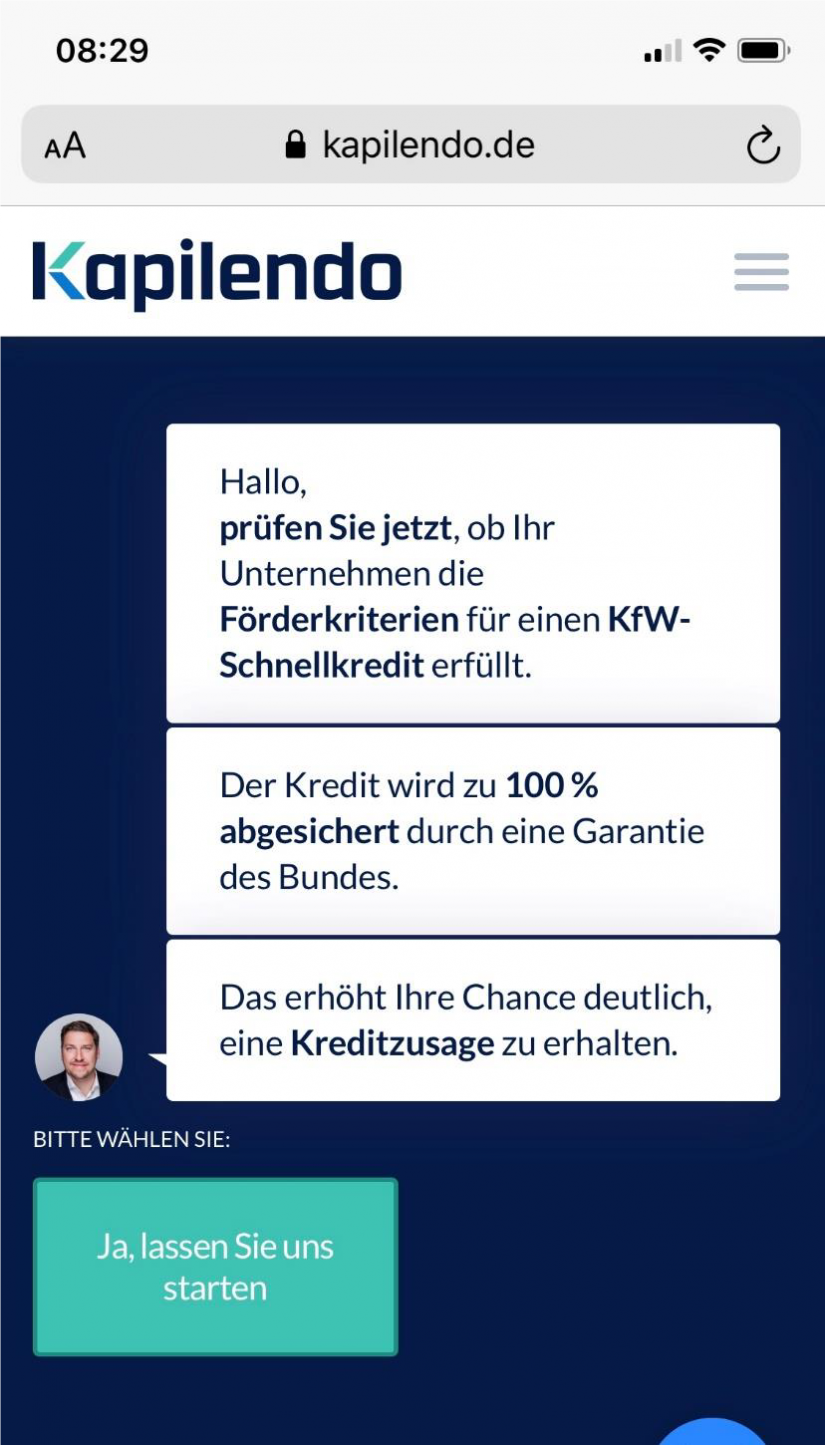

Wir haben uns die Frage gestellt: Wie bekommen wir diesen Schnellkredit zu den mittelständischen Unternehmen? Dazu haben wir kurzfristig als ersten Schritt einen Fördermittel-Check mittels Chatbot entwickelt und diesen Anfang April online gestellt. Mit Blick auf den KfW-Schnellkredit werden die digitale Prüfung der Förderkriterien ermöglicht sowie Beantragung und schließlich Kreditvergabe unterstützt. Ergänzend haben wir als zweiten Schritt einen von uns entwickelten und voll digitalen E2E-Prozess eingeführt. Dieser leitet den Unternehmer/die Unternehmerin einfach und schnell von der Überprüfung der Förderbedingungen über notwendige Datenerfassungen und Checks sowie erforderliche Dokumentenuploads bis hin zur Überführung an unsere Partnerbanken. Nach einer darauf aufbauenden, schnellen Beantragung bei der KfW durch unsere Partnerbank werden bei positiver Rückmeldung die Fördermittel an den Unternehmer/die Unternehmerin ausgezahlt.

Einen Ausschnitt zum Fördermittel-Check mittels Chatbot findet Ihr hier:

In welchem Umfang sind Überprüfungen des Kreditnehmers im Rahmen dieses Prozesses vorgesehen?

Auch in Corona-Zeiten sind bei einer Kreditbeantragung und -vergabe einige formale und regulatorische Aspekte zu beachten. So muss beispielsweise die Identität eines Antragstellers sowohl persönlich als auch in Bezug auf das Unternehmen verifiziert werden. Auch steigt die Wahrscheinlichkeit für einen positiven Entscheid der KfW, wenn wir gemeinsam mit dem Unternehmen eine objektive Qualitätssicherung der Unternehmensangaben sowie eine Prüfung bzgl. Negativmerkmalen auf Basis von Schufa- und Creditreform-Informationen vornehmen. Um diese Checks maximal einfach und dabei gleichzeitig schnell und sicher durchzuführen, ist unsere Prozessstraße über entsprechende Schnittstellen mit unseren Partnern und Dienstleistern voll digital verbunden.

Angebot und Entwicklung des „Ökosystems Liquidität“

Wie wird Euer Angebot mit dem „Ökosystem Liquidität“ bisher angenommen? Welche Erfahrungen habt Ihr seit dem Start Anfang April damit sammeln können?

Das Ökosystem ist seit genau einem Monat aktiv und wird von vielen Unternehmern wahrgenommen. So erreichen uns weiterhin täglich mehrere Anfragen, in Summe haben sich bereits weit über 1.000 Unternehmerinnen und Unternehmer über alternative Möglichkeiten der Liquiditätsbeschaffung in der Krise informiert.

Wie sind Eure mittelfristigen Erwartungen bezüglich der weiteren Entwicklung des „Ökosystems Liquidität“? Wie geht es nach der Corona-Pandemie bei Kapilendo weiter – welche Initiativen plant Ihr, um Eure Position als Partner des Mittelstands weiter auszubauen?

Wir werden auf Basis der gewonnenen Erkenntnisse und der sich weiter etablierenden Zusammenarbeit mit unseren jetzigen, aber auch neuen Partnern unsere digitale Positionierung im Mittelstandsbanking ausbauen. Wir werden auf Basis der gewonnenen Erkenntnisse und der sich weiter etablierenden Zusammenarbeit mit unseren jetzigen, aber auch neuen Partnern unsere digitale Positionierung im Mittelstandsbanking ausbauen. Die aktuelle Situation zeigt deutlich: Auch ein eher analoges, menschelndes Thema wie Finanzierungen muss in der Zukunft digitaler abgebildet und angeboten werden. Es ist für uns daher eine nur natürliche Konsequenz, die Entwicklung aus dem Single-Product-FinTech über die digitale Mittelstandsbank hin zur digitalen Investmentbank voranzutreiben. Hierbei wird die Plattformökonomie eine führende Rolle einnehmen und zu einem Wettbewerbsvorteil der Zukunft führen.

Vielen Dank für das Interview und die spannenden Einblicke!