Senkung der Personalkosten

Sind anderweitige Potenziale zur Ertragssteigerung ausgeschöpft, treten Möglichkeiten zur Kostenoptimierung in den Mittelpunkt der Betrachtungen. In aller Regel geht es dabei um die Senkung der Personalkosten.

Üblicherweise geschieht dies durch die quantitative Reduktion der Personalkapazitäten. Nach der einfachen Formel „Weniger Mitarbeiter = geringere Personalkosten“.

Vielfach lässt sich der intendierte Abbau von Kapazitäten mit „Bordmitteln“ bewerkstelligen, mit der Nutzung natürlicher Fluktuation, der Erhöhung der Teilzeitquote oder dem Angebot von Altersteilzeit- bzw. Vorruhestandslösungen. Allerdings wird der durch den Personalabbau erreichte Effekt oftmals aufgezehrt durch die Steigerung der Personalfaktorkosten, die sich aus den regelmäßigen tarifvertraglichen Erhöhungen der Grundgehälter ergeben.

In den letzten Jahren lagen die Steigerungsraten nicht selten bei rund 3 %. Damit wurden kapazitative Anpassungen wieder nivelliert, ganz oder in Teilen – nicht selten mit dem Effekt, dass Vorstände die Reduktion der Personalkapazitäten neu berechnen und das Ambitionsniveau erhöhen mussten.

Personalabbau in der Kreditwirtschaft

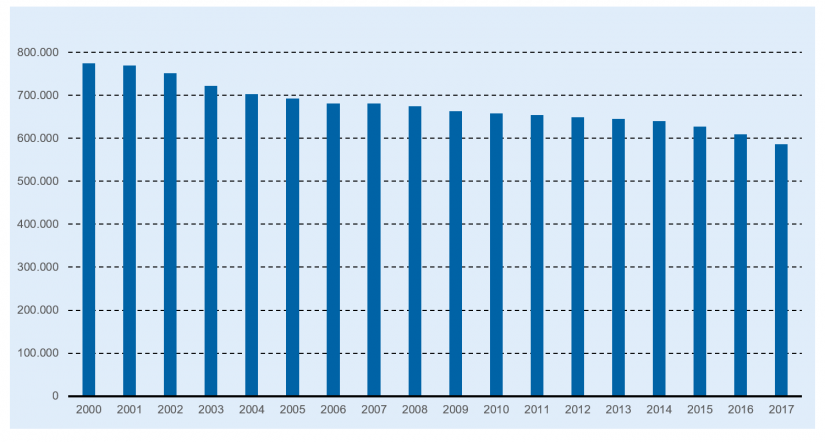

Das Ringen um wirtschaftliche Effizienz auf der einzelbetrieblichen Ebene hat übergeordnet zu einem signifikanten Abbau von Arbeitsplätzen in der Kreditwirtschaft geführt: Seit dem Jahr 2000 ist die Anzahl der Beschäftigten in dieser Branche um rund 200.000 gesunken, von rund 775.000 im Jahr 2000 auf rund 586.000 im Jahr 2017.

Es gibt keinerlei Anzeichen dafür, dass diese Entwicklung in absehbarer Zeit an ein Ende gelangen wird. Ganz im Gegenteil, die Branchenkonsolidierung, sinkende Erträge und der Ersatz manueller Tätigkeiten durch digitale Medien werden den Personalabbau in der Kreditwirtschaft (siehe Abbildung 1[1])weiter vorantreiben.

Nun könnte man einen solchen Prozess für natürlich oder notwendig erachten und zur Tagesordnung übergehen. Nur: Ganz so einfach ist es nicht, denn der jahrelange Personalabbau zehrt inzwischen an der Leistungsfähigkeit vieler Sparkassen. Wo quantitativ die Ziele erreicht wurden, sind qualitative Lücken entstanden. Es fehlt zusehends an erfahrenen Beratern im Firmenkundengeschäft und im Private Banking, an Experten im Risikocontrolling oder in der Marktfolge Aktiv.

Und Abhilfe scheint zunächst kaum in Sicht zu sein, denn die Branche sieht sich mit einer schwierigen Gemengelage konfrontiert.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Personalreduktion und demografische Transformation

Parallel zur betriebswirtschaftlich notwendigen Reduktion der Personalkapazitäten vollzieht sich im arbeitsmarktökonomischen Umfeld der Banken und Sparkassen eine demografische Transformation von erheblicher Tragweite.

In den nächsten Jahren geht die „Babyboomer-Generation“ in Rente; die Beschäftigten der geburtenstarken Jahrgänge 1955 bis 1965 verlassen die Unternehmen. Rein rechnerisch beginnt dieser Trend erst 2020, aber gesetzgeberische und betriebliche Initiativen gestatten zahllosen Arbeitnehmern einen früheren Ausstieg aus dem Erwerbsleben. Quantitativ mag das die unter Kosten- und Ertragsdruck stehenden Banken zunächst entlasten, aber nicht selten gehen damit auch Mitarbeiter mit einer geschäftskritischen Fach- oder Vertriebsexpertise.

Die noch in den 2000er-Jahren weitgehend problemlose Ersatzbeschaffung stößt heute an Grenzen: Zunächst einmal ist da das rechnerische Kalkül der Personalkostenreduktion, das durch allzu rasche oder allzu viele Nachbesetzungen frei gewordener Stellen durcheinander gebracht werden könnte.

Minderung des Erwerbspersonenpotenzials

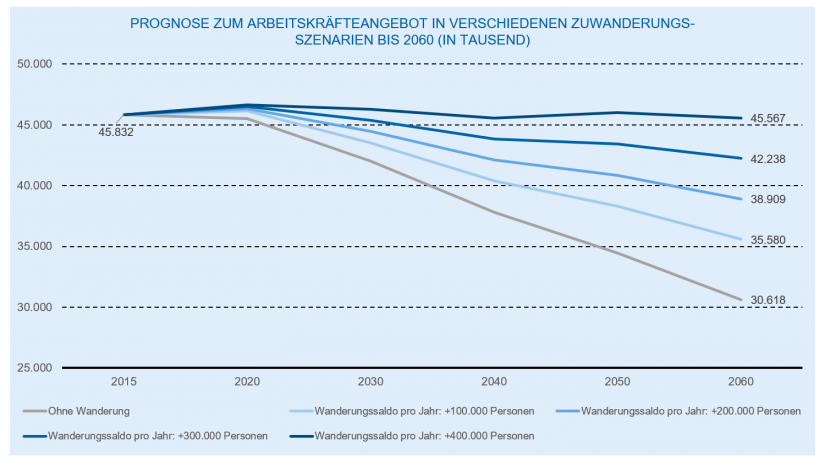

Damit mag man umgehen können. Schwerer wiegen die externen Faktoren: Die genannte demografische Transformation zeichnet sich nicht nur durch ein hohes Altersniveau und die aktuelle Verrentungswelle aus, sondern auch durch eine Minderung des Erwerbspersonenpotenzials (siehe Abbildung 2[2]).

Der jahrzehntelang prognostizierte Fachkräftemangel ist jetzt also eingetreten. Und er betrifft die aktuell mit Personalreduktion befassten Banken und Sparkassen in besonderem Maße. Eine paradoxe Situation ist entstanden: Aus guten betriebswirtschaftlichen Gründen wird einerseits Personal abgebaut; andererseits sind die im Rahmen des Personalabbaus entstandenen und zum Teil dringenden Vakanzen kaum mehr zu beheben, weil der externe Arbeitsmarkt keine geeigneten Bewerber zur Verfügung stellen kann.

Arbeitgeberattraktivität von Banken und Sparkassen

Als wäre die Personalreduktion in Verbindung mit der Minderung des Erwerbspersonenpotenzials nicht schon problematisch genug, sehen sich Personaler von Banken und Sparkassen häufig mit ganz profanen, aber kurzfristig kaum zu lösenden Herausforderungen konfrontiert: Die Finanzmarktkrise, aber eben auch der Personalabbau, die Schließung von Filialen oder die Kürzung der Ausbildungsquote haben das einstmals nahezu unanfechtbare Arbeitgeberimage der Kreditwirtschaft nachhaltig beschädigt.

Die früheren Attribute „sicherer Arbeitsplatz“, „solides Berufsbild“ usw. scheinen heute nicht mehr hinreichend verlässlich zu sein. Die Arbeitgeberattraktivität von Banken und Sparkassen ist heute nur noch mittelmäßig. Und das ist zu wenig, um auf einem Arbeitsmarkt mit wachsenden strukturellen Angebotsschwächen Erfolg zu haben.

Mancher Nachteil im Werben um kluge Köpfe ist schlicht selbst gemacht. Andere, vielleicht etwas progressivere Branchen machen vor, wie es besser geht. Dort hat die Firmenhomepage oft nur vier oder fünf Segmente auf dem obersten Niveau. Neben den üblichen „Wir über uns“, „Unsere Leistungen“ usw. gehört dazu die Karriereseite.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.„Candidate Experience“

Nicht so bei vielen Banken und Sparkassen: Hier müssen Interessierte oft regelrecht in den Katakomben der Homepage verschwinden, um nach zäher Suche zu erfahren, dass aktuell keine Stellen zu besetzen sind. Eine motivierende „Candidate Experience“, wie es heute heißt, sieht anders aus. Was also ist zu tun?

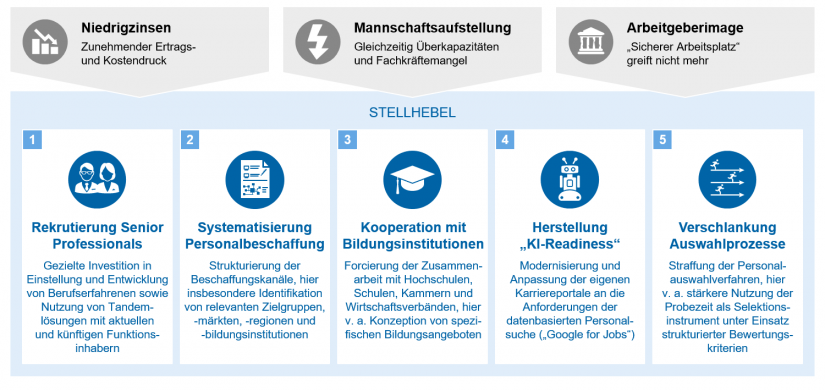

- Der häufig wahrzunehmende Reflex, angesichts des durch Personalreduktion oder Verrentung verursachten Verlusts an betrieblicher Expertise die Ausbildungsquote zu erhöhen, ist nachvollziehbar, führt aber nicht weiter. Der Prozess der Entwicklung in die Zielfunktion dauert viel zu lange. Stattdessen sollten die Institute ein Programm zur Rekrutierung und Entwicklung sogenannter Senior Professionals (Altersgruppe etwa 30 bis 35 Jahre) etablieren. Wichtigstes Erfordernis ist dabei die Bereitschaft, Zeit und Geld in die Entwicklung der Kandidaten zu investieren. Tandemlösungen mit aktuellem und künftigem Funktionsinhaber haben sich in dieser Beziehung bewährt.

- Der Personalumbau wird ebenfalls nicht gelingen, wenn man glaubt, Beschäftigte aus dem Privatkundenservice zu Firmenkundenbetreuern umschulen zu können. zeb-Erfahrungen sprechen da eine deutliche Sprache: Das gelingt nur in max. 20 % der Fälle. Viel intelligenter ist es, die Wege der Personalbeschaffung zu strukturieren und konsequent zu verfolgen. Dabei geht es um die Identifikation von Zielgruppen, Zielmärkten, Regionen, von Schulen und Hochschulen usw. Das geschieht heute noch zu wenig und zu einseitig. Längst nicht jede Funktion in einer Bank muss mit einem ausgebildeten Bankkaufmann besetzt werden. Da gibt es viele Alternativen, die genutzt werden sollten – und zugegebenermaßen auch zusehends genutzt werden.

- Eng damit verbunden ist die Bereitschaft, intensivere Kooperationen mit Schulen und Hochschulen, mit Kammern und Wirtschaftsverbänden einzugehen, um diese gezielt für die Rekrutierung und Entwicklung von künftigen Beschäftigten zu nutzen. Erfolgreich ist, wer eigene und spezifische Bildungsangebote, Curricula oder Studiengänge konzipiert. Geeignete Kooperationspartner finden sich nahezu überall, und es müssen nicht immer oder in erster Linie die Exzellenzinstitutionen sein. Viele weniger prominente Berufsakademien oder Hochschulen sind erfahrungsgemäß gern bereit, Banken oder Sparkassen in ihre inhaltliche Gestaltung einzubinden.

- Die Karriereseiten vieler Institute sollten modernisiert werden. Das gilt für die Anpassung an die Erfordernisse, die sich aus der künftigen KI-basierten Personalsuche (z.B. „Google for Jobs“) ergeben werden, und das gilt mithin für die Auffindbarkeit und Lesbarkeit von offenen Stellen bzw. Stelleninseraten. Das, was wir heute schon über die Rekrutierung von morgen wissen, sollte durchaus Impuls für eine Modernisierung der Kandidatensuche sein.[3]

- Die heutigen Systeme und Prozesse der Personalauswahl orientieren sich immer noch an den arbeitsmarktpolitischen Paradigmen des 20. Jahrhunderts. Allenthalben folgt man der alten Filterlogik: Eine Vakanz – viele Bewerber! Diese Logik trägt heute nicht mehr. Zusehends erhalten Institute für spezielle Profile gar keine Bewerbungen mehr. Vor diesem Hintergrund sind aufwendige Auswahlverfahren kontraproduktiv; die in vielen Häusern zur personalwirtschaftlichen Folklore gewordenen Assessment-Center senden die falschen Signale in den Arbeitsmarkt. Umso mehr gerät ein bislang eher stiefmütterliches Verfahren der Eignungsdiagnostik in den Mittelpunkt: die gute alte Probezeit. Banken und Sparkassen sollten rasch strukturierte Verfahren zur Begleitung dieser Phase entwickeln, wenn sie nicht Gefahr laufen wollen, langfristig dann doch die falschen Bewerber eingestellt zu haben.

Auch wenn der Personalabbau und die Stellenreduktion noch eine Weile im Mittelpunkt stehen mögen, werden Banken und Sparkassen personalwirtschaftlich dann langfristigen Erfolg haben, wenn sie regional und virtuell Präsenz zeigen, wenn sie kooperieren und die Scheuklappen ablegen, wenn sie intelligent und mutig qualifizieren und sich mit neuen Beschäftigten auch über den Tag hinaus auseinandersetzen.