Im kürzlich erschienenen Artikel „Gestiegener Stellenwert einer integrierten (Kapital-)Planung unter COVID-19“ haben wir die durch COVID-19 gestiegene Bedeutung einer integrierten (Kapital-)Planung diskutiert. Nachfolgend sollen die wesentlichen Bausteine der integrierten (Kapital-)Planung vorgestellt werden:

- Strategisches Ambitionsniveau auf Gesamtbankebene im Planungsprozess herleiten

- Handlungsplan aufstellen und Maßnahmen quantifizieren

- Planungsprozess 2020: Gesamtfazit und Ausblick

Strategisches Ambitionsniveau auf Gesamtbankebene im Planungsprozess herleiten

Am Anfang der strategischen (Kapital-)Planung wird ausgehend von potenziellen Engpässen ein Ambitionsniveau hergeleitet. Engpässe liegen i. d. R. insbesondere in der Rentabilität/im Jahresüberschuss lt. GuV und/oder im regulatorischen Eigenkapital. Weitere Engpässe können sich aber auch beispielsweise bei den Liquiditätsanforderungen (LCR, NSFR) oder dem Zinsänderungsrisiko (SREP, Basel-II-Zinskoeffizient, Frühwarnindikator) ergeben.

Selbstverständlich müssen die Institute neben dem als Zielfunktion dienenden Ambitionsniveau auch die (regulatorisch) geforderten Nebenbedingungen im Planungsprozess im Blick behalten. Als Orientierung zur Ableitung des Ambitionsniveaus können regulatorische Mindestanforderungen oder auch das Erreichen definierter Benchmarkwerte dienen.

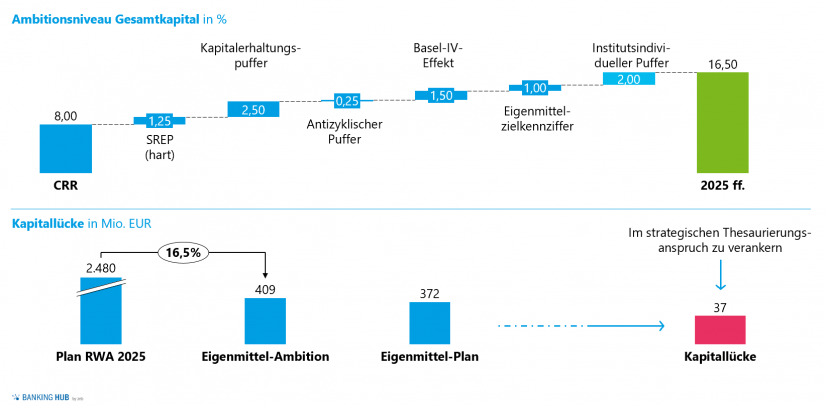

Abbildung 1 zeigt beispielhaft die Herleitung eines institutsindividuellen Ambitionsniveaus der Gesamtkapitalquote für die Jahre 2025 ff.[1] In Beispiel ergibt sich eine Gesamt-Kapitalzielquote von 16,5%. Darauf basierend wird im Abgleich mit der bisherigen Planung eine Kapitallücke errechnet.[2] Bei einem RWA Budget von 2.480 Mio. EUR müssten die Eigenmittel 409 Mio. EUR betragen. Im Abgleich mit den Plan Eigenmitteln von 372 Mio. EUR ergibt sich eine zu schließende Kapitallücke von 37 Mio. EUR. Diese ist wiederum in den Thesaurierungsanspruch bzw. einen periodischen Ergebnisanspruch zu überführen, der um Steuer- und Bewertungsergebnisse ergänzt und bis zum Betriebsergebnis vor Bewertung verdichtet werden muss.

Darauf aufbauend lassen sich Ansprüche an Zielerträge (Zins- und Provisionsergebnis) sowie die Zielkosten (Personal- und Sachkosten) fixieren – immer unter der Restriktion einer vorgegebenen RWA-Budgetierung.[3]

Handlungsplan aufstellen und Maßnahmen quantifizieren

Wurden auf Gesamtbankebene strategische Kapital- und Ertragsansprüche definiert, stellt sich die Frage, mit welchen konkreten Maßnahmen in den einzelnen strategischen Geschäftsfeldern das Ambitionsniveau erreicht werden kann. Rein aus dem Effizienzkalkül heraus wären Maßnahmen auf jene strategischen Geschäftsfelder zu konzentrieren, die den höchsten Ergebnisbeitrag bei gegebener Eigenkapitalbindung erwirtschaften.[4] Kennzahlen, die bei der Beurteilung der strategischen Geschäftsfelder helfen können, sind RORAC (Return on Risk Adjusted Capital) oder RORWA (Return on Risk-Weighted Assets).

In Geschäftsfelder mit höheren RORAC-/RORWA-Werten sollte gezielt investiert werden, und dort sollte eine Wachstumsstrategie verfolgt werden. Geschäftsfelder mit niedrigeren oder gar negativen Werten sind mittels konsequenter Effizienzstrategie zu rentabilisieren, oder es sind Alternativen zu prüfen, wie beispielsweise die Vermittlung von Geschäften zur Entlastung der Kapitalbindung.

Ausgehend von dem strategischen Ambitionsniveau sowie der Transparenz der Kapitalverzinsung (RORAC, RORWA) in den Geschäftsfeldern einerseits und ersten Simulationsergebnissen andererseits ist in der strategischen Planung ein Handlungsplan zu entwickeln, der die Grundlage für das Erreichen des definierten Ambitionsniveaus bildet.

Eine Longlist aller möglichen Maßnahmen mit Ertrags-, Kosten-, Kapital- und Risikopotenzial sollte vor dem Hintergrund der Auswirkungen auf das Ergebnis und das Kapital bewertet werden. Deren Auswirkungen auf weitere Engpasskriterien sollten ebenfalls transparent sein. Abbildung 2 zeigt beispielhaft mögliche Maßnahmen und deren Effekte auf das Ergebnis und die Kapitalbindung sowie weitere regulatorische Restriktionen wie Risikotragfähigkeit (RTF), Liquidität (LCR, NSFR) und das barwertige Zinsänderungsrisiko.

Um Verbindlichkeit zu schaffen, sollten die Maßnahmen und deren Wirkung auf Ergebnis und Kapital in Maßnahmensteckbriefen festgehalten werden und Verantwortlichkeiten für die Umsetzung klar definiert sein. Schlussendlich sind die entwickelten Maßnahmen in einen Umsetzungsplan zu übersetzen und gemeinsam in der Mittelfristplanung durch unterschiedliche Szenarien (Real Case, Best Case, Worst Case) zu validieren. Nur so lässt sich aus der strategischen (Kapital-)Planung die Sicherheit gewinnen, dass mit der strategischen und operativen Positionierung eine nachhaltig stabile Ergebnis- und Kapitalsituation erreichbar ist und somit Konsistenz zwischen Strategie und betriebswirtschaftlichen/regulatorischen Anforderungen besteht.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Planungsprozess 2020: Gesamtfazit und Ausblick

Die durch COVID-19 absehbaren Belastungen im Bewertungsergebnis sowie das nochmals gesunkene und verflachte Zinsniveau führen zu zunehmenden Ergebnis- und Kapitalengpässen in den Jahren 2025 ff.

Zur Steuerung von Engpässen sind im laufenden bzw. anstehenden Planungsprozess Maßnahmen zu erarbeiten, und deren Wirkung auf das definierte Ambitionsniveau und regulatorische Nebenbedingungen sind zu berücksichtigen. Dabei sind Themen wie die Kapital-/RWA-Profitabilität besonders relevant. COVID-19 bietet Regionalbanken jedoch auch die Chance, sich neu und zukunftsfähig auszurichten. Für eine wetterfeste Zukunftsagenda stellt die integrierte (Kapital-)Planung einen ersten Ansatzpunkt dar.