Management-Summary

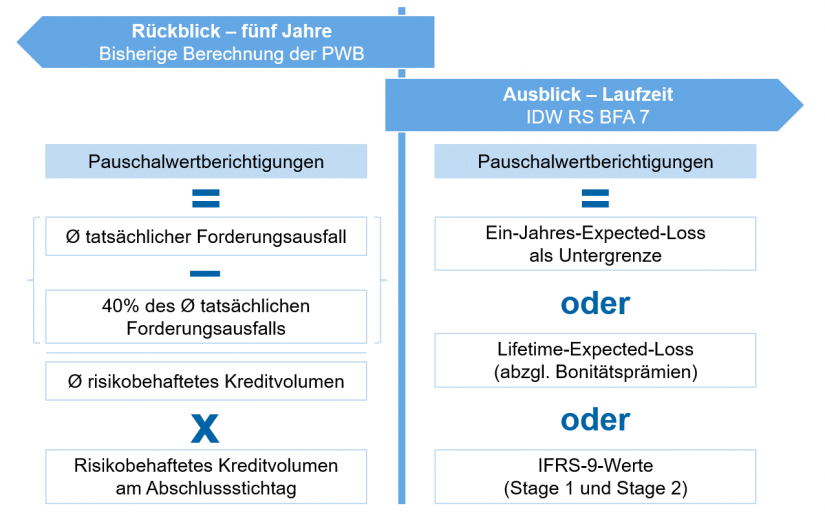

Die Stellungnahme stellt in den folgenden drei Dimensionen einen Paradigmenwechsel zur bisherigen Berechnung der Pauschalwertberichtigungen (PWB) dar[1]:

- Aufnahme von Schätzungen latenter Kreditrisiken über mindestens einen Ein-Jahres-Horizont anstatt retrospektiver Werte

- Ausblick auf die künftige Laufzeit der Vermögensgegenstände gegenüber Rückblick auf die letzten fünf Jahre

- Verstärkte Einbindung von Methoden aus der internationalen Rechnungslegung in die HGB-Rechnungslegung

Die nachfolgende Abbildung fasst schematisch die wesentlichen Elemente der bislang bestehenden und der neuen Regelungen zusammen.

Des Weiteren konkretisiert die finale Stellungnahme die Bemessungsgrundlage für bilanzielle Positionen. Schuldverschreibungen und andere festverzinsliche Wertpapiere des Anlagevermögens finden gegenüber dem ursprünglichen Konzept keine Berücksichtigung. Dies ist positiv zu bewerten, da ansonsten das gemilderte Niederstwertprinzip nach § 253 Abs. 3, S. 6 HGB eingeschränkt werden würde.

Trotz eines noch knapp zweijährigen Zeitfensters bis zur erstmaligen Anwendung (Erstanwendung: 01.01.2022) des geänderten PWB-Verfahrens besteht für viele Institute aufgrund der unterliegenden inhaltlichen, prozessualen und technischen Komplexitäten ein hoher Zeitdruck. Entsprechende einschlägige Erfahrungswerte können hierbei aus der erfolgten IFRS-9-Umstellung der Risikovorsorge-Methodik auf ein erwartetes Verlustverfahren herangezogen werden.

Somit stellt die neue Methodik zur Erfassung der Pauschalwertberichtigung gemäß IDW RS BFA 7 für die meisten Institute eine erhebliche Herausforderung dar und erfordert einen zeitnahen Start der Umsetzung bzw. die Entwicklung eines Verständnisses für die Auswirkungen dieser.

Überblick: IDW RS BFA 7

Die IDW-Stellungnahme stellt die Weiterentwicklung der IDW St/BFA 1/1990 dar und löst diese für die Berichtsperioden ab, die nach dem 31.12.2021 beginnen. Die bereits erwähnte Änderung der Grundlage für die Berechnung der Pauschalwertberichtigung von den bisher historischen Ausfallquoten (Incurred Loss) zu dem zu erwarteten Verlust (Expected Loss – analog IFRS 9) inklusive der Berücksichtigung der aktuellen Risikosituation und zukünftiger Ausfallerwartungen in Bezug auf die (Rest-)Laufzeit der Forderung erfordert die Nutzung von geeigneten mathematisch-statistischen Verfahren. Hierfür haben die Institute die Methodenfreiheit zwischen drei Verfahren:

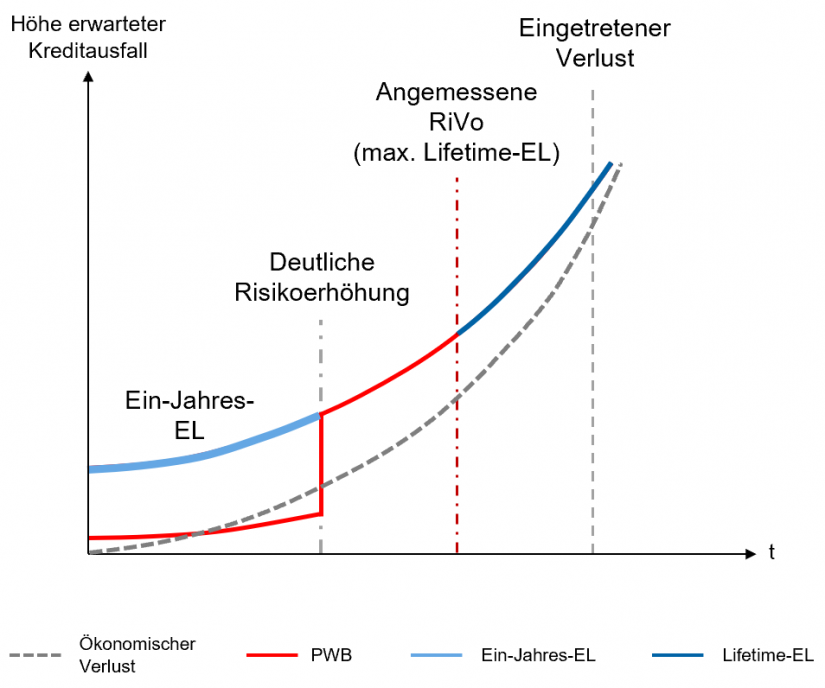

1) Ein-Jahres-Expected-Loss als Untergrenze für die PWB (im IDW RS BFA 7 als vereinfachtes Verfahren definiert): Die Ermittlung der Risikovorsorge geschieht auf Basis des Ein-Jahres-Expected-Loss (ohne Abzug der Bonitätsprämie). Im Falle einer deutlichen Erhöhung des Ausfallrisikos ist der Expected Loss auf Basis einer längeren und angemesseneren Periode und im „Extremfall“ auf der Lifetime-Basis zu berechnen.

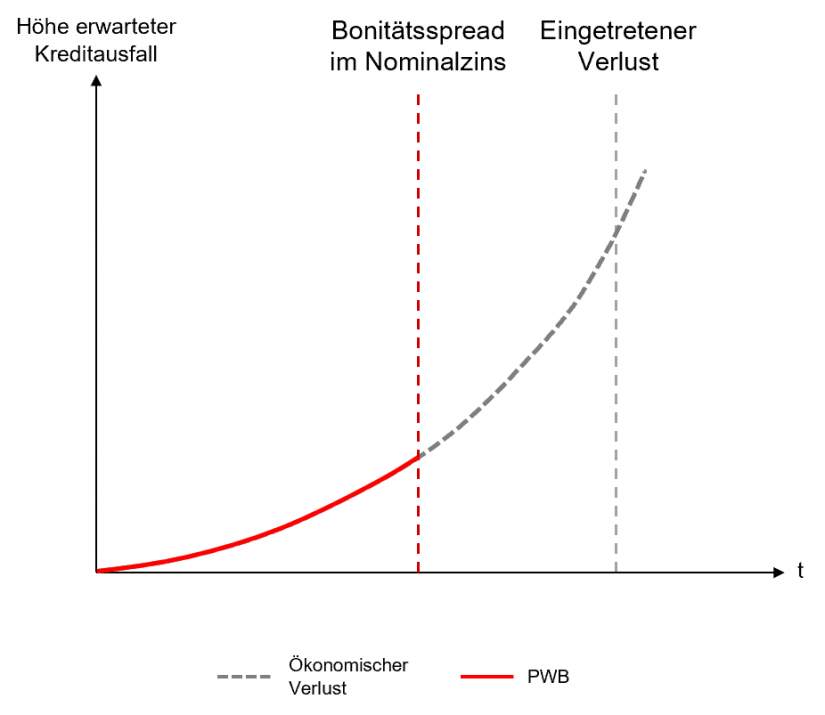

2) Lifetime-Expected-Loss abzgl. Bonitätsprämie: Die Risikovorsorge (PWB) entspricht dem erwarteten Verlust über die Restlaufzeit – gemindert um die vertraglich vereinbarten Bonitätsprämien zur Deckung des Adressenausfallrisikos, die im Zinsertrag beinhaltet sind.

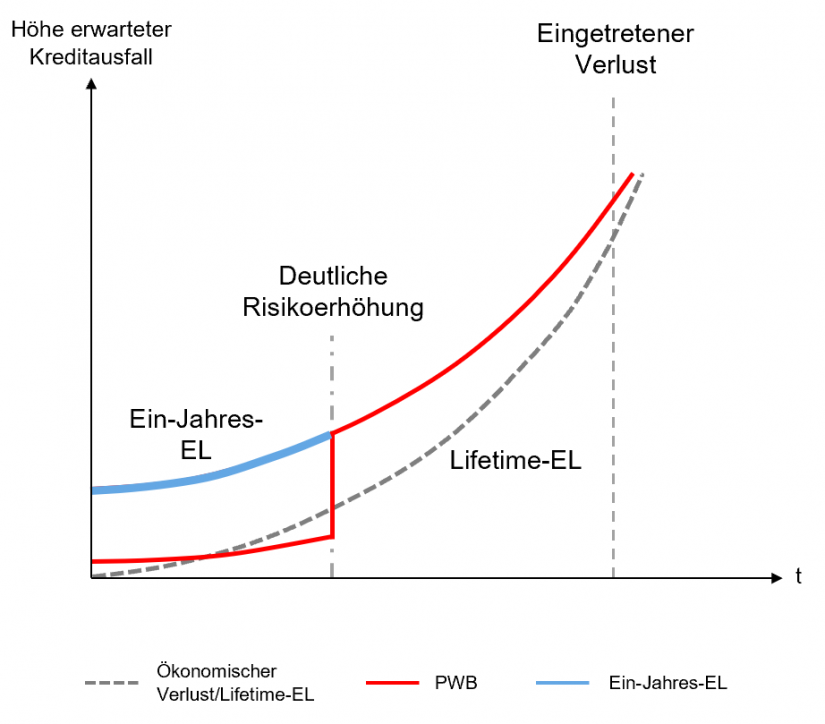

3) IFRS-9-Werte (Stage 1 und Stage 2): Bei diesem Verfahren wird die IFRS-9-Methodik, d. h. der Ein-Jahres-Expected-Loss, zur Ermittlung der Risikovorsorge für Instrumente ohne signifikante Erhöhung des Ausfallsrisikos genutzt. Im Fall von Instrumenten mit einer signifikanten Verschlechterung der Kreditqualität wird der Lifetime-Expected-Loss genutzt.

Fachliche Einwertung der vorgeschlagenen Methoden und wesentliche Herausforderungen unter IDW RS BFA 7

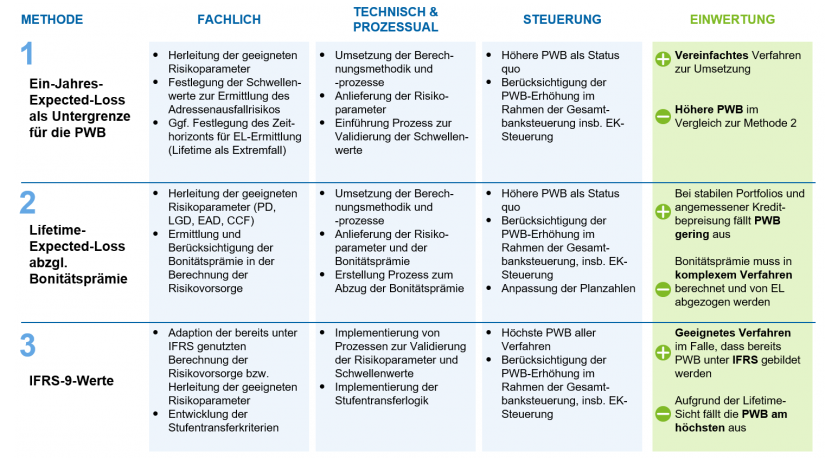

Alle beschriebenen Verfahren stellen die Institute vor unterschiedliche Herausforderungen bezüglich fachlicher, prozessualer und technischer Umsetzungs- sowie Steuerungsaspekte. In der nachfolgenden Darstellung werden die Verfahren auf Basis der genannten Aspekte evaluiert und bezüglich ihrer grundsätzlichen Anwendbarkeit in der Praxis bewertet.

Neben den zu erwartenden fachlichen, prozessualen und technischen Umsetzungsherausforderungen ist durch die Nutzung der neuen Verfahren unter IDW RS BFA 7 grundsätzlich eine Erhöhung der Pauschalwertberichtigung und somit eine Verringerung des Eigenkapitals für das jeweilige Institut zu erwarten. Die entsprechende Ergebniswirkung ist frühzeitig zu antizipieren, um rechtzeitig entsprechende Steuerungsmaßnahmen ergreifen zu können.

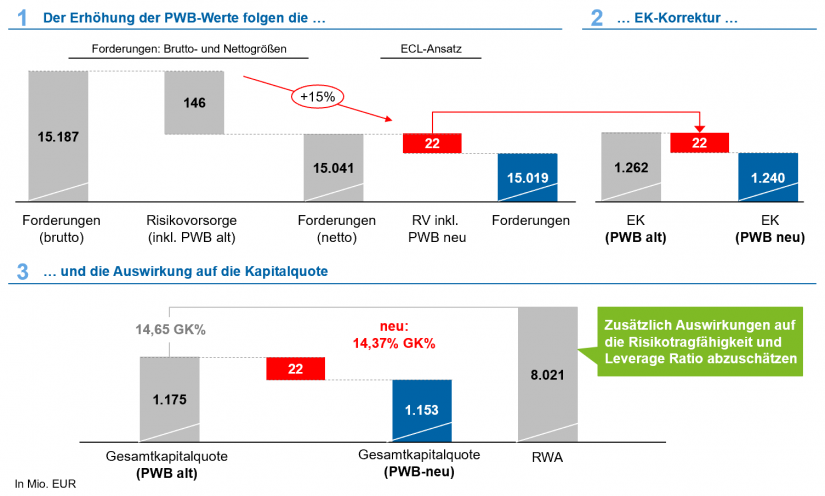

In der unten stehenden Abbildung ist anhand eines Beispiels die potenzielle Auswirkung auf bilanzielle und regulatorische Kennzahlen eines Instituts dargestellt. Dabei wird von einer Erhöhung der Risikovorsorge um ca. 15 % aufgrund der Umstellung der PWB auf den IDW RS BFA 7 ausgegangen. Die Erhöhung der Risikovorsorge wirkt direkt auf das bilanzielle Eigenkapital und auf die regulatorischen Eigenmittel.

Wesentliche Umsetzungsaspekte

HGB-bilanzierende Institute

Die Umsetzung der neuen Regelung sollte von HGB-bilanzierenden Instituten zeitnah angegangen werden. Hierbei gilt es folgende Aspekte zu beachten:

Im Rahmen einer Auswirkungsanalyse bzw. Vorstudie sollten die wesentlichen Auswirkungen auf die Bilanz und Gewinn-und-Verlust-Rechnung sowie auf entsprechende regulatorische Kennzahlen quantifiziert werden. Dies bedeutet auch die frühzeitige Aufdeckung fachlicher, technischer und prozessualer Anpassungsbedarfe am bestehenden institutsseitigen Risikovorsorgeverfahren. Bei der Planung und Durchführung von Auswirkungsanalysen ist darauf zu achten, dass diese die jeweiligen Berechnungsmethoden bereits hinreichend detailliert abbilden, da zu starke Vereinfachungen häufig nur zu einem bedingten Aussagegehalt mit unzureichender Transparenz führen.

Konzeption und Modellierung geeigneter Risikoparameter sollten inklusive des Aufsatzes erforderlicher Backtesting- und Validierungsverfahren erfolgen. Die Konzeption beinhaltet eine Festlegung von Schwellenwerten für die Berechnung der Risikovorsorge auf Basis von Mehrjahres-Expected-Losses bzw. für den Horizont größer 1 Jahr sowie die Entwicklung geeigneter Berechnungsmethoden für einzelne Produkte und Segmente.

Das neue PWB-Verfahren erfordert grundsätzlich eine intensivere fachbereichsübergreifende Zusammenarbeit zwischen den Organisationseinheiten Finanzen/Rechnungswesen und dem (Kredit-)Risikomanagement bzw. Risikocontrolling. Neben der erforderlichen Verwendung geeigneter Kreditrisikomessverfahren ist die PWB-Ergebniswirkung verstärkt von der Kalibrierung der unterliegenden Modelle abhängig. Für die Umsetzung des institutsseitig definierten Zielverfahrens bedarf es folglich einer stringenten Planung und Projektsteuerung, welche eine zielgerichtete Koordination zwischen den involvierten Organisationseinheiten sowie ggf. den jeweiligen Bankenrechenzentren und Verbänden sicherstellen.

Übergeordnet sind erforderliche prozessuale und organisatorische Anpassungen vorzunehmen, um in der Praxis einen reibungslosen Ablauf im Rahmen der Ermittlung und Erfassung der PWB-Werte am jeweiligen Berichtsstichtag zu gewährleisten.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

IFRS-bilanzierende Institute

IFRS-bilanzierende Institute haben aufgrund von IFRS 9 bereits Erfahrung mit der Konzeption und Umsetzung von Expected-Loss-basierten Risikovorsorgemodellen gesammelt. Grundsätzlich ist hierdurch von einer erheblichen Aufwandsreduktion bei der Umsetzung der IDW-Anforderungen für die HGB-Rechnungslegung auszugehen.

In diesem Zusammenhang ist die Stellungnahme der BaFin erwähnenswert. Von einer unmittelbaren Übertragbarkeit von IFRS-9-Werten ist gemäß BaFin (2019)[2] jedoch aufgrund der spezifischen IFRS-9-Anforderungen nicht pauschal auszugehen, sodass erforderliche Modellanpassungen institutsindividuell zu prüfen sind.

Im Hinblick auf die IT-seitige Umsetzung sollte je nach Stand der IT-Unterstützung die Übertragung der IFRS-seitigen Werte und Methoden nach HGB nicht unterschätzt werden.

Exklusive Studien im Downloadportal HUB<sup>+</sup>

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.IDW RS BFA 7 – Fazit und Ausblick

Institute haben bis Ende 2021 Zeit, die Anforderungen des IDW RS BFA 7 umzusetzen, um für Berichtsperioden, die ab dem 31.12.2021 beginnen, die Pauschalwertberichtigung nach einem Expected-Loss-basierten Verfahren zu berechnen. Eine vorzeitige Anwendung ist laut IDW zulässig. Aufgrund der vielschichtigen Herausforderungen bei der Umsetzung der neuen IDW RS BFA 7 sollten zeitnah Auswirkungsanalysen durchgeführt werden, um die potenziellen institutsspezifischen Handlungsbedarfe frühzeitig zu erkennen und um eine geeignete Kalibrierung der Zielmodelle vornehmen zu können.