Rückblick Banks’ Integrated Reporting Dictionary

Bereits 2016 und 2019 berichtete zeb über das Banks’ Integrated Reporting Dictionary.

Die letzte Betrachtung stellte das große Potenzial von BIRD als Glossar und Benchmark heraus, verwies allerdings auch auf noch vorhandene Lücken im Datenmodell.

Seitdem wurde BIRD mehrfach erweitert und der Arbeitsplan bis ins Jahr 2021 veröffentlicht. Diese Entwicklungen sowie eine Case Study zum Aufbau eines regulatorischen Datenhaushalts in Zusammenarbeit mit Revolut Ltd. rechtfertigen eine erneute Betrachtung der Initiative hinsichtlich ihres Nutzenpotenzials für Banken:

Was hat sich getan?

Regulatorische Anforderungen und Bedeutung von BIRD als Teil der langfristigen Berichtsstrategie des ESCB

Die aktuelle, Ende 2019 veröffentlichte Version 5.0 von BIRD enthält eine überarbeitete Eingangsdatenschicht, welche über ihren erweiterten Datenumfang die Abbildung von „CoRep Credit Risk“ und „FinRep Non-Performing Loans and Securitisation“ ermöglicht. Damit enthält die Version 5.0 des Glossars die Datenanforderungen für folgende regulatorische Anforderungen[1]:

Die erhoffte Erweiterung um Meldungen zur Liquidity Coverage Ratio (LCR) und die Validierungsregeln für CoRep und FinRep blieben jedoch aus. Stattdessen wurde der Fokus für 2020 auf die Überarbeitung des Datenmodells und den Test der Abbildungen aus dem Input Layer (entspricht Eingangsdatenschicht) über die Transformationen in den Non-Reference Output Layer (Ausgangsdatenschicht zum Export in Berichtstemplates) gelegt, was die Stabilität und Qualität des Glossars verbessern soll[2]. Nachdem jedoch auch hier das versprochene Release im Sommer 2020 nicht erschien, bleibt abzuwarten, inwiefern die Coronapandemie weitere Auswirkungen auf den Projektzeitplan haben wird. Somit sieht die Planung der BIRD Steering Group weiterhin die Aufnahme der LCR sowie weitere Verbesserungen in anderen Bereichen vor.

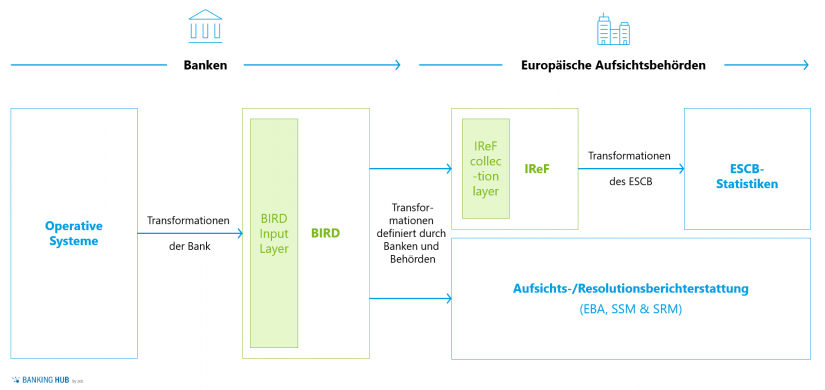

Die Bedeutung von BIRD als Teil der langfristigen Berichtsstrategie des ESCB wurde in der im September 2020 veröffentlichten Machbarkeitsstudie der Europäischen Bankbehörde (EBA) im Auftrag des Europäischen Parlaments und des Rats erneut hervorgehoben[3]. Insbesondere durch die enge Verzahnung des Integrated Reporting Framework (IReF; früher auch: ERF) im Datenerfassungszielbild (Abbildung 1) zeigt sich, dass eine Implementierung des IReF zwischen 2024 und 2027, wie aktuell von der Aufsicht geplant, mittels einer Anbindung der operationalen Systeme der einzelnen Banken an den BIRD Input Layer realisierbar ist.

Abbildung 2: Darstellung der ESCB-Strategie zur Datenerhebung von Banken (angelehnt an den EZB-Jahresbericht 2019)

Abbildung 2: Darstellung der ESCB-Strategie zur Datenerhebung von Banken (angelehnt an den EZB-Jahresbericht 2019)Warum wird BIRD nicht schon jetzt implementiert?

Zielgruppe von BIRD und Überführung des hausinternen Datenmodells in den BIRD-Standard

Vor dem Hintergrund der vielfältigen Vorteile von BIRD für Banken und Aufsicht gleichermaßen, die in den vorangegangenen Artikeln bereits beleuchtet wurden, und seiner wachsenden Relevanz in der nahen Zukunft, stellt sich die berechtigte Frage, warum BIRD von den meisten Instituten bisher nur am Rande betrachtet wird. Hierzu muss zunächst noch einmal beleuchtet werden, wer eigentlich die Zielgruppe von BIRD ist.

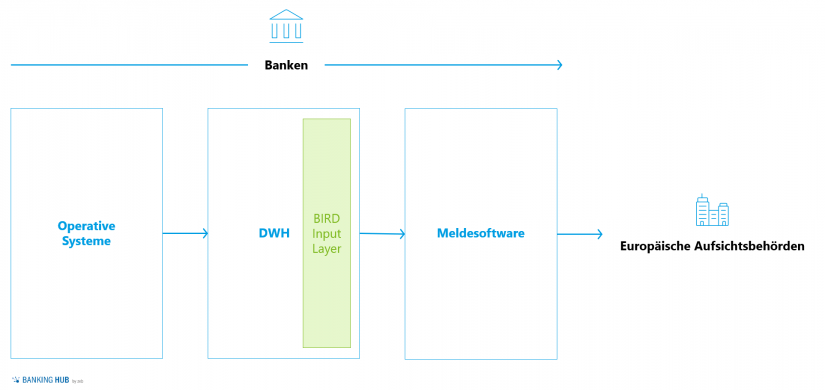

Grundsätzlich richtet sich BIRD als Komplettlösung zur Generierung aufsichtsrechtlicher Berichte an alle europäischen Banken. Es ist damit als Blaupause für den Aufbau eines regulatorischen Data-Warehouse (DWH) inklusive automatisierter Überführung der Daten in die geforderten XBRL-Templates zu verstehen. Während jedoch der Input Layer direkt an die internen Systeme des jeweiligen Finanzdienstleisters angebunden werden muss, erfüllen die späteren Layer des Modells sowie die dazugehörigen Transformations- und Validierungsregeln Funktionen, die aktuell eher in Standard-Meldewesenlösungen zu finden sind.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Da die aufsichtsrechtlichen Anforderungen bereits vor BIRD erfüllt werden mussten, besitzt jedes Finanzinstitut schon ein eigenes Financial DWH mit meist individueller Datenabbildung oder zumindest eine proprietäre Datenanlieferung aus den Vorsystemen in ein spezifisches Datenmodell der Meldewesenlösung. Die Überführung des hausinternen Datenmodells in den BIRD-Standard bietet daher keinen unmittelbaren monetären Mehrwert für die Institute. Deswegen wird BIRD derzeit überwiegend als Benchmark zum eigenen Datenmodell behandelt und bei ohnehin notwendigen Umstrukturierungen als Vorlage herangezogen. Mit einer möglichen Angleichung der Datenmodelle der Lösungshersteller an BIRD würde sich diese sukzessive Harmonisierung in Zukunft weiter fortsetzen.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.BIRD als Chance für FinTechs

Case Study zu den Implementierungsmöglichkeiten bei Revolut Ltd.

Anders sieht die Situation aus, wenn der Aufbau eines komplett neuen DWH oder Meldewesen-Data-Mart bevorsteht, wie es bei einigen Neobanken und FinTechs, die jüngst eine Banklizenz erworben haben, der Fall ist. Hier bietet BIRD einen interessanten Ansatz, möglichst kosteneffizient eine vollständige Meldelösung aufzubauen.

Hierzu wurde im Rahmen der Masterarbeit „Building the BIRD’s nest“ eine Case Study zu den Implementierungsmöglichkeiten bei Revolut Ltd. durchgeführt. Revolut Ltd., mit Hauptsitz in London, bietet seit 2015 Finanzdienstleistungen im Retailbereich mit der selbstentwickelten, gleichnamigen App an. Das in 2020 mit 5,5 Mrd. Dollar bewertete FinTech erhielt 2017 eine europäische Banklizenz für das Tochterunternehmen Revolut Bank UAB mit Sitz in Vilnius, Litauen.

Aktuell berichtet die Revolut Bank über eine gängige Meldesoftware an die Aufsicht, welche mittels XML-Upload von den Vorsystemen mit Daten beliefert wird. Die Bank hat – vor dem Hintergrund der daraus resultierenden komplexen Zulieferung von verschiedenen Datenquellsystemen – die Notwendigkeit einer Harmonisierung und zentralen Steuerung des Datenhaushalts erkannt, welche im Rahmen der Case Study untersucht werden sollten.

Hierzu wurde BIRD als Grundlage für die Bestimmung der Datenanforderungen für das Meldewesen herangezogen. In einem ersten Schritt wurden anhand der Produkte und Meldeanforderungen zunächst relevante BIRD-Datencluster für Revolut Ltd. ausgewählt. Um den Abdeckungsgrad der Meldewesenanforderungen durch BIRD zu bestimmen, wurde im zweiten Schritt die BIRD-Eingangsdatenschicht konzeptionell auf das Meldesystem überführt. Dabei konnte ein hoher Abdeckungsgrad ermittelt werden. Die hierfür erforderlichen Transformationen zeichnen sich durch eine geringe Komplexität aus.

Die Ergebnisse zeigen, dass BIRD bereits einen deutlich größeren Umfang als von den meisten FinTechs gefordert abdeckt, da diese im Vergleich zu einer Wholesale-Bank häufig ein eingeschränktes Produktportfolio anbieten. Darüber hinaus konnte in einer ersten Analyse eine hohe Kompatibilität zwischen dem BIRD Input Layer und der etablierten Meldesoftware festgestellt werden. Von 307 Variablen, die für die Analyse zuvor ausgewählt wurden, konnten 95 % einem Gegenspieler im Datenmodell der Meldesoftware zugeordnet werden. Damit wäre dieser Ansatz – wie in Abbildung 3 vereinfacht dargestellt – eine valide und kostengünstige Option zum Aufbau einer Meldewesenlösung für eine (Neo-)Bank.

Als Nächstes würde der Aufbau des DWH entlang der relevanten Datencluster von BIRD und die sukzessive Umstellung der Datenanlieferung an das Meldewesensystem über den integrierten Datenhaushalt folgen.

BIRD als Einstieg in eine moderne, integrierte Datenplattform

Anforderungen an das Datenmodell und Erzeugung von Synergien bei Ergänzungen

Das BIRD-Datenmodell bietet eine geeignete Ausgangsbasis zum Aufbau einer harmonisierten Datenbereitstellung für das Meldewesen und die Steuerung mit einer breiten und noch weiter wachsenden fachlichen Abdeckung der Anforderungen. Da erfahrungsgemäß die Attribute, die das Meldewesen in einem integrierten Datenhaushalt benötigt, bereits mehr als die Hälfte des Datenbestands der Gesamtbanksteuerung ausmachen, können hohe Synergien bei Ergänzungen des Datenmodells um weitere Disziplinen wie beispielsweise das (Risiko-)Controlling erzielt werden.

Für den erfolgreichen Aufbau eines DWH sind aber weitere Aspekte im Grunddesign und beim Vorgehen zu beachten, um einem umfangreicheren Anpassungsbedarf zu einem späteren Zeitpunkt vorzubeugen.

Aus der MaRisk ergeben sich Anforderungen wie eine technische und fachliche Nachvollziehbarkeit von Datenbewegungen, die Dokumentation von Veränderungen an Daten sowie die Korrektheit von Daten.

Hierfür sind grundsätzlich Überlegungen zum Aufbau einer Data Lineage über geeignete Tools oder Dokumentationsmethoden anzustellen. Entlang der Bereitstellungskette sind geeignete Datenqualitätsmesspunkte zu implementieren und entsprechende Reportingregelprozesse aufzubauen.

Zusätzlich empfiehlt es sich, eine Zusammenführung aller dabei entstehenden Metadaten in einem Metadaten-Repository vorzusehen, um Betriebs- und Fachprozesse rund um das DWH zu erleichtern.

Aktuelle technische Entwicklungen aus den Bereichen Big Data und Data Analytics erlauben den Aufbau eines Datenhaushalts in modernen, skalierbaren Architekturen und damit die Erweiterung der klassischen Steuerung und des Reportings um analytische Methoden und Anwendungsfälle.

Eine Vielzahl der benötigten Komponenten liegt in Form von cloudfähigen Open-Source-Lösungen (z. B. basierend auf dem Hadoop-Ökosystem) vor, für die eine breite Entwicklerbasis mit einer aktiven Community am Markt existiert. Der Aufbau eines DWH kann damit kosteneffizient erfolgen. Durch die Cloud-Fähigkeit stehen die Optionen für ein schnelles Prototyping vom Betrieb On-Premise bis hin zur späteren Überführung in die Cloud offen, wodurch Skalierbarkeit und Zukunftsfähigkeit sichergestellt werden.

Fazit BIRD 5.0

Gerade für Banken, die das Thema „integrierter Datenhaushalt“ zeitnah und mit überschaubarem Aufwand angehen wollen – wie zum Beispiel FinTechs oder Neobanken – stellt BIRD eine sehr gute Ausgangsbasis zum Aufbau eines regulatorischen Datenhaushalts dar. Dies konnte in einer ersten Vorstudie bei Revolut Ltd. erfolgreich belegt werden. Damit zeigt sich, dass der aktuelle Entwicklungsstand von BIRD mittlerweile eine einsetzbare Reife erreicht hat. Durch die weitere Entwicklung von BIRD und die Synchronisation der Initiative mit dem IReF ist davon auszugehen, dass dessen Anwendbarkeit für Datenhaushalte und Reportings stetig zunehmen und die Bedeutung von BIRD im Meldeprozess weiter steigen wird.