Die neuen Spielregeln von Banking im Zeitalter der Digitalisierung und Vernetzung

Immer mehr Kunden erwarten mehr als nur eine klassische Filialberatung im Rahmen der regulären Öffnungszeiten. Sie wollen unkomplizierte Realtime-Onlinedienste, die ihnen rund um die Uhr ein außergewöhnliches Benutzererlebnis bieten, wie z. B. einen Privatkredit mit nur zwei Klicks zu beantragen, und die Wahlfreiheit darüber, wie sie mit ihrer Bank in Kontakt treten und bleiben können.

Um diesen neuen Kundenerwartungen gerecht zu werden, müssen die Banken nicht nur ihre digitalen Kompetenzen erweitern, sondern auch Möglichkeiten für ein nahtloses Omnichannel-Angebot schaffen, das digitale, digital-persönliche und persönliche Vertriebskanäle miteinander verbindet.

Vom Multichannel- zum Omnichannel-Banking

Viele Banken sind bereits von rein filialbezogenen Single-Channel-Vertriebsstrategien zu Multichannel-Strategien übergegangen. Sie liefern nun Informationen und verkaufen Produkte über eine Vielzahl von Kanälen wie Apps, Telefon und Websites. Was jedoch oft fehlt, ist die Verbindung zwischen den einzelnen Vertriebskanälen. Unterbrechungen in der Customer Journey lassen die Kunden den Bankvorgang als langwierig, zu kompliziert und frustrierend empfinden. Im Gegensatz dazu nutzen neue Wettbewerber wie Apple und andere Technologiegiganten ihren technologischen Vorsprung, um schlanke und einfach zu bedienende Banklösungen anzubieten. Genau dies erwarten die Kunden in unserem digitalisierten Zeitalter. Die Banken müssen jetzt handeln, um ihre Multichannel-Angebote in ein wirklich allumfassendes Bankerlebnis umzuwandeln.

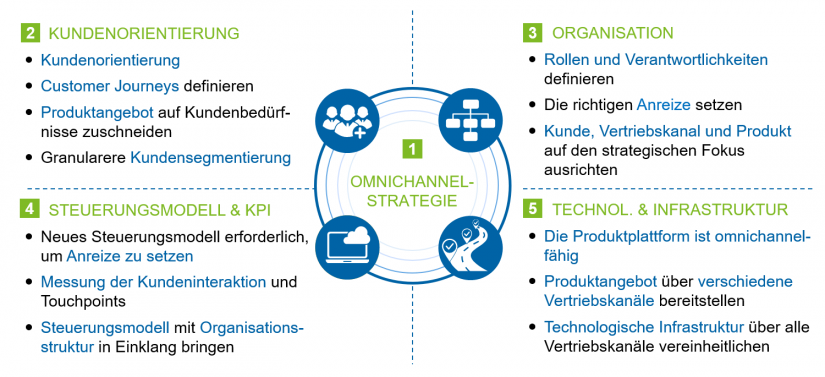

Während das allgemeine Konzept des Omnichannel-Bankings in den meisten Banken eingehend diskutiert wird, werden die Auswirkungen auf die internen Steuerungs- und Managementprozesse oft vernachlässigt. Um den Stand der Omnichannel-Readiness in der europäischen Bankenbranche zu ermitteln, hat zeb eine Umfrage unter europäischen Großbanken entlang der fünf Dimensionen Omnichannel-Strategie, Kundenorientierung, Steuerungsmodell & KPI, Organisation sowie Technologie & Infrastruktur durchgeführt.

1) Strategie – Omnichannel-Banking hat die Vorstandsetage erreicht

Angesichts der hohen strategischen Bedeutung des Themas wird Omnichannel-Banking in den Vorstandsetagen der meisten Banken eingehend diskutiert. Als Grundvoraussetzung muss eine Vertriebskanalstrategie klar und bewusst definieren, welche Vertriebskanäle wie bedient werden sollen. Best-Practice-Beispiele stellen den Kunden in den Mittelpunkt und beginnen mit der Analyse von Kundenpräferenzen und -verhalten. Auf Grundlage dieses Verständnisses sollten die Banken ein geeignetes Channel-Management-Rahmenwerk definieren. Dieses sollte das Zusammenspiel zwischen den verschiedenen Kanälen berücksichtigen und die richtigen Anreize innerhalb der Organisation schaffen, um die Zusammenarbeit zwischen den Kanälen zu fördern und eine reibungslose und nahtlose Erfahrung auf der Customer Journey zu gewährleisten.

Unsere Studie ergab, dass 88 % der untersuchten Banken eine gezielte Filialnetzstrategie als eine Komponente definiert haben. Die überwiegende Mehrheit von 76 % hat auch bereits eine Online-/Digitalstrategie definiert. Im Gegensatz dazu verfügt nur jede zweite Bank (49 %) über eine spezifische Strategie für das Omnichannel-Managemen

Bei der Umsetzung ihrer Strategien haben viele Banken bereits Initiativen ergriffen, die zum Omnichannel-Banking beitragen. Diese sind jedoch sehr oft isoliert und decken nur bestimmte Teile des Themas ab. Meist sind sie etwa von dem Ziel getrieben, den Anteil digitaler Angebote zu erhöhen oder die Nutzererfahrung für ein bestimmtes Produkt zu verbessern. Ein Aspekt, der oft fehlt, aber für eine erfolgreiche Umsetzung entscheidend ist, ist die Abstimmung zwischen verschiedenen Dimensionen und eine zentrale Koordination der unterschiedlichen Initiativen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

2) Kundenfokus – Banken investieren stark in den Ausbau digitaler Angebote

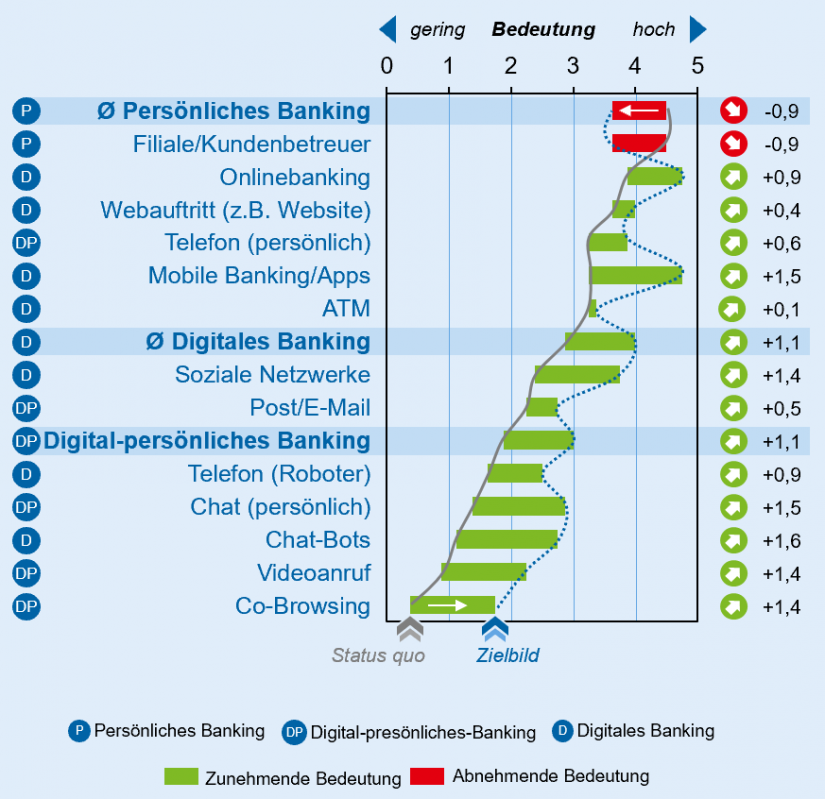

Banken investieren stark in den Ausbau digitaler Angebote. Aufgrund ihrer strategischen Ambitionen haben die meisten Banken die Entwicklung von Online-Banking und Mobile Apps bereits ausgeweitet. Unserer Umfrage zufolge wird die Bedeutung digitaler Angebote in Zukunft weiter zunehmen und die traditionellen persönlichen Vertriebskanäle der Banken überholen. Insbesondere das Mobile Banking über Apps, Social-Media-Kanäle sowie neue Technologien wie Chatbots werden zunehmend wichtiger.

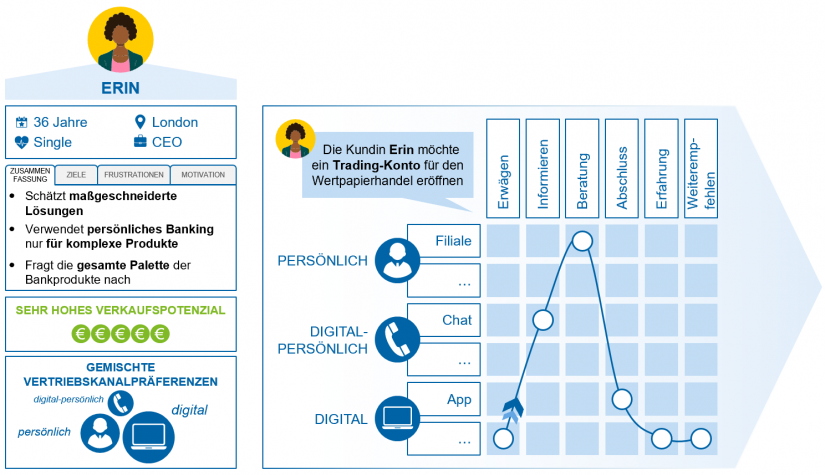

Die Realisierung eines echten Omnichannel-Bankings erfordert jedoch viel mehr als nur die Erweiterung des Channel-Angebots. Im Idealfall sollten die Banken eine Customer Journey konzipieren, die die spezifischen Bedürfnisse ihrer Kunden widerspiegelt. Best-Practice-Beispiele für die Kundensegmentierung gehen über rein demografische und monetäre Faktoren wie Geschlecht, Alter und Verkaufspotenzial hinaus. Vielmehr führen sie eine Beschreibung von Kundensegmenten oder Personas auf einer multidimensionalen Basis durch, die auch die Ziele, Frustrationen, Motivationen und Verhaltensweisen der Kunden abdeckt. Hierzu gehören auch die Berücksichtigung spezifischer Bankinggewohnheiten und Präferenzen für bestimmte Produkte sowie die Channel-Nutzung. Um diese kundenorientierte Sichtweise mit den wirtschaftlichen Zielen der Bank hinsichtlich Effizienz und Rentabilität in Einklang zu bringen, sollte ein entsprechendes Steuerungsmodell vorhanden sein.

3) Organisation und 4) Steuerungsmodell & KPI – Omnichannel-Banking erfordert neue organisatorische Strukturen und Steuerungsansätze

Bei der Anpassung ihrer Betriebsmodelle an die Omnichannel-Welt müssen die Banken ihre Organisationsstruktur überprüfen und sowohl ihr Steuerungsmodell als auch ihr KPI-Set entsprechend umgestalten. Diese beiden Dimensionen Organisation sowie Steuerungsmodell & KPIs sind dabei eng miteinander verwoben. Innerhalb des Steuerungsmodells müssen Banken eine klare Verantwortung für den Kunden und Rechenschaftspflicht für die Ergebnisse zugewiesen werden. Dies wirkt sich auf die organisatorische Struktur der Bank sowie auf die internen Ertrags- und Kostenzuweisung aus.

Es lassen sich drei Steuerungsansätze skizzieren, die mit unterschiedlichen organisatorischen Strukturen verbunden sind. Bei dem traditionellsten Ansatz, der typischerweise in klassischen filialbasierten Banken zu finden ist, liegt die Verantwortung für den Kunden bei den Vertriebsmitarbeitern in der Filiale. Demnach werden Erträge und Kosten der Filiale als primäres Profit Center zugeordnet. Bei der zweiten Art von Banken werden neben der Filiale weitere Vertriebskanäle als ertragsbringend betrachtet und als Profit Center definiert. Hier werden die Erträge auf Grundlage eines definierten Verteilungsschlüssels zwischen allen verursachenden oder beitragenden Kanälen aufgesplittet oder verteilt. Im letzten und immer noch am wenigsten verbreiteten Steuerungsansatz nehmen die Banken ihre Transformation zu vollständig omnichannelfähige Organisationen zum Anlass, die Art und Weise, wie sie ihr Profitabilitätsmanagement angehen, grundlegend zu überdenken. Dieser Ansatz stellt den Kunden in den Mittelpunkt, der dann als primäre und führende Dimension definiert wird. Banken ordnen die Erträge ausschließlich den Kundensegmenten zu, die sie als Profit Center führen. Das Vertriebsnetz, einschließlich der Filialen, wird als unterstützendes Service-Center definiert und auf der Grundlage von Effizienz-KPIs wie Kundenzufriedenheit oder Kosten verwaltet. Damit der Ansatz der Omnichannel-Steuerung in der Praxis funktioniert, muss ein umfassendes KPI-Set zur Messung der Leistung der Vertriebskanäle und der Effektivität der Customer Journey aufgestellt werden. Das KPI-Set sollte die Channel-Interaktionen entlang der gesamten Customer Journey messen und Einblicke in das Kundenverhalten bei jedem Schritt geben.

Mit diesem Aufbau gewährleisten die KPIs eine effektive Leistungsmessung über alle Vertriebskanäle hinweg. Sie unterstützen die Steuerung der Vertriebskanäle aus einer übergreifenden Perspektive und ermöglichen Vergleiche zwischen den Kanälen – Komponenten, die entscheidend sind, um das verantwortliche Kundensegment mit den richtigen Daten zu versorgen, damit es effektive Entscheidungen treffen kann.

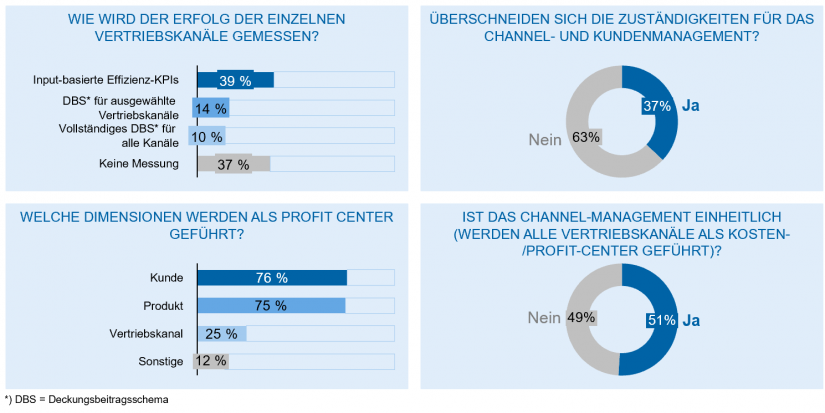

Unsere Umfrageergebnisse zeigen, dass die meisten Banken noch kein umfassendes Omnichannel-Steuerungssystem entwickelt haben, aber dabei sind, ausgewählte Omnichannel-Funktionen einzuführen. Der vorherrschende Ansatz zur Messung des Erfolgs der Vertriebskanäle sind inputbasierte Effizienz-KPIs (39 %). Weitere 37 % der Banken haben jedoch überhaupt keine Channel-Erfolgsmessung eingeführt. Die meisten Banken verwalten die Kunden- (76 %) und Produktdimensionen (75 %) als Profit Center. Die Verantwortlichkeiten für das Channel- und Kundenmanagement liegen bei 37 % der Banken in einer Hand. Dies zeigt einen Mangel an einer klaren Trennung zwischen den relevanten Steuerungsdimensionen, die notwendig ist, um die Gleichwertigkeit zwischen den Vertriebskanälen zu gewährleisten und die Zusammenarbeit zu fördern. Etwa die Hälfte (51 %) der untersuchten Banken verwalten alle ihre Vertriebskanäle auf gleiche Weise, was darauf hindeutet, dass es keinen vorherrschenden Steuerungsansatz auf dem Markt gibt.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.5) Technologie und Infrastruktur – Banken müssen Omnichannel-Fähigkeiten aufbauen

Wenn es um die Umsetzung einer Omnichannel-Strategie geht, benötigen Banken eine geeignete technische Infrastruktur und erweiterte Datenkapazitäten. Schlüsselaspekte des Omnichannel-Bankings wie die Möglichkeit des Wechsels zwischen den Kanälen und die Interaktion in Realtime erfordern ein hohes Maß an Systemintegration und Leistung. Um Customer Journeys über verschiedene Vertriebskanäle zu realisieren, müssen Banken den Datenaustausch zwischen den Kanälen ermöglichen. In einer Omnichannel-Welt muss die Bank jede Kundeninteraktion dokumentieren. Dies führt dazu, dass exponentiell mehr Daten als Grundlage für die Steuerung verarbeitet werden müssen. Verschiedene Kombinationen von Kunde, Vertriebskanal und Produkt entlang der Customer Journey müssen gespeichert und in Realtime abgerufen werden – einschließlich der jeweiligen historischen Daten. Die Verfügbarkeit von Daten und Infrastruktur gewährleistet einen nahtlosen Angebots- und Kommunikationsprozess und ist ein wesentlicher Bestandteil des Omnichannel-Bankings.

Unserer Umfrage zufolge verfügen nur 27 % der Banken über eine einheitliche Kundendatei, die alle Interaktionen mit der Bank über alle Vertriebskanäle verfolgt, einschließlich der wichtigsten Ergebnisse von Kundenanfragen. Ein erfolgreicher Steuerungsrahmen sollte die Messung aller Interaktionspunkte eines Kunden während der Customer Journey ermöglichen, da dies ein Schlüssel zum Verständnis der Wertschöpfung der einzelnen Vertriebskanäle entlang des Interaktionspfades darstellt. Unsere Studie hat ergeben, dass nur eine Minderheit von 24 % der Banken über die Technologie- und Datenkapazitäten verfügt, die erforderlich sind, um eine Steuerung über alle Vertriebskanäle zu ermöglichen.

Nächste Schritte – Der Blick nach vorne

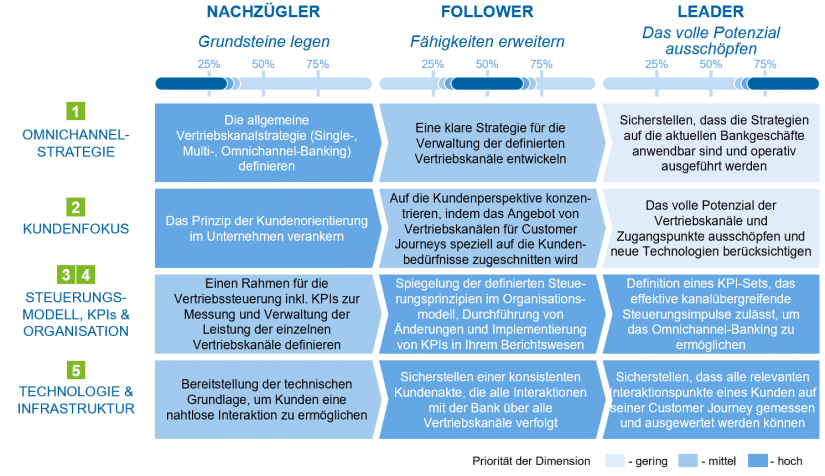

Insgesamt zeigt unsere Studie, dass die meisten Banken einen mittleren Reifegrad des Omnichannel-Managements aufweisen, wobei eine Hand voll Ausreißer an der Spitze der Gruppe steht und einige wenige Banken hinter dem Gesamtmarkt zurückbleiben. Je nach ihrem individuellen Reifegrad des Omnichannel-Managements, wie in Abbildung 6 dargestellt, müssen sich die Banken auf verschiedene Bereiche konzentrieren, um Verbesserungen zu erreichen.

Banken, die in ihrem Omnichannel-Management nachhinken (“Nachzügler”), müssen in der Regel die Grundlagen des Omnichannel-Managements aufbauen, indem sie damit beginnen, eine allgemeine Vertriebskanalstrategie zu definieren und das wesentliche Prinzip der Kundenorientierung in ihrer Organisation zu verankern.

In der Gruppe der “Follower”, die in unserer Reifegradbewertung die größte Gruppe darstellt, besteht die höchste Priorität darin, definierte Steuerungsprinzipien in ihrem Organisationsmodell widerzuspiegeln, KPIs in einem konsolidierten Berichtscockpit zu implementieren und eine einheitliche Kundendatei zu gewährleisten.

In der Gruppe der “Leader” im Omnichannel-Management schließlich sehen wir einen deutlich verbesserten Reifegrad dieser Banken in Bezug auf Strategie und Kundenorientierung. Für diese Banken liegt der Schwerpunkt auf der Verbesserung ihres Steuerungsmodells, indem ein KPI-Set definiert wird, das effektive kanalübergreifende Steuerungsimpulse ermöglicht und sicherstellt, dass alle relevanten Interaktionspunkte eines Kunden gemessen und bewertet werden können.

Durch die Verbesserung ihrer Omnichannel-Fähigkeiten können die Banken die Erwartungen ihrer Kunden besser erfüllen und gegenüber neu entstehenden Akteuren in der Finanzdienstleistungsbranche wettbewerbsfähig bleiben. Unsere Reifegradbeurteilung zeigt, dass es mehr als nur die Erweiterung des eigenen Channel-Angebots erfordert, um ein „führendes Unternehmen“ im Omnichannel-Management zu werden. Vielmehr ist es extrem wichtig, auch die Organisation und das Steuerungsmodell der Bank zu überdenken und an die neue Ära des Bankgeschäfts anzupassen.

2 Antworten auf “Omnichannel-Banking und die Auswirkungen auf das Bankmanagement”

Michael Rehberg

Sehr geehrte Damen und Herren,

ein interessanter Artikel, vielen Dank.

Können Sie bitte Beispiele nennen, was Sie unter „Input-basierte Effizienz-KPIs“ verstehen?

Vielen Dank.

Nicolai Müller

Sehr geehrter Herr Rehberg,

vielen Dank für Ihr Interesse an unserem Artikel!

Ihre Nachfrage beantworten wir Ihnen gerne: Input-basierte Effizienz-KPIs messen, wie effizient (kostengünstig) ein Kanal die angebotenen Dienste bereitstellt. Diese KPIs hängen direkt von der Art des Kanals ab und können beispielsweise folgende sein:

Online: Kosten pro Transaktion

Filiale: Kosten pro Verkaufsgespräch

Telefon: Anteil der beim Erst-Anruf zufriedenstellend beantworteten Anfragen.

Viele Grüße

Nicolai Müller