Omnichannel-Management verschafft Vorteile

Das Omnichannel-Management bezeichnet die synergetische Planung und Steuerung all dieser Kundenkontaktpunkte mit dem Ziel, das Kundenerlebnis und den Unternehmenserfolg über alle Kanäle, Produkte und Prozesse hinweg zu optimieren.

OCM-Vorreiter aller Branchen erzielen überlegene Kapitalmarktperformance

Der OCM-Gedanke hat sich seit ca. 2014 erfolgreich in vielen Industrien etabliert. Unternehmen wie Apple, Nike, Grainger, Singapore Airlines und andere haben nicht nur bewiesen, dass OCM ein branchenunabhängiges Thema ist, sondern auch, dass ein erfolgreicher Einsatz mit Fokus auf den Kundenbedürfnissen zu einer deutlichen Steigerung des Erfolgs führen kann.

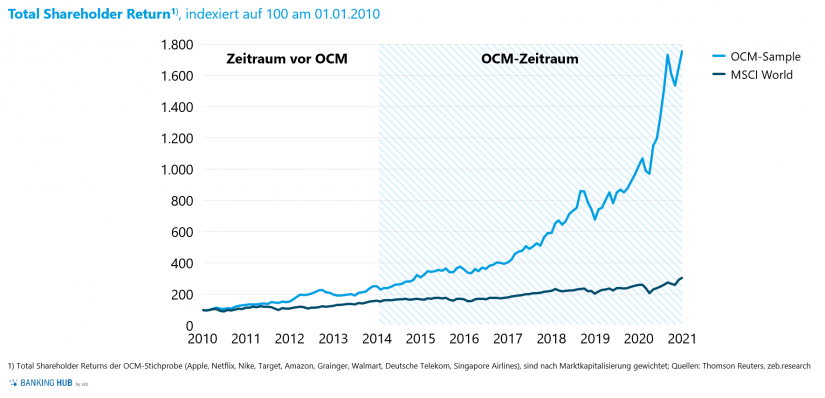

Betrachtet man neun Beispiele führender OCM-Vorreiter[1] aus verschiedenen Branchen und deren Kapitalmarktperformance im Vergleich zum MSCI World seit 2010, so ist eine klare Outperformance zu erkennen. Diese hat ab 2014, dem Zeitpunkt der Dissemination von OCM, deutlich an Fahrt gewonnen. Der nach Marktkapitalisierung gewichtete Total Shareholder Return der OCM-Vorreiter stieg von 2014 bis Ende 2020 um +602 %, der des MSCI World im gleichen Zeitraum nur um +99 % (siehe Abbildung 1).

Der positive Einfluss von OCM auf den Erfolg dieser innovativen Unternehmen hat eine große Zahl von Nachahmern auf den Plan gerufen, die die Konzepte kopieren und auf andere Branchen übertragen.

OCM im Banking ist eine Erfolgsgeschichte

OCM-Vorreiter haben bessere Net Promoter Scores (NPS) und höhere Ertragswachstumsraten

Eine der Branchen, die auch aufgrund des veränderten Kundenverhaltens seit 2015 mit der Einführung von OCM-Konzepten begonnen haben, ist die Bankenbranche. Wie OCM in der Bankenbranche zum Einsatz kommt, beschreibt der BankingHub-Artikel „Omnichannel-Banking und die Auswirkungen auf das Bankmanagement“:

Der Artikel hebt die besondere Bedeutung von OCM in einer Welt der Digitalisierung und Kundenzentrierung hervor und liefert Einblicke in eine Studie unter führenden europäischen Banken in Bezug auf den Reifegrad in fünf Dimensionen: Omnichannel-Strategie, Kundenfokus, Steuerungsmodell & KPI, Organisation sowie Technologie & Infrastruktur. Insgesamt zeigt die Studie, dass die meisten Banken einen mittleren Reifegrad im Omnichannel-Management aufweisen, es allerdings eine breite Streuung nach oben und unten gibt.

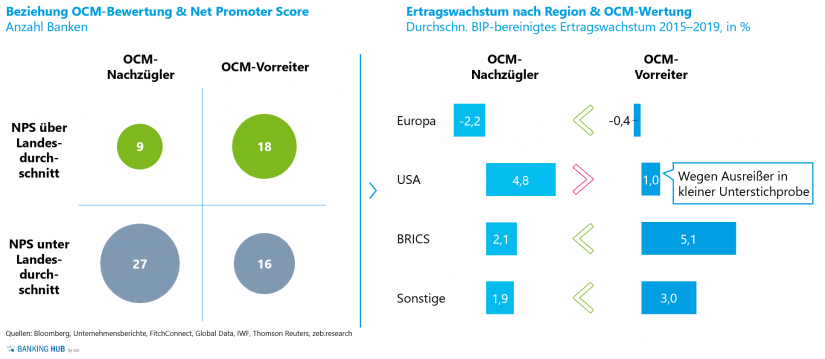

Es bleibt jedoch die Frage, ob die Banken, die in Bezug auf OCM das Feld anführen, finanziell erfolgreicher sind. Zur Beantwortung dieser Frage wurde eine Analyse der globalen Top-100-Banken nach Marktkapitalisierung im Hinblick auf ihren Net Promoter Score, ihr Ertragswachstum und ihren OCM-Reifegrad durchgeführt. Die Studie zeigt, dass OCM-Vorreiter deutlich häufiger NPS-Werte über dem Landesdurchschnitt haben als OCM-Nachzügler, was auf einen klaren Zusammenhang zwischen erfolgreichem OCM und Kundenzufriedenheit schließen lässt. Darüber hinaus sind OCM-Vorreiter zumeist in der Lage, ihre regionalen Mitbewerber in Bezug auf das durchschnittliche BIP-bereinigte Ertragswachstum (2015 bis 2019) klar zu übertreffen (siehe Abbildung 2).

Abbildung 2: Net Promoter Scores und durchschnittliche BIP-bereinigte Ertragswachstumsraten der globalen Top-100-Banken

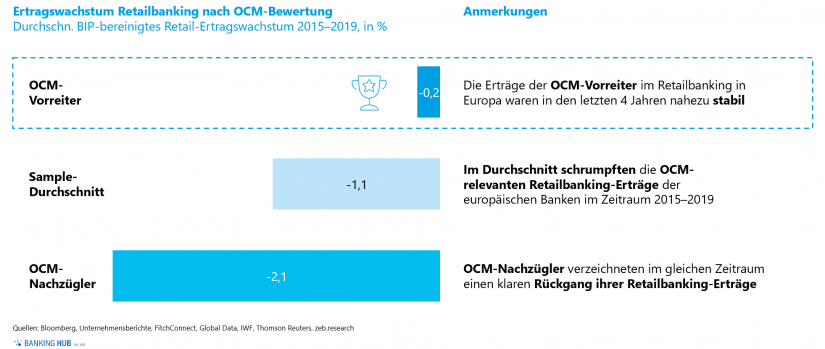

Abbildung 2: Net Promoter Scores und durchschnittliche BIP-bereinigte Ertragswachstumsraten der globalen Top-100-BankenBesonders im europäischen Retailbanking müssen die Banken einem erheblichen Ertragsdruck standhalten und brauchen dringend Lösungen, um der Abwärtsspirale zu entkommen. Für die 19 europäischen Banken unter den globalen Top 100 wurde deshalb detailliert die Ertragsentwicklung im Privatkundengeschäft anhand individueller Segmentberichte analysiert. Die Ergebnisse zeigen, dass die durchschnittlichen BIP-bereinigten Ertragswachstumsraten der OCM-Vorreiter im Retailbanking von 2015 bis 2019 mit -0,2 % nahezu stabil waren, während die OCM-Nachzügler im gleichen Zeitraum einen durchschnittlichen Ertragsrückgang von -2,1 % verzeichneten (siehe Abbildung 3).

Abbildung 3: Durchschnittliche BIP-bereinigte Ertragswachstumsraten im Privatkundengeschäft der europäischen Banken aus der globalen Top-100-Stichprobe

Abbildung 3: Durchschnittliche BIP-bereinigte Ertragswachstumsraten im Privatkundengeschäft der europäischen Banken aus der globalen Top-100-StichprobeLetztlich kann die Frage, ob OCM die finanzielle Outperformance im Bankensektor antreiben kann, mit einem klaren Ja beantwortet werden.

Kein „One size fits all“-Ansatz bei der OCM-Implementierung – unterschiedliche Erfolgsmuster zu beobachten

Es gibt keine allgemeingültige Erfolgsformel für die Omnichannel-Management-Implementierung in einer Bank. Spezifische Rahmenbedingungen und die DNA der Bank sind stets zu berücksichtigen. Je nach strategischer Positionierung können sich erfolgreiche OCM-Implementierungsgeschichten deutlich unterscheiden, wie die beiden Fälle der singapurischen DBS Bank und der Lloyds Banking Group zeigen.

Lloyds als ehemalige traditionelle „Brick and Mortar“-Bank bedient heute ihren vielfältigen Kundenstamm mit einem Multimarken-, Multikanal-Kundenangebot und einem datenzentrierten Kundenerlebnis. Anstatt für „digital only“- entschied sich Lloyds frühzeitig für eine „digital first“-Strategie: Traditionelle Filialen bleiben eine wichtige strategische Ergänzung zum Angebot an digitalen Kanälen und sind nahtlos in die Customer Journey integriert. Ein Erfolgstreiber der OCM-Einführung bei Lloyds war das stringente Projektmanagement der Transformation mit einer generalstabsmäßigen Planung, klaren Zielen und einer gemeinsamen Vision. Es wurde ein Mehrjahresplan mit spezifischen Zielen aufgestellt und dessen Einhaltung fortwährend mittels Monitoring überwacht – hinsichtlich Plan und Zielen hat Lloyds eine Punktlandung geschafft.

Bei der DBS Bank ist die Kundenzentrierung tief in DNA und Strategie verankert. Sie hat ein offenes Ökosystem mit der größten Anzahl offener APIs unter allen Banken weltweit geschaffen und bietet eine nahtlose Customer Journey für ihre Bankprodukte, bei der sämtliche Kundenbedürfnisse abgedeckt sind. Im Gegensatz zu Lloyds setzte die DBS Bank auf „digital only“ und bettete physische Kanäle nur dann in die Prozesse ein, wenn dies zwingend erforderlich war.

Drei Hauptelemente stechen als Treiber für den OCM-Erfolg der DBS Bank hervor. Erstens eine gelungene Harmonisierung der Kanäle: Der DBS Bank gelingt es, identische Sichten auf Kundengeräten und den Front- und Backend-Systemen der Bankmitarbeitenden zu schaffen, Angebote und Werbeaktionen aus mehreren Kanälen in die Banking-App zu integrieren und ihre Filialen zu zentralen „Pickup-Points“ im Rahmen relevanter Customer Journeys auszubauen. Zweitens werden den Kunden erweiterte Angebote unterbreitet – interne Data-Science-Teams entwickeln Algorithmen, um Empfehlungsmodelle auf jede Kundengruppe anzuwenden und so relevante Inhalte und Angebote zu entwickeln.

Als weitere Erfolgsfaktoren für die Transformation der DBS Bank sind nicht zuletzt eine klare Vision, der „tone from the top“ und ein Management, das seiner Vorbildfunktion gerecht wird, auszumachen. Zu Beginn der Transformation wurden zehn Leitprinzipien definiert, die als Vorgabe für jede Entscheidung dienten. Zu diesen Prinzipien gehörte das Postulat „keine Filialen“ und gleichzeitig „keine Entlassungen“, das dafür sorgte, dass die Mitarbeitenden diesen Wandel aktiv unterstützten.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Im Bankwesen ist die Lösung von vier zentralen Herausforderungen bei der Implementierung von Omnichannel-Management entscheidend

Wie diese beiden Beispiele zeigen, gibt es nicht den einen OCM-Ansatz, der im Banking stets zum Erfolg führt – ob ein „digital only“- oder „digital first“-Grundsatz angewendet wird, hat keinen Einfluss auf den Erfolg der Transformation in Richtung Kundenzentrierung.

In unseren Gesprächen und Projekten mit Kunden stellen wir typischerweise fest, dass es vier Fallstricke gibt, mit denen Banken konfrontiert sind, wenn sie ihre OCM-Reise beginnen – die Bewältigung dieser Herausforderungen ist eine Voraussetzung für den Erfolg:

- Kundenzentrierung: Ein klarer Fokus auf das Kundenerlebnis entlang der gesamten Customer Journey ist entscheidend. Der reine Verkauf eines bestimmten Produkts sollte nicht im Mittelpunkt stehen – dieser wird vielmehr zum Nebeneffekt einer optimal gestalteten Customer Journey.

- Organisation: Synergien zwischen den Kanälen sind zu fördern – eine Silo-Organisation der verschiedenen Kanäle behindert die Bereitstellung eines nahtlosen Kundenerlebnisses.

- Technische Infrastruktur: Der Aufbau einer vernetzten und leicht zugänglichen digitalen Infrastruktur zugeschnitten auf die Kundenbedürfnisse ist entscheidend – die Integration bzw. der Ersatz von Altsystemen stellt oftmals eine große Herausforderung dar.

- Steuerung: Eine kundenzentrierte Strategie kann nur umgesetzt werden, wenn die Kundenzentrierung in der Banksteuerung verankert ist. Neben outputorientierten KPIs für kundenverantwortliche Bereiche sind inputorientierte KPIs für verschiedene Kanäle in der Customer Journey maßgebend – weitere Details finden sich auch im BankingHub-Artikel:

Über die letzten fünf Jahre hinweg haben wir Banken auf ihrem Weg in Richtung Kundenzentrierung und OCM aktiv unterstützt. Wenn Sie mehr über OCM erfahren möchten oder darüber, wie wir Sie auf Ihrer Transformationsreise unterstützen können, wenden Sie sich gerne an einen der Autoren.

[1] Apple, Netflix, Nike, Target, Amazon, Grainger, Walmart, Deutsche Telekom und Singapore Airlines.