Digitalisierungskonzept 2020 für die Kreissparkasse Tübingen

Digitalisierung wird in allen Umfragen – banking-spezifisch oder allgemein – mittlerweile von der übergroßen Mehrheit der Befragten als eine der größten Herausforderungen unserer Zeit anerkannt. Wenn es darum geht, konkrete Schlüsse aus den aktuellen Entwicklungen zu ziehen und selbst tätig zu werden, hinkt allerdings der Bankensektor anderen Branchen hinterher, wie unter anderem die im Mai 2017 veröffentlichte Studie „zeb.digital puls check 2.0“ gezeigt hat. Die Kreissparkasse Tübingen hat sich vor diesem Hintergrund das Ziel gesetzt, nicht untätig zu bleiben und mit externer Unterstützung durch Berater eine Digitalisierungsagenda 2020 zu entwickeln. Ziel war es, Antworten auf den Markteintritt neuer Wettbewerber wie Fintechs, auf ein sich kontinuierlich veränderndes Kundenverhalten und auf weitere Fragen in diesem Kontext für das eigene Haus zu finden. Denn die Rahmenbedingungen sind weit weniger pessimistisch, als es gemeinhin postuliert wird.

Beim Geschäftsgebiet der Sparkasse handelt es sich um eine prosperierende Region in der Mitte Baden-Württembergs, mit einer großen Universität und einer allgemeinen Offenheit gegenüber Innovationen. Auch innerhalb des Sparkassenverbands Baden-Württemberg hat die Kreissparkasse Tübingen eine sehr gute betriebswirtschaftliche Ausgangsposition. Sie zu sichern und zugleich die Eigenständigkeit des Hauses dauerhaft zu erhalten, waren weitere Treiber, das Projekt durchzuführen.

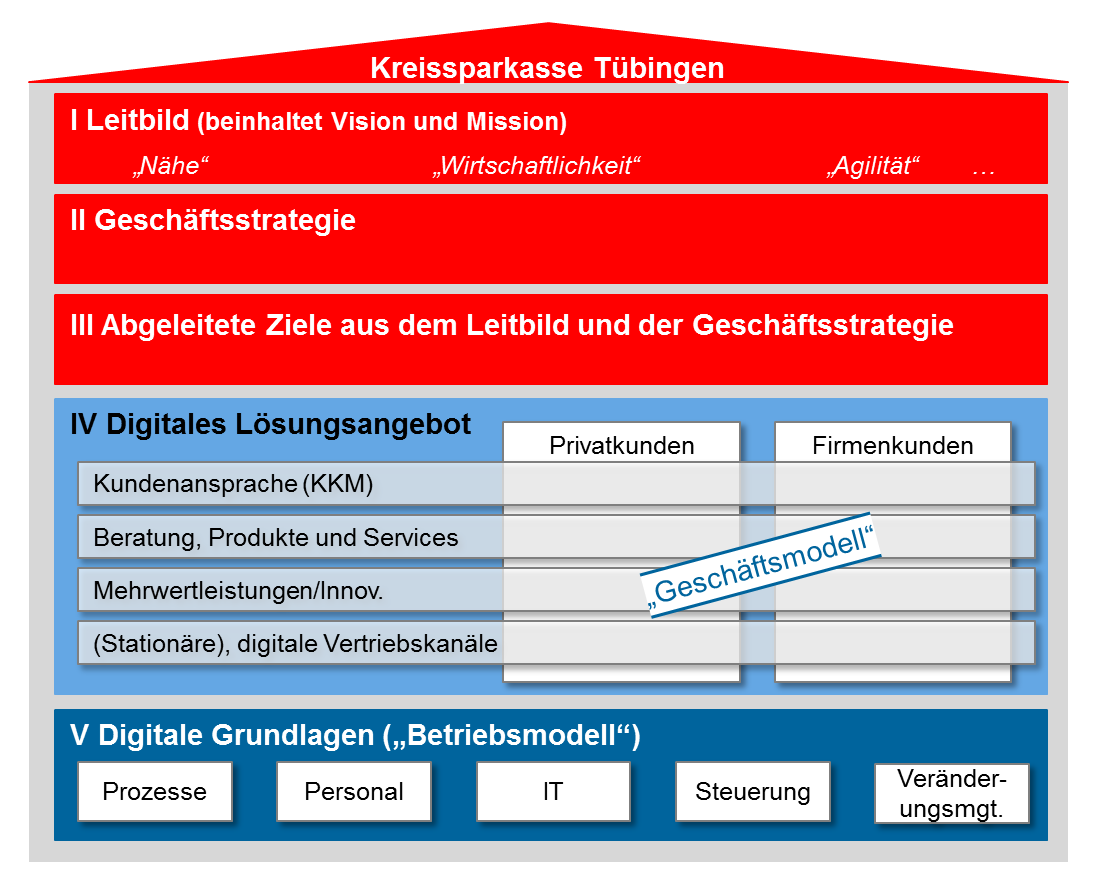

Daraus abgeleitet war es folgerichtig, die Digitalisierungsagenda in die Gesamthausstrategie einzubetten bzw. diese an bestimmten Punkten zu erweitern. So besteht die Digitalisierungsstrategie aus einem auf die Gesamtstrategie abgestimmten Leitbild und Zielen sowie aus Elementen der Geschäftsstrategie und des Betriebsmodells einer Sparkasse (s. Abb. 2). Das Projekt hat innerhalb von nur drei Monaten drei Phasen durchlaufen: Auf die Analyse des Status quo folgte die Entwicklung eines Zielbilds und die abschließende Ableitung konkreter Handlungsmaßnahmen. Die Ergebnisse sind in unterschiedlichen Formaten erarbeitet worden, wobei die Mitarbeiter konsequent und kontinuierlich einbezogen worden sind. Je nach Gebiet haben sich ein vorstandsgetriebener Top-Down-Ansatz mit einem mitarbeitergetriebenen Bottom-up-Ansatz abgewechselt: Mit den Vorstandsmitgliedern und ausgewählten Mitarbeitern der Sparkasse wurden Einzelinterviews geführt, online und in Kooperation mit einer Berufsschule Kunden und Mitarbeiter befragt und Ideen eingeholt. Die Inhalte sind dann gemeinsam in Ganztagesworkshops unter Einsatz verschiedener Kreativtechniken erarbeitet und anschließend detailliert, die Ergebnisse in einem gemeinsamen Abschlussworkshop verabschiedet und auf den Weg gebracht worden.

Analysephase: Digital mit persönlicher Note

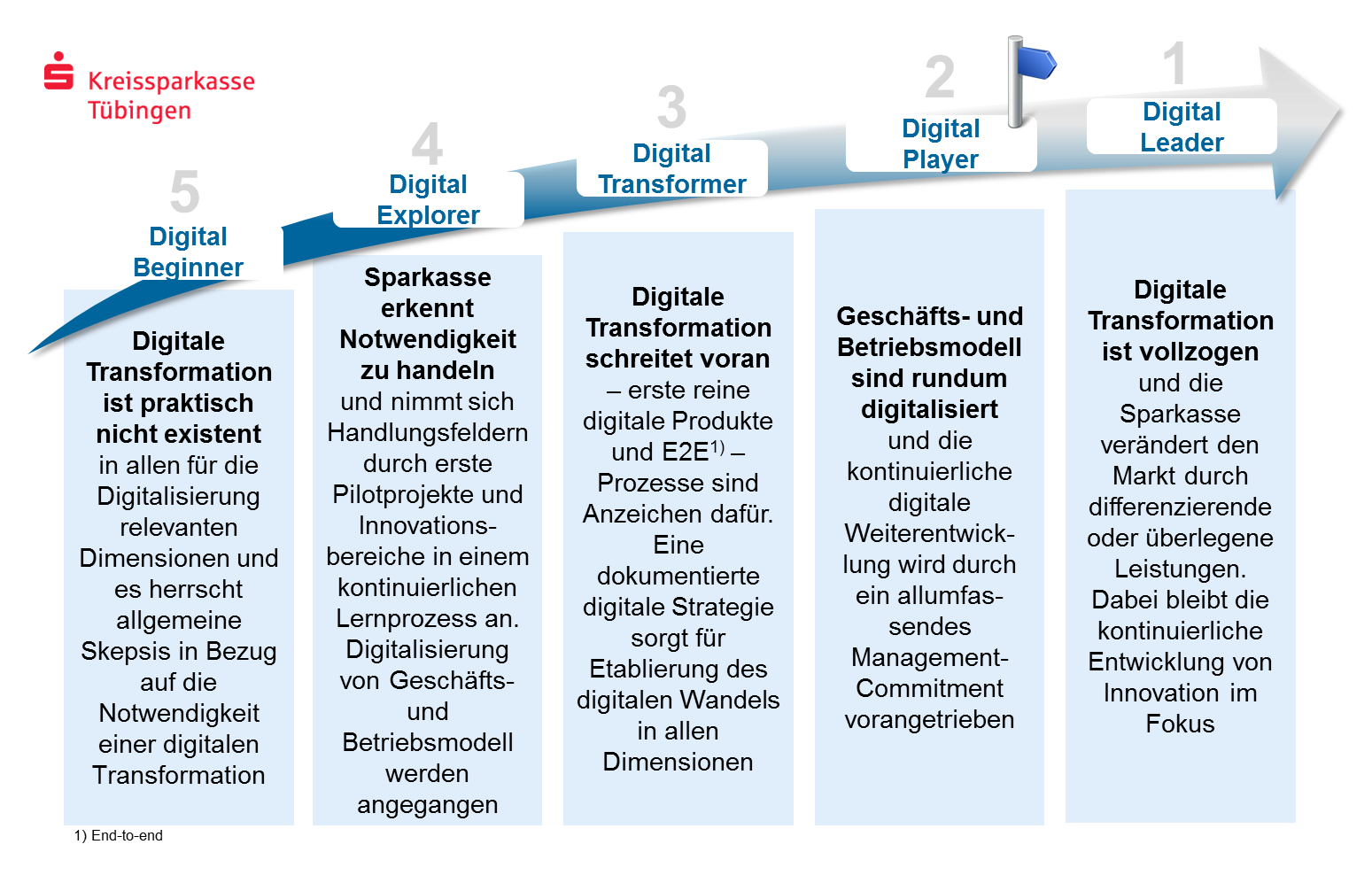

In der Analysephase ist zunächst mit Hilfe des Reifegradmodells (siehe Abbildung 2) der Status quo der Sparkasse unter Rückgriff auf verschiedene Methoden und Instrumente ermittelt worden. Anhand verschiedener Dimensionen des Geschäfts- und Betriebsmodells sind Eigen- und Fremdeinschätzungen bewertet und erste Handlungsfelder abgeleitet worden. Neben qualitativen Interviews wurden auch über 30 Sparkassenführungskräfte und -mitarbeiter mittels einer Onlinebefragung sehr frühzeitig in das Projekt eingebunden. Darüber hinaus hat das Projektteam auf das Tool „zeb.Trendscouting“ zurückgegriffen, um wesentliche Neuerungen im Bankenmarkt wie die Fintech-Entwicklung einzuordnen und die aktuell im Markt beobachtbare Dynamik greifbar zu machen.

Parallel haben Auszubildende der Sparkasse Schüler (Kunden und Nicht-Kunden) befragt, um direkt die Meinung sogenannter „Digital Natives“ in das Projekt mit einfließen zu lassen: Einerseits ist Digital Natives ein freundlicher (ca. 80 Prozent), kompetenter (ca. 85 Prozent) und vor allem auch persönlicher Berater (ca. 80 Prozent) weiterhin wichtig. Darüber hinaus legen sie jedoch mit rund 80 Prozent sehr viel Wert auf persönliche (z. B. aus dem Freundes- und Bekanntenkreis) sowie mit 85 Prozent auf digitale Erfahrungen und Bewertungen (z. B. von Bewertungsplattformen). Andererseits informieren sich etwa 95 Prozent nicht nur online, sondern wollen auch via E-Mail (ca. 80 Prozent) kontaktiert und beispielsweise zu Veranstaltungen informiert werden. Die Nutzung des Online-Bankings (ca. 75 Prozent) sowie auch der App (ca. 50 Prozent) ist auch im Alter zwischen 16 und 19 Jahren bereits sehr verbreitet.

Zielphase: Hin zum kundenzentrierten Omnikanalansatz

Zu Beginn der Zielbildphase hat der Gesamtvorstand das Ambitionsniveau und die Vision für das individuelle Digitalisierungskonzept als Messlatte für spätere Maßnahmen fest. Die Kreissparkasse Tübingen möchte demnach künftig zu den „Digital Playern“ gehören und bis 2020 zu einer der innovativsten Omnikanalbanken im Landkreis Tübingen zählen. Diese Vision wurde entlang des bereits vorhandenen Leitbilds (Nähe, Wirtschaftlichkeit, Agilität) in konkrete und messbare Ziele bis 2020 übersetzt (z. B. Erhöhung der Online-Banking-Quote von rund 40 auf 70 Prozent, Nutzung des ePostfachs zu 100 Prozent) und bereits für 2017 in den jeweiligen Zielkarten „scharf geschaltet“. Generell strebt die Kreissparkasse eine höhere Effizienz und mehr Wachstum durch das Digitalisierungskonzept – gerade auch in Zeiten sehr niedriger Zinsen. Im Zielbild sind zunächst die Eckpunkte des Geschäftsmodells einer Sparkasse ausgehend von der Kundenschnittstelle gedacht worden. Angesichts der bereits skizzierten veränderten Rahmenbedingungen im Marktumfeld von Sparkassen steht ein Paradigmenwechsel im (bisher filialorientierten) Geschäftsmodell bevor.

Für die Kreissparkasse Tübingen soll künftig ein sogenannter „kundenzentrierter Omnikanalansatz“ im Vordergrund stehen. Der Kunde steht danach im Mittelpunkt gleichberechtigter Kanäle wie Filiale, Internet, Mobile oder Telefonie. Kunden lassen sich in diesem Zusammenhang gemäß ihrer Medien- und Beratungsaffinitäten in drei Typen einteilen: Filial-, Omnikanal- und Digitalkunde. Gerade für Omnikanal- und Digitalkunden sind künftig spezifische Marktbearbeitungsstrategien zu entwickeln, ohne die Filialkunden zu vernachlässigen. Zu optimieren ist an diesem Punkt die Ansprache kanalübergreifender Vertriebskampagnen und -maßnahmen. Aus den unzähligen analogen und digitalen Kontakten sind künftig aktiv mehr Vertriebsansätze, etwa auch durch Big Data Analysen abzuleiten. Über einen zentralen Marketing- und Mediaplan über alle Segmente/Typen, Bedarfsfelder und Kanäle werden die Aktivitäten in Bezug auf Kampagnen und Aktionen koordiniert und gesteuert. Bei der Gestaltung sogenannter „Kundenreisen“ ist ein Kanalwechsel ohne Medienbrüche das Ziel. Es wird die Bankperspektive des Kaufprozesses verlassen und die Kundenperspektive eingenommen, die bei vielen Kunden mit einer ersten Googleabfrage beginnt wie beim Thema Baufinanzierung. Besonderes Augenmerk wird dabei auf die Rolle und Position des Instituts in den jeweiligen, dem eigentlichen Kaufprozess vor- und nachgelagerten Schritten gelegt. Dabei sollen „Sackgassen“ vermieden werden, um den Kunden nicht zu verlieren. Eine stärkere Abschluss- und Cross-Selling-Orientierung sowie Bedürfnisweckung über alle Kanäle wird entlang der „Kundenreisen“ angestrebt.

Vor allem auch im digitalen Umfeld unterscheidet sich die Kreissparkasse Tübingen durch ihre hohe Beratungsqualität. Sie muss in die digitale Welt durch innovative Methoden (z. B. Chat, Video, Screen Sharing) transferiert werden – auch über die stationären Öffnungszeiten (z. B. werktags bis 20 Uhr) hinaus. „Digitalberater“ im künftigen digitalen Serviceund Beratungscenter werden das Angebot der Stammberater in Fläche ergänzen und einen viel effizienteren Einsatz der Ressourcen mit deutlich geringeren Serviceanteilen ermöglichen. Sie werden sukzessive Kundenverantwortung für Digitalkunden unterschiedlicher Segmente übernehmen: „Wir machen es dem Kunden somit einfach, seinen (persönlichen) Betreuungskanal selber zu wählen, digital oder analog.“

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Angestrebt wird ferner ein einheitliches Produkt- und Preisangebot. Der Kunde soll auf allen Kanälen eine qualitativ hochwertige Sparkassen-Marke erleben. Das Produktangebot wird in Richtung kundenkonfigurierbarer Lösungen auf- und ausgebaut (z. B. Baufinanzierung mit diversen Extras wie Versicherungen). Generell wird dem Bedarfsfeld Zahlungsverkehr über eine Spezialistenverantwortung und geänderten Zielen eine viel größere Bedeutung als früher beigemessen. Weiteres Ziel ist es, auf allen Kanälen ein gleichartiges Serviceangebot anzubieten. Digitale Services (z. B. Online-Änderung von Limits) zu forcieren, führt automatisch zu einer Verdichtung klassischer Filialservices. Neben dem klassischen Produkt und Leistungsangebot sind gerade auch im digitalen Umfeld bei Kunden mit hohen Erwartungen Innovationen voranzutreiben.

Vielzahl konkreter Handlungsmaßnahmen

Die Kreissparkasse Tübingen will durch digitale Neuerungen „Aha-Erlebnisse“ beim Kunden in Abhängigkeit seiner Präferenz erzeugen. Der Ausbau innovativer Mehrwerte (z. B. KWITT, Fotoüberweisung) wird eine Differenzierung gegenüber Wettbewerbern unterstützen. Als weiteren Handlungsleitfaden hat sich das Haus darauf verständigt, in einem ersten Schritt den aktuellen Standard der Sparkassen-Finanzgruppe umzusetzen und darüber hinausgehend über den neuen S-Hub Innovationen einzuführen. Erst als ultima ratio sollen Fremdsysteme (z. B. über Fintechs) beschafft werden. Die Filiale und vor allem der Berater bleibt der Anker der persönlichen Kundenbeziehung, wobei Serviceprozesse weniger Gewicht bekommen als die Beratung und der konsequente Abschluss. Deshalb wird die Einführung des Konzepts „SB-Kasse“ forciert. Die Kreissparkasse Tübingen strebt eine deutlich höhere Beratungsintensität in den Filialen an (z. B. Anzahl Beratungsgespräche). Die Internet-Filiale und das Mobile-Banking werden zu mehr Interaktion im Sinne der Selbstberatung bei höheren Abschlussmöglichkeiten ausgerichtet. Gleichzeitig werden die Informationen und die angebotenen Services (z. B. Online-Terminvereinbarung) verbessert.

Es ist davon auszugehen, dass das Mobile-Banking weiter zunehmen wird und somit die Sparkassen-App zentraler Anker der digitalen Kundenbeziehung wird. Als kurzfristige Maßnahme muss die Internet-Filiale 6.0 schnellstmöglich umgesetzt werden. Der Aufbau einer aktiven Community insbesondere auf Facebook sowohl zur Außenkommunikation als auch zur Interaktion mit (potenziellen) Kunden sowie zur Beschwerdekanalisierung und zum Veranstaltungsmanagement rundet das Angebot auf den digitalen Kanälen ab. Wie eingangs skizziert, war der Schwerpunkt in der ersten Phase des Projekts, strategische Maßnahmen zur Weiterentwicklung der Kundenschnittstelle mit Fokus auf dem Privatkundengeschäft abzuleiten. Für Firmenkunden soll in einer nächsten Ausbaustufe ein Digitalisierungskonzept entwickelt werden (siehe dazu das DSGV-Konzept „Vertrieb der Zukunft Firmenkunden“).

Bereits in der Zielbildphase sind die Eckpfeiler der Anpassung des sogenannten Betriebsmodells der Kreissparkasse Tübingen fixiert worden, die bis 2020 sukzessive umgesetzt werden. Alle Prozesse sind demnach einfach, schnell, vom Kunden aus zu denken und binden diesen – idealerweise fallabschließend – in die Wertschöpfungskette ein (Selbst- Service). Prozesse sind sowohl analog als auch digital durchkonzeptioniert und grundsätzlich über alle Kanäle gleich. Über IT werden künftig alle Mitarbeiter mit aktueller Technik ausgestattet (z. B. Wlan in allen größeren Filialen) und können somit die Kunden vor Ort etwa bei der Installation der Sparkassen-App unterstützen. OSPlus fördert die Vernetzung der Kanäle (z. B. ISP im Kundenservicecenter), dabei sollen die neuen Funktionen rund um OSP-neo besser ausschöpft werden. Über sogenannte Big Data Analysen werden in künftig „Anspracheleads“ für den Vertrieb abgeleitet und durch Kundenfeedbacks im Zeitablauf verfeinert.

In den kommenden Jahren muss dazu gezielt Know-how aufgebaut und von anderen bankfremden Marktteilnehmern wie Amazon gelernt werden. DSGV-Präsident Georg Fahrenschon ist zuzustimmen, der Daten als die neuen Zinsen des 21. Jahrhunderts bezeichnet. In Bezug auf die Steuerungssysteme wird die Kreissparkasse Tübingen das „Schwimmbahnendenken“ in den Kanälen aufbrechen und hin zur omnikanalen Steuerungsphilosophie weiterentwickeln, in dem auch die Filialen digitale Ziele (z. B. Onlinebanking-Quote) erhalten und umgekehrt etwa das Kundenservicecenter Terminquoten für Filialen. Die omnikanale Erfolgszurechnung wird künftig über das sogenannte Stammberaterprinzip funktionieren, damit keine „Kannibalisierung“ im Vertrieb stattfindet. Der entscheidende Hebel für ein erfolgreiches Digitalisierungskonzepts liegt nach Ansicht der Autoren aber bei den Mitarbeitern. Jeder Mitarbeiter der Kreissparkasse Tübingen wird zum Botschafter und vertrauenschaffenden Vorbild in der digitalen Welt. Initial soll dies über freiwillige Multiplikatoren im Vertrieb geschehen, die ihr bereits vorhandenes Wissen weiter ausbauen und es mit ihren Kollegen und vor allem auch Kunden teilen.

Die „digitale Fitness“ (z. B. Kenntnisse der SFG-Online-Produktpalette, Sicherheitsargumente) in der Fläche ist deutlich auf- und auszubauen. Medienkompetenz wird zum zentralen Bestandteil der Stellenprofile inner- und außerhalb des Vertriebs. Deren Weiterwicklung ist im Personalmanagement voranzutreiben. Die Unternehmenskultur der Kreissparkasse Tübingen ist abschließend eine wichtige Klammer für alle strategischen Maßnahmen. Etabliert wird vor allem eine „Versuch-und-Irrtum-Kultur“, indem die Mitarbeiter als Mitunternehmer die Schritte in Richtung Digitalisierung wagen. Vorstand und die Führungskräfte sind aufgerufen, entsprechende Voraussetzungen für die Mitarbeiter zu schaffen und gleichzeitig in einer digitalen Vorbildfunktion für ihre Mitarbeiter zu agieren. Digitalisierung sollte für Kunden und Mitarbeiter erleb- und greifbar sein. Alle tragen im Sinne einer Matrix für die Umsetzung des Digitalisierungskonzepts die Verantwortung (Vertrieb, Fachbereiche).

Umsetzung, Fazit und Ausblick

Damit aus dem Digitalisierungskonzept kein „Papiertiger“ wird, sind, wie im obigen Geschäfts- und Betriebsmodell bereits auszugsweise beschrieben, konkrete Maßnahmen zur digitalen Transformation abgeleitet worden. 70 anfangs vorhandene Ideen sind zu rund 30 Maßnahmen verdichtet worden. Sie wurden weiter zusammengefasst und priorisiert in zirka zehn strategische Maßnahmenbündel. Für diese projektähnlichen Maßnahmen gibt es Steckbriefe mit Verantwortlichkeiten, Budgets und Terminen. Nach einer Validierungsrunde mit den Fachbereichen (z. B. Termine, Budget) sind die Steckbriefe in die dezentrale Verantwortung zur Umsetzung in den Fachbereichen (z. B. Vertriebsmanagement, Business Intelligence) übergeben worden. Marktservice respektive medialer Vertrieb fungieren dabei als zentrale Evidenzstelle für die digitale Transformation (Koordination, Treiber) der Kreissparkasse Tübingen.

Zentrale Erfolgsfaktoren im Digitalisierungskonzept der Kreissparkasse Tübingen, die sich auch auf andere Sparkassen übertragen lassen, sind:

- Strategisch: Mit Weitblick sind Leitbild, Ziele und konzeptionelle Eckpunkte abgeleitet worden, die die Kreissparkasse Tübingen bis 2020 erreichen möchte.

- Schnell: Die Konzeptionsphase war mit nur rund drei Monaten sehr kurz, erste Maßnahmen konnten bereits wenige Wochen nach Projektabschluss umgesetzt werden.

- Verantwortlich und konsequent: Zur Umsetzung des Digitalisierungskonzepts sind Maßnahmen mit klaren Verantwortlichkeiten und Budgets in den Fachbereichen abzuleiten. Der mediale Vertrieb ist dabei Evidenzzentrale und Treiber des Prozesses.

- Nachhaltig: Projektergebnisse und Zielerreichung sind regelmäßig anhand der definierten Ziele in den Steckbriefen an den Vorstand zu berichten, um gegebenenfalls gegensteuern zu können.

- Agil: Durch innovative Workshopmethoden ist die Kundensicht sehr frühzeitig in das Projekt integriert worden. Regelmäßig zu sondieren ist dazu den Markt, etwa im Hinblick auf Innovationen (z. B. Yomo).

- Ergebnisoffen: Im Projekt sind keine Projektergebnisse durch den Vorstand vorweggenommen, sondern im Wesentlichen von den Mitarbeitern entwickelt worden.

Durch dieses Digitalisierungskonzept wird somit die wirtschaftliche Selbstständigkeit der Kreissparkasse im Landkreis Tübingen für die nächsten Jahre sichergestellt und die sparkassentypische DNA (regional, persönlich) in die digitale Welt übersetzt.