Relevanz des Zinsänderungsrisikos

Neben detaillierten Anforderungen an die Definition von Zinsänderungsszenarien, an die Bestimmung des Risikoexposures und die periodischen sowie barwertigen Messmethoden wird in diesen Regelungsinhalten auch die Behandlung von eingebetteten Optionen in Kundengeschäften verstärkt thematisiert. In diesem Beitrag werden die in Deutschland weit verbreiteten Sondertilgungs- und Kündigungsrechte in der Immobilienfinanzierung betrachtet und die Auswirkungen der Berücksichtigung dieser Optionen im BCBS-Standardansatz anhand einer Beispielrechnung dargestellt.[1] Hieraus wird deutlich, dass implizite Optionen einen signifikanten Anteil am Zinsänderungsrisiko im Anlagebuch besitzen und deren Vernachlässigung zu erheblichen Fehlsteuerungsimpulsen führen kann.

Neben vertraglichen Sondertilgungsrechten, bei denen der Kunde jährlich das vertragliche Recht besitzt, einen über die planmäßige Tilgung hinausgehenden Betrag zurückzuzahlen, ist nach deutschem Recht insbesondere das ordentliche Kündigungsrecht nach § 489 BGB in Darlehensprodukten eingebettet. Hiernach hat der Kunde grundsätzlich das Recht, sein Darlehen nach Ablauf von zehn Jahren ohne Zahlung einer Vorfälligkeitsentschädigung vollständig zurückzuzahlen. Unabhängig von der vertraglichen oder gesetzlichen Grundlage ist diesen Sondertilgungs- und Kündigungsrechten gemein, dass das Ausmaß, in dem der Kunde von seinem Recht gebraucht macht, von der aktuellen Zinsentwicklung abhängt. Auch wenn das Kundenverhalten im Regelfall nicht im Sinne der neoklassischen Finanzierungstheorie vollständig rational ist,[2] gilt grundsätzlich die Annahme, dass eine Senkung des allgemeinen Zinsniveaus die Wahrscheinlichkeit einer frühzeitigen Rückzahlung des Darlehens erhöht. Diese Kausalfolge impliziert, dass im Rahmen einer adäquaten Betrachtung von Zinsänderungsrisiken eine zinsinduzierte Veränderung des Ausübungsverhaltens der impliziten Optionen berücksichtigt werden muss. Der zur Berechnung des Zinsänderungsrisikos erforderliche Cashflow muss somit dynamisch gestaltet werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Der Conditional Prepayment Rate (CPR)

Im Standardansatz des Konsultationspapiers des BCBS erfolgt die Berücksichtigung sämtlicher Sondertilgungs- und Kündigungsrechte eines optionsbehafteten Darlehensportfolios mittels einer konstanten Kündigungsquote, der Conditional Prepayment Rate (CPR). Diese gibt den relativen Anteil der Vorjahresrestschuld an, welcher jährlich frühzeitig zurückgezahlt wird. Hierdurch wird der Darlehenscashflow im Basisszenario, im Vergleich zum Cashflow ohne Berücksichtigung der impliziten Optionen, zunächst verkürzt. Die bereits geschilderte szenarioabhängige „Dynamisierung“ des Cashflows erfolgt schließlich durch Multiplikation der im Basisszenario verwendeten CPR mit einem zum Zinsszenario vorgegeben Multiplikator. Nach den Anforderungen von BCBS #319 kann die CPR im Basisszenario entweder durch die Bank festgelegt werden (und im Rahmen des aufsichtlichen Überprüfungsprozesses geprüft und anerkannt werden) oder aber durch die Aufsicht selbst vorgeben werden. Die Kündigungsquote ist dabei für ein hinsichtlich der enthaltenen Sondertilgungs- und Kündigungsrechte homogenes Kreditportfolio festzulegen.

Bei der Messung des periodischen und barwertigen Zinsänderungsrisikos treten durch die so erstellte Dynamik des Cashflows Wechselwirkungen zwischen dem Options- und den restlichen Teilrisiken des Zinsänderungsrisikos (Zinsstrukturrisiko, Zinsanpassungsrisiko und Basisrisiko) auf. Je nach Ausgestaltung des bankindividuellen Darlehenscashflows, der ermittelten CPR sowie der unterstellten Zinsentwicklung im Risikoszenario kann sich das Optionsrisiko und die anderen Teilrisiken des Zinsänderungsrisikos entweder gegenseitig kompensieren oder aber verstärken.

Funktionsweise und Auswirkungen impliziter Optionsrechte

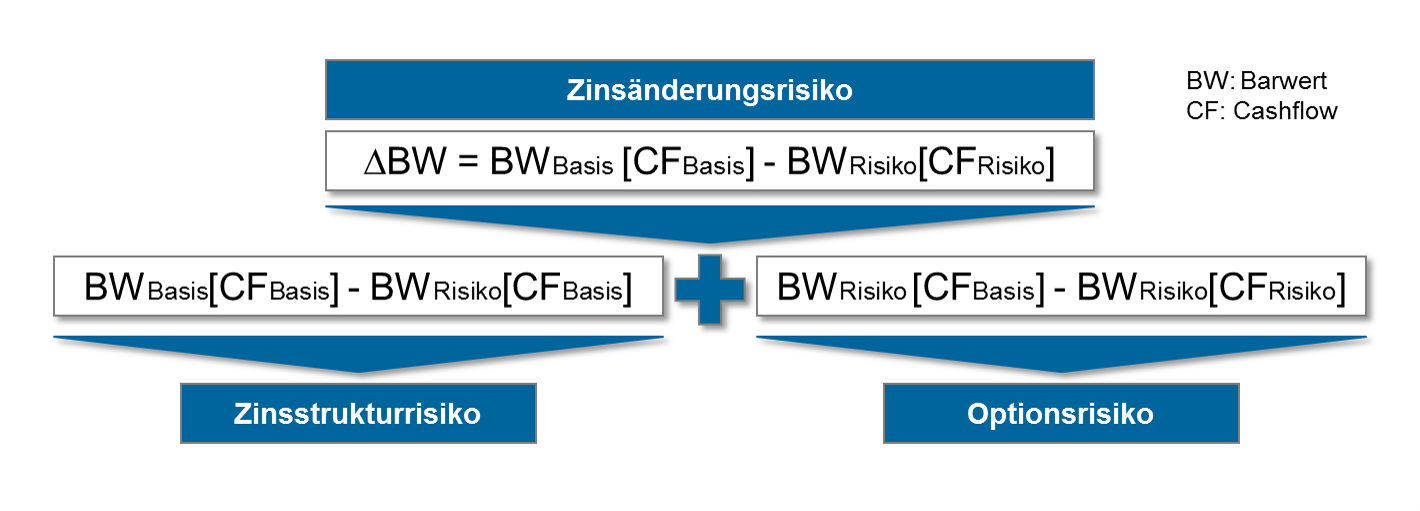

Im Folgenden sollen die Kompensationswirkungen zwischen dem Optionsrisiko und dem Zinsstrukturrisiko (stellvertretend für die restlichen Teilrisiken des Zinsänderungsrisikos) beispielhaft dargestellt werden. Die Systematik zur Aufspaltung des Zinsänderungsrisikos in diese beiden Teilrisiken ist in Abbildung 1 dargestellt. Zur Ermittlung des Risikos aus den im Cashflow eingebetteten Optionen (Optionsrisiko) wird die Differenz der Barwerte unter Berücksichtigung des Basiscashflows und des durch die Zinsveränderung modifizierten Cashflows im Risikoszenario berechnet. Die Diskontierung erfolgt jeweils mit der Zinskurve im Risikoszenario. Zur Berechnung des Zinsstrukturrisikos werden jeweils die Basiscashflows mit der Zinsstrukturkurve im Basis- und Risikoszenario verbarwertet und die Differenz gebildet. Die Summe beider Teilrisiken ergibt das gesamte Zinsänderungsrisiko.

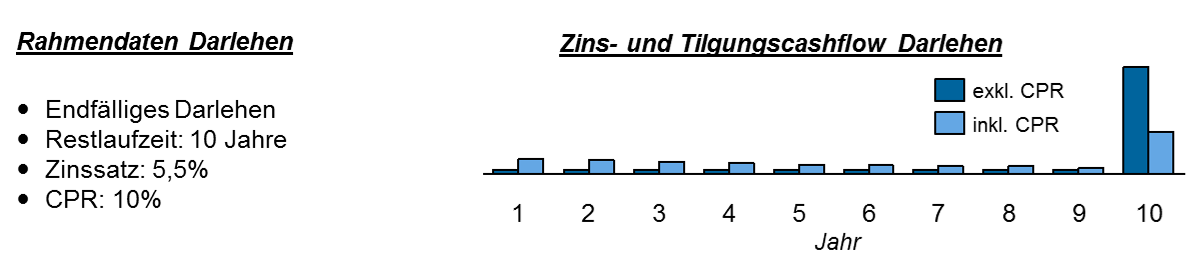

Die Auswirkungen einer Berücksichtigung impliziter Optionsrechte auf das Zinsänderungsrisiko und die Wechselwirkungen zwischen der unterstellten Zinsveränderung und der damit einhergehenden Veränderung des Cashflows werden nachfolgend auf Basis eines Beispieldarlehens verdeutlicht. Die Rahmendaten des Beispieldarlehens sind in Abbildung 2 zusammengefasst, die Auswirkung der hier angenommenen CPR i. H. v. 10 % werden im anliegenden Zins- und Tilgungscashflow visualisiert. Hier ist zu erkennen, dass der Cashflow durch frühzeitige Tilgungen zum einen verkürzt wird. Durch diese frühzeitigen Tilgungen reduzieren sich zum anderen die zukünftigen Zinszahlungen, sodass der Gesamtcashflow nicht nur zeitlich verkürzt, sondern auch insgesamt reduziert wird.

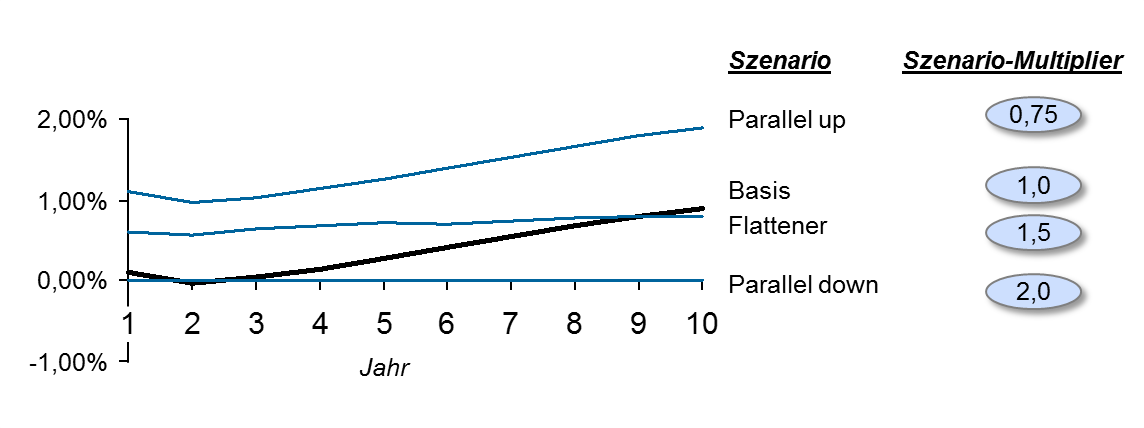

Die in der Beispielrechnung verwendeten Zinsszenarien sind in Abbildung 3 dargestellt. Neben dem Basisszenario, welches aus der zum Kalkulationsstichtag gültigen Zinsstruktur besteht, werden drei der sechs im BCBS-Konsultationspapier vorgeschriebenen Zinsszenarien mit den zugehörigen Multiplikationsfaktoren verwendet.[3] In Übereinstimmung zur BCBS-Methodik wird jeweils eine Zinsuntergrenze von 0 % zur Kalkulation der Risiken verwendet.

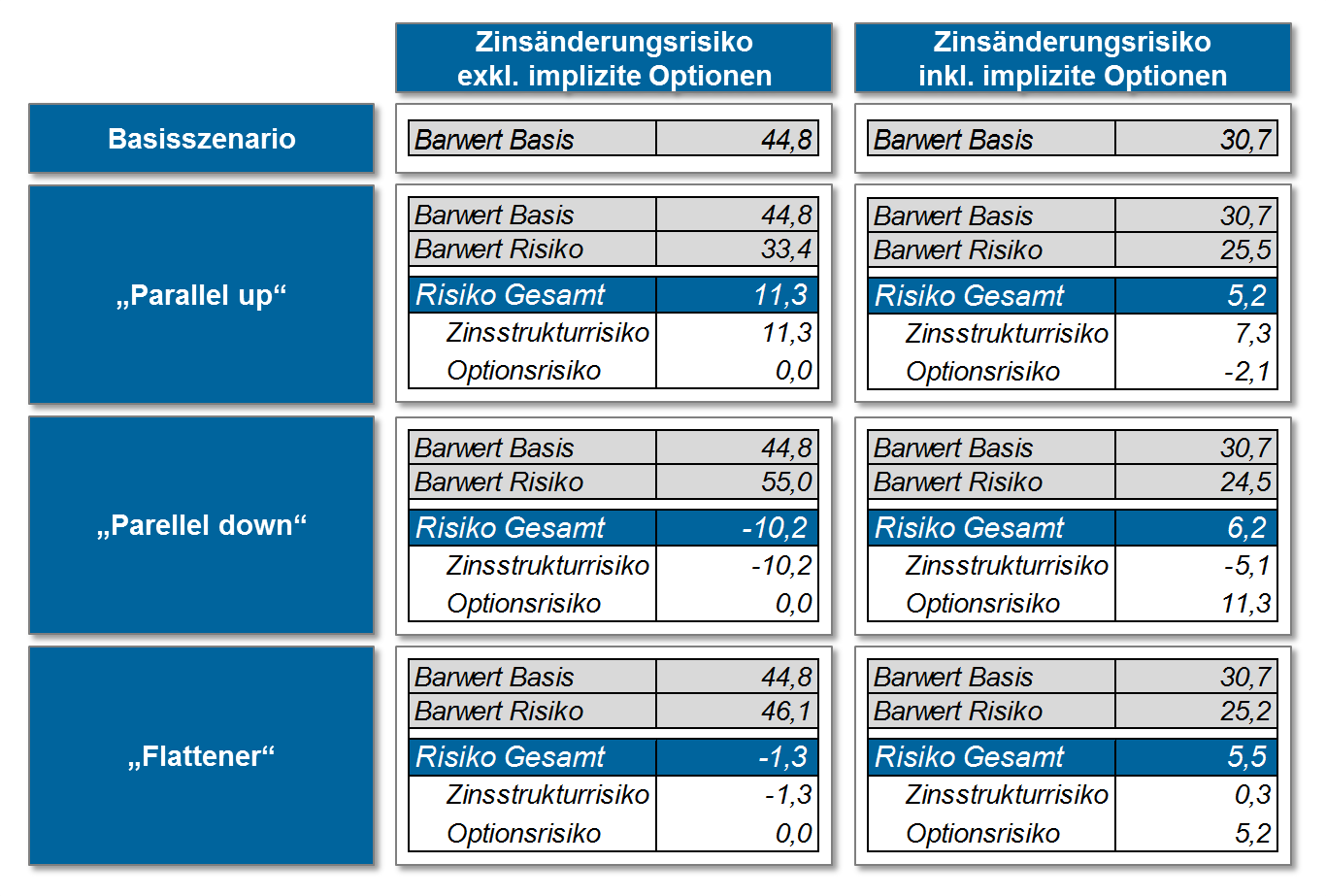

Die Ergebnisse der Beispielrechnung sind in Abbildung 4 zusammengefasst. In der linken Spalte werden jeweils die ermittelten Risikowerte ohne Berücksichtigung impliziter Optionen angegeben, während die Ergebnisse in der rechten Spalte die optionale, frühzeitige Rückzahlung des Darlehens berücksichtigen.

Zunächst ist die Auswirkung der Einbeziehung impliziter Optionsrechte im Basisszenario hervorzuheben. Durch die Berücksichtigung einer CPR reduziert sich der Barwert des Darlehens von 44,8 auf 30,7. Dies verdeutlicht zum einen die Relevanz einer adäquaten Modellierung der dem Kunden eingeräumten Kündigungsrechte im Cashflow und zum anderen die Notwendigkeit, entsprechende Optionsrechte im Rahmen der Preisgestaltung angemessen zu berücksichtigen.

Ohne Berücksichtigung impliziter Optionen besteht das Zinsänderungsrisiko allein aus dem Zinsstrukturrisiko. Entsprechend des Cashflowprofils stellt der Zinsanstieg in diesem Fall das Risikoszenario dar (11,3). Ein direkter Vergleich des Zinsänderungsrisikos im Szenario „Parallel up“ mit den berechneten Risikowerten unter Einbezug impliziter Optionen zeigt, dass die einzelnen Teilrisiken sich gegenseitig kompensieren können. Während das Zinsstrukturrisiko bei einem Zinsanstieg positiv ist, bewirkt der in diesem Szenario unterstellte Multiplikator von 0,75, dass die CPR im Risikoszenario gesenkt und der Cashflow entsprechend mit positiver Barwertwirkung verlängert wird. Umgekehrt verhält es sich im Szenario „Parallel down“. Während sich die Zinssenkung bei einer statischen Betrachtung des Cashflows barwerterhöhend auswirkt und somit aus dem Zinsstrukturrisiko eine Chance signalisiert wird (-5,1), wirkt sich die Multiplikation der CPR mit dem Faktor von 2,0 in diesem Szenario sehr stark auf das Optionsrisiko aus (11,3). Ein Abgleich der Risikowerte beider Verfahren im Szenario „Parallel down“ zeigt, welche erheblichen Fehlsteuerungsimpulse aus einer Vernachlässigung impliziter Optionen im Rahmen der Zinsbuchsteuerung führen können. Aus einem bei Ignorierung der impliziten Optionen fälschlicherweise als Chance signalisiertem Szenario wird in diesem Beispielfall das Risikoszenario, aus dem der größte Risikowert resultiert. Im letzten betrachteten Szenario einer Verflachung der Zinskurve wird deutlich, dass beide Teilrisiken nicht zwingend kompensatorisch wirken, sondern sich mitunter auch gegenseitig verstärken können.

Bereits aus der einfachen Kalkulation anhand eines Beispieldarlehens wird die Relevanz einer angemessenen Berücksichtigung impliziter Optionsrechte im Rahmen der Zinsbuchsteuerung deutlich, da die Steuerung des Zinsänderungsrisikos bei Vernachlässigung impliziter Optionsrechte unzureichend ist. Risiken werden nicht erkannt und Fehlsteuerungsimpulse gesetzt bzw. erforderliche Handlungsmaßnahmen zur Risikoreduktion nicht ergriffen. Es hat sich gezeigt, dass die Berücksichtigung und Wirkungsweisen impliziter Optionsrechte komplex und stark von der Struktur des Cashflows, der ermittelten Ausübungsquoten und der für das Institut relevanten Zinsszenarien abhängig sind. Die konzeptionelle Komplexität der Integration impliziter Optionsrechte wird zudem durch die Anforderungen an die technische Abbildung eines dynamischen Cashflows erhöht.

Fazit

In diesem Beitrag wurden lediglich die Funktionsweise und Auswirkungen impliziter Optionsrechte bei der Berechnung des barwertigen Risikos im Standardansatz des BCBS-Konsultationspapiers analysiert. Der in den EBA-Leitlinien geforderte Umgang mit Risiken aus impliziten Optionsrechten geht hierüber weit hinaus und fordert neben der Identifikation und Berücksichtigung der Optionen in der Zinsrisikomessung eine durch Preis- und Verhinderungsstrategien ausgestaltete Steuerung des Optionsrisikos, welche im Einklang mit dem Risikoappetit des Instituts stehen sollte. Eine adäquate Messung des Optionsrisikos im Rahmen der Säule II sollte daher im Regelfall über die Verfahren im Standardansatz hinausgehen. So ist denkbar, dass das Risiko einer Zinsänderung in einem internen Modell nicht über pauschale Multiplikationsfaktoren, sondern beispielsweise über zinsvorteilsabhängige Ausübungsklassen oder eine Ausübungsfunktion modelliert werden.

zeb besitzt in der Modellierung und Optimierung des Zinsänderungsrisikos im Bankbuch jahrelange Erfahrungen. Sowohl die Ermittlung der Ausübungsquoten als auch die Modellierung von impliziten Optionen des Kunden in Kredit- und Einlagengeschäft im Bankbuch wurde einerseits wissenschaftlich erarbeitet, andererseits auch in verschiedenen Kundenprojekten mehrfach in der Praxis umgesetzt. Darüber hinaus verfügt zeb mit der eigenentwickelten und seit langen Jahren erfolgreich bei verschiedenen Banken und Sparkassen im Einsatz befindlichen Software zeb.control.risk ALM (vormals zeb.integrated.treasury-manager) eine integrierte Lösung zur Steuerung des barwertigen und periodische Zinsänderungsrisikos im Bankbuch, selbstverständlich mit der Möglichkeit, dynamische, d. h. szenarioabhängige Cashflows zu modellieren.

Eine Antwort auf “Dynamisierung der Cashflows im Bankbuch durch implizite Optionen”

CPR

Eine Anmerkung zur CPR-Rate:

Die CPR muss nicht zwangsweise die Laufzeit des Kredites verkürzen.

Die Definition der CPR-Rate stammt ursprünglich aus dem MBS-Bereich und vielmehr eine Pool-Kennzahl (siehe z.B. Fabozzi 2016, Handbook of MBS).

Die CPR-Rate ist in diesem Zusammenhang als Hazard-Rate definiert, d.h. sie definiert viel % meiner Darlehen im Pool aus dem Datensatz herausfallen. Die Pools laufen somit per Definition immer bis zum Laufzeit-Ende.