Die Konkretisierung in den neuen Leitlinien betrifft neben erhöhten Anforderungen an die Messung des Zinsänderungsrisikos v. a. die internen Governance-Prozesse sowie die Spezifizierung der Berechnung bzw. Höhe des aufsichtlichen Standard-Zinsschocks. Die Aufsichtsbehörden streben hier eine Vereinheitlichung an und zielen damit auf eine bessere Vergleichbarkeit zwischen den Instituten ab. Die Leitlinien werden durch die „Detailed Guidelines“ weiter konkretisiert und im Detail erläutert.

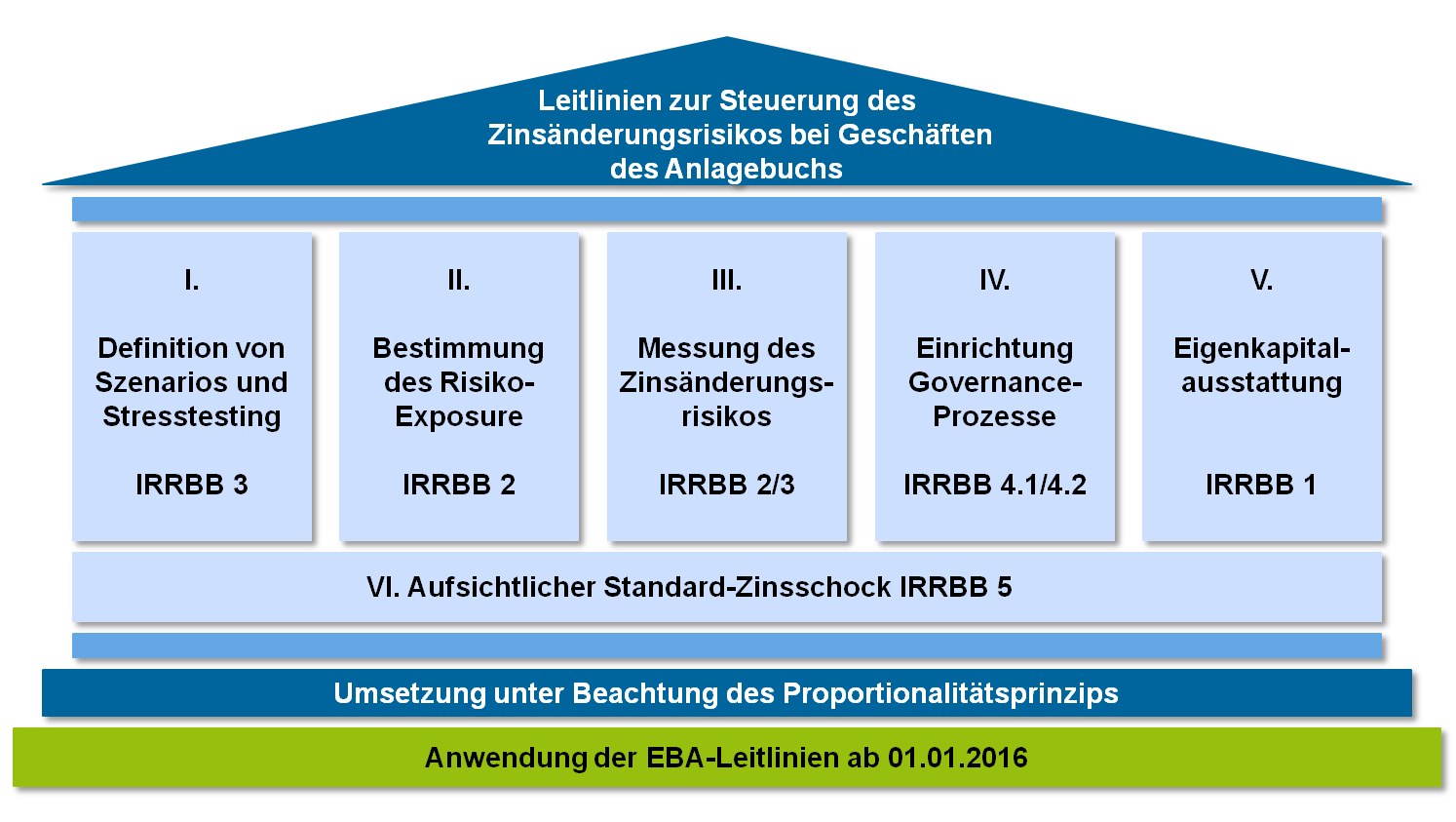

Die EBA-Leitlinien unterteilen sich in sechs thematische Blöcke, die in den übergeordneten Leitlinien IRRBB 1-5 beschrieben sind (siehe Abbildung 1). Die Inhalte und die sich daraus ergebenden Herausforderungen für die Institute sollen im Folgenden kurz erläutert werden.

IRRBB 3 – Definition von Szenarios und Stresstesting

Um eine Quantifizierung des Zinsänderungsrisikos zu ermöglichen bzw. Sensitivitätsanalysen durchzuführen, müssen Institute verschiedene Zinsszenarien definieren und diese entsprechend ihren internen Berechnungen zugrunde legen. Die Leitlinie IRRBB 3 konkretisiert dabei die Anforderungen an die Zinsszenarien, welche die Größenordnung und Komplexität der Geschäfte berücksichtigen sollten. Neben einfachen Parallelverschiebungen der Zinsstrukturkurve sollten folgende weitere Zinsrisiken berücksichtigt werden:

- Zinsstrukturrisiko: Auswirkung einer Veränderung in der Form der Zinsstrukturkurve (z. B. Anstieg des kurzfristigen Zinssatzes bei gleichbleibendem langfristigem Zinssatz)

- Basisrisiko: Auswirkung einer Veränderung des Verhältnisses verschiedener Marktzinskurven mit unterschiedlichen Referenzzinssätzen (z. B. Swap gegen Sechs-Monats-EURIBOR vs. Swap gegen Drei-Monats-EURIBOR)

- Verhaltensabhängiges Risiko: mögliche Änderungen im Verhalten der Kunden hinsichtlich der Kündigung oder Fortführung des jeweiligen Kredit- oder Einlagenprodukts unter den angenommenen Zinsszenarien

- Währungsrisiko: Zinsszenarien sollten je Währung entsprechend angepasst werden

Des Weiteren sind die Institute dazu angehalten, institutsspezifische Szenarien zu konzipieren, die für das Geschäftsmodell des jeweiligen Instituts von besonderer Bedeutung sind. Sämtliche Szenarien sollten aus gesamtwirtschaftlicher Perspektive konsistent sein und mindestens quartalsweise bzw. bei erhöhter Marktvolatilität auch häufiger angewendet werden.

Eng verbunden mit den Zinsszenarien ist auch das Stresstesting. Stresstests für das Zinsänderungsrisiko müssen in das Stresstest-Rahmenwerk des Instituts integriert werden und dabei eine tragende Rolle spielen. Insbesondere sollen Wechselwirkungen zwischen dem Zinsänderungsrisiko und den anderen relevanten Risikoarten berücksichtigt werden (z. B. die Korrelation von Ausfallraten und dem Zinsniveau). Potenzielle Stress-Szenarien sollten dabei den 200-Basispunkte-Standard-Zinsschock übersteigen und neben institutsspezifischen Szenarien auch Veränderungen der makroökonomischen Bedingungen und des Wettbewerbsumfelds beinhalten.

IRRBB 2 – Bestimmung des Risiko-Exposure

Für die Bestimmung des Risiko-Exposure, also des Bankbuch-Cashflows, sollten Institute drei zentrale Einflussfaktoren besonders berücksichtigen: Verhaltensannahmen für implizite Optionen, Verhaltensannahmen für unbefristete Einlagen und Planungsannahmen für das Eigenkapital.

Hinsichtlich der Verhaltensannahmen für implizite Optionen müssen Institute in der Lage sein, diejenigen Produkte zu identifizieren, die derartige Kundenrechte beinhalten. Darauf aufbauend sollten Institute die Auswirkung einer Veränderung des makroökonomischen Umfelds, die Veränderungen in der Zinsstruktur sowie des Wettbewerbsumfelds auf die Verhaltensparameter und die eigenen Produkte auf Basis einer entsprechenden Datenhistorie berücksichtigen (z. B. Auswirkung eines Zinsanstiegs auf vorzeitige Kreditrückzahlungen) und quantifizieren können. Angemessene Preis- und Verhinderungsstrategien sollen sicherstellen, dass das Optionsrisiko ausreichend gesteuert werden kann und im Einklang mit dem Risikoappetit des Instituts steht.

Bezüglich der Verhaltensannahmen unbefristeter Einlagen wird gefordert, dass Institute in den relevanten Konten zwischen Bodensätzen und fluktuierenden Beständen unterscheiden und die daraus resultierende Risikowirkung aus diesen Annahmen quantifizieren können, indem die Ablaufannahmen den vertraglichen Fälligkeiten gegenübergestellt werden. Bei den Planungsannahmen für das Eigenkapital müssen Institute eine angemessene Methode zur Ermittlung des „freien“ Teils des langfristig im Zinsbuch disponierbaren Eigenkapitals vorweisen (z. B. Eigenkapital, das in zinslose Aktiva investiert wurde) und ein vorsichtiges Fälligkeitsprofil für dieses im Bankbuch disponierte Eigenkapital festlegen.

Für alle der drei genannten zentralen Einflussfaktoren gilt, dass die Institute eine ausreichende Dokumentation der verwendeten Methoden und Annahmen in Form von Prozessbeschreibungen und Risikorichtlinien vorweisen müssen können. Darüber hinaus sollten Stresstests in Form von Sensitivitätsanalysen der zugrunde liegenden Annahmen und deren Auswirkung auf die Risikomaße durchgeführt werden und bei der Allokation von ökonomischem Kapital Berücksichtigung finden (siehe auch IRRBB 1).

IRRBB 2 und 3 – Messung des Zinsänderungsrisikos

Der letzte Baustein zur Quantifizierung des Zinsänderungsrisikos aus Nicht-Handelsaktivitäten stellt nach der Definition von relevanten Risikoszenarien und der Ermittlung des Risiko-Exposure die Methoden zur Ermittlung des Zinsänderungsrisikos dar. Aussagen dazu sind sowohl in IRRBB 2 als auch in IRRBB 3 zu finden.

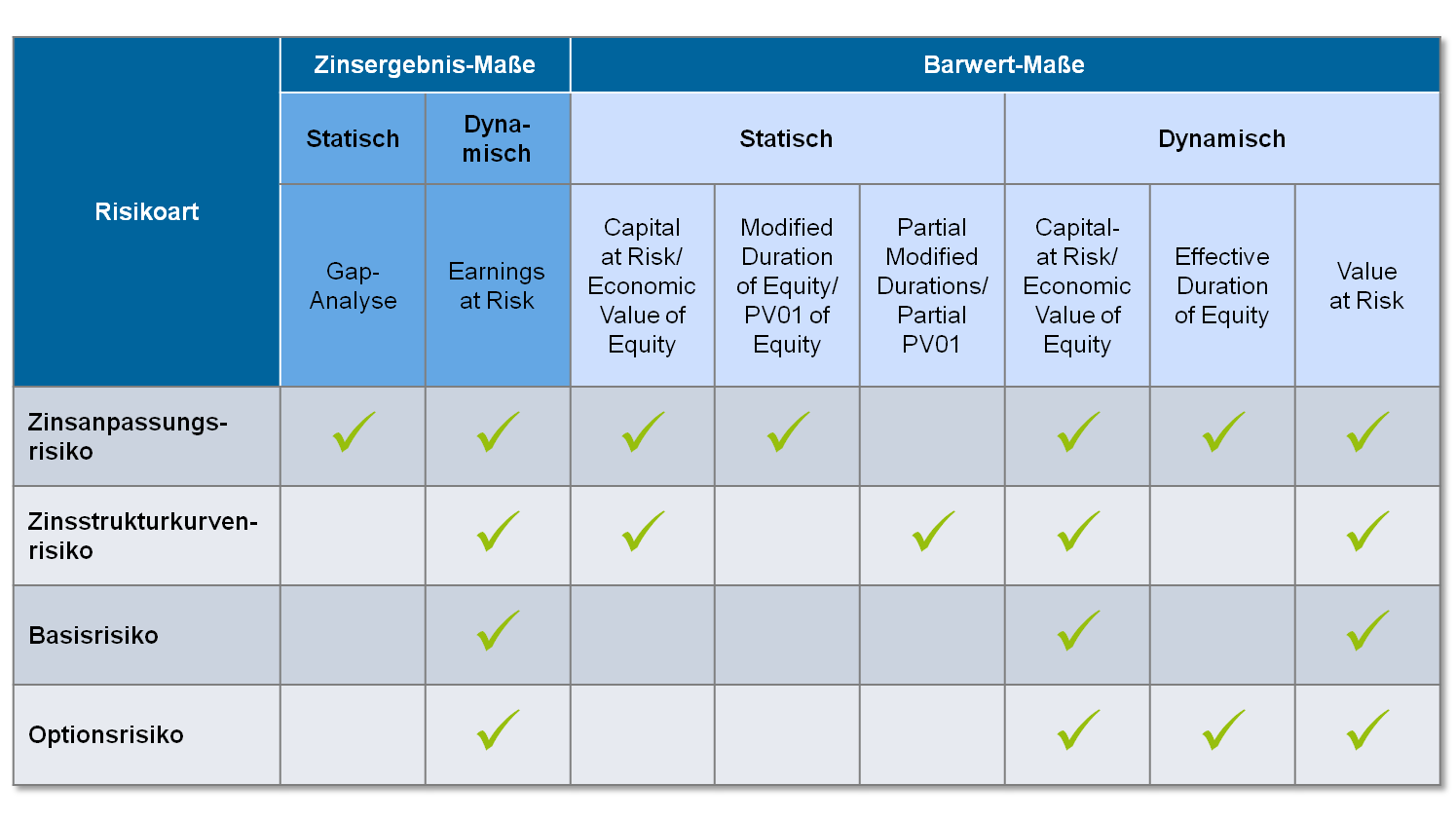

Grundsätzlich schreiben die neuen Richtlinien vor, dass Institute die Höhe des Zinsänderungsrisikos im Bankbuch sowohl mithilfe von potenziellen Veränderungen des wirtschaftlich (ökonomischen) Eigenkapitals als auch des Nettozinsergebnisses quantifizieren sollen. Die Institute sollen dabei explizit nicht nur auf ein Risikomaß vertrauen, sondern mindestens je eine barwertige und eine periodische Methode anwenden.[1] Darüber hinaus sollen die Methoden auch die folgenden Subkomponenten des Zinsänderungsrisikos erfassen:

- Zinsanpassungsrisiko (Volumen der Fristeninkongruenzen innerhalb einzelner Laufzeitbänder)

- Zinsstrukturkurvenrisiko (Verteilung und Konzentration von Fristeninkongruenzen innerhalb verschiedener Laufzeitbänder)

- Basisrisiko (Verwendung von Hedging-Instrumenten mit unterschiedlicher Basis, Konvexität und Zeitdifferenzen)

- Optionsrisiko (Volumen von Immobilienkrediten und Einlagen, bei denen der Kunde die Option hat, von der vertraglichen Laufzeit abzuweichen)

Abbildung 2 gibt einen Überblick über potenzielle Modelle und Methoden zur Ermittlung des Zinsänderungsrisikos und deren Anwendbarkeit hinsichtlich der genannten Subrisikokomponenten, die von der EBA für die Anwendung vorgeschlagen werden.

Abbildung 2: Überblick Messmethoden und -verfahren

Abbildung 2: Überblick Messmethoden und -verfahrenQuelle: „Guidelines on the management of interest rate risk arising from non-trading activities“, European Banking Authority (2015)

IRRBB 4.1 und 4.2 – Interne Steuerungs-und Kontrollmechanismen und Strategien

Die vierte EBA-Leitlinie zielt auf die Einrichtung stabiler interner Management- und Governance-Prozesse ab. Dabei spielen insbesondere die Dokumentation der verwendeten und zugrunde liegenden Daten, Szenarien und Modelle sowie die Erstellung interner Managementreports, die Einrichtung von Validierungsprozessen und die klare Zuordnung von Verantwortlichkeiten im Zusammenhang mit dem Management von Zinsänderungsrisiken im Bankbuch eine entscheidende Rolle. Im Detail lassen sich die Leitlinien nochmals in vier Unterkategorien einteilen:

- Festlegung einer grundsätzlichen Risikostrategie für das Zinsänderungsrisiko im Bankbuch, Festlegung von Verhinderungsstrategien (z. B. Hedging), angemessener Risikolimits und Toleranzgrenzen sowie Definition entsprechender Handlungskonsequenzen bei Überschreitung.

- Einrichtung von Risikorichtlinien, Prozessen sowie Systemen und Kontrollmechanismen zur Sicherstellung der regelmäßigen Aktualisierung der Stress-Szenarien, der Validität der Modelle bzw. der zugrunde liegenden Annahmen, der angemessenen Dokumentation und Anwendung von Hedging-Strategien und -instrumenten sowie Zuweisung entsprechender Verantwortlichkeiten und Kompetenzen auf Managementebene.

- Einrichtung valider IT-Systeme und -Anwendungen zur Unterstützung komplexer IRRBB-Modellrechnungen und zur Erfassung sämtlicher relevanter Transaktionen sowie den IRRBB-inhärenten Risikocharakteristika bzw. Subrisikokomponenten unter Sicherstellung hoher Datensicherheit und Datenqualität.

- Erstellung regelmäßiger interner Managementreports für alle Managementebenen mit relevanten Informationen zum IRRBB-Risiko-Exposure bzgl. der Subrisikokomponenten und den Ergebnissen aus Szenarioanalysen und Stresstests, die als Entscheidungsgrundlage für das Management fungieren sollen.

IRRBB 1 – Eigenkapitalausstattung

Auf Basis der Anforderungen an die Modelle und die zugrunde liegenden Daten müssen Institute ein dem ermittelten Zinsänderungsrisiko im Bankbuch angemessenes ökonomisches Kapital vorweisen können. Das allokierte ökonomische Kapital sollte dabei sowohl den Einfluss von Zinsänderungen auf das verfügbare Kapital als auch auf die zukünftigen Erträge auf den verschiedenen Konsolidierungs- und Unternehmensebenen berücksichtigen. Bei der Analyse des Eigenkapitals können Institute zwischen dem aktuellen Kapitalbedarf, der sich aus der unmittelbaren Auswirkung des Zinsschocks auf das ökonomische Kapital ergibt und dem zukünftigen Kapitalbedarf, der sich aus der Auswirkung des Zinsschocks auf die zukünftige Ertragsfähigkeit des Instituts ergibt, unterscheiden. Analog dem in IRRBB 2 und 3 beschriebenen Vorgehen sind die Institute dazu angehalten, sich bei der Kapitalallokation nicht einseitig auf die Berechnung des Standard-Zinsschocks zu stützen, sondern verschiedene, dem Risikoprofil angemessene Modellansätze und Zinsszenarien zu nutzen und die gesetzten Modellannahmen entsprechenden Sensitivitätsanalysen zu unterziehen.

IRRBB 5 – Aufsichtlicher Standardzinsschock

Wie bereits durch die CRD IV in Art. 98 (5) festgelegt, müssen Institute die berechnete Veränderung des wirtschaftlichen Eigenkapitals bei Anwendung des aufsichtlichen Standard-Zinsschocks (+/- 200 Basispunkte Parallelverschiebung) an die zuständigen Aufsichtsbehörden melden. Aufschläge auf den Standard-Zinsschock sind dann vorzunehmen wenn das 1%- bzw. 99%-Quantil (ermittelt aus den 240-tägigen Veränderungen der letzten fünf Jahre) absolut höher sein sollte als der Standard-Zinsschock. Bei der Berechnung darf das im internen Modell ansetzbare „freie“ Eigenkapital nicht berücksichtigt werden, sodass die Auswirkung des Stress-Szenarios auf alle (auch eigenkapitalfinanzierten) Aktiva quantifiziert werden kann.[2] Dies wird von den deutschen Aufsichtsbehörden schon länger so gehandhabt und nun auch auf internationaler Ebene vereinheitlicht. Darüber hinaus ist zu beachten, dass die Duration für Kundeneinlagen ohne spezifischen Zinsanpassungstermin bei der Berechnung des Cashflows für den Standard-Zinsschock auf maximal durchschnittlich fünf Jahre begrenzt wird. Die EBA-Leitlinien betonen an dieser Stelle zwar, dass der Standard-Zinsschock aufgrund der geforderten Vergleichbarkeit auf Basis einer einfachen barwertigen Modellierung gerechnet werden kann, behalten sich aber je nach Komplexitätsgrad des Geschäftsmodells eines Instituts vor, auch komplexere Modellvarianten zu fordern, die z. B. die Auswirkung des Zinsschocks auf Kundenoptionen berücksichtigen müssen.

Fazit

Insgesamt bedeuten die neuen EBA-Leitlinien neben den gestiegenen Anforderungen an die zur Quantifizierung und Steuerung des Zinsänderungsrisikos zu verwendenden Modelle (barwertig und periodisch) und der Integration des Zinsänderungsrisikos im Bankbuch in das Gesamt-Stresstest-Rahmenwerk auch stark gestiegene Anforderungen an die Dokumentationspflichten und IT-Systeme der Institute. Änderungen in Form einer Anpassung des Rundschreibens 11/2011 (BA) seitens der deutschen Aufsichtsbehörden sind zeitnah zu erwarten. Der nahezu zeitgleiche Vorstoß des Baseler Ausschusses für Bankenaufsicht zu diesem Thema verdeutlicht zudem, dass die Einführung der EBA-Leitlinien nur der Anfang einer Reihe von aufsichtlichen Änderungen sein wird. Institute sollten daher bereits jetzt versuchen, Handlungsbedarf hinsichtlich der angewandten Mess- und Steuerungsmethoden im Zusammenhang mit Zinsänderungsrisiken im Bankbuch zu identifizieren.

zeb besitzt in der Modellierung und Optimierung des Zinsänderungsrisikos im Bankbuch jahrelange Erfahrungen. Insbesondere die Modellierung von impliziten Optionen des Kunden in Kredit- und Einlagengeschäft wurde sowohl wissenschaftlich erarbeitet als auch in verschiedenen Kundenprojekten mehrfach in der Praxis umgesetzt. Darüber hinaus verfügt zeb mit der eigenentwickelten und seit langen Jahren erfolgreich bei verschiedenen Banken und Sparkassen im Einsatz befindlichen Software zeb.control.risk ALM (vormals zeb.integrated.treasury-manager) eine integrierte Lösung zur Steuerung des barwertigen und periodische Zinsänderungsrisikos im Bankbuch, mit der bereits alle wesentlichen Anforderungen der EBA-Leitlinien umgesetzt werden können.