Überblick – Artikelthemen:

- Bankenfusionen in Europa

- Europäische Banken im internationalen Vergleich

- Geringe Marktintegration als Hürde

- Fazit – Megafusionen europäischer Banken

Bankenfusionen in Europa – Megafusionen?

Wie der Rückgang des Bestands von Kreditinstituten in Europa zwischen 2007 und 2018[1] von 6.127 auf 4.600 (-2,6 % p. a.) zeigt, begegnen Banken der Entwicklung des Marktumfelds[2] dennoch häufig mit der strategischen Option „Fusion“. Die Konsolidierung betrifft jedoch vorrangig kleinere Institute. Fusionen zwischen Großbanken stellen die Ausnahme dar, obwohl die „Fusionswelle“ immer wieder erwartet wird.

Prägnante Beispiele für große Zusammenschlüsse der letzten Jahre sind:[3]

- Fusion Banca Intesa und Sanpaolo IMI zur Intesa Sanpaolo (2007, zweitgrößte italienische Bank)

- Übernahme Dresdner Bank durch Commerzbank (2009, viertgrößte deutsche Bank)

- Fusion DZ Bank und WGZ Bank (2016, zweitgrößte deutsche Bank)

Zusammenschlüsse von Großbanken können durch gemeinsame Optimierung etablierter Geschäftsmodelle einer besseren Bedienung der Kundenbedürfnisse dienen, aber auch durch politisch motivierte Rettungsfusionen getrieben sein oder zur gezielten Schaffung wirtschaftspolitischer Machtspieler. Insbesondere letztgenannter Treiber korreliert stark mit der Größe von Banken in einem Markt.

Der Blick richtet sich dabei nicht nur auf den deutschen Bankenmarkt. Viele europäische Großbanken haben sich seit der Finanzkrise nie wirklich erholt.

Sie laufen Gefahr, mit anhaltender Ertragsschwäche und veralteten IT-Infrastrukturen im zunehmenden Wettbewerb durch asiatische und amerikanische Banken sowie FinTechs, Captives usw. an Bedeutung zu verlieren. Insbesondere steht dabei immer wieder die Frage im Raum, ob Bankenkonsolidierung hin zu „nationalen Champions“ oder sogar „EU-Champions“ zur stabilen Versorgung des Wirtschaftsraums mit Finanzdienstleistungen erforderlich ist.

Die deutsche Wirtschaft mit ihrer klaren Exportorientierung benötigt Banken mit internationalem Netzwerk samt Zugang zu weltweiten Kapitalmarktstrukturen sowie hochgradig wettbewerbsfähigen Finanzdienstleistungen.[4] Zur Finanzierung eines kontinuierlichen Wachstums etwa bei DAX-30-Unternehmen bedarf es Banken, deren Bilanzsumme, Kapitalisierung und Organisation vielfältige Angebote und große Volumina für Derivate, Kredite oder andere Transaktionen bei wettbewerbsfähiger Schnelligkeit und Bepreisung ermöglichen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Europäische Banken im internationalen Vergleich

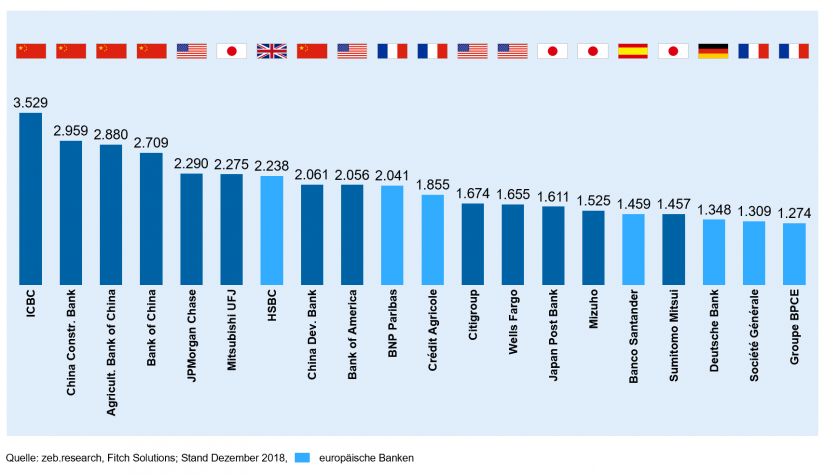

Gemessen an der Bilanzsumme liegen chinesische Banken weltweit mit Abstand an der Spitze – vier der fünf größten Banken sind in China beheimatet. Zu den größten 20 Banken gehören lediglich sieben europäische Institute, von denen es nur zwei unter die Top 10 schaffen. Die Deutsche Bank liegt als einziger deutscher Vertreter auf Rang 18.

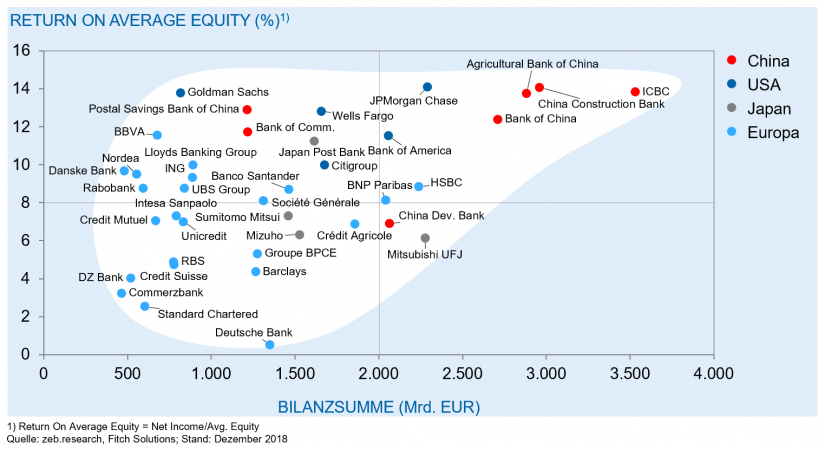

Europäische Banken sind in diesem Vergleich zumeist nicht nur kleiner, sondern weisen auch eine geringere Rentabilität auf. Insbesondere chinesische Banken und große US-Institute erwirtschaften Eigenkapitalrenditen oberhalb von 10 %, während europäische Institute mit durchschnittlich 7,2 % in 2018[5] fast zehn Jahre nach der Finanzkrise immer noch auf einem deutlich niedrigeren Niveau liegen. Deutsche Großbanken sind im Vergleich klein und wenig rentabel.

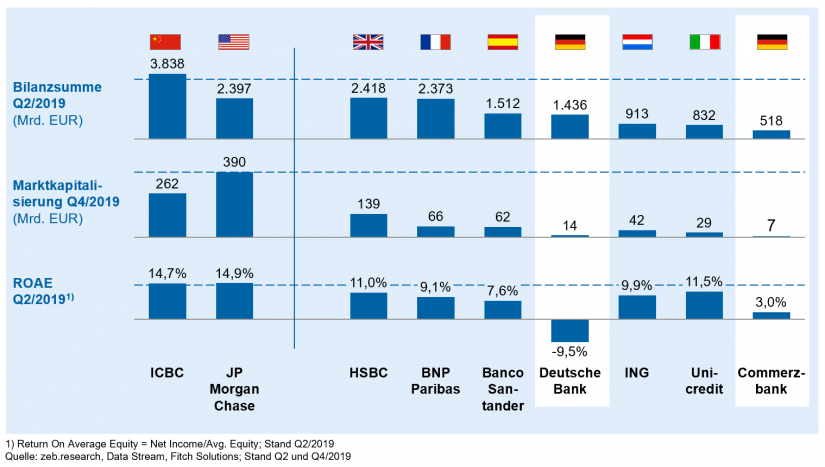

Betrachtet man einzelne Banken, werden die Unterschiede zwischen Europa, China und den USA noch greifbarer. Marktkapitalisierung und Return On Average Equity der europäischen Banken liegen signifikant unterhalb von jenen der ausgewählten Institute aus China und den USA – mit deutschen Großbanken als Schlusslicht.

Während China die größten Banken hervorbringt, zeichnen sich die US-Institute durch hohe Renditen aus. Die Größe der chinesischen Institute ist auch auf das starke Wirtschaftswachstum und die staatliche Beteiligung zurückzuführen. US-Großbanken haben nach der Finanzkrise eine Konsolidierungswelle durchlaufen und sind wirtschaftlich gestärkt daraus hervorgegangen.[6] Vor dem Hintergrund des Vergleichs wäre auch in Europa eine stärkere Konsolidierung des Markts zu erwarten.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Geringe Marktintegration als Hürde

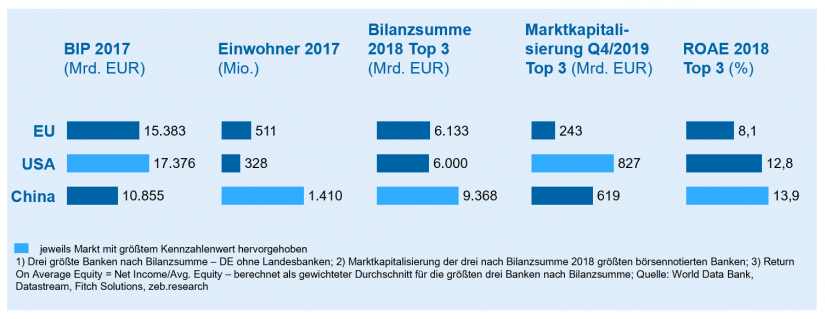

Marktintegration ermöglicht Banken ein freies Agieren innerhalb des Gesamtmarktes ohne rechtliche oder technische Hürden und hat damit direkt positiven Einfluss auf die Produktionskosten. Die EU liegt als Wirtschaftsraum etwa auf Augenhöhe mit den USA und China.[7] Der europäische Bankenmarkt unterscheidet sich jedoch signifikant hinsichtlich der Integration für Finanzdienstleistungen.

Die USA bieten einen stark integrierten Heimatmarkt mit fast 330 Millionen Einwohnern und der stärksten Volkswirtschaft der Welt. China stellt ebenso einen integrierten Markt dar, und die aktuell zweitgrößte Volkswirtschaft weist mit rund 1,4 Milliarden Einwohnern noch großes Potenzial auf. In der EU verteilen sich etwa 510 Millionen Einwohner auf 28 einzelne Länder mit großen wirtschaftlichen, sprachlichen, kulturellen und auch rechtlichen Unterschieden.

Im Gegensatz zum nahezu vollständig freien Austausch von Waren und den meisten Dienstleistungen innerhalb der EU sind Finanzdienstleistungen oft regional gesondert reguliert.

Obwohl alle europäischen Großbanken der EZB- und EBA-Aufsicht unterliegen, bleiben die nationalen Regularien – insbesondere auf Produktebene oder beim Daten- bzw. Verbraucherschutz – deutlich unterschiedlich. Passporting[8] beseitigt diese Hürden nicht vollständig, auch wenn es Banken erleichtert, in anderen EU-Staaten Niederlassungen zu eröffnen oder ihre Dienstleistungen grenzüberschreitend zu erbringen.

Produkte und Prozesse lassen sich entsprechend begrenzt vereinheitlichen. Auch Liquiditäts- und Kapitalüberschüsse in einzelnen Ländern können nur begrenzt genutzt werden, um Bankkunden auf Konzern- bzw. Gruppenebene Kapital flexibel und kostengünstig dort bereitzustellen, wo es benötigt wird.

Betreibt eine Bank paneuropäisches Geschäft mit größerem Geschäftsumfang in einzelnen Ländern, unterhält sie im Regelfall Vollbanken als Tochtergesellschaften.[9] Dies beschränkt Synergien durch grenzüberschreitende Geschäftsausweitung und begrenzt die Effizienzvorteile auf europäischer Ebene.

Eine Großbank in den USA oder China erreicht hingegen ohne Zergliederung in mehrere Gesellschaften und Dopplung von einzelnen Funktionen eine deutlich größere Kundenanzahl.

Einige Banken versuchen, zumindest auf technischer Ebene länderübergreifend Synergien im Geschäftsbetrieb zu heben. Ein Mittel dazu ist eine einheitliche IT-Plattform, wie sie beispielsweise Banco Santander oder ING für ihre europäischen Gesellschaften betreiben. Solche Bestrebungen können noch deutlich ausgebaut werden. Gleichwohl zeigt unsere Projekterfahrung, dass in diesen Fällen die unterschiedlichen Anforderungen der einzelnen Länder ebenfalls erheblichen Mehraufwand erzeugen können.

Zu paneuropäischen Bankenfusionen als Lösung gibt es auf politischer Ebene keine einheitliche Meinung. EZB, Deutscher Bankenverband und einzelne Vertreter der Finanzwirtschaft fordern immer wieder zur Bildung paneuropäischer Banken auf.

Andererseits warnte z. B. BaFin-Chef Felix Hufeld vor grenzüberschreitenden Bankenfusionen. Die Bildung von „europäischen Champions“ sei nicht im Interesse der BaFin.[10] Gleichwohl sieht er einen Konsolidierungstrend, möchte dessen Bewertung jedoch dem Markt überlassen.[11]

Fazit – Megafusion europäischer Banken

Banken weltweit sind vielfältigen Herausforderungen ausgesetzt. Gleichzeitig sind gerade europäische Banken im Vergleich deutlich schlechter aufgestellt als Banken in den USA oder China. Ein wesentlicher Grund dafür ist neben extremen Niedrigzinsen die fehlende echte Integration des Markts. Sie erschwert neben oftmals noch vorhandenen bankindividuellen „Altlasten“ signifikante Synergien bei paneuropäischen Fusionen.

In Europa müssen insbesondere deutsche Großbanken ihre Wettbewerbsfähigkeit auf fast allen Ebenen deutlich verbessern, um wieder vorne mit dabei zu sein. Fusionen können hier ein probates Mittel darstellen, um auch intern bisher nicht gelöste Probleme im Rahmen eines echten Neustarts zu überwinden. Dies erfordert allerdings eine klare, vom Kunden bis in die IT konzipierte und umgesetzte Integrationsstrategie.

Ferner werden in den einzelnen Nationalstaaten eigene Großbanken mit internationaler Bedeutung politisch präferiert – dies wurde auch in der öffentlichen Diskussion um Deutsche Bank und Commerzbank sowie mögliche Übernahmen der Commerzbank durch ausländische Wettbewerber ersichtlich.

Aus unserer Sicht sind daher drei zentrale Faktoren für grenzüberschreitende Großbankenfusionen entscheidend:

- Weitere Integration des europäischen Bankenmarktes durch umfassendere Vereinheitlichung des aufsichtsrechtlichen Regelwerks, Stärkung der Kapitalmarktunion und Schaffung wirklich einheitlicher Regeln für Verbraucher- und Datenschutz

- Abbau von politischer Skepsis und nationalstaatlichem Fokus hin zu einer echten europäischen Wirtschaftspolitik – insbesondere auch als Gegengewicht zu den USA und asiatischen Märkten wie China

- Bewältigung von „Altlasten“ in den Großbanken selbst und Schärfung der jeweiligen strategischen Profile als Basis für tragfähige „Fusionsstorys“ mit Blick auf Kunden, Mitarbeiter/-innen, Eigentümer/-innen und Aufsichtsbehörden

Wenn die genannten Faktoren besser erfüllt werden, erwarten wir eine steigende Anzahl an Großbankenfusionen in Europa. Dies kann zum Aufstieg paneuropäischer Banken zu neuen „globalen Champions“ führen – der Bedeutung des Wirtschaftsraums Europa wäre dies in jedem Fall angemessen.