ESG-Reporting: Hintergründe und Anforderungen

Deutschland strebt mit anderen EU-Ländern bis zum Jahr 2050 weitgehende Klimaneutralität (genauer: Netto-Null-Emissionen) als Teil des europäischen grünen Deals an. Um die ambitionierten (supra-)nationalen Ziele zu erreichen, sind alle Wirtschaftszweige dazu angehalten zu handeln. Eine besondere Rolle bei der Erreichung der gesellschaftlichen bzw. politischen Ziele wird dem Finanzsektor beigemessen. Die Institute werden in diesem Zusammenhang von Regulierern und Verbänden/Initiativen in die Pflicht genommen, intern und extern Nachhaltigkeitsrisiken zu identifizieren, zu managen und auch offenzulegen.

Der Aufbau einer Berichterstattung über ESG-Risiken bietet Chancen für nachhaltigeres und transparenteres Banking, stellt Institute aber auch vor besondere Herausforderungen. So sind für eine zielgerichtete Umsetzung ESG-Datenmodelle zu entwickeln, die eine signifikante Ausweitung des bestehenden Datenhaushalts um ESG-spezifische Informationen beinhalten sowie anschließend eine Integration der ESG-Daten in die bestehende IT vornehmen.

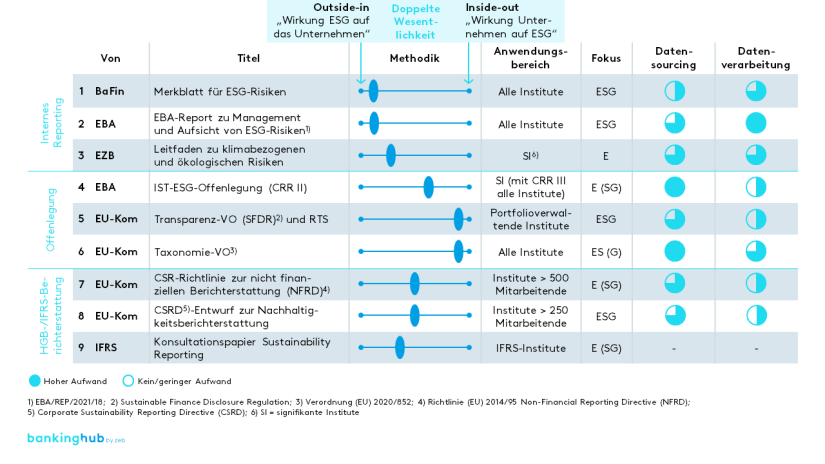

Wie im Einstieg bereits kurz erwähnt, lassen sich beim ESG-Reporting, welches das Konzept der doppelten Wesentlichkeit verfolgt, zwei Perspektiven einnehmen[2]:

- Outside-in-Perspektive: Auswirkung von ESG-Faktoren auf die Performance, Marktstellung und die Entwicklung von Instituten.

- Inside-out-Perspektive: Darstellung, wie Institute im Gegenzug ESG-relevante Auswirkungen auf die Gesellschaft bzw. Umwelt haben können.

Die Reporting-Initiativen lassen sich nach diesen zwei Ausprägungen kategorisieren:

- Erstens: Initiativen mit Fokus auf das Reporting von ESG-Aspekten im Bankbetrieb (z. B. BaFin-Merkblatt, EZB-Leitfaden und EBA-Report) – sie berücksichtigen im Wesentlichen die Outside-in-Perspektive.

- Zweitens: die Offenlegung auf Instituts- und Produktebene, die mehrheitlich auf die Inside-out-Perspektive abzielt und für welche die EU- Taxonomie ein prominentes Beispiel ist. Darüber hinaus gibt es Vorgaben – z. B. von der EU-Kommission im Rahmen der nicht finanziellen HGB-/IFRS-Berichterstattung (non-financial reporting) –, die auf eine ausgewogene Darstellung beider Perspektiven hinwirken.[3]

Abbildung 1 gewährt eine Übersicht über relevante Initiativen mit einer Einwertung der doppelten Wesentlichkeit. Die Initiativen sind dabei nach den vorgestellten Gruppen „Internes Reporting“, „Offenlegung“ und nicht finanzielle „HGB-/IFRS-Berichterstattung“ sortiert. Zusätzlich sind indikative Bewertungen der Aufwände für Daten-Sourcing- und -verarbeitung in der Implementierung sowie im Betrieb angegeben.

Abbildung 1: Übersicht von Initiativen mit Fokus ESG-Reporting (Quelle: zeb.research)

Abbildung 1: Übersicht von Initiativen mit Fokus ESG-Reporting (Quelle: zeb.research)Die aufgelisteten Initiativen bedeuten vor allem eins für Institute: Anforderungen an die zusätzliche Beschaffung und Verarbeitung von ESG-Daten. So sind für die Green Asset Ratio die Konformitätskoeffizienten von den jeweiligen Gegenparteien aus den Lageberichten – sofern dort verfügbar – oder bilateral zu erheben.

Beispielsweise sind Energieeffizienzklassen für Immobilien- oder Kfz-Finanzierungen über die Kreditnehmer/-innen einzuholen. Für die Offenlegung und das interne Reporting sind auch Daten zu Treibhausgasemissionen von finanzierten Kunden (in den Emissionsstufen 1, 2 und 3) sowie zu physischen Risken wie beispielsweise Überschwemmungen in bestimmten Regionen auf Kunden- und Einzelgeschäftsebene zu ermitteln.

Die erhobenen Daten sind zudem in Stresstests zu integrieren, wo sie im Anschluss ebenfalls noch einmal aggregiert und für das Reporting aufbereitet werden müssen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Herausforderungen beim Aufbau des ESG-Datenhaushalts

Für die Umsetzung der neuen Anforderungen müssen Institute neben den wesentlichen Fragestellungen der Datenbeschaffung und -verarbeitung weitere spezifische Herausforderungen in Bezug auf das ESG-Reporting berücksichtigen:

- Fehlender allgemeingültiger ESG-Reporting-Standard, sodass Institute verschiedene Standards mit verschiedenen Datenanforderungen berücksichtigen müssen,

- Erstellung adressatengerechter ESG-Reporting-Leistungsindikatoren (KPIs) unter Berücksichtigung von deren Steuerungswirkung,

- ESG-Datenerhebung – um ESG-Reporting inklusive der Abbildung relevanter KPIs zu meistern, sind angemessene, qualitativ hochwertige Daten notwendig, die sich zudem auf dem passenden Granularitätslevel befinden und die erforderlichen Industrien sowie die geografische Lage abdecken können.

Im Folgenden werden die drei genannten Herausforderungen skizziert.

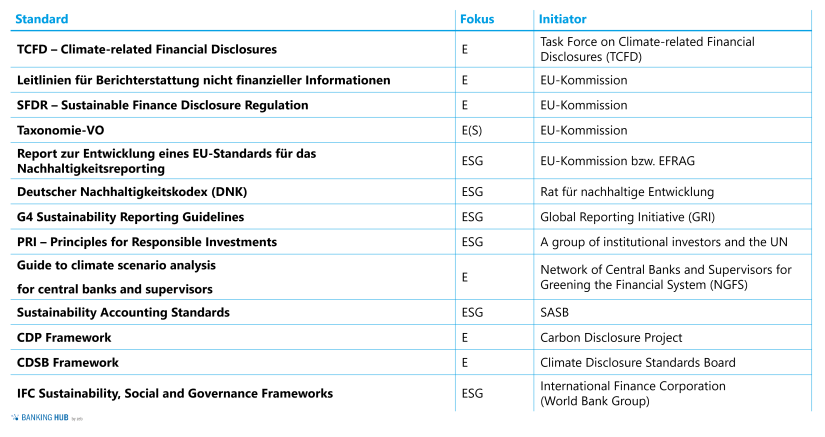

Fehlender allgemeingültiger ESG-Reporting-Standard

Aufgrund der hohen Relevanz werden Reporting-Standards zu ESG von unterschiedlichsten Stellen entwickelt. In den letzten Jahren ist so eine Vielzahl von Rahmenwerken, Standards und Metriken[4] entstanden mit einer geschätzten Gesamtzahl von über 600 Einzelveröffentlichungen.[5] Dabei werden Standards sowohl von Regierungsbehörden als auch von privaten Initiativen herausgegeben – diejenigen mit hoher Relevanz für deutsche Institute sind in der Tabelle 1[6] aufgeführt.

Insgesamt ist festzuhalten, dass aktuell kein allgemeingültiger Standard existiert und die regulatorischen Initiativen bei der Definition von Anforderungen auf die unterschiedlichen Rahmenwerke zurückgreifen. Daher müssen Institute verschiedene Standards und damit verbunden eine Vielzahl von unterschiedlichen Datenanforderungen anwenden.

Damit die Adressaten überhaupt die Möglichkeit haben, die Berichterstattung nachzuvollziehen und bankübergreifend zu vergleichen, sollte ein allgemeingültiger Standard vorhanden sein. Vor diesem Hintergrund hat die EU-Kommission die delegierte Verordnung zu Artikel 8 der Taxonomie veröffentlicht.

In Verbindung mit der Corporate Sustainability Reporting Directive (CSRD)[7] wird die Anwendung eines EU-weit einheitlichen Reporting-Standards für nicht finanzielle Informationen umgesetzt und auf eine wesentlich breitere Anwenderbasis ausgeweitet. Dieser Standard soll durch die European Financial Reporting Advisory Group (ERFAG) bis Mitte 2022 entwickelt werden und in den Unternehmen und Instituten ab 2023 Anwendung finden. Die erste Berichterstattung soll nach den Zeitplänen der EU-Kommission im Jahr 2024 erfolgen.

Definition adressatengerechter und relevanter KPIs

In einem ersten Schritt sind allgemeingültige KPIs ohne Branchendifferenzierung von bestehenden Standards wie der GRI[8] und EFFAS[9] zu übernehmen. Die Standards definieren die jeweiligen Mindestinhalte für das Reporting.

Ergänzend zu universellen Standards empfiehlt der Deutsche Nachhaltigkeitskodex (DNK) die Verwendung von branchenspezifischen KPIs. Als nicht finanzielle Leistungsindikatoren gemäß NFRD werden beispielsweise die Sustainable Development Key Performance Indicators (SD-KPIs) für 68 Industriebranchen genannt.[10]

Die EBA schlägt für Institute z. B. folgende KPIs vor:[11]

- Environmental: Treibhausgasemissionen in CO2-Äquivalenten, Energieverbrauch (in Gigawattstunden) und Wasserverbrauch (in Tonnen)

- Social: Geschäftstätigkeit in ländlichen, unterentwickelten Gegenden; Frauenquote; Fortbildungsprogramme für Mitarbeitende; Vorfälle von Problemen mit Datensicherheit

- Governance: Compliance mit OECD-Richtlinien, Vorhandensein von Diversity-Strategien, Einhaltung von Reportingpflichten

In einem zweiten Schritt sollen die gewählten KPIs auf ihre Geeignetheit und Stimmigkeit untereinander geprüft werden. Allgemeine ESG-KPIs sorgen einerseits für Vergleichbarkeit zwischen verschiedenen Branchen, andererseits ist die Trennschärfe und Validität der Ergebnisse nicht so genau wie bei branchenspezifischen KPIs. Für Institute ergibt sich somit zunächst die Notwendigkeit einer institutsspezifischen Auswahl geeigneter KPIs, die schlussendlich an die externen Reportinganforderungen angepasst werden müssen.

ESG-Datenerhebung und Integration in den Kreditprozess

Die Institute können Daten entweder von externen Datenanbietern beziehen oder durch interne Datenerhebung erhalten.

Auch wenn am Markt bereits eine Konsolidierung der ESG-Ratinganbieter stattfindet, besteht weiterhin eine Vielzahl unterschiedlicher ESG-Ratings, Scorings oder Rankings. Da die externen Datenanbieter in der Regel nur öffentlich zugängliche Informationen wie z. B. Nachhaltigkeitsberichte berücksichtigen, sind aktuell meist nur börsennotierte oder NFRD-pflichtige Unternehmen abgedeckt.

Aufgrund des hohen Anteils an nicht börsennotierten Unternehmen und KMU in den Portfolios deutscher Institute eignen sich die etablierten Anbieter daher nur bedingt zur Anreicherung der Datenhaushalte mit den nötigen ESG-Daten[12].

Aufgrund dieser Grenzen bei externen Datenanbietern stehen Institute vor der Herausforderung, Daten intern, d. h. eigens zu erheben, um externe Daten zu validieren und um Lücken durch fehlende oder qualitativ nicht angemessene Daten zu schließen. Die Integration der Datenerhebung in den Kreditprozess birgt dabei die größten Herausforderungen.

Wie bereits erläutert müssen Institute z. B. Informationen über die jeweiligen Energieeffizienzklassen von Immobiliensicherheiten, die Konformität der Mittelverwendung mit der Taxonomie-VO oder die CO2-Emissionen der Stufe 3 von ihren Kunden einholen. Daher gilt es, bilateral die benötigten Daten in Erfahrung zu bringen – beispielweise über Kundengespräche oder durch an Kundengruppen versandte Fragebogen. Hierfür muss das Vertriebspersonal geschult werden.

Weiterhin sind die anschließenden Schritte im Kreditprozess anzupassen. Im Endergebnis müssen im Datenhaushalt die relevanten ESG-Daten für Risikomanagement-, Controlling- und Berichtszwecke vorliegen. Damit wird die Anpassung des Kreditprozesses zu einer Hauptaufgabe. Sie sollte möglichst umfassend geplant werden, um wiederholte Eingriffe zu vermeiden, sodass alle einschlägigen ESG-Datenanforderungen abgedeckt sind.

Taxonomie-Prüfung für Banken

Um Banken die Prüfung der Taxonomie zu erleichtern, hat zeb das zeb.taxonomy-Tool entwickelt, das Banken bei der Prüfung unterstützt.

Erfolgsfaktoren in der Umsetzung des ESG-Reportings

Um die vielfältigen Anforderungen des Reportings von ESG-Risiken zu erfüllen, ist eine umfassende Integration von ESG-Informationen in den Datenhaushalt von Instituten notwendig. Gleichzeitig müssen diese ihre Kreditvergaberichtlinien und -prozesse weiterentwickeln, um ESG-Risiken angemessen berücksichtigen zu können.

Für die Institute liegt die größte Herausforderung in der umfassenden Bewältigung der vielzähligen Anforderungen an die unterschiedlichen Bereiche der Bank. Somit werden für das ESG-Reporting insbesondere das Risikomanagement sowie Rechnungs- und Meldewesen weiter zusammenwachsen müssen. Die Institute sollten sich zudem Gedanken über eine angemessene Governance machen, wie u. a. die Aufbereitung, Erfassung und Aggregierung von ESG-Daten.

Unsere ESG-Studie für Sie zum Download in unserem Serviceportal

ESG-Umsetzungsstudie – 2024

Europas Banken auf dem Prüfstand: Zwischen ökologischem Aufbruch und betriebswirtschaftlicher RealitätAusblick ESG-Reporting

Die Entwicklungen im Bereich ESG-Reporting erfolgen dynamisch, und allgemeingültige Standards sowie Best-Practice-Ansätze kristallisieren sich allmählich heraus. Institute müssen die Relevanz der Vorgaben für ihr Haus bewerten sowie die Dringlichkeit und Bedeutung der Initiativen anhand von Auswirkungen auf ihr Geschäftsmodell und dazugehörigen Umsetzungskosten abschätzen. Auf dieser Grundlage kann eine institutsspezifische Umsetzungs-Roadmap entwickelt werden.