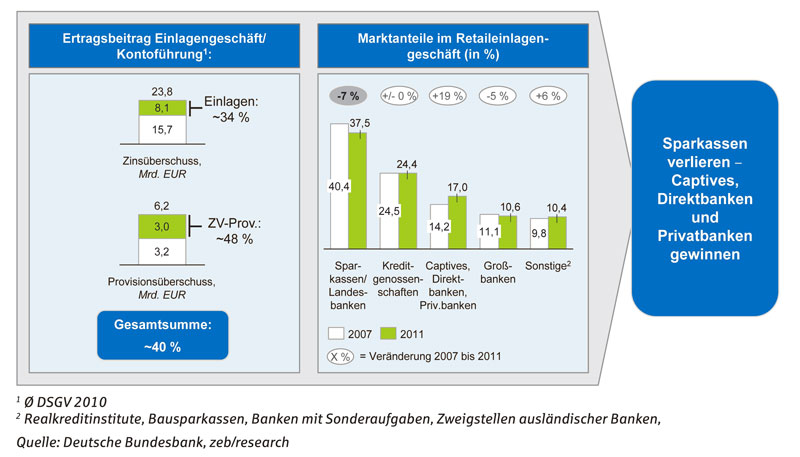

In Ergänzung zum Zinsergebnis werden aktuell rund drei Milliarden Euro der Provisionserträge (ca. 48 % der gesamten Provisionserträge) im Zahlungsverkehr generiert. Sie sind im weitesten Sinne dem Ergebnispotenzial aus Einlagen und Liquidität zuzurechnen. Damit können heute etwa 40 Prozent des gesamten Ertrags einer Sparkasse mit Kundeneinlagen verbunden werden. Das macht die Bedeutung dieser Fragestellung für das Geschäftsmodell der Sparkassen deutlich.

Der Marktanteil der Sparkassen (inkl. Landesbanken) im Retail-Einlagengeschäft ist in den letzten Jahren gesunken. In 2007 lag er noch bei über 40 Prozent. Bis 2011 ist er bereits um sieben auf aktuell rund 38 Prozent gesunken. Nutznießer dieser Entwicklung waren in diesem Zeitraum vor allem die Captives, die Direktbanken und die Privatbanken. Sie konnten ihren Marktanteil im Vergleichszeitraum um 19 auf einen Marktanteil von 17 Prozent erhöhen (siehe Abbildung 1).

Forciert wird der anhaltende Wettbewerb im Einlagengeschäft durch die neuen Liquiditätsanforderungen (Basel III). Neben der geringen Anrechnung in der LC-Ratio, die mögliche Abflussszenarien der Refinanzierung bewertet, werden die Kundeneinlagen als stabile Refinanzierung in der NSF-Ratio hoch angerechnet. Allein aus diesem Grund ist auf dem Markt seit einiger Zeit ein verstärkter Wettbewerb vor allem zwischen den unterschiedlichen Geschäftsmodellen der Kreditinstitute zu erkennen:

- Sparkassenkunden und -einlagen sind verstärkt Ziel von Wettbewerbern mit „schlechteren“ Refinanzierungsstrukturen. Der Wettbewerb wird insbesondere durch Preiszugeständnisse forciert, aber auch eine intelligente Kalkulation von Markteinstandssätzen ist zu erkennen.

Ausgangssituation

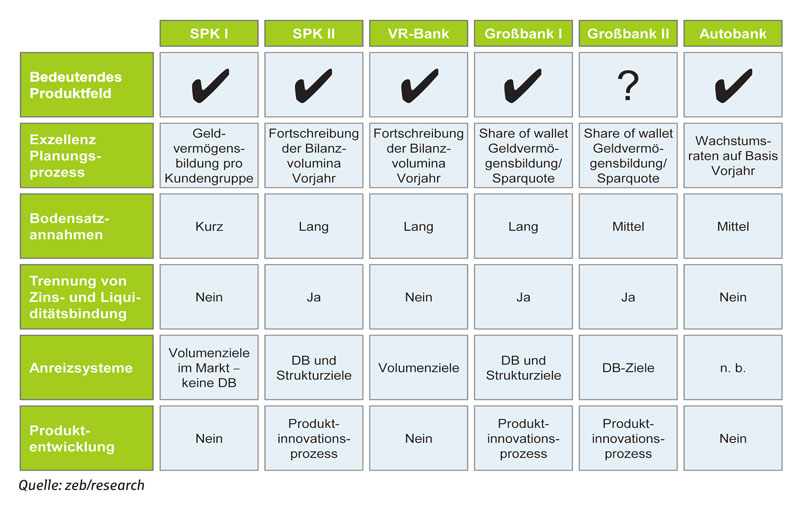

Die Kreditinstitute bewirtschaften diese Kundeneinlagen höchst unterschiedlich. Hier sind nicht nur Unterschiede zwischen Großbanken, sondern auch zwischen den Instituten der Verbundorganisationen zu erkennen (vgl. Abbildung 2). Sowohl im Bereich der Steuerung (Planungsprozess, Bodensatzannahmen, etc.) als auch bei vertrieblichen und anreizsystematischen Fragen sind deutliche Unterschiede erkennbar. Eine tiefergehende Analyse unterschiedlicher Regionalbanken und eine Gegenüberstellung ausgewählter Kennziffern zeigen Ansätze auf, um diesem Wettbewerb erfolgreich zu begegnen.

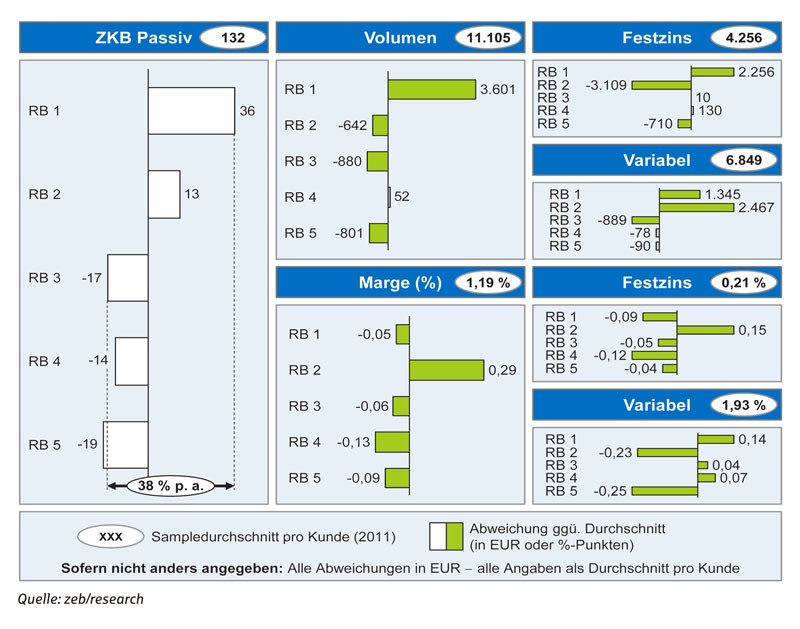

Die normierte Darstellung der Zinskonditionsbeiträge Passiv je (Privat-)Kunde, in der sowohl die Segmentdefinitionen als auch die Parametrisierung der Ergebnisrechnung (vor allem Steuerungszinsen im variablen Passivgeschäft) harmonisiert und vergleichbar gemacht worden sind, zeigt:

- Regionalbanken unterscheiden sich bei Einlagenvolumina pro Kunde und in den Margen deutlich voneinander.

Die naheliegende Hypothese „Je geringer die Marge desto höher das Einlagenvolumen pro Kunde“ lässt sich daraus jedoch nicht abgelesen. Das Gegenteil ist der Fall. Betrachtet man Institute mit dem höchsten Zinskonditionsbeitrag Passiv pro Kunde, ist erkennbar, dass sie im Vergleich zu anderen Regionalbanken vor allem ein deutlich höheres Einlagenvolumen haben. Das wird bei einer nur unwesentlich geringeren Marge im Vergleich zum Durchschnitt erreicht (vgl. Abbildung 3).

Eine Detail-Betrachtung zeigt weitere Auffälligkeiten: Gerade im variablen Einlagengeschäft, zu dem letztlich Sicht- und Spareinlagen sowie die Geldmarktprodukte gehören, schafft es etwa die Regionalbank 2 im Sample hohe Volumina pro Kunde mit deutlich höheren Margen als im Festzinsgeschäft durchzusetzen.

Allein die Betrachtung dieser Vergleichskurven zeigt, dass die bewusste „Bewirtschaftung“ des Einlagengeschäfts auch im aktuellen Wettbewerbsumfeld sowohl positive Volumeneffekte als auch Ergebniseffekte hat. Das Halten bzw. das Wachstum von Marktanteilen und die Stabilisierung bzw. der Ausbau des Ergebnisses aus der Einlagenbewirtschaftung muss kein Gegensatz sein. Die Stabilisierung bzw. Erhöhung der Einlagenerträge geht dabei nicht – wie bei anderen Erfolgsfaktoren im Privatkundengeschäft – mit einer deutlichen Erhöhung der Ressourcenbindung einher und ist zudem kurzfristig umsetzbar.

Erfolgsfaktoren und Handlungsfelder

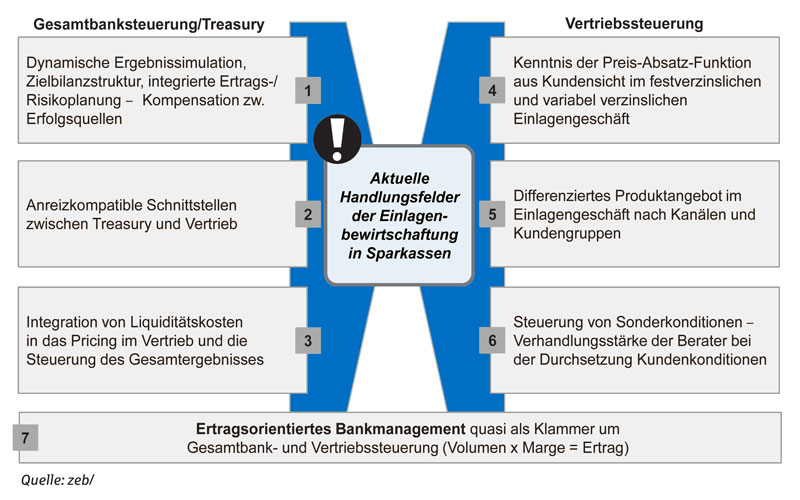

Welche Fragestellungen sind in Bezug auf das Einlagengeschäft von Sparkassen zu beantworten und welche Handlungsfelder sind miteinander zu vernetzen? Abbildung 4 gibt einen Überblick. Grundsätzlich sind die Handlungsfelder in die Bereiche „Gesamtbanksteuerung/ Treasury“ und in Fragestellungen der Vertriebssteuerung aufzuteilen. Grundlage einer jeden Auseinandersetzung mit dem Thema Einlagen ist die Definition bzw. Konkretisierung einer Zielbilanzstruktur und einer damit verbundenen dynamischen Ergebnissimulation, einhergehend mit einer integrierten Ertrags- und Risikoplanung. Die Erfolgsquellen des Zinsergebnisses der Sparkassen müssen transparent sein. Nur auf dieser Basis ist es möglich, über unterschiedliche Prognosen der Refinanzierungsstruktur der Sparkasse zu urteilen. Nur so lässt sich ferner verifizieren, welche Ergebnisentwicklungen damit für das Institut verbunden sind.

Ein wesentliches Handlungsfeld bei der Bewirtschaftung des Einlagengeschäfts ist die Auseinandersetzung mit der Kalkulation bzw. Disposition vor allem des variablen Einlagengeschäfts an der Schnittstelle zwischen Treasury und Vertrieb. Oftmals steht dabei die Festlegung von Bodensätzen für variable Kundeneinlagen im Vordergrund der Überlegungen. In diesem Zusammenhang ist zu diskutieren, welches das richtige „Vorgehen“ bei der Parametrisierung variabler Kundeneinlagen ist.

Die Sparkasse ermittelt die notwendigen Parameter bzw. Mischungsverhältnisse bei Optimierung des Risiko-/Rendite-Verhältnisses. Dabei ist es möglich, die geplante Marge durch eine geringfügige Inkaufnahme einer höheren Margenschwankung zu erreichen. Auch finden Planungsannahmen des Vertriebs sowie produktspezifische Konditionsanpassungen Eingang in die Parameterfestlegung. Die rein historisch bestimmten Mischungsverhältnisse können dabei dynamisch angepasst werden. So wird sichergestellt, dass die Opportunität durch das Treasury auch in der GuV der Sparkasse realisiert werden kann.

Letztlich müssen sich – vor allem auch vor dem Hintergrund der neuen MaRisk-Novelle – die Liquiditätskosten im Pricing des Vertriebs und in der Steuerung des Gesamtergebnisses wiederfinden. Darüber ist die festgelegte Zielbilanzstruktur zu steuern und über den Vertrieb zu optimieren. Dazu ist der zur Kalkulation herangezogene Opportunitätszins in einen Liquiditäts- und einen reinen Refinanzierungsteil aufzuteilen. Die geschieht in der Regel durch die Berücksichtigung einer institutsspezifischen Refinanzierungs- und einer Swap-Kurve. Durch die Integration der Margenkalkulationsmethodik in den Vertriebsplanungsprozess, der unter Beteiligung des Vertriebs stattfindet, werden Akzeptanz und Verständnis für die operative Ausrichtung im (variablen) Einlagengeschäft vor allem bei Führungskräften und Beratern im Vertrieb geschaffen. Dadurch wird das Selbstbewusstsein der Vertriebsmitarbeiter in Bezug auf Konditionsverhandlungen mit dem Kunden gestärkt.

Im Rahmen der vertrieblichen Steuerung stehen weitergehende Fragestellungen im Vordergrund, mit denen sich die Sparkasse auseinandersetzen muss. Zunächst sind entsprechende Erkenntnisse zu erarbeiten (z. B. durch Marktforschung), die Auskunft über das „Kaufverhalten der Kunden“ geben. Hier steht letztlich die sogenannte Preis-Absatz- Funktion im festverzinslichen und variabel verzinslichen Einlagengeschäft im Vordergrund. Im Allgemeinen kann festgestellt werden, dass in Festzinseinlagen durchaus eine Korrelation von Marge und Volumen erkennbar ist: je höher die Marge/Zins desto geringer das Volumen. Ein „Abreißen“ der Preis-Absatzfunktion oder eine Abflachung bei extremen Margenwerten ist dagegen nicht zu erkennen. Anders sieht das bei variablen Einlagen im Privatkundengeschäft aus. Eine Korrelation zwischen Kundenzins und Volumina/Kunde ist hier nicht zu erkennen. Fazit für die Sparkassen:

- Die schwere Entscheidungsfindung der Kunden ist im variabel verzinslichen Einlagengeschäft für positive Ertragseffekte natürlich unter Beachtung der Kundeninteressen für die Institute nutzbar.

Damit einher geht gerade im Einlagengeschäft, vor allem bei höheren Volumina das Sonderkonditionsmanagement zu professionalisieren. Dazu gehört das Formulieren eines verbindlichen Regelwerks, um die Vergabe von Sonderkonditionen stärker an der Attraktivität des Kunden auszurichten. Antrags-/ Bewilligungsprozesse, Befristungen und sonstige Vereinbarungen müssen technisch unterstützt werden. Das Gleiche gilt für das Reporting und das Controlling dieses Aspekts. Konditionsvergabe muss ein Bestandteil der Anreizlogik sein, etwa über eine entsprechend gewichtete Deckungsbeitragskomponente in den Zielkarten, und kann einen gewollten Zielkonflikt zwischen Volumen- und Bruttoertragsziel erzeugen.

Erfahrungen zeigen, dass die Vergabe von Sonderkonditionen im Einlagengeschäft abhängig vom jeweiligen „konditionsvergebenden“ Berater ist. Oftmals gibt es deutliche und signifikante Unterschiede zwischen Beratern, Filialen oder Marktbereichen. Ein Spiegelbild des Führungsprozesses bzw. letztlich der Preisverhandlungskompetenz ist der Mitarbeiter. Durch eine „Verzielung“ von Bruttoertrag und Volumen vor dem Hintergrund eines scheinbaren Zielkonflikts kann hier die Effektivität nochmals erhöht werden, da der Berater (und seine Führungskraft) in eine unternehmerische Rolle versetzt wird.

Um letztlich darüber hinaus im Einlagengeschäft zu gewinnen, sind Innovationen in allen Dimensionen des Marketing – vor allem im Produkt-Preismix als auch im Kanalmix – erforderlich. Einige Beispiele aus Regionalbanken:

- Automatische Einlagengenerierung (z. B. zum vollen Euro-Betrag) bei Bezahlung mit Kredit- oder Geldkarten

- 1-Klick-Sparen beim Impulskauf von Konsumgütern bzw. der App-Einsatz am PoS bei Bezahlvorgängen

- Online-Auktion für größere Anlagebeträge zur Gewinnung preissensitiver Kunden mit Direktabschlussmöglichkeit

- Differenzierung (z. B. Preise) zwischen Einlagenprodukten in der Filiale und in den Online-Kanälen.

Durch den Ausbau des variablen Einlagengeschäfts können perspektivisch private bzw. gewerbliche Termingelder zurückgeführt werden. Fälligkeiten in den Folgejahren werden dadurch reduziert, sodass aus Aktionen vergangener Geschäftsjahre keine massiven Fälligkeitsstrukturen resultieren und es zu einer Entzerrung im Vertrieb und den hiermit verbundenen Konditionsdiskussionen kommt. Darüber hinaus reduzieren sich Prozessabläufe (z. B. für die Produktpflege). Sparkassen haben damit keine massiven Fälligkeiten mehr, die abwanderungsgefährdet sind. Hohe Fälligkeiten haben in der Vergangenheit häufig zu hohen Sonderkonditionsanteilen und Margenverengungen geführt.

Fazit

Eine Neubewertung der Einlagenbewirtschaftung in Sparkassen vor dem Hintergrund der aufsichtsrechtlichen Änderungen und des stärker werdenden Wettbewerbs ist zwingend notwendig. Kundeneinlagen sind auch künftig als strategischer Eckpfeiler im Geschäftsmodell der Sparkasse unverzichtbar. Erfahrungen zeigen: Marktanteile können ausgebaut und Ertragspotenziale gehoben. Dazu sind sowohl vertriebs- als auch gesamtbanksteuerungsrelevante Fragestellungen verzahnt zu verankern. Als Klammer um die Gesamtbank- und Vertriebssteuerung ist ein am Ertrag orientiertes Bankmanagement zentrale Voraussetzung für eine wettbewerbsfähige und rentable Einlagenbewirtschaftung. Dabei ist die Rollenschärfung von Beratern und Führungskräften als Unternehmer vor Ort bei den Konditionsverhandlungen erfolgskritisch.