Vorwort zu Ertragspotenzialen im Wertpapiergeschäft: Chancen zwischen Niedrigzinsen und Corona

Die Aktienkultur in Deutschland hat im Jahr 2020 erstmals seit der Jahrtausendwende eine Renaissance erfahren. Mit rund 12,4 Millionen Menschen haben 2020 knapp 2,7 Millionen Menschen mehr als noch im Jahr 2019 ihre Gelder über Sparpläne oder Einmalanlagen in Aktien, aktiv gemanagten Aktienfonds oder aktienbasierten ETFs angelegt. Diese Entwicklung wird durch verschiedene Faktoren getragen – so trafen bspw. gesunkene Konsumausgaben im Jahr 2020 auf mangelnde Anlagemöglichkeiten und einen durch Neobroker erleichterten, kostengünstigen Zugang zu den Aktienmärkten.

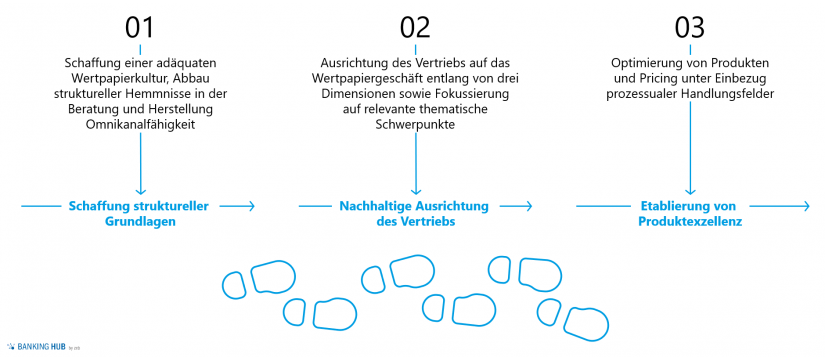

Zudem ist durch die fortlaufende Niedrigzinsphase auch das Thema „Verwahrentgelte“ ein Faktor, der Kunden zu einer Umschichtung von Einlagen hin zu Anlagen treiben kann. Die daraus resultierenden Ertragspotenziale im Wertpapiergeschäft bieten für mittelständische Banken die Chance, ihre Provisionsergebnisse durch eine optimale Potenzialausschöpfung nachhaltig voranzutreiben. Um diese Potenziale zu heben, sind operative Maßnahmen entlang der folgenden drei Schritte notwendig.

Schaffung struktureller Grundlagen: Wertpapierkultur und Omnikanalfähigkeit

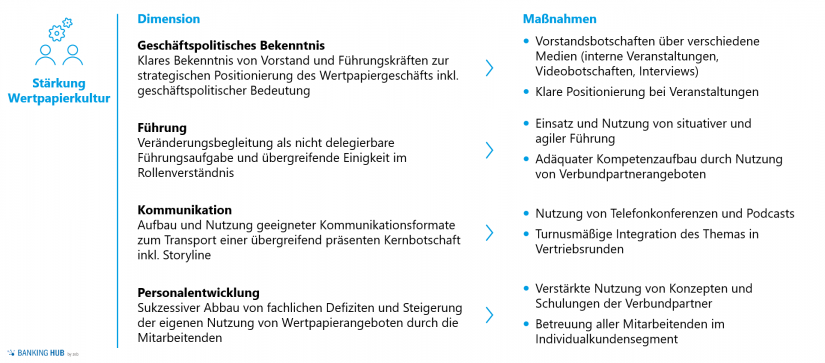

Ein wesentlicher Baustein zum Aufbau von Grundlagen besteht in der Schaffung einer adäquaten Wertpapierkultur. Besonders im Privatkundenvertrieb zeigen sich neben einer geringen Wertpapieraffinität der Kunden auch strukturelle Hemmnisse in der Beratung. Die Herbeiführung einer übergreifenden Wertpapierkultur ist daher nicht nur reiner Change, sondern auch integraler Bestandteil einer klaren Vertriebsstrategie.

Für eine Stärkung der Wertpapierkultur erweist sich die Umsetzung von Maßnahmen entlang der folgenden Dimension als besonders erfolgskritisch:

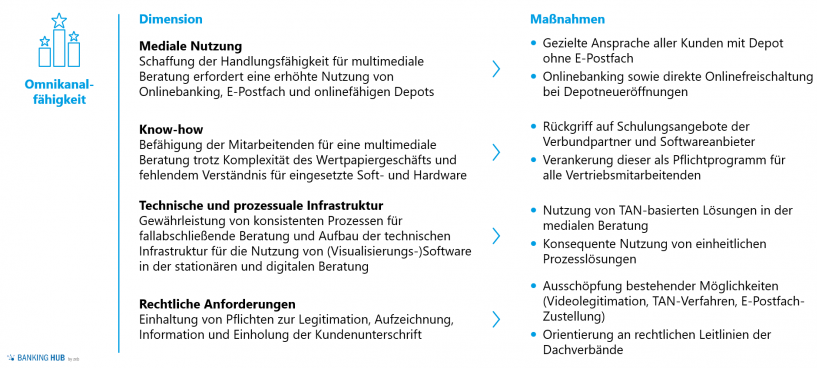

Neben der Stärkung der Wertpapierkultur sollte der Fokus für den Ausbau des Wertpapiergeschäfts auch auf die eigene organisatorische Befähigung gerichtet sein. In Zeiten von COVID-19 hat sich gezeigt, dass Interaktionsmöglichkeiten für den Kunden auch über die stationären Kanäle hinaus gewährleistet sein müssen.

Um dem Wettbewerb standzuhalten, sollten Regionalbanken eine vollumfängliche Omnikanalfähigkeit im Wertpapiergeschäft anstreben. Dies beinhaltet neben einem erweiterten Onlineangebot für Selbstentscheider/-innen (ohne Bindung an Öffnungszeiten) auch den Ausbau der stationären sowie der telefonischen und digitalen Beratung.

Zur Herstellung der Omnikanalfähigkeit bestehen Herausforderungen entlang der folgenden Dimensionen:

Im Rahmen der organisatorischen Befähigung sollte neben der Omnikanalfähigkeit übergreifend eine hohe (E2E-)Prozesseffizienz in Kombination mit einem klaren Rollenverständnis von Beratern und Spezialistinnen gewährleistet werden. Zusammen mit einer ausgeprägten Wertpapierkultur kann so eine nachhaltige und fundamentale Grundlage für das Wertpapiergeschäft aufgebaut werden.

Nachhaltige Ausrichtung des Vertriebs auf das Wertpapiergeschäft

Zur Steigerung der Wertpapiererträge ist die nachhaltige Ausrichtung des Vertriebs auf das Wertpapiergeschäft essenziell. Auf Basis der strukturellen Grundlagen wird der Vertrieb entlang der drei Dimensionen Planung, Steuerung und Prozess/Unterstützung betrachtet. Übergreifend ist zudem die Fokussierung auf thematische Schwerpunkte (bspw. Nachhaltigkeit) und deren Verankerung in den relevanten Dimensionen notwendig.

Planung

Eine ambitionierte Vertriebsplanung ist für Regionalbanken die Grundlage für die Umsetzung von vertrieblichen Maßnahmen. Kernpunkt ist die potenzialorientierte Festlegung eines Ambitionsniveaus. Dafür ist es wichtig, im aktuellen Markt Klarheit über die eigene Marktposition zu erlangen.

Mithilfe des zeb.Potenzialmodells erlangen Regionalbanken Transparenz über ihre individuelle Marktposition und die vorhandenen Potenziale im Wertpapiergeschäft. Unter Einbeziehung relevanter Marktdaten kann der institutsspezifische Ertragspool bestimmt und mit einer umfassenden Benchmarking-Datenbank verprobt werden.

Im Abgleich mit aktuellen Geschäftszielen folgt im Anschluss die Ableitung eines strategischen Ambitionsniveaus, welches als (Wachstums-)Zielwert für die nächsten drei bis fünf Jahre gilt und in die Mittelfristplanung der Institute übernommen wird. Erfahrungswerte zeigen, dass eine Vielzahl der Institute bereits mit Wachstumsraten der Wertpapiererträge von über 10 % jährlich bis 2026 plant.

Ein übergreifendes Gesamthausziel allein reicht jedoch nicht aus, um den festgelegten Wachstumspfad auch in eine konkrete operative Vertriebsplanung zu überführen. Das Gesamthausziel für das Wertpapiergeschäft muss auf tieferen Betrachtungsebenen konkretisiert werden.

Exemplarische Ebenen zur Definition von Zielanteilen in der Mittelfristplanung sind unter anderem:

- Festlegung nach Kundensegmenten: Beispielschnitt Privatkunden, Individualkunden, Private Banking, Gewerbe und Firmenkunden, Unternehmenskunden

- Festlegung nach Produkten/Assetklassen: Beispielschnitt Aktien, Renten, Fonds, Zertifikate

- Festlegung nach Anlagefrequenz: Beispielschnitt Einmalanlagen und Sparpläne

Zur finalen Ableitung von zentralen Plangrößen und Vermeidung von Fehlplanungen bietet sich zudem der systematische Einbezug von Plausibilisierungsgrößen an. Hierbei können unter anderem folgende Stellhebel genutzt werden:

- Einbezug von Gesamtmarktentwicklungen zur Konkretisierung des allgemeinen Ambitionsniveaus

- Einbezug von Kundenverhalten und Trends für die Konkretisierung von Ertragszielen auf Segment- und Produktebenen

- Abgleich der Planungswerte mit aktuellen Mitarbeiterkapazitäten und -qualifikationen zur Ableitung von Personalmaßnahmen

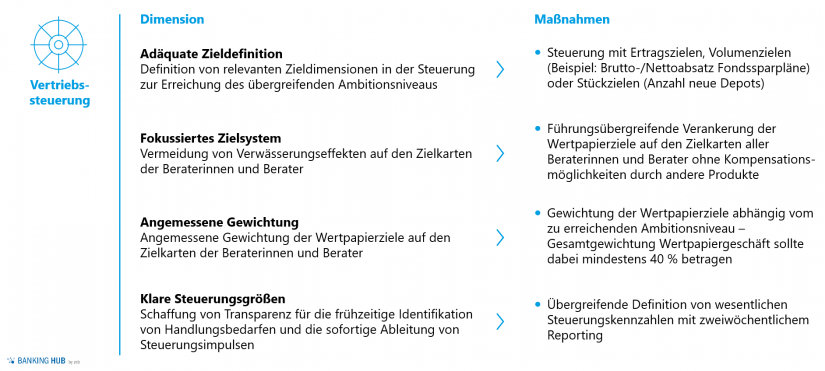

Steuerung

Die Vertriebssteuerung schafft die Grundlage für die erfolgreiche Marktbearbeitung und sichert mit angemessenen Kontrollprozessen die nachhaltige Fokussierung des Vertriebs auf das Wertpapiergeschäft. Besonders wichtig sind dabei die richtige Ausgestaltung der vertrieblichen Wertpapierziele und die Vermeidung einer vertrieblichen Fehlsteuerung.

Bei Regionalbanken erfolgt hierbei die Verankerung von definierten Zielen auf den Zielkarten der Berater/-innen sowie ein kontinuierliches Reporting zur Ableitung von Steuerungsimpulsen. Zudem wird die Steuerung durch übergreifende Themen zum Wertpapiergeschäft ergänzt. So kann zur nachhaltigen Generierung von Wertpapiererträgen beispielweise das regelmäßige Sparen als vertriebliches Schwerpunktthema platziert werden. Weitere Handlungsfelder und Maßnahmen innerhalb der Vertriebssteuerung stellen sich konkret wie folgt dar:

Prozess/Unterstützung

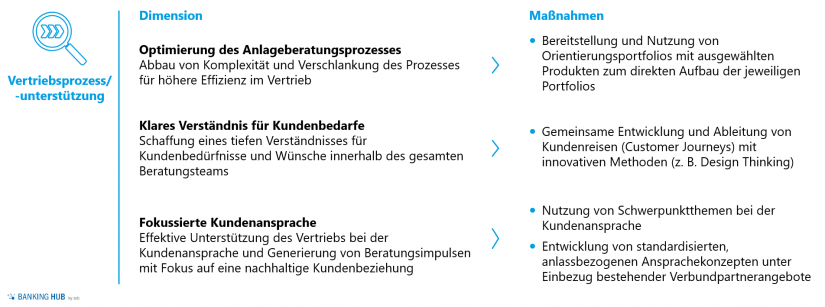

Der Vertriebsprozess nimmt ebenfalls eine wesentliche Rolle bei der Steigerung der Wertpapiererträge ein. Dabei wird auch die enge Verzahnung mit den strukturellen Grundlagen der organisatorischen Befähigung und der Wertpapierkultur deutlich.

Die eigene Einstellung und Kompetenz zum Thema Wertpapier spiegelt sich bei Beraterinnen und Beratern häufig auch während des gesamten Anlageprozesses wider. Der Vertriebsprozess sollte daher nicht nur entlang von prozessualen Rahmenbedingungen wie effizienten Beratungsprozessen adjustiert werden, sondern auch eine umfassende Vertriebsunterstützung miteinbeziehen.

Dahingehend sollte die Fokussierung neben dem Abbau von Komplexität für Berater/-in und Kunde vor allem auch auf einer effizienten Kundenansprache liegen. Zielstellung sollte für Regionalbanken hierbei nicht nur eine möglichst hohe Anzahl an Beratungsgesprächen sein, sondern auch eine hohe Beratungsqualität in Form von nachhaltigen Abschlüssen.

Insbesondere entlang der folgenden Handlungsfelder bieten sich daher Maßnahmen an:

Aufgrund der engen Verzahnung mit den strukturellen Grundlagen erweisen sich im Vertriebsprozess auch der Ausbau und die Schulung von (Vetriebs-) Kompetenzen der Berater als hoch relevant. Darüber hinaus sollte die Kundenansprache im Prozess unter Einsatz von innovativen Instrumenten wie Data Analytics weiter unterstützt werden, um neben richtigen Anspracheanlässen auch passende Zeitpunkte und den richtigen Kanal zu wählen. Besonders effektiv ist der Einsatz dabei für die medialen Kanäle.

Etablierung von Produktexzellenz

Die Optimierung der eigenen Produkte und des Pricings ist für Regionalbanken im Umfeld niedriger Zinsen und der aktuellen Wettbewerbssituation ein wichtiges Handlungsfeld zur Steigerung der Wertpapiererträge. Neben der reinen Fokussierung auf das Produktportfolio sollte auch der Einbezug von prozessualen Handlungsfeldern zur Unterstützung des Vertriebs erfolgen. So schaffen eine verschlankte Produktauswahl und -administration nicht nur Effizienz, sondern reduzieren ebenfalls maßgeblich die Komplexität im Beratungsprozess. Insbesondere folgende Maßnahmen bieten sich übergreifend für die Unterstützung des Vertriebsprozesses an:

- Einheitliche Hausmeinung: Festlegung einer einheitlichen Hausmeinung (auch zu Produktpartnern) und daraus abgeleitete Produktempfehlungen für den Vertrieb

- Thematische Schwerpunktsetzung: Übergreifende Steuerung der Produktkörbe durch aktuelle und an Kundenbedürfnisse angepasste Anlagethemen, exemplarisch: „regelmäßiges Sparen“, „Nachhaltigkeit“ oder „Anlegen im Niedrigzinsumfeld“

- Optimiertes Produktportfolio: Einbezug innovativer Produkte unter Abdeckung der relevanten Assetklassen und in enger Abstimmung mit der vertrieblichen Ausrichtung

- Verschlankte Produktkörbe: Begrenzung der Produktanzahl (bspw. Auswahl an Immobilienfonds) in enger Verknüpfung mit der Nutzung von Orientierungsportfolios

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Gerade in Zeiten von digitalen Vermögensverwaltungen und aufstrebenden Neobrokern ist für Regionalbanken die Ausrichtung an innovativen und nachhaltigen Produkten wichtiger denn je. Zur Optimierung des Produktportfolios bieten sich daher unter anderem der Auf- und Ausbau von folgenden Produktlösungen an:

- Individuelle Depotbetreuung: Ganzheitliche Depotanalyse und Betreuung in Kombination mit Flat-Fee-Modellen – Kunden profitieren von „Sorglos“-Paketen, und Regionalbanken können weitere Preisbereitschaften greifbar machen; klarer Wachstumsfokus insbesondere im Private Banking.

- Regional gebrandete Zertifikate: In Zusammenarbeit mit Verbundpartnern lässt sich unter überschaubarem Ressourceneinsatz ein regionales Produkt zur Generierung von Provisionserträgen aufsetzen – auch für Nachhaltigkeitsthemen möglich.

- Vermögensverwaltung: Aufsatz eigener Vermögensverwaltung schafft höhere Kompetenzwahrnehmung und bietet die Möglichkeit für Mehrerträge – für kleinere Häuser empfiehlt sich Nutzung bestehender Angebote der Verbundpartner.

- Eigene Publikumsfonds: Administration und Management kann durch Verbundpartner übernommen werden – Aufsatz schafft die Möglichkeit zur Stärkung der Bestandsprovisionen.

Bei der Optimierung der Produkte kommt der Preispolitik eine übergreifende Bedeutung zu. Das Wertpapiergeschäft nimmt bei Kunden aufgrund der Niedrigzinsphase eine wichtige Rolle als „Ausweg“ ein. Gleichzeitig haben Kunden jedoch einen guten Preisüberblick am Markt und werden zunehmend preissensitiver.

Insbesondere mit Fokus auf Gebühren für Serviceleistungen im Wertpapiergeschäft wird nicht nur eine hohe Transparenz bei der Gebührenstruktur eingefordert, sondern diese wird auch zunehmend infrage gestellt. Regionalbanken sollten ihr Pricing daher sowohl auf einer analytischen Ebene mit Fokus auf Depot- und Transaktionsleistungen als auch einer vertrieblichen Ebene überprüfen.

Neben dem Fokus auf klassische Preisspielräume sollte entsprechend auch das Thema der Preisdurchsetzung in Schulungen und Coachings für das Wertpapiergeschäft verankert werden. Weitere exemplarische Stellhebel für optimiertes Pricing im Wertpapiergeschäft stellen sich wie folgt dar:

- Anpassung von Überprüfungszyklen: Turnus für Überprüfung des Preis- und Gebührenkatalogs für Wertpapierservices sollte maximal drei Jahre betragen

- Erhöhung der Flexibilität: Überprüfung von Depotmodellen und Einführung von bedarfsorientierten Lösungen, exemplarisch: Differenzierung nach Einzelpreis oder „Flat-Fee“ vs. Package-Lösungen (Basismodell plus Erweiterungen)

- Nutzung von Mehrwertleistungen: Einbezug von Mehrwertleistungen für bewusste Verbindung von Preis und Leistung, exemplarisch: Verbindung mit individueller Depotbetreuung, Einführung Börsennewsletter oder kostenfreies Depotgegenkonto

Bei der Etablierung von Produktexzellenz spielt demnach auch das Pricing eine fundamentale Rolle. Gemeinsam mit einer engen Verzahnung von kulturellen, strukturellen und vertrieblichen Aspekten zeigt sich für Regionalbanken damit ein weiteres Handlungsfeld, auf dessen Basis entsprechende Maßnahmen zur Steigerung von Wertpapiererträgen umgesetzt werden sollten.

Fazit zu Ertragspotenziale im Wertpapiergeschäft nutzen

Die Steigerung von Wertpapiererträgen ist für Banken eine notwendige Maßnahme zur Stärkung der Provisionserträge und zur Kompensation von rückläufigen Zinsmargen. Daneben erweist sich im Rahmen des Beratungsauftrags von mittelständischen Banken die Vermögensbildung in Minuszinsphasen auch als Qualitätsmerkmal. In Kombination mit dem steigenden Wettbewerbsdruck, der anhaltenden Regulierung und der wirtschaftlichen Unsicherheit ist es für Regionalbanken daher umso wichtiger, ihr Wertpapiergeschäft auf einer nachhaltigen Basis aufzubauen.

Der Auf- und Ausbau des Wertpapiergeschäfts entlang der aufgeführten Handlungsfelder stellt für Regionalbanken eine wichtige Transformation dar, um sich für fortlaufende Herausforderungen nachhaltig aufzustellen. Hierbei ist neben einer kulturellen und strukturellen Grundlage insbesondere die angemessene Ausrichtung des Vertriebs auf das Wertpapiergeschäft in Kombination mit der Etablierung einer hohen Produktexzellenz ausschlaggebend. Abschließend sollten Regionalbanken den Ausbau des Wertpapiergeschäfts entlang der genannten Handlungsfelder immer als Chance begreifen, die es in den aktuellen Zeiten mehr denn je zu nutzen gilt.