Cloud-Services als Antwort auf neue Kundenbedürfnisse im Kreditgeschäft

Die IT entscheidet als kritischer Produktionsfaktor und moderne Kundenschnittstelle maßgeblich über den Erfolg ganzer Geschäftsmodelle. Dadurch rückt sie – berechtigterweise – zunehmend auch im Kreditbereich der Banken in den Gestaltungsmittelpunkt.

Die zu beobachtende Entwicklung gipfelt in der These, dass Banken sich primär zu Technologieunternehmen entwickeln müssen, um das Produkt- und Dienstleistungsangebot auch zukünftig konsequent am Kunden ausrichten zu können.

Ungeachtet der Haltung gegenüber dieser radikalen Forderung ist eine zukunftsfähige Ausrichtung der Prozess- und IT-Architektur unter Einsatz aktueller Digitaltechnologien unausweichlich, um im Markt und im Wettbewerb um Kunden Schritt halten zu können. Dazu zählt insbesondere, dass Finanzdienstleister jetzt mit der Nutzung von Cloud-Technologie beginnen müssen.

Der Markt für Cloud-Services ist in den vergangenen Jahren exponentiell gewachsen und bietet vielfältige Nutzenpotenziale für Institute im fortwährenden Wettbewerb – nicht zuletzt im Hinblick auf den Aufbau zukunftsfähiger und kundenzentrierter Geschäftsmodelle.

Die sechs Potenzialbereiche, die durch die Cloud-Nutzung eröffnet werden, können Sie unserer Veröffentlichung „Cloud or out – Cloud-Technologie jetzt nutzen“ entnehmen.

Einsatzmöglichkeiten von Cloud-Services im Kreditgeschäft

Kluft zwischen Anspruch und Realität

Der Megatrend Digitalisierung prägt alle unsere Lebensbereiche – darunter auch das Banking. Digitale Dienste bestimmen die Interaktion zwischen Kunde und Institut, während sich das Kundenverhalten im Allgemeinen grundlegend gewandelt hat: Kunden erwarten zunehmend verkürzte Response-Zeiten (insb. Time-to-Yes-/Time-to-Money)[1], eine durchgängige Verfügbarkeit (24/7-Fähigkeit) oder eine Erreichbarkeit über unterschiedliche Kanäle hinweg (sog. Omnikanal-Ansatz).

Insbesondere neue technologiegetriebene Wettbewerber (z. B. FinTechs oder GAAFA(+P))[2] greifen gezielt die sich ändernden Kundenbedürfnisse auf und besetzen in diesem Zusammenhang wichtige Kundenschnittstellen, um entsprechende Mehrwertservices anzubieten. Digitale Kundennähe und effiziente Prozesse gelten in diesem Zusammenhang als zentrale Erfolgsfaktoren für alle Marktteilnehmer.

Speziell im Kreditgeschäft klaffen die Realität und das Anspruchsniveau von Kunden auseinander. Ein zum größten Teil manuell abgewickelter Kreditprozess kann die Kundenerwartungen nicht mehr erfüllen. Fehlende, falsche oder inkonsistente Informationen bei der Antragserstellung, aufwendige manuelle Datenerfassung/-prüfung oder ein geringer Automatisierungsgrad von Prozessschritten (z. B. bei Vertragsunterzeichnung) sind beispielhafte Ursachen eines häufig schwerfälligen sowie fehleranfälligen Kreditprozesses.

Die Summe der einzelnen Herausforderungen entlang der gesamten End-to-End-Kreditantrags- bzw. -verarbeitungsstrecke führt somit zu unbefriedigenden Kundenerlebnissen, die nicht zuletzt häufig mit der Abwanderung von Kunden verbunden sind.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Servicemodelle und Nutzenpotenziale im Kreditgeschäft

Zur Behebung einzelner Herausforderungen existieren unterschiedliche technologiebasierte Optimierungsstellhebel, welche isoliert ihre entsprechende Wirkung entfalten. Subsumiert unter einer großen Wolke (Cloud) kann die End-to-End-Kreditantrags- bzw. -verarbeitungsstrecke jedoch auf eine „neue Ebene gehoben“ werden. Cloud-Services bieten umfangreiche Nutzenpotenzialen, um aktuelle Herausforderungen im Kreditprozess und im Speziellen sich ändernde Kundenbedürfnisse zu adressieren.

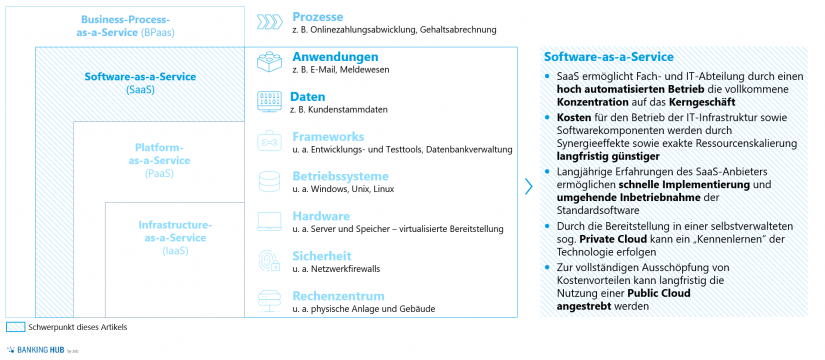

Unterschiedliche Servicemodelle von Cloud-Lösungen bieten verschiedene Freiheitsgrade und Synergiepotenziale. Hierbei bestehen von der Nutzung der reinen Infrastruktur (Infrastructure-as-a-Service), der zusätzlichen Verwendung von Betriebssystemen und Frameworks (Plattform-as-a-Service) sowie Daten und Anwendungen (Software-as-a-Service) bis hin zur Übernahme ganzer Geschäftsprozesse vielfältige Einsatzmöglichkeiten der Cloud-Technologie im Kreditgeschäft. Abbildung 1 bietet einen Überblick über einzelne Servicemodelle von Cloud-Lösungen.

Insbesondere Software-as-a-Service (SaaS) hat sich mittlerweile als ein adäquates Servicemodell bei vielen Instituten am Markt etabliert, die den Weg in die Cloud bestritten haben bzw. diesen für sich definiert haben. SaaS ermöglicht Fach- und IT-Abteilung durch einen hoch automatisierten Betrieb eine bestmögliche Fokussierung auf das Kerngeschäft und somit das Angebot von Mehrwertservices an Kunden.

Darüber hinaus werden Kosten für den Betrieb der IT-Infrastruktur sowie Softwarekomponenten durch Synergieeffekte und exakte Ressourcenskalierung langfristig niedriger. Langjährige Erfahrungen des SaaS-Anbieters ermöglichen zudem eine schnelle Implementierung und somit eine langfristige Inbetriebnahme der Standardsoftware. Durch die Bereitstellung in einer selbst-verwalteten „Private Cloud“ kann ein „Kennenlernen“ der Technologie erfolgen. Zur vollständigen Ausschöpfung von Kostenvorteilen kann jedoch langfristig die Nutzung einer Public Cloud angestrebt werden.[3]

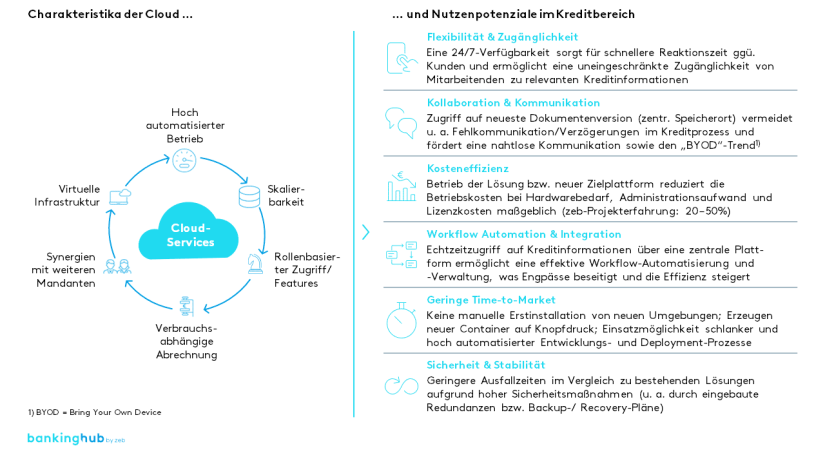

Speziell im Kreditbereich bieten SaaS-Modelle geeignete Einsatzmöglichkeiten, um aktuellen Herausforderungen entgegenzutreten. Durch Charakteristika wie einen hoch automatisierten Betrieb, eine hohe Skalierbarkeit, rollenbasierte Zugriffsmöglichkeiten, verbrauchsabhängige Abrechnungen, Synergieeffekte über weitere Mandanten sowie den virtuellen Infrastrukturbetrieb ergeben sich diverse Einsatzmöglichkeiten und folglich Nutzenpotenziale im Kreditgeschäft. Abbildung 2 fasst die Charakteristika der Cloud und die Nutzenpotenziale im Kreditbereich zusammen.

Die Nutzenpotenziale der Cloud im Kreditgeschäft sind mannigfaltig:

- Eine durchgängige Verfügbarkeit sorgt für schnellere Reaktionszeiten gegenüber Kunden und ermöglicht einen uneingeschränkten Zugang von Mitarbeitenden zu relevanten Kreditinformationen.

- Mit dem Zugriff auf neueste Dokumentenversionen (zentrale Speicherung) wird u. a. die Fehlkommunikation oder Verzögerung im Kreditprozess vermieden sowie eine nahtlose Kommunikation gefördert. In diesem Zusammenhang ist insbesondere der Trend „Bring Your Own Device“ zu beobachten.

- Darüber hinaus reduzieren sich beim langfristigen Betrieb der Lösung bzw. der neuen Zielplattform die Betriebskosten (insb. Hardwarebedarf, Administrationsaufwand und Lizenzkosten) maßgeblich, was zukünftige Wettbewerbsvorteile für Institute in einem durch erodierende Margen charakterisierten Marktumfeld im Kreditbereich eröffnet.

- Durch den Echtzeitzugriff auf Kreditinformationen über eine zentrale Plattform wird eine effektive Workflow-Automatisierung und -Verwaltung ermöglicht, die Engpässe beseitigt und die Prozesseffizienz steigert.

- Zudem wird die Time-to-Market neuer und zukünftiger Produkt-Features durch die Nutzung von schlanken und hoch automatisierten Entwicklungs- und Deployment-Prozessen reduziert (d. h. keine manuellen Erstinstallationen von neuen Umgebungen und das Erzeugen neuer Container auf „Knopfdruck“).

- Aufgrund hoher Sicherheitsmaßnahmen (u. a. durch eingebaute Redundanzen bzw. Backup- und Recovery-Plänen) werden Ausfallzeiten reduziert.

Am Markt haben sich im Kreditumfeld diverse Cloud-Anbieter etabliert. Das Leistungsportfolio fokussiert sich hierbei im Wesentlichen auf „kompakte“ Kreditvergabeplattformen. Dabei variiert das entsprechende Leistungsspektrum im Kreditgeschäft. Während einzelne Lösungsanbieter auf isolierte Cloud-Lösungen setzen (z. B. Kreditprüfung und -entscheidung), offeriert die Mehrheit der Anbieter End-to-End-Lösungen, welche die gesamte Kreditantrags- und Verarbeitungsstrecke umfassen (vom Vertrieb bzw. der Bedarfserkennung bis zur laufenden Bestandsverwaltung).

Zudem zeigt sich bei den Anbietern ein heterogenes Bild – das Anbieterspektrum reicht von namenhaften Technologieunternehmen bis hin zu fokussierten Nischenanbietern.

Cloud-Services: Vorteile und regulatorische Rahmenbedingungen

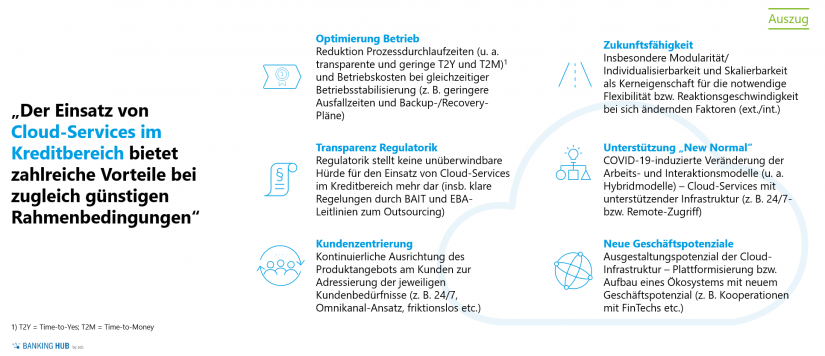

Der Einsatz von Cloud-Services im Kreditbereich bietet zahlreiche Vorteile bei zugleich günstigen Rahmenbedingungen (siehe Abbildung 3).

Mit dem Einsatz von Cloud-Lösungen im Kreditgeschäft können einzelne Optimierungspotenziale gehoben werden – d. h. Reduktion der Prozessdurchlaufzeiten (u. a. transparente und geringe Time-to-Yes und Time-to-Money) und Betriebskosten bei gleichzeitiger Betriebsstabilisierung (z. B. geringe Ausfallzeiten und Backup- bzw. Recovery-Pläne).

Insbesondere durch die Kerneigenschaften Modularität/Individualisierbarkeit und Skalierbarkeit wird die notwendige Flexibilität bzw. Reaktionsgeschwindigkeit bei sich ändernden Faktoren (intern sowie extern) und somit die Zukunftsfähigkeit der Lösung sichergestellt. Dadurch ermöglichen Cloud-Lösungen eine hohe Kundenzentrierung – d. h. kontinuierliche Ausrichtung des Produkt- und Serviceangebots an Kundenbedürfnisse (z. B. 24/7, Omnikanal-Ansatz etc.) – und eröffnen neue Geschäftspotenziale (z. B. Plattformisierung bzw. Aufbau eines Ökosystems).

Darüber hinaus bietet die Cloud-Infrastruktur ein adäquates Medium zur Unterstützung aktueller Kollaborationsmodelle bei Instituten („New Normal“) – insbesondere durch uneingeschränkten (remote) Zugriff –, was gerade in Zeiten der COVID-19-Pandemie an Bedeutung gewinnt.

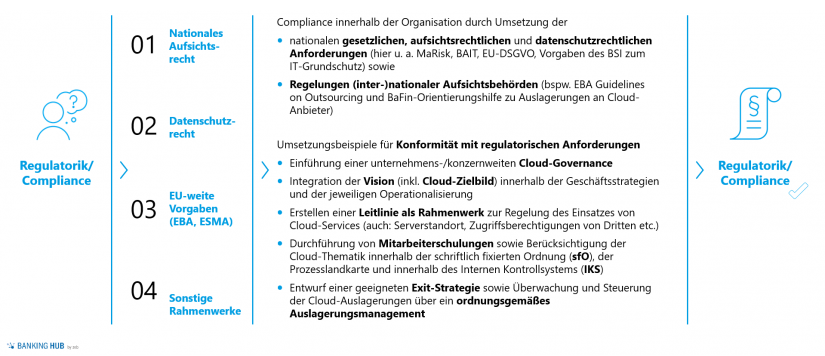

Während viele Institute vor dem Schritt „in die Cloud“ aufgrund des aktuellen regulatorischen Umfelds zurückschrecken, stellt die Regulatorik keine unüberwindbare Hürde für den Einsatz von Cloud-Services mehr dar – auch nicht im Kreditbereich (siehe Abbildung 4).

Die Bedenken – insbesondere hinsichtlich einer datenschutzkonformen Umsetzung, der Verarbeitung personenbezogener Daten durch die US-Regierung und Geheimdienste sowie der deutschen Regulierung durch die BaFin – können einfach ausgeräumt werden. In diesem Zusammenhang gilt es allerdings, die Compliance innerhalb der eigenen Organisation durch die Realisierung von nationalen gesetzlichen, aufsichtsrechtlichen und datenschutzrechtlichen Anforderungen umzusetzen, um die Konformität im Kreditgeschäft mit besagten Anforderungen gewährleisten zu können.

Ihr Weg in die Cloud: Kontaktieren Sie uns!

Wir sind Partner der Veränderer und unterstützen Sie gerne dabei, den Kreditbereich auf eine neue Ebene zu heben und den Weg in die Cloud zu bestreiten.

Langwierige und vorwiegend manuell abgewickelte Kreditprozesse gehören dann auch bei Ihnen schon bald der Vergangenheit an.