Funding-Management verstärkt im Fokus der Aufsicht

Neben der reinen Meldung und Einhaltung der Kennzahlen fordern die Aufsichtsbehörden auch eine Verankerung des Funding-Managements im regelmäßigen Überwachungs- und Steuerungsprozess der einzelnen Institute im Rahmen der Säule II. Jüngst haben die deutsche Aufsicht mit der neuen MaRisk-Novelle und die EZB mit ihrer Guideline zum Internal Liquidity Adequacy Assessment Process (ILAAP) einen detaillierten Prozess für die Steuerung des Refinanzierungsprofils, unter anderem im Hinblick auf die Stabilität und Diversifikation der Refinanzierung, definiert.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Im Folgenden soll nun beleuchtet werden, welche Auswirkungen, aber auch Chancen mit den aktuellen regulatorischen Anforderungen im Hinblick auf die Steuerung und Ausgestaltung der Refinanzierung der Institute einhergehen.

Regulatorische Anforderungen als Chance für ein optimiertes, gesamtbankbezogenes Funding-Management

Aktuell liegt der Fokus des Funding-Managements in vielen Häusern noch auf einer kostengünstigen Refinanzierung. Neben den derzeit bestehenden Herausforderungen, wie der Veranlagung der Überliquidität bei gleichzeitigem Fehlen attraktiver Anlagealternativen und den fortlaufenden Umschichtungen der Einlagenvolumina durch niedrige bzw. negative Zinsen, stellen zunehmend die regulatorischen Anforderungen erhöhte Ansprüche an die aktive Strukturierung der Passivseite.

Dabei eröffnen die notwendigen, meist regulatorisch getriebenen Veränderungen die Chance, das Funding-Management nicht nur aus einem regulatorischen Blickwinkel zu betrachten, sondern auch die ökonomische Perspektive zu beleuchten. Im aktuellen Marktumfeld ist ein integriertes, gesamtbankbezogenes Funding-Management unabdingbar. Die reine Umsetzung von regulatorischen Anforderungen wird einem verzahnten Optimierungsprozess hinsichtlich regulatorischer und ökonomischer Funding-Steuerung nicht gerecht.

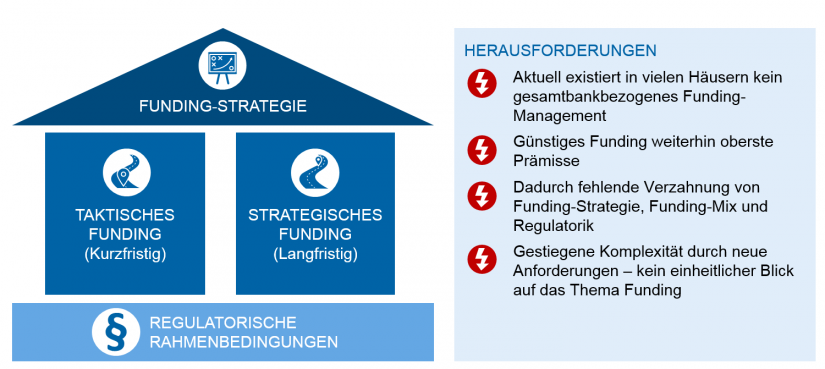

Dabei ist zu beobachten, dass ein gesamtbankbezogenes Funding-Management historisch bedingt in vielen Häusern noch nicht umgesetzt ist. Die Verknüpfung der unterschiedlichen Dimensionen des Funding-Managements in Form der Funding-Strategie, der Fundig-Struktur sowie der Regulatorik stellt Banken zusehends vor große Herausforderungen. Abbildung 1 gibt einen Überblick über die wichtigsten Dimensionen des Funding-Managements und fasst die größten Herausforderungen zusammen. Im weiteren Verlauf werden die einzelnen Dimensionen und deren Bedeutung für die Institute detailliert erläutert.

Die Funding-Strategie ist ein Element der Geschäfts- und Risikostrategie und definiert den strategischen Rahmen für eine gesamtbankbezogene Refinanzierungssteuerung. Dabei stellt sie die Überleitung der strategischen Leitplanken des Geschäftsmodells mittels der Funding-Planung in die Gesamtbankplanung sicher. Die Integration in die operative Planung erfolgt über die Definition eines geeigneten Ziel-Funding-Mix (z. B. Funding-Quellen, gedecktes vs. ungedecktes Funding, Währungen, Laufzeiten, Volumina etc.), der in der Funding-Strategie fixiert ist.

Eine enge, gesamtbankorientierte Verknüpfung zwischen Vertriebs- und Treasury-Planung ist bis dato meist noch nicht umgesetzt, da in der Vergangenheit die oberste Prämisse eine günstige Refinanzierung war; dadurch ergeben sich hier Optimierungspotenziale. Neben einem risiko-/kostenoptimierten Funding-Mix (Risikoappetit als führende Größe und Kostenoptimierung als Nebenbedingung) ist z. B. auch eine Bonifizierung/Malifizierung bestimmter Produktgruppen über das hausinterne Funds Transfer Pricing (FTP) denkbar, um die Anforderungen der NSFR oder MREL aktiv und risiko-/kostenoptimiert zu steuern.

Aus regulatorischer Perspektive stellen neben der Einhaltung der Kennzahlen vor allem die MaRisk-Novelle und das Konsultationspapier zum ILAAP erhöhte Anforderungen an die Ausgestaltung und Diversifikation der Refinanzierungsstruktur.

Taktisches Funding

Die Aufgabe des kurzfristigen taktischen Funding besteht in der Identifikation und Nutzung von kostengünstigen Refinanzierungsopportunitäten. Dabei werden dem Treasury über die Funding-Strategie und den darin definierten Ziel-Funding-Mix bewusst Handlungsspielräume eingeräumt, innerhalb derer kurzfristige (meist unterjährige), günstige Funding-Potenziale realisiert werden können.

Ein nicht unwesentlicher limitierender Faktor der kurzfristigen Funding-Steuerung ist hierbei die LCR, die konkrete Vorgaben für die Ausgestaltung der untermonatigen Liquiditätsstruktur definiert. Eine optimale Ausnutzung kurzfristiger Refinanzierungspotenziale kann daher nur unter gleichzeitiger Betrachtung beider – regulatorischer und ökonomischer – Zielvorgaben erfolgreich sein.

Strategisches Funding

Ziel des langfristig orientierten strategischen Funding ist eine verknüpfte, aktive Steuerung von Aktiv- und Passivseite. Dabei sind strategische Zielvorgaben, wie die fristenkongruente Schließung aller Liquiditätslücken, das bewusste Eingehen von Liquiditäts-Gaps oder eine integrierte, aktive Steuerung regulatorischer Kennzahlen, denkbar.

Wie bereits in den vorherigen Dimensionen aufgezeigt, wird auch bei der langfristigen Refinanzierungsplanung das ökonomische Optimierungspotenzial durch regulatorische Anforderungen begrenzt. So stellen z. B. NSFR oder MREL hohe Anforderungen an die Aufnahme langfristiger, stabiler Refinanzierungen und sind somit bei der strategischen Langfristplanung entsprechend zu berücksichtigen. Eine Optimierung des langfristigen Funding-Mix unter den bestehenden regulatorischen Anforderungen und der Aussteuerung über das FTP stellt eine komplexe Herausforderung dar und kann ggf. eine mittel- bis langfristige Umstrukturierung der Bilanz als notwendige Konsequenz mit sich bringen.

Regulatorische Rahmenbedingungen

Die regulatorischen Kennzahlen bzw. Rahmenbedingungen haben – wie bereits erläutert – wesentlichen Einfluss auf die Ausgestaltung des gesamtbankbezogenen Funding-Managements und damit in weiterer Folge auch auf die in der Funding-Strategie definierten Zielvorgaben und die Zusammensetzung des Funding-Mix.

Herausforderungen und Ausblick

Mit den zahlreichen regulatorischen Anforderungen zielen die Aufsichtsbehörden darauf ab, dass die Institute einen gesamtbankbezogenen Ansatz für das Thema Funding definieren und implementieren. Die Umsetzung eines solchen Funding-Management-Ansatzes unter Einhaltung regulatorischer Vorschriften erfordert einen sehr ressourcenintensiven, mittel- bis langfristigen Prozess, der nahezu alle Bereiche – von Geschäftsführung über Treasury und Controlling bis hin zu Risikomanagement und Vertriebssteuerung – umfasst. Dabei ergeben sich für die Institute vielschichtige und komplexe Herausforderungen, die im Folgenden auszugsweise dargestellt sind:

- Aufsetzen eines ganzheitlichen Funding-Management-Prozesses inkl. Definition einer Funding-Strategie mit geeignetem Ziel-Funding-Mix sowie deren Verankerung in die Prozessstruktur

- Aufbau bzw. Erweiterung einer risiko-/kostenoptimierten Refinanzierung (z. B. über das FTP-Konzept), die die Verzahnung von Aktiv- und Passivseite konsequent mit den regulatorischen Anforderungen verknüpft

- eine Umstrukturierung der Passivseite oder evtl. eine Anpassung der Produktstruktur

Eine proaktive Gestaltung dieses Veränderungsprozesses ist die Grundvoraussetzung für ein zukunftsfähiges Funding-Management. Die isolierte Reaktion auf regulatorische Anforderungen verhindert die Identifikation von Optimierungspotenzialen hinsichtlich zukünftiger regulatorischer und ökonomischer Herausforderungen.