Grundmodell der Marktzinsmethode

Im Grundmodell der Marktzinsmethode sind Kundengeschäften fristen- und währungskongruente Geschäfte gegenüberzustellen, deren Verzinsung sich auf Basis der zum Vergabezeitpunkt gültigen Geld- und Kapitalmarktzinssätze ergibt.

Die Differenz zwischen dem Zinssatz des Kundengeschäfts und dem Zinssatz des Geld- beziehungsweise Kapitalmarktgeschäfts zeigt dann die (Brutto-)Marge an, aus der sich der dem Vertrieb zuzurechnende Konditionsbeitrag ergibt. Diese Marge wird als eine der zentralen Kennzahlen im Rahmen der ertragsorientierten Banksteuerung verwendet. Um ihre Steuerungswirkung entfalten zu können, muss sie einerseits die Informationsfunktion erfüllen und erfolgsmäßige Konsequenzen von Entscheidungen möglichst transparent machen.

Andererseits muss sie im Sinne der pretialen Lenkung Entscheidungen auf unterer Ebene zielgerichtet beeinflussen und damit der Verhaltenssteuerungsfunktion gerecht werden. Konzeptionell erwächst daraus die Anforderung einer sicheren, aktuellen und objektiven Margenkalkulation, die die Erfolgsrealität abbildet und immanente Erfolgsquellen möglichst isoliert. Da die Ermittlung der Margen auf einem kalkulatorischen Kosten- beziehungsweise Ertragszins basiert, der auch als Transferpreis bezeichnet werden kann, lassen sich die genannten Anforderungen ebenfalls auf diesen übertragen.

Marktentwicklungen und regulatorische Trends

Diese Anforderungen, die bereits seit über 25 Jahren Gegenstand der Diskussion in Wissenschaft und Praxis gleichermaßen sind, haben an Aktualität nicht verloren. Gleichwohl waren insbesondere im Zuge der sogenannten Finanzmarktkrise Entwicklungen zu beobachten, die in vielen Banken eine Überprüfung der bisher umgesetzten Konzepte ratsam erscheinen lassen.

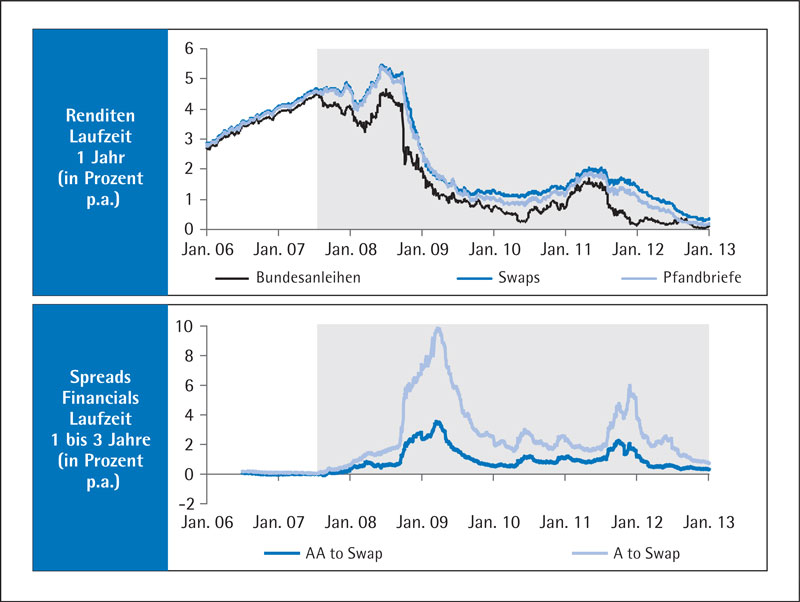

So ist aus marktlicher Perspektive zu beobachten, dass sich bis zum Eintritt der Finanzmarktkrise Mitte 2007 unterschiedliche Geld- und Kapitalmarktrenditen wie zum Beispiel für Bundesanleihen, Pfandbriefe oder Swaps zwar unterschiedlich, jedoch auf vergleichbarem Niveau und mit gleichgerichteten Änderungen entwickelten. Wie in Abbildung 1 dargestellt sind seit Ausbruch der Finanzmarktkrise hingegen deutlich unterschiedliche, teils entgegengesetzte Entwicklungen der Renditen zu beobachten. Diese Veränderung ist unter anderem auf veränderte Preisbereitschaften der Marktteilnehmer bezüglich Liquidität und Bonität zurückzuführen.

Aus Abbildung 1 wird darüber hinaus deutlich, dass sich auch die Disponibilität der Liquidität deutlich geändert hat. So galten vor der Finanzmarktkrise Geldmarktzinssätze wie zum Beispiel Euribor oder Libor praktisch für alle Banken als realisierbare Zinssätze für die Liquiditätsdisposition verschiedenster Laufzeiten. Durch den krisenbedingten Vertrauensverlust war und ist der unbesicherte Liquiditätshandel im Interbankenmarkt jedoch weiterhin eingeschränkt. Anstelle der bis dato bekannten „Einheitskonditionen“ sind in der Liquiditätsdisposition am Geld- und Kapitalmarkt seitdem institutsindividuelle Liquiditätsaufschläge zu berücksichtigen.

Herausforderungen für die Marktzinsmethode

Infolge der Finanzmarktkrise haben sich zudem die regulatorischen Anforderungen an die Kreditinstitute insbesondere hin- sichtlich der Steuerung der Liquidität und des Liquiditätsrisikos deutlich erhöht. So resultieren aus Basel III Anforderungen an Kreditinstitute, die standardisierten Kennziffern Liquidity Coverage Ratio (LCR) und Net Stable Funding Ratio (NSFR) zu ermitteln und Mindestausprägungen zu erfüllen. Auf nationaler Ebene ergibt sich aus der vierten MaRisk-Novelle vom Dezember 2012 ergänzend die Anforderung eines institutsindividuellen Liquiditätstransferpreissystems. Demnach sind Liquiditätskosten, -nutzen und -risiken explizit im Transferpreis zu berücksichtigen und separat auszuweisen.

Abbildung 1: Geld- und Kapitalmarktsätze im Zeitverlauf (Quelle: ThomsonReuters Datastream, zeb/research)

Abbildung 1: Geld- und Kapitalmarktsätze im Zeitverlauf (Quelle: ThomsonReuters Datastream, zeb/research)Aus diesen marktlichen und regulatorischen Entwicklungen resultiert damit der Bedarf nach einer Erweiterung des Grundmodells der Marktzinsmethode, das ursprünglich einen allgemeinen, undifferenzierten Geld- und Kapitalmarktzinssatz als Transferpreis vorsah. Grundsätzlich sind zwar einzelne Teilaspekte dieser erweiterten Anforderungen bereits in der Literatur adressiert worden. Die Zusammenführung zu einem einheitlichen, „neuen“ Grundmodell wurde bislang allerdings noch nicht vorgenommen. Dieses neue Grundmodell soll im Folgenden in drei Schritten beschrieben werden. Zunächst werden dezidierte Liquiditätsaufschläge eingeführt.

Im zweiten Schritt wird deutlich gemacht, dass eine Ausrichtung am sogenannten Engpassprinzip aufgrund der aktuellen Realitäten erforderlich ist. Damit kann schließlich im dritten Schritt der Übergang zu einer integrierten Bilanzstruktur- und Vertriebssteuerung beschrieben werden. Da die Kalkulationsformeln für die einzelnen Ergebnisbeiträge hinlänglich bekannt sind, wird im Folgenden der Schwerpunkt auf die Begründung der notwendigen Anpassung des Grundmodells der Marktzinsmethode gelegt.

Ergänzung um dezidierte Liquiditätsaufschläge

Eine zentrale Notwendigkeit zur Erweiterung des Grundmodells ist die Differenzierung der verschiedenen Transferpreiskomponenten. Während sich im Grundmodell der Transferpreis aus einem undifferenzierten Geld- und Kapitalmarktzinssatz ergibt, sollte im erweiterten Ansatz insbesondere die Separierung der risikofreien Zinskurve sowie der spezifischen Liquiditätsaufschläge erfolgen. Auf diese Weise wird einerseits der aufsichtsrechtlichen Forderung Rechnung getragen, Liquiditätskosten und -nutzen explizit zu verrechnen und abzubilden. Andererseits erlaubt die Separierung innerhalb des Strukturbeitrags eine Differenzierung der Fristentransformation in einen Anteil aus Zinsfristentransformation und Liquiditätsfristentransformation.

Aus der Perspektive der Gesamtbanksteuerung wird damit eine höhere Transparenz erreicht und eine verbesserte Informationsbasis für Steuerungsentscheidungen zur Verfügung gestellt. Durch diese Ergänzung wird der Informationsfunktion des Transferpreises folglich in höherem Maße Rechnung getragen.

Während die Auswahl der Zinskurve beispielsweise über die Verwendung marktgängiger Swap-Renditen noch einfach möglich ist, stellt die Fixierung der „richtigen“ Liquiditätsaufschläge eine vergleichs- weise größere Herausforderung dar.

So ist einerseits zu berücksichtigen, dass diese auf marktorientierten, möglichst institutsindividuellen Liquiditätspreisen basieren. Andererseits sollten die intern verrechneten Liquiditätskosten und -nutzen den jeweils aktuellen Wert der Liquidität aus Institutssicht widerspiegeln, damit die Transferpreise der Verhaltenssteuerungsfunktion gerecht werden.

Ausgestaltung des Engpass-Prinzips

Mit der Einführung spezifischer Liquiditätsaufschläge stellt sich unmittelbar die Frage nach der Wahl der richtigen Bemessungsgrundlage. In dynamischen Märkten haben sich fixe Aufschläge, die ausschließlich an der Bonitätsbeurteilung eines Instituts bemessen sind, als unzureichend er- wiesen. Vielmehr sind explizit die jeweilige Bilanzstruktur und die sich daraus ergebenden Dispositionserfordernisse in die Fixierung eines adäquaten Satzes einzubeziehen. Erst auf diese Weise lässt sich sicherstellen, dass die kalkulatorischen Verrechnungssätze gegebenenfalls auch (durch das Treasury) realisierbar sind und somit ihre Steuerungswirkung entfalten können.

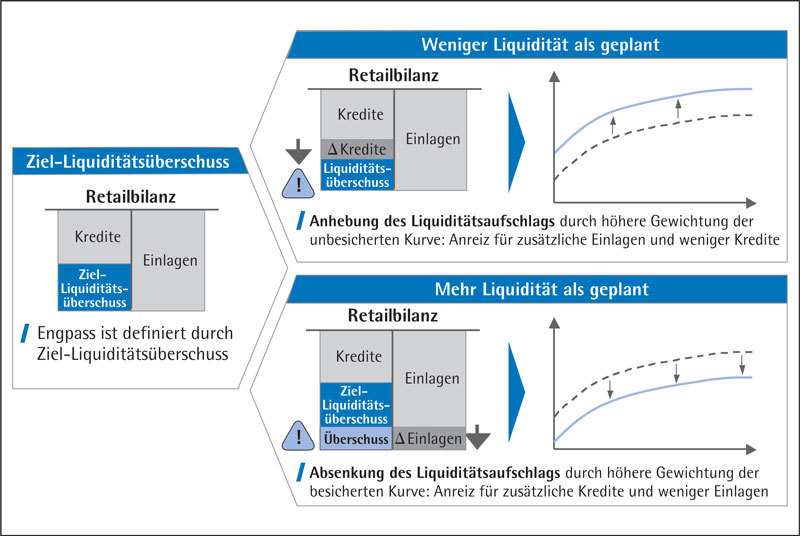

Als ein möglicher Lösungsansatz für die regelmäßige Fixierung der Liquiditätsaufschläge ist die Umsetzung des klassischen Engpassprinzips denkbar. Den Ausgangspunkt der Engpassdefinition bildet hierbei die Festlegung einer Zielbilanzstruktur, die vor dem Hintergrund des institutsindividuellen Geschäftsmodells strategisch angestrebt wird. Erwartungsgemäß wird die Zielbilanzstruktur vieler Kreditinstitute dabei von dem klassischen Retailgeschäft auf der Aktiv- und Passivseite maßgeblich beeinflusst. Diese Geschäfte fungieren damit als zentraler Liquiditätsabnehmer (Kreditgeschäft) beziehungsweise Liquiditätsbereitsteller (Einlagengeschäft). Unterstellt man zudem eine bestimmte Treasury-Quote, so lässt sich eine angestrebte Zielbilanzstruktur und damit der angestrebte Liquiditätsüberhang aus dem Retailgeschäft ableiten.

In der Praxis findet sich die Darstellung dieser Zielstrukturen sowohl in Form absoluter Beträge als auch relativ in Form von sogenannten Loan-to-Deposit-Ratios. Der Abgleich des aktuellen Liquiditätsüberhangs mit dem strategischen Zielwert zeigt dann an, ob und gegebenenfalls in welche Richtung eine Anpassung der Liquiditätsaufschläge sinnvoll erscheint. Abbildung 2 veranschaulicht diese Zusammenhänge.

Regelbasierter Prozess zur Fixierung der Liquiditätsaufschläge

Liegt ein Liquiditätsüberhang beispielsweise aufgrund eines übermäßigen Einlagenwachstums vor, sind die Liquiditätsaufschläge abzusenken. Dadurch wird für den Vertrieb einerseits der Anreiz für eine zusätzliche Kreditvergabe gesetzt, da die berechneten Liquiditätskosten gesenkt werden und c.p. die Kreditmargen steigen. Andererseits sinkt auf der Einlagenseite die Vergütung für die Liquiditätsbereitstellung, sodass c.p. die Einlagenmargen sinken. Erfolgte diese Anpassung nicht, so würden gegebenenfalls weitere Kundengelder auf der Passivseite zu einem Transferpreis eingeworben werden, der für die Zentraldisposition nicht realisierbar wäre, da entsprechende Anlageopportunitäten am Markt nicht existent sind.

Im Falle eines aktuellen Liquiditätsmangels im Vergleich zum strategischen Zielwert sind die Liquiditätsaufschläge zu erhöhen, woraus dementsprechend entgegengesetzte Vertriebsanreize resultieren. Auf diese Weise wird somit inhärent vermieden, dass im dezentralen Kreditgeschäft Konditionen gestellt werden, zu denen die Refinanzierung auf Gesamtinstitutsebene nicht möglich ist.

Die Festlegung der Liquiditätsaufschläge als Bestandteil des Transferpreises sollte im Rahmen der Umsetzung des Engpassprinzips nicht willkürlich oder diskretionär erfolgen. Stattdessen erscheint es ratsam, einen transparenten, regelbasierten Prozess zur Fixierung der Liquiditätsaufschläge zu etablieren. Die im Sinne der Marktzinsmethode notwendige Marktorientierung lässt sich beispielsweise herstellen, indem die institutsindividuellen gedeckten und ungedeckten Liquiditätsaufschläge am Geld- und Kapitalmarkt als Unter- beziehungsweise Obergrenze der intern zu verrechnenden Liquiditätsaufschläge definiert werden. Letztere ergeben sich dann in Abhängigkeit der Abweichungen vom strategischen Liquiditätsüberhang als Gewichtung der Unter- und Obergrenze. Werden definierte Schwellenwerte an Liquiditätsabweichungen überschritten, sind die Gewichtungsfaktoren zu modifizieren, um die beschriebenen Anreize zu setzen. Im Ergebnis wirken sich sowohl marktliche Änderungen als auch die institutsindividuelle Liquiditätssituation auf die intern zu verrechnenden Liquiditätsaufschläge aus.

Erweiterung der Marktzinsmethode

Übergang zu einer integrierten Bilanzstruktur- und Vertriebssteuerung

Durch die Erweiterung des Grundmodells der Marktzinsmethode um engpassorientierte Liquiditätsaufschläge erfolgt eine Verknüpfung des Bilanzstrukturmanagements mit der strategischen Vertriebssteuerung. Strategische Vertriebsaktivitäten sind damit nicht mehr entkoppelt von der Liquiditätssituation der Gesamtbank. Dies erscheint umso sinnvoller, als bei vielen Kreditinstituten sowohl des Primärbanken- als auch des Großbankensektors unausgewogene Liquiditätsüberhänge aus dem Kundengeschäft beobachtet werden können, die bei oftmals beschränkter Risikotragfähigkeit nur defizitär zu niedrigen Renditen im aktuellen Niedrigzinsumfeld angelegt werden können. Das Einwirken des Transferpreises auf eine ausgewogene Zielbilanzstruktur stellt damit einen Ansatzpunkt für den Übergang zu einer integrierten strategischen Bilanzstruktur- und Vertriebssteuerung dar.

Das engpassbasierte Transferpreiskonzept stellt damit ein Konzept dar, das die Aktivitäten im Vertrieb beeinflusst. Die Bewertung des Kundengeschäfts erfolgt nicht mehr unabhängig von der jeweiligen Bilanzstruktur. Stattdessen wird diese explizit in der Bewertung berücksichtigt.

Das hier beschriebene Transferpreiskonzept ersetzt selbstverständlich nicht die klassischen Instrumente der Vertriebssteuerung. Es soll aber aus Perspektive der Gesamtbanksteuerung als ergänzendes Konzept die Erreichung der strategischen Ziele fördern. Ganz im Sinn der Zielsetzung eines ertragsorientierten Bankmanagements wird die in den letzten Jahren immer wieder beobachtbare Praxis der reinen Volumenmaximierung im Passivgeschäft auf diese Weise vermieden. Die kalkulierten Margen sind unter der Berücksichtigung der jeweiligen Liquiditätssituation realisierbar und stellen damit einen adäquaten Erfolgsmaßstab dar. Folglich werden für identische Produkte in unterschiedlichen Kreditinstituten oder bei Veränderungen der Bilanzstruktur beziehungsweise Liquiditätssituation innerhalb einer Bank unterschiedliche Margen ausgewiesen. Dies ist jedoch nicht als Nachteil zu verstehen, sondern bildet die neue Steuerungswirklichkeit nach der Krise ab.

Anpassungen der Marktzinsmethode notwendig

Auswirkungen auf das Treasury und die Bilanzsteuerung

Neben den Vertriebsaktivitäten wirkt sich das engpassbasierte Transferpreiskonzept ebenfalls auf das Asset-Liability-Management aus. Zwar ersetzt es auch hier nicht die klassischen Instrumente der Bilanzstruktursteuerung. Durch das Einwirken des engpassbasierten Transferpreiskonzepts auf die Zielbilanzstruktur ist jedoch zu erwarten, dass gegenüber nicht vorhandener Engpassorientierung vergleichsweise weniger Maßnahmen zu ergreifen sind. Die Differenzierung der Zins- und Liquiditätsfristentransformation auf Basis separater Transferpreiskomponenten verbessert zudem die Informationsbasis für zielgerichtete Maßnahmen und erhöht damit die Steuerungseffizienz im Treasury.

Eine zentrale Herausforderung in der praktischen Umsetzung des Konzepts ist in der Gestaltung des Anpassungsmechanismus der Liquiditätsaufschläge zu sehen. Die „ideale“ Anpassungsregel setzt die Kenntnis der Preis-Absatz-Funktion voraus, auf deren Basis die erforderliche Modifikation der Liquiditätsaufschläge zur Erzielung der Liquiditätswirkung abgeleitet werden kann. Da die Wirksamkeit der Vertriebsanreize des Transferpreiskonzepts zudem von der Verzielung der Vertriebsmitarbeiter abhängt, ist ein institutsindividueller „Trial and Error“-Prozess für die Gestaltung der Anpassungsregel erforderlich.

Darüber hinaus sind die eigenen gedeckten und ungedeckten Liquiditätsaufschläge, die hier als Korridor für die interne Verrechnung der Liquiditätspreise vorgeschlagen wurden, nur den wenigsten Instituten umfänglich bekannt. Ersatzweise können hierzu am Markt verfügbare Renditen oder veröffentlichte Liquiditätsaufschläge herangezogen werden, die gegebenenfalls institutsindividuell zu modifizieren sind.

Damit die Marktzinsmethode ihrer Informations- und Verhaltenssteuerungsfunktion auch in der geänderten Steuerungswirklichkeit gerecht wird, erscheinen Anpassungen des Grundmodells notwendig. Hierzu wird die Erweiterung um dezidierte Liquiditätsaufschläge sowie die Verknüpfung mit einer institutsindividuellen Engpassdefinition vorgeschlagen. Damit liegen in dem erweiterten Konzept erstens tiefergehende Informationen für die Steuerung des Strukturbeitrags vor. Zudem kann dieser Ansatz zweitens auch dazu beitragen, dass eine aus Gesamtbankperspektive effizientere Liquiditätssteuerung des Kundengeschäfts erfolgt, die im Einklang mit dem strategischen Management der Bilanzstruktur steht.