Hintergrund

Das IRBA-Rahmenwerk soll den Aufbau und die kontinuierliche Fortentwicklung bankinterner Risikomanagementprozesse fördern. Dieses wird seitens der Aufsicht von den Instituten über die Säule-II-Anforderungen gefordert und ist daher aus Sicht der europäischen Aufsicht Bestandteil eines robusten Risikomanagements.[2]

Jedoch wird aktuell moniert, dass durch die weitreichende Flexibilität bei der Umsetzung des IRBA-Rahmenwerks die Kapitalanforderungen der Institute für vergleichbare Risiken wesentlich voneinander abweichen.[3] Auch RWA-Vergleichsstudien (Benchmarking) bestätigen, dass sich die Eigenmittelunterlegung für dieselben Adressausfallrisiken je nach Institut und Jurisdiktion unterscheidet und ein „race to the bottom“ bei intern ermittelten Kapitalanforderungen stattfindet.

Ursächlich für abweichende Risikogewichtungen sind Unterschiede bei institutsindividuellen Auslegungen und Risikomodellierungen sowie Diskrepanzen in der Zulassungspraxis und Überwachung der Ratingverfahren in den einzelnen Ländern.

Diese Kritik wurde vom Basler Komitee (BCBS, Basel Committee on Banking Supervision) und der EBA (European Banking Authority) zum Anlass genommen, die bestehenden Standards zu harmonisieren bzw. weiterzuentwickeln, welche sich ebenfalls unter das seitens der Industrie geprägte Schlagwort „Basel IV“ subsumieren lassen.

Die EBA veröffentlichte bereits 2015 ein Diskussionspapier zur Zukunft interner Kreditrisikomodelle.[4] Hierin werden konkrete Maßnahmen zur Verbesserung und Vereinheitlichung der Modellierung und Aufsichtspraxis vorgeschlagen.

Zusätzlich hat das BCBS in mit dem Konsultationspapier BCBS #362 vom März 2016[5]Vorgaben für den IRBA zur Reduktion der oben genannten „Missstände“ durch Einschränkung der Verwendung interner Modelle veröffentlicht.

Insbesondere die Vorschläge des BCBS sowie deren Auswirkungen für die Institute werden im Folgenden analysiert.

Neue IRBA-Vorgaben durch das IRB-Konsultationspapier BCBS #362

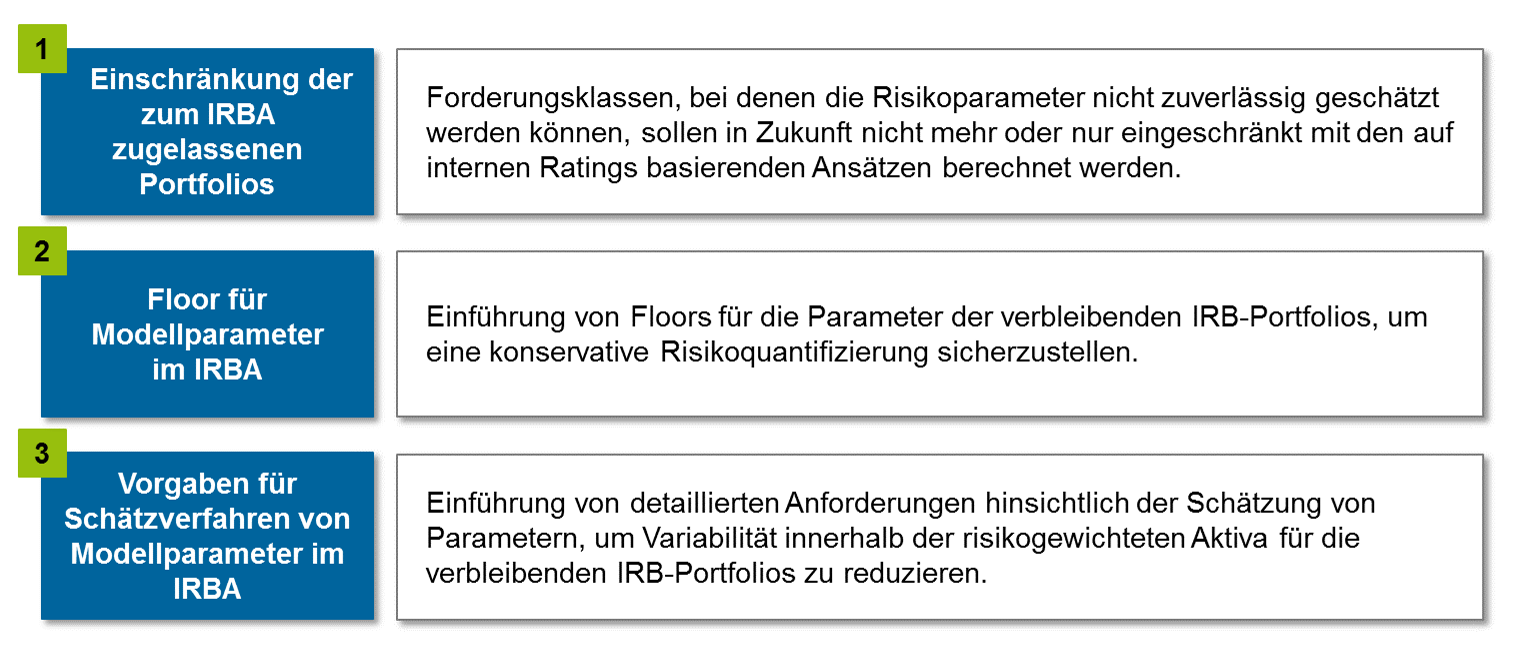

Das Konsultationspapier BCBS #362 schlägt Maßnahmen zur Reduktion der Komplexität der IRBA-Verfahren und zur Verbesserung ihrer Vergleichbarkeit vor. Die Kernthemen des Konsultationspapiers sind:

- eingeschränkte Anwendung des IRBA, d. h. teilweise verbindliche Rückkehr vom IRBA zum KSA oder zum Basis-IRBA,

- Einführung von Untergrenzen (Floors) für modellierte Risikoparameter, sowie

- erweiterte Vorgaben zu Verfahren der Modellparameterschätzung (vgl. Abbildung 1).

1. Verbindliche Rückkehr zum KSA oder Basis-IRBA für bestimmte Portfolios

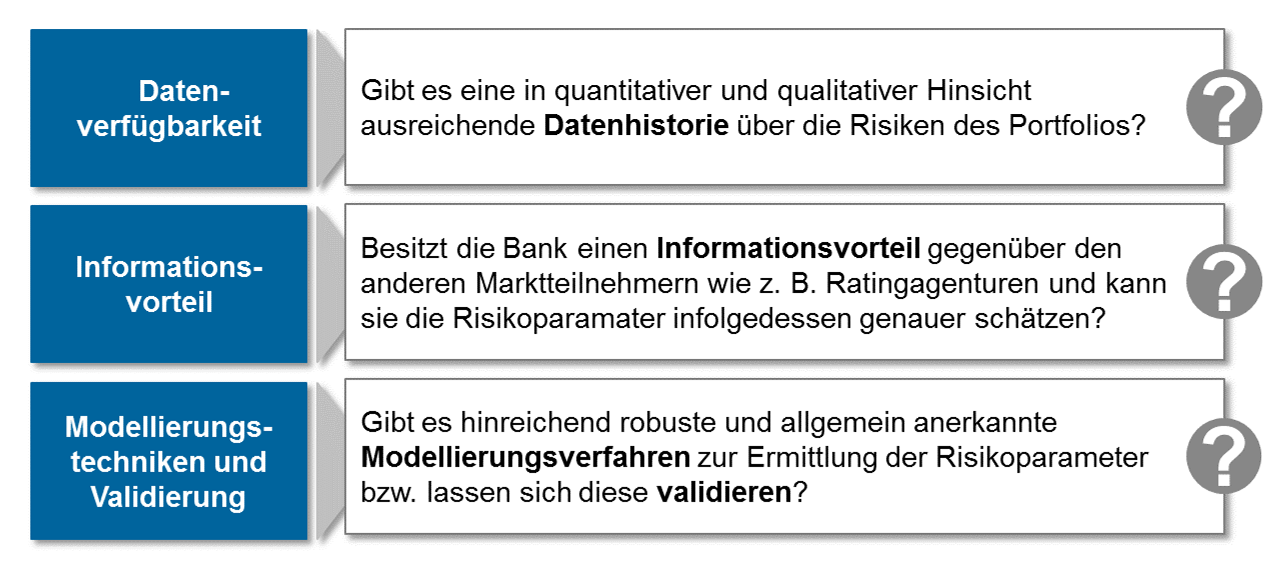

Grundsätzlich sollen auch in Zukunft bankinterne Ratingverfahren zulässig sein, wenn folgende Bedingungen erfüllt sind:

- Ausreichend hochwertige Daten zur Berechnung des Risikos sind verfügbar,

- die Bank verfügt bei der Erstellung ihrer Bonitätsbeurteilung über einen Informationsvorteil gegenüber anderen Marktteilnehmern wie Ratingagenturen, und

- robuste, allgemein anerkannte und validierbare Risikomodelle sind zur Ermittlung der Ergebnisse vorhanden.

Die Nutzung des IRBA soll eingeschränkt werden, sofern sich die Risikoparameter für bestimmte Arten von Schuldnern nicht ausreichend verlässlich modellieren lassen. Hintergrund ist die eingeschränkte Verfügbarkeit von qualitativen Inputdaten, insbesondere zu Ausfall- und Verlustbeobachtungen, welche die Qualität interner Ansätze infrage stellt. Dies sollte insbesondere bei Großunternehmen, Banken und anderen Finanzinstituten wie Versicherungsunternehmen der Fall sein.[6] Auch bei staatlichen Schuldnern (Sovereigns) wird die Verfügbarkeit von Daten bemängelt, allerdings wird diese Forderungsklasse von BCBS #362 noch nicht direkt adressiert, da sie aktuell einem gesonderten Review unterliegt.

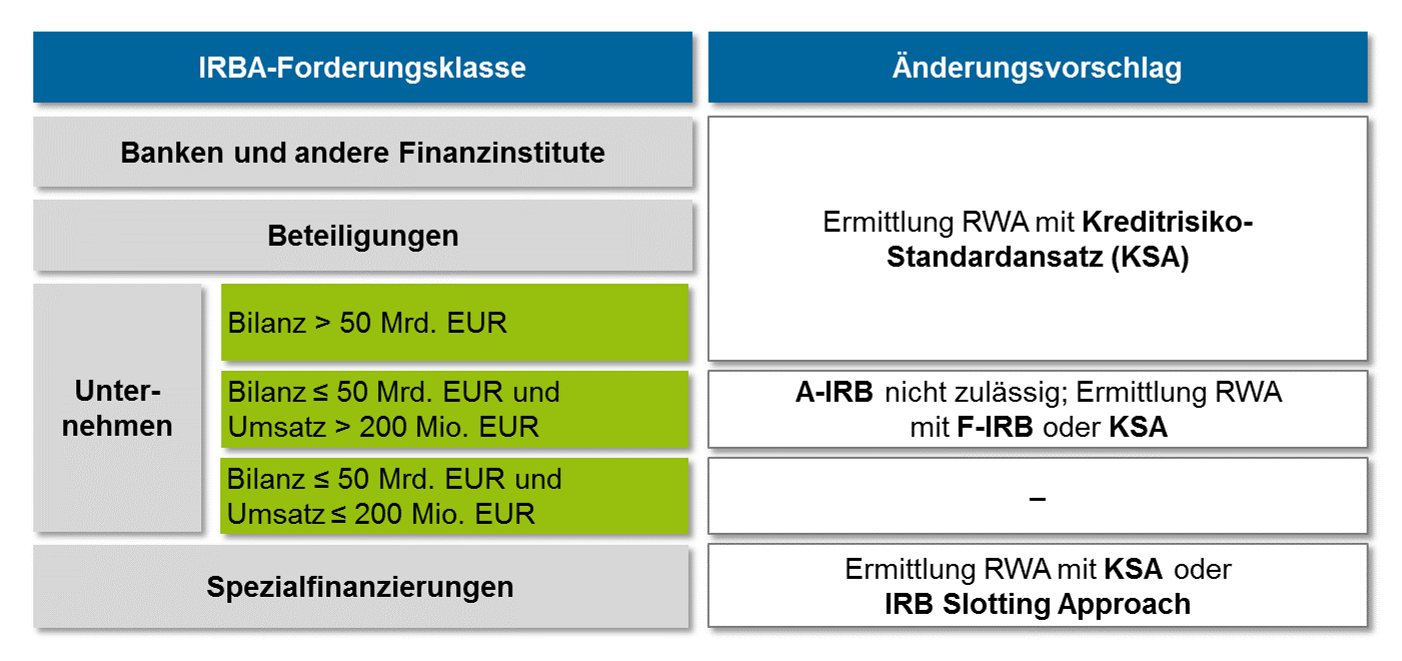

Das BCBS schlägt vor, die Option zur Verwendung interner Modelle für die Forderungsklassen Institute und Beteiligungen sowie für Großunternehmen mit einer konsolidierten Bilanzsumme oberhalb von 50 Mrd. EUR zu untersagen und verpflichtend den KSA anzuwenden (vgl. Abbildung 3), da für diese Schuldner ausreichend Informationen öffentlich verfügbar seien und folglich bankinterne Modelle keine Informationsvorteile böten.

Auch bei Forderungen gegenüber Unternehmen mit einer konsolidierten Bilanzsumme bis zu 50 Mrd. EUR soll eine Beschränkung der zulässigen Ansätze auf den Basis-IRBA (F-IRBA, Foundation Internal Ratings Based Approach) oder KSA gelten, sobald die konsolidierten jährlichen Umsätze die 200-Mio.-EUR-Marke überschreiten.

Das Gleiche gilt für Spezialfinanzierungen, die künftig entweder im KSA oder im IRB-Slotting-Ansatz (einfache Risikogewichtsmethode, ebenfalls Gegenstand einer separaten Konsultation zur Vereinheitlichung der Parametrisierung) zu führen sind.

Lediglich für Forderungen im Mengengeschäftsbereich sowie gegenüber Unternehmen, deren konsolidierte Bilanzsumme bzw. Jahresumsatz unter den oben genannten Schwellenwerten liegt, darf weiterhin auch der fortgeschrittene IRB-Ansatz (A-IRBA) verwendet werden.

2. Auswirkungen von Parameteruntergrenzen

Zusätzlich zu Anpassungen bei der Segmentierung sind auch Änderungen für bankinterne Modelle vorgesehen.[7]

Durch Untergrenzen (sog. Floors) für die spezifischen Risikoparameter LGD, PD und EAD bzw. CCF soll eine konservative Risikoschätzung explizit bei sehr gut eingestuften Risiken (Low-Default-Portfolios) sichergestellt werden (vgl. Abbildung 4).

Für PDs soll künftig generell höherer Mindestwert von 0,05 % (für qualifiziert revolvierende Mengengeschäftsforderungen 0,10 %) anstelle der heute gültigen 0,03 % gelten.

Aktuell gelten LGD-Untergrenzen im A-IRBA nur für immobilienbesicherte Forderungen auf Portfolioebene. Das BCBS schlägt nun neue LGD-Untergrenzen für alle besicherten sowie unbesicherten Forderungen auf Einzelgeschäftsebene vor, sodass eine Kompensation auf Portfolioebene nicht mehr möglich sein wird.

Auch wenn im Basis-IRBA die Mindestbesicherungsquoten – die eine Anrechnung von Sicherheiten erst dann gestatten, wenn ein bestimmter Prozentsatz einer Forderung mit der entsprechenden Sicherheit abgesichert wurde – entfallen sollen, ist die wesentliche Anhebung des Abschlags (Haircut) für nicht finanzielle Sicherheiten auf 50 % eine signifikante Verschlechterung für immobilien- bzw. teilbesicherte Forderungen.

Der Umrechnungsfaktor (CCF) soll künftig nur noch für qualifiziert revolvierende Mengengeschäftsforderungen selbst geschätzt werden dürfen. In allen anderen Fällen sollen CCFs gemäß dem neuen Kreditrisikostandardansatz zur Anwendung kommen. Die Floors gelten ungeachtet von institutsindividuellen oder länderspezifischen Besonderheiten, selbst wenn eine RWA-Kalkulation mit niedrigeren Ausfallraten gerechtfertigt sein sollte.

Es ist davon auszugehen, dass die Eigenmittelanforderungen für IRBA-Forderungsklassen zunehmen werden und damit letztlich der Ergebnisdruck auf IRBA-Institute wächst. Die Änderungen werden zudem besonders die im IRBA-Rollout befindlichen Institute herausfordern.

3. Erweiterte Vorgaben zu Verfahren der Modellparameterschätzung im IRBA

Darüber hinaus greifen weitere qualitative Anforderungen direkt in die Verfahren zur Schätzung der Risikoparameter ein, wodurch die Variabilität der RWAs reduziert und die Überwachung der Schätzverfahren vereinfacht wird. Im Fokus sind dabei zunächst die Kennzahlen PD, LGD, EAD inkl. CCF, M[8] sowie die Regelungen zur Kreditrisikominderung[9] (vgl. Abbildung 5).

Die Verfahren zur PD-Schätzung sollen wesentlich vereinfacht und vergleichbarer gemacht werden. Dabei sollen Ratingverfahren stabile Ergebnisse über Konjunkturzyklen hinweg gewährleisten („rating through the cycle“).

Im F-IRBA wird für die Berücksichtigung des aufsichtlich vorgegebenen Downturn-LGDs eine neue Formel vorgegeben. Die Berücksichtigung eines Downturn-Effekts in der eigenen LGD-Schätzung ist zwar bereits heute notwendig. Allerdings schlägt das Komitee nun eine separate Betrachtung und Schätzung des langjährigen Durchschnitt-LGDs sowie des Downturn-Add-ons vor.[10]

Die CCF-Schätzungen sollen auf Daten basieren, die die Besonderheiten von dem jeweiligen Produkt und Schuldner sowie die Kreditprozesse hinreichend berücksichtigen. Der EAD muss Zinszahlungen und Limitüberziehungen enthalten und sich an ausfallgewichteten, Durchschnitts-EADs vergleichbarer Forderungen orientieren.

Bei der institutsintern ermittelten Restlaufzeit für Kreditfazilitäten ist künftig das Datum des Ablaufs der Linie und nicht wie bisher der Rückzahlungstermin der gegenwärtig ausgereichten Mittel entscheidend.[11] Wenn Kreditderivate oder ähnliche Produkte zur Kreditminderung angerecht werden, entfällt die Möglichkeit zur Anwendung des Double Default Approach. Bei diesem Ansatz konnten bisher die Ausfallwahrscheinlichkeit des originären Schuldners und des Sicherungsgebers verrechnet werden. Für den abgesicherten Teil des Risikopositionswerts darf in diesem Kontext nur noch die PD des Sicherungsgebers und nicht mehr wahlweise auch eine PD zwischen der des Kreditnehmers und der des Garanten angesetzt werden. Auch sind u. a. von bestimmten Bedingungen abhängige Sicherheiten („conditional guarantees“) nicht mehr anrechenbar.

Mit den Vorschlägen zur Restlaufzeit und der Kreditrisikominderung im BCBS #362 wird der Spielraum für institutsindividuelle Verfahren weiter reduziert. Gleichzeitig bezweckt das Konsultationspapier auch hier eine Angleichung an die Vorschläge zum neuen Kreditrisikostandardansatz.[12]

BCBS #362 – Risikoadäquatere Kapitalunterlegung?

Der Intention der Aufsicht, stark differierende Kapitalunterlegungen für dieselben Schuldner zu verhindern, erscheint zunächst sinnvoll, wenn dadurch Fehlsteuerungen in der Kapitalallokation und unzureichenden Kapitalausstattungen in den Instituten entgegengewirkt werden.

Die zwingende Anwendung des KSA für bestimmte Schuldner, begründet in einer geringen statistischen Grundlage für Ausfall- und Verlustbeobachtungen, mag auch nachvollziehbar sein, da in diesen Fällen Modelle ggf. nicht so robust sein mögen, wie in anderen Bereichen. Es ist allerdings überraschend, dass die sonstige Skepsis der Aufsicht gegenüber einem „blinden“ Vertrauen auf externe Ratingurteile quasi in das Gegenteil gedreht wird.

Auch wenn die geringe Anzahl an Ausfall- und Verlustbeobachtungen statistische Modelle angreifbar machen, so ist der Vorteil einer institutsindividuellen Kalibrierung sowie die Berücksichtigung weiterer Informationen und ihre anschließende Bewertung als wesentlich einzuschätzen; zumal diese Modelle bisher durch die Aufsicht zugelassen und regelmäßig überprüft werden sowie jährliche Validierungen stattfinden. Daher wäre es wünschenswert, wenn die Aufsicht diesen Weg konsequenter weiterginge und Anstöße zur Verbesserung der Rating- und Scoringmodelle gibt. Eine stärkere Abhängigkeit von externen Ratingurteilen kann nicht im Sinne einer vorausschauenden Aufsicht sein.

Ferner führen die Einführung weiterer Parameterfloors sowie Änderungen in den Parametern selbst zu fragwürdigen Anreizen: Die Vorschläge könnten Institute zu einer Risikoausweitung verleiten, um den Floors zu entsprechen, wenn sie das ökonomische an das regulatorisch vorgegebene Risiko anpassen.[13] Insgesamt besteht für die Institute die Gefahr, dass nach Umsetzung der neuen IRBA-Vorgaben die Risikogewichte für gleiche Risiken höher als im KSA ausfallen. In diesem Fall hätten Banken auch weniger Anreize, interne Risikomanagementstandards weiterzuentwickeln.

Auswirkung und Handlungsbedarf für Institute

Bezogen auf das Konsultationspapier zum IRB-Ansatz BCBS #362 zeigen erste Auswirkungsanalysen, dass insbesondere die Beschränkung des Anwendungsbereichs vom IRBA die Eigenmittelanforderungen um bis zu 25 % erhöhen. Die Vorschläge zu Floors auf Risikoparameterebene werden je nach der spezifischen Ausgangslage der Banken unterschiedliche Handlungsbedarfe nach sich ziehen. Eine Bewertung der Auswirkungen ist vor dem Hintergrund der bis zum 24. Juni 2016 gelaufenen Konsultationsfrist noch nicht endgültig möglich.

Auch sind die Auswirkungen von BCBS #362 nicht isoliert zu betrachten, da parallel an weiteren Initiativen gearbeitet wird, beispielsweise dem neuen KSA, und dem Standardansatz für Kontrahentenrisiko (SA-CCR). Auch formuliert die EBA mit ihrer IRBA-Roadmap (LINK) neue Anforderungen. Bis Ende 2016 sollen die Vorschläge des BCBS finalisiert sein. Eine Überführung in europäisches Recht findet erst im Anschluss statt. Dennoch empfiehlt es sich, frühzeitig die Auswirkungen holistisch zu analysieren und die erwarteten institutsspezifischen Wechselwirkungen (ggf. annahmenbasiert) zu identifizieren.

Erste Umsetzungsschritte für die Änderungen im IRBA und Ausblick

Für eine zielgerichtete und ergebnisorientierte Vorgehensweise bei der Umsetzung der dargelegten IRBA-Änderungen sind folgende Schritte zu unternehmen:

- Auswirkungsanalyse der neuen Anforderungen aus BCBS #362 unter möglichst weitreichendem Einbezug aller zusätzlich relevanten Basel IV Initiativen

- Erweiterung und Reorganisation der IRBA-Umsetzungssteuerung bzw. Model Change Policy in den Banken mit Fokus auf:

- Beantwortung von Fragestellungen zu Auslegungen, die trotz der Konkretisierungen des neuen Entwurfs bestehen und beantwortet werden müssen

- Bündelung einzelner Änderungen für eine Umsetzung in Linie oder separatem Projekt.

- Analyse der Anpassungsnotwendigkeit bei den Verfahren zur Quantifizierung von Risikoparametern

Aufgrund der mit den vorgeschlagenen Änderungen einhergehenden Tendenz zum Auseinanderlaufen von regulatorischen Kapitalanforderungen eines Instituts und den internen Verfahren zur Risikosteuerung stellt sich auch die Frage nach dem künftigen Stellenwert des IRBA. In dieser Hinsicht wird stets argumentiert, dass langfristig nicht von einem Rückbau des IRBA die Rede sein könne und die Fortentwicklung der institutsinternen Risikogewichtung auch in Zukunft aufsichtlich unterstützt wird.

Analysen zeigen jedoch auch, dass in einigen IRBA-Instituten insbesondere die neuen Floor-Regelungen negativ schlagend werden.

Zudem führt die Erhöhung ökonomischer Risiken, um Aufwendungen für die regulatorischen Mindestanforderungen kompensieren zu können, sicherlich nicht zu einer Verbesserung der Widerstandsfähigkeit der Banken sondern zu erhöhter Volatilität im Bankensektor.