In den letzten Jahren gab es daher stetige Bestrebungen, den Derivatemarkt mittels staatlicher Regulierung besser unter Kontrolle zu bringen. Dabei standen mehrere Aspekte im Fokus. Einerseits die Bestimmung des Risikopositionswertes (oder Exposure) eines Derivatkontrakts, andererseits die Quantifizierung von Effekten bedingt durch Bonitätsverschlechterung der Gegenpartei. Schließlich zielen eine Reihe von Initiativen (wie z.B. EMIR) auf die Vereinheitlichung und Standardisierung des Derivatemarktes ab, unter anderem mit dem Ziel, in Krisenzeiten den volkswirtschaftlichen Schaden gering zu halten. So sollen Derivate künftig hauptsächlich über zentrale Gegenparteien gehandelt werden und Nachschusszahlungen werden auch für OTC-Geschäft ohne zentrale Gegenpartei verpflichtend.

Das Baseler Komitee hat in letzter Zeit eine Reihe von neuen Initiativen vorgeschlagen, die allgemein unter der Begrifflichkeit Basel IV zusammengefasst werden. Im Fokus dieser Artikelreihe stehen zwei dieser neuen Maßnahmen, welche unmittelbar die regulatorische Behandlung von Derivaten novellieren. Hierbei handelt es sich zum einen um einen neuen Standardansatz zur Derivate-Exposureermittlung (SA-CCR) und zum anderen um ein neues Rahmenwerk für das Credit Valuation Adjustment (CVA).

Im vorliegenden Artikel soll der neue Standardansatz zur Derivate-Exposureermittlung präsentiert werden. Zunächst wird eine kurze Übersicht gegeben über die Entwicklung regulatorischer Vorgaben zur Berechnung des Exposurewertes von Derivaten. Es folgt eine genauere Beschreibung inklusive Auswirkungsanalysen für die unmittelbar bevorstehende Neuerung des Standardansatzes. Das Thema CVA hingegen wird in einem separaten Artikel behandelt.

Die regulatorische Ermittlung des Derivateexposures

Die Berücksichtigung besonderer Methoden zur Ermittlung des Exposurewertes ist von Beginn an Bestand der Baseler Konsultationen gewesen. So fanden bereits im Rahmenwerk von Basel I erste Add-Ons für Zinsderivate Eingang. Mitte der 1990er Jahre folgte die Erweiterung dieser Methode, welche fortan als Marktbewertungsmethode bezeichnet wurde. Wenn auch mit Basel II mit der internen Methode und der Standardmethode zwei alternative Ansätze folgten, und für Institute mit eingeschränkten Handelsaktivitäten eine vereinfachte Methode in Form der Ursprungslaufzeitmethode eingeführt wurde, ist die Marktbewertungsmethode bis zum heutigen Tag dominierend gemessen an der Anzahl der Institute, bei welchen Sie Verwendung findet. Der Gesamtbetrag des Exposures ergibt sich dabei grundsätzlich aus der Summe der Wiederbeschaffungswerte und des Potential Future Exposures, also eines Aufschlags, in welchem mögliche zukünftige Wertentwicklungen der Derivate reflektiert werden sollen. Dieser wiederum entspricht der Summe aller Add-Ons. Zu deren Berechnung werden die Nominalwerte der Positionen mit einem von der Derivateart und Restlaufzeit abhängigem Prozentsatz gewichtet. Eine implizite Berücksichtigung von Hedging innerhalb eines Nettingset erfolgt über die Gewichtung der aggregierten Add-Ons mittels Net Gross Ratio.

Während die Marktbewertungsmethode durch Ihre Einfachheit besticht, konnte sich die Standardmethode insbesondere aufgrund Ihrer deutlich höheren Komplexität nicht etablieren. In vielen Aspekten ist die Standardmethode nicht frei von internen Berechnungslogiken mit entsprechend hohen methodischen Anforderungen und großem Implementierungsaufwand. Eine gemeinsame Schwäche der Standardmethode und der Marktbewertungsmethode jedoch besteht in einem Mangel an Reflexion von Risiken in Stressperioden, wie nicht zuletzt in der Finanzmarktkrise von 2008 deutlich wurde. Weitere zentrale Schwächen beider Ansätze waren die mangelnde beziehungsweise sehr oberflächliche Berücksichtigung von Hedging- und Nettingeffekten sowie die nicht vorhandene Differenzierung zwischen Transaktionen mit beziehungsweise ohne bestehende Nachschussvereinbarung.

Der Standardansatz für Kontrahentenrisiken

Vor dem Hintergrund der gemeinsamen Schwächen der Marktbewertungsmethode und der Standardmethode beschloss das Baseler Komitee eine gänzlich neue Methodik zur Exposureermittlung von Derivaten einzuführen. So startete 2013 die Konsultationsphase für die Non-Internal Model Method (NIMM), welche sowohl die Standardmethode als auch die Marktbewertungsmethode ersetzen soll. Eine Prüfung zum künftigen Umgang mit der Ursprungslaufzeitmethode wurde zudem kürzlich seitens der EBA angeregt. Im zweiten Konsultationspapier von 2014 präzisierte das Komitee den neuen Ansatz, nun unter dem Namen The Standardised Approach for Counterparty Credit Risk (SA-CCR). Die Übernahme in geltendes Recht vorausgesetzt, tritt der SA-CCR laut BCBS#279 bereits im Januar 2017 in Kraft, wenngleich mit voranschreitender Zeit ohne Ratifikation eine Verschiebung immer wahrscheinlicher wird.

Auch wenn sich in Anlehnung an die Marktbewertungsmethode formal die Exposure-Kalkulation gemäß SA-CCR im Wesentlichen ebenfalls aus der Zusammensetzung von Wiederbeschaffungskosten und Potential Future Exposure ergibt, so sind die Unterschiede zur Marktbewertungsmethode dennoch markant. Dies beginnt in der expliziten Berücksichtigung des Umstandes, ob einer Transaktion eine Nachschussvereinbarung zu Grunde liegt oder nicht, was einen unmittelbaren Einfluss auf die Ermittlung der Wiederbeschaffungskosten hat. Während die auf den Wert null gekappten Wiederbeschaffungskosten von Transaktionen ohne Nachschussvereinbarungen dem Marktwert abzüglich gestellter Sicherheiten entspricht, ist dieser Betrag bei Transaktionen mit Nachschussvereinbarung nur ausschlaggebend, sofern dieser größer ist als das größtmögliche Exposure, welches keinen Margin Call auslöst.

Die Ermittlung des Potential Future Exposures gemäß SA-CCR unterscheidet sich massiv im Vergleich zum Vorgehensmodell in der Marktbewertungsmethode. Für jedes existierende Nettingset wird für fünf unterschiedliche Assetklassen, namentlich Zins, Kredit, Aktien, Rohstoffe und Fremdwährung, separiert voneinander ein Add-On kalkuliert und anschließend aggregiert. Wenngleich das Vorgehen in einer Vielzahl von Aspekten zwischen den Assetklassen erheblich voneinander divergiert, lässt sich der grundsätzliche Ansatz wie folgt skizzieren:

- Basierend auf dem Nominalwert eines Derivats wird ein angepasster Nominalwert (Adjusted Notional) ermittelt, welcher für Zins- und Kreditderivate von einem aufsichtsrechtlichen Laufzeitfaktor abhängt.

- Ein genereller Laufzeitfaktor wird ermittelt, welcher für Transaktionen ohne Nachschussvereinbarung grundsätzlich der Restlaufzeit entspricht. Sofern eine Nachschussvereinbarung existiert, spiegelt der Laufzeitfaktor mittels der Margining Period of Risk den Zeitraum bis zur Glattstellung nach potenziellem Ausfall der Gegenpartei wider.

- Ein Supervisory Delta Adjustment wird vorgenommen. Hierbei wird der Adjusted Notional mit einem Supervisory Delta multipliziert, welcher davon abhängt, ob es sich um eine Long oder Short Position handelt und ob es sich bei dem Geschäft um eine Option, eine CDO oder ein sonstiges Derivat handelt. Das Ergebnis stellt den sogenannten Effective Notional Amount dar.

- Ein geschäftsspezifischer aufsichtsrechtlicher Faktor, welcher die Volatilität widerspiegelt, wird auf den Effective Notional Amount angewendet.

- Innerhalb einer jeden Assetklasse werden die einzelnen Trades in vordefinierte Hedging Sets und auf Hedging Set Niveau unter Berücksichtigung spezifischer Verrechnungslogiken, abhängig von aufsichtsrechtlich vorgegebenen Korrelationsparametern, aggregiert. Es folgt die Aggregation auf Assetklassen-Ebene.

Anschließend wird das aggregierte Add-On mit einem Multiplikator gewichtet, der im Falle einer Übersicherung einen Wert kleiner als Eins annimmt, jedoch durch einen von der Aussicht vorgegebenen Floor nicht Null werden kann. Der Vorschlag des Basler Komitees für den Floor liegt bei 5%.

Sind sowohl die aggregierten Wiederbeschaffungswerte als auch das Potential Future Exposure ermittelt, ergibt die Summe beider Komponenten gewichtet mit einem Aufschlag für Modellrisiken den Exposurewert für das entsprechende Derivateportfolio. Die Anwendung eines zusätzlichen Faktors für Modellrisiken ist bereits aus der aktuellen Interne-Modelle-Methode bekannt. Hier beträgt dieser 1,4. In identischer Höhe ist die Übernahme in den SA-CCR vorgesehen.

Quantitative Auswirkungen und Gegenmaßnahmen

Durch eine alternativlose Streichung der Marktbewertungsmethode in der europäischen Rechtsprechung würde unweigerlich eine Vielzahl von Instituten von der Einführung des SA-CCR betroffen sein. Es würde nicht nur ein unmittelbarer Handlungsdruck zur Umsetzung auf die Institute, welche derzeit die Marktbewertungsmethode oder den Standardansatz anwenden, zukommen, vielmehr würde aus den erheblichen Neuerungen der Berechnungsmethode ohne weitere Gegenmaßnahmen ein Strukturbruch im ausgewiesen Derivate-Exposure resultieren.

zeb hat Simulationsrechnungen, basierend auf einer Monte-Carlo-Simulation über eine bankdurchschnittliche Portfoliostruktur, durchgeführt, um den SA-CCR-Effekt approximativ quantifizieren und Treiber von Exposureänderungen identifizieren zu können. Hierbei wurden verschiedene Annahmen über die Verteilung auf Assetklassen, Nettingeffekte, Anteil der Positionen mit Nachschussvereinbarung sowie Höhe der Besicherung getroffen.

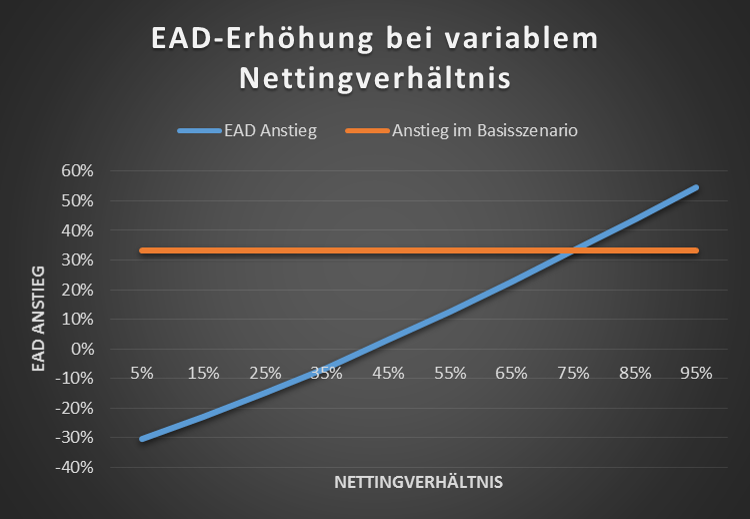

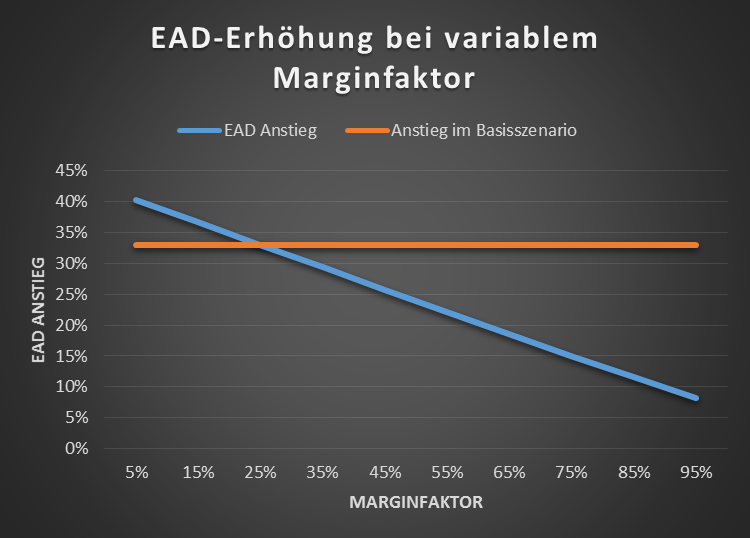

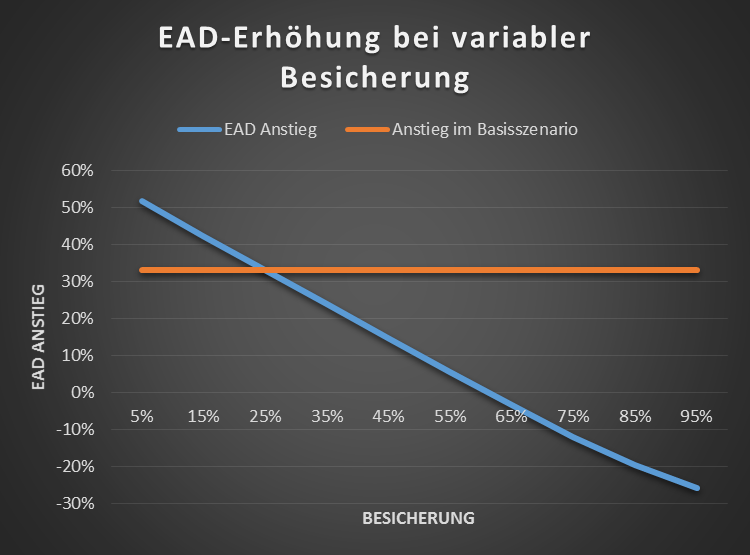

In einem Basisszenario, in welchem sich die Portfoliostruktur als Durchschnittsgröße über eine Auswahl deutscher Banken darstellt, wurde zunächst ein Exposureanstieg im Vergleich zur Kalkulation unter der Marktbewertungsmethode von gut 30% ermittelt. Anschließend wurden die oben erwähnten Parameter variiert, um eine mittlere Exposureentwicklung unter Änderung der Schlüsselparameter zu simulieren und so Mitigationsmöglichkeiten zu identifizieren. Dabei wurde die Marktbewertungsmethode im Basisszenario mit der SA-CCR-Methodik unter variiertem Parameter verglichen. Die Auswirkungen unter Parametervariation sind in den folgenden Abbildungen dargestellt.

In einer ersten Simulation wurde das Nettingverhältnis variiert. Dies ist das Verhältnis von Netto- zu Bruttomarktwert, wobei der Nettomarktwert durch Netting von Derivaten positiver und negativer Marktwerte im Rahmen eines Nettingrahmenvertrages ermittelt wird. Ein deutlicher Anstieg im Basisszenario kann durch anschließende Verbesserung des Nettingverhältnisses in SA-CCR signifikant verringert werden.

In einer zweiten Simulation wurde der Einfluss des Marginfaktors untersucht. Dieser stellt den Anteil von Nettingbündeln am Gesamt-Derivateportfolio dar, welche durch eine Nachschussvereinbarung abgesichert sind. Hier ist eines der zentralen Ziele des Komitees zu erkennen, einen Anreiz zur Ausweitung von Nachschussvereinbarungen zu schaffen. Dies kommt in einer deutlichen EAD-Reduktion bei Erhöhung des Marginfaktors zum Ausdruck.

Schließlich wurde die Auswirkung von Derivat-Sicherheiten untersucht („Collateralisation“). Der in der Abbildung angegebene Besicherungswert (in %) stellt dabei die mittlere Höhe der Besicherung eines Derivatekontraktes, anteilig an seinem Marktwert, dar.

Im Ergebnis bleibt festzuhalten, dass in der aktuellen Portfoliostruktur bei vielen Banken ein Exposureanstieg durch SA-CCR erwartet werden kann, jedoch mehrere Parameter zur Verfügung stehen, mittels derer diesem Effekt entgegengewirkt werden kann. Ohne Eingriffe in die bestehende Portfoliostruktur legen die Ergebnisse der Simulationen vor allem drei Stellhebel nahe, mit welchen das regulatorische Derivate-Exposure gesenkt werden kann:

- Ausweitung Netting: Je größer der Nettingeffekt, i.e. die Reduktion des aggregierten Marktwertes in einem Portfolio, desto geringer sind unter sonst gleichen Bedingungen die Replacement Costs. Nun ist die Entwicklung der Marktwerte keine steuerbare Größe, jedoch kann über die Ausweitung von Nettingrahmenverträgen ein deutlicher Effekt der Portfolioreduktion erreicht werden.

- Ausweitung von Nachschussvereinbarungen: Wenngleich Nachschussvereinbarungen in der Marktbewertungsmethode keinerlei Einfluss auf das Derivate-Exposure haben, werden im SA-CCR massive Anreize gesetzt, Geschäfte unter die Verwendung von Nachschussvereinbarungen zu stellen. Zwar wird EMIR unweigerlich dafür sorgen, dass Neugeschäfte künftig in der Regel nicht ohne Nachschussvereinbarung abgeschlossen werden, es dürfte sich aber auch für das Bestandsgeschäft lohnen, nachträglich entsprechende Verträge abzuschließen. So zeigt eine Simulation auf das Musterportfolio, dass eine Erhöhung des Volumenanteils von Positionen unter einer Nachschussvereinbarung von 25% auf 75% das Derivate-Exposure um deutlich mehr als 10% senkt.

- Erhöhung der Sicherheiten: Wie auch in der Marktbewertungsmethode ist die Ausweitung der erhaltenen Sicherheiten ein geeignetes Mittel, das grundsätzlich unmittelbar den Exposure-Wert eines Portfolios reduziert. Über die Möglichkeit der Übersicherung kann im SA-CCR der Effekt jedoch deutlich ausgeweitet werden.

Eine Exposure-Reduzierung kann ebenfalls über eine große Zahl von expliziten bankindividuellen Portfolioptimierungsmaßnahmen erreicht werden. Zwei Beispiele, die mit dem SA-CCR an Bedeutung gewonnen haben, sollen erwähnt werden:

- Laufzeitoptimierung: Während in der Marktbewertungsmethode die Laufzeit einer Position die Funktion der Zuordnung von prozentualen Aufschlägen mittels Laufzeitbändern hat, steigt der Einfluss von Laufzeiten im SA-CCR dahingehend, dass die exakte Laufzeit jedes Geschäfts unmittelbar Einfluss auf die Kalkulationsergebnisse hat. Vor diesem Hintergrund steigt die Bedeutung einer strategischen Reduktion von Restlaufzeiten.

- Optionen: Eine spezifische Behandlung von Optionen existiert in der Marktbewertungsmethode nicht. Im SA-CCR hat beispielsweise nicht nur der relative Anteil von Optionen im Portfolio einen Einfluss auf Kalkulationsergebnisse, sondern auch das Verhältnis von Long zu Short Positionen. Unter diesem Aspekt sollte die Portfolioausrichtung neu überdacht werden.

Schon die hier erwähnten Möglichkeiten zur Exposure-Reduktion lassen erahnen, dass sich kein Institut zwangläufig mit einem dauerhaft erhöhten Derivate-Exposure abfinden muss. Vielmehr ist festzustellen, dass durch eine Kombination verschiedener Maßnahmen sogar eine Reduktion erreicht werden kann.

Fazit

Insgesamt bleibt festzuhalten dass kein meldepflichtiges Institut darum herumkommt, Handlungsbedarf aufgrund der anstehenden regulatorischen Neuerungen im Derivatebereich frühzeitig zu prüfen. Für eine Vielzahl von Instituten ist es unumgänglich, im Vorfeld Handlungsfelder zu identifizieren, Impactanalysen durchzuführen und Implementierungsmaßnahmen zu planen und zu initiieren. Zusätzlich sollte auf Basis institutsspezifischer quantitativer Auswirkungsanalysen Mitigationspotenzial aufgedeckt und strategische Maßnahmen zu dessen Hebung eingeleitet werden.

In einem weiteren Artikel zur Thematik der Derivate in Basel IV wird auf die Änderungen im Rahmen des neuen CVA-Frameworks eingegangen.