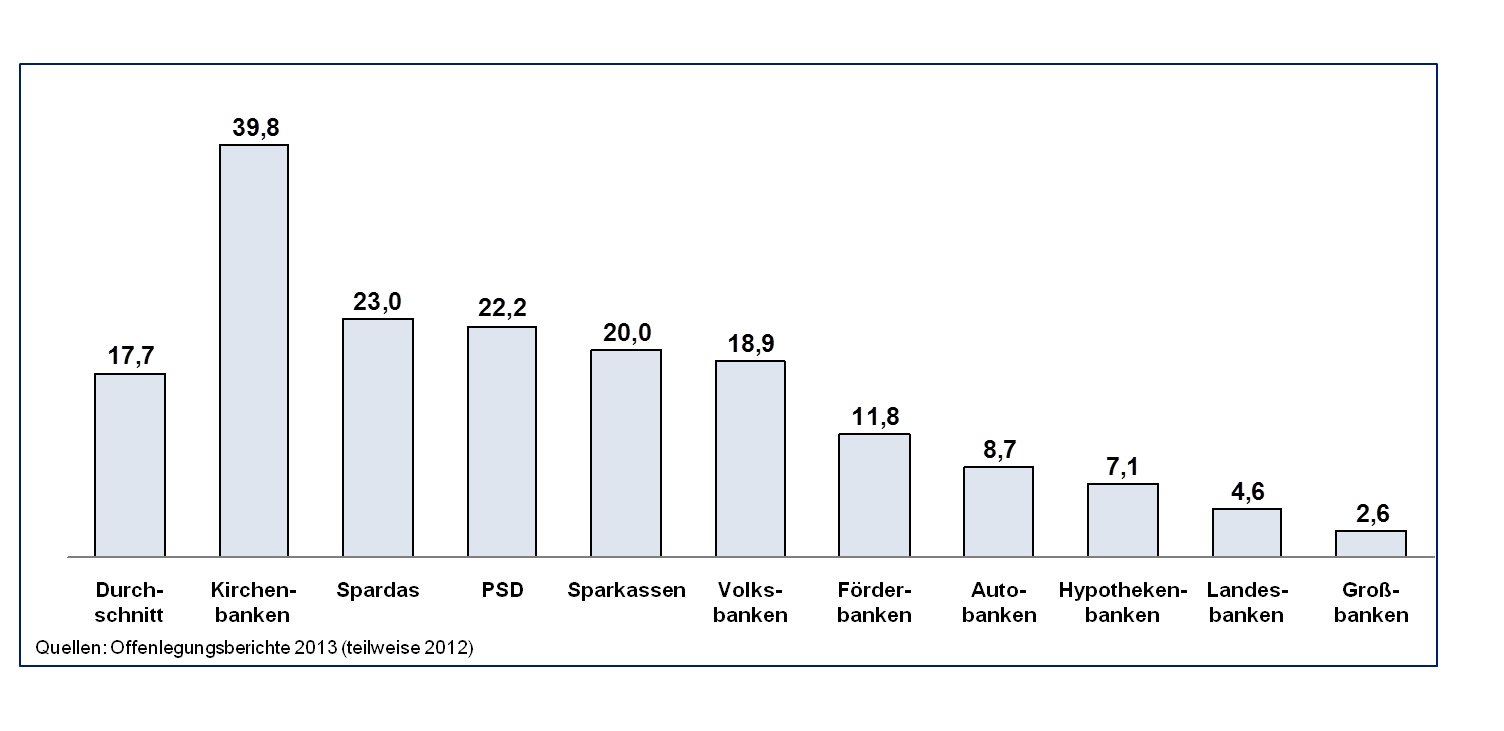

Bei der Analyse des Basel-II-Zinsrisiko-Koeffizienten, bei dem der Barwertverlust im Falle eines Adhoc-Zinsshifts von +/-200 BP ins Verhältnis zu den regulatorischen Eigenmitteln gesetzt wird[4], zeigt sich ein heterogenes Bild innerhalb der betrachteten Stichprobe (vgl. Abbildung 1). Während der Koeffizient der Groß- und Landesbanken sowie der Spezialinstitute deutlich unterhalb des aufsichtlichen Schwellenwerts von 20% liegt, bewegen sich die Primärbanken nahe an diesem Wert und teilweise auch darüber. Der einfache Durchschnitt der Stichprobe stellt sich bei knapp 18% ein. Der Zinsrisiko-Koeffizient verdeutlicht damit die Bedeutung der Fristentransformation insbesondere für deutsche Retailbanken, die sich oftmals „natürlich“ aus den Laufzeitpräferenzen von kurzfristig orientierten Einlegern und langfristig orientierten Kreditnehmern im Kundengeschäft ergibt. Im Einklang mit Geschäftsmodell nutzen viele Retailbanken diese „natürliche Fristentransformation“, um damit relevante Beiträge zum Zinsüberschuss zu erzielen.

Abbildung 1: Barwertverlust aus dem Basel-II-Zinsschock (+/-200 BP) in % der regulatorischen Eigenmittel

Abbildung 1: Barwertverlust aus dem Basel-II-Zinsschock (+/-200 BP) in % der regulatorischen EigenmittelVor dem Hintergrund der Bedeutung der Fristentransformation stellt sich die Frage, wie sich eine potenzielle Eigenmittelunterlegung von ZÄR im Anlagebuch auf die Solvabilität deutscher Banken auswirkt. Um bei bislang unbekannten Unterlegungsvorschriften einen ersten Anhaltspunkt für den potenziellen Einfluss auf die Solvabilität zu erhalten, hat zeb in der Analyse angenommen, dass der Barwertverlust im Basel-II-Zinsschock analog zu den Marktpreisrisiken der Säule I die risikogewichteten Aktiva erhöht und somit die Gesamtkapitalkennziffer beeinflusst.

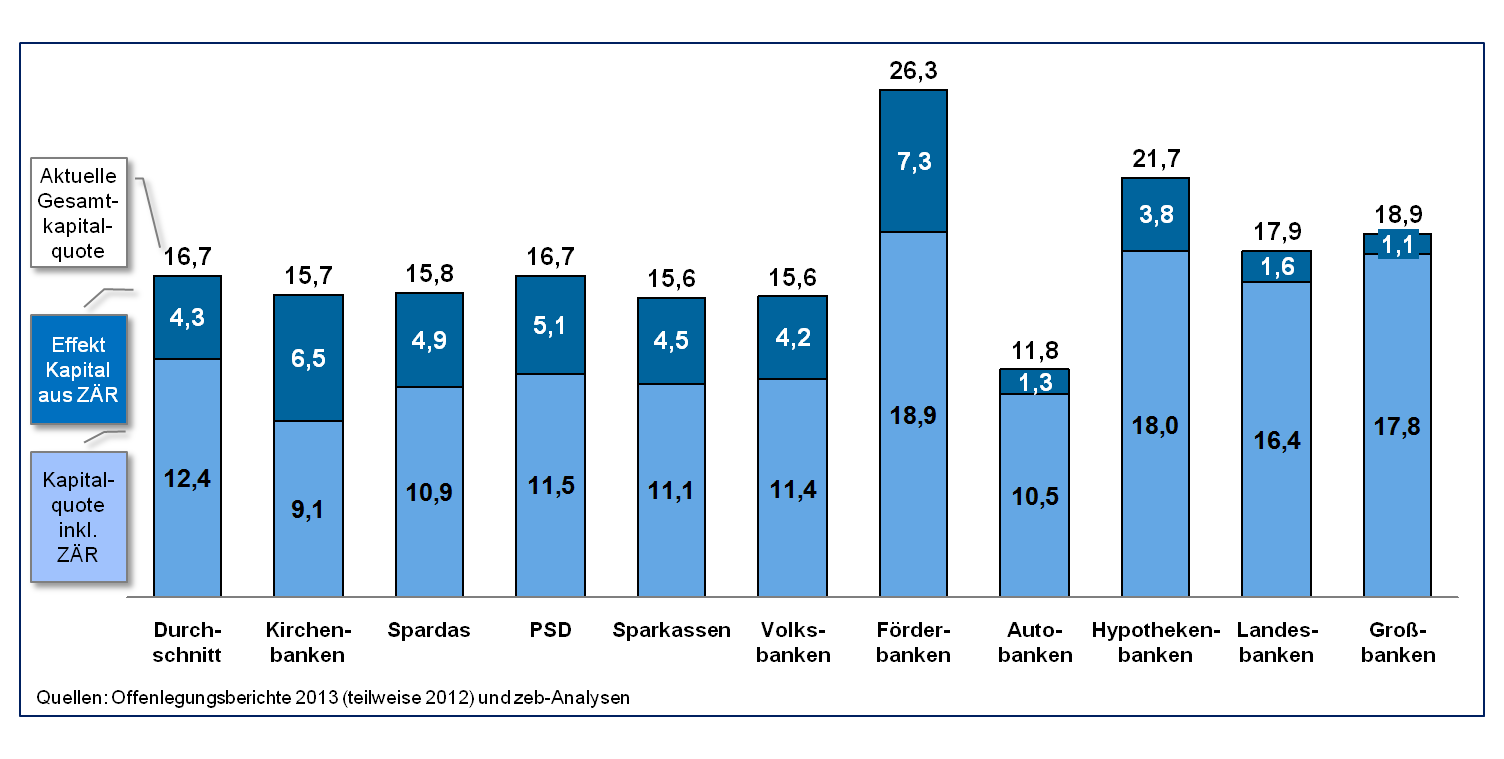

Die in Abbildung 2 dargestellten Ergebnisse zeigen für alle Sektoren signifikante Rückgänge der Gesamtkapitalkennziffer. In der Ausgangssituation weisen die Kreditinstitute im Durchschnitt eine Gesamtkapitalkennziffer von knapp 17% auf, die sich bei der angenommenen Eigenmittelunterlegung durchschnittlich um ca. 4,3%-Punkte reduziert. Während die Reduktion für Groß- und Landesbanken zwar moderat, aber durchaus spürbar bei ca. 1,1%-Punkten bzw. 1,6%-Punkten liegt, wären erwartungsgemäß insbesondere deutsche Retailbanken von einer derartigen Unterlegungspflicht betroffen. Typische Sparkassen und Volksbanken sähen sich einem Rückgang von 4-4,5%-Punkten gegenüber. Sparda-, PSD- und auch Kirchenbanken hätten c.p. teils deutlich höhere Rückgänge in der Kapitalkennziffer zu verzeichnen.

Abbildung 2: Auswirkung auf Kapitalquote bei der Berücksichtigung von ZÄR als RWA

Abbildung 2: Auswirkung auf Kapitalquote bei der Berücksichtigung von ZÄR als RWADie durch gemäß Basel III ohnehin erhöhten Eigenmittelanforderungen würden sich folglich bei unveränderter Fristentransformation zusätzlich verschärfen. Um einen signifikanten Rückgang der Gesamtkapitalkennziffer zu vermeiden, resultiert alternativ zum zusätzlichen Eigenmittelaufbau der Impuls, die Fristentransformation bspw. durch entsprechenden Derivateeinsatz zu reduzieren. Unabhängig von der aktuell zunehmenden Inattraktivität der Fristentransformation aufgrund der Zinskurvenverflachung würde eine derartige Eigenmittelunterlegung die bisher bedeutsame Ergebnisquelle beschränken. Dies ist umso relevanter, als dass gemäß institutsspezifischen zeb-Analysen ein angemessenes Ausmaß an Fristentransformation bei vielen Primärbanken in den vergangenen Jahren dazu beitragen konnte, Rückgänge im Zinsüberschuss aufgrund Margenerosion zumindest partiell zu kompensieren.

Von besonderer Bedeutung für die Eigenmittelunterlegung wird zusätzlich der Umgang mit Produkten sein, die eine unbestimmte Zins- und/oder Kapitalbindung aufweisen. So hängt das Ausmaß des Zinsänderungsrisikos im Anlagebuch zu einem nicht unerheblichen Anteil davon ab, mit welchen Dispositionsvorgaben bzw. Ablauffiktionen Sicht- und Spareinlagen modelliert werden. In Abhängigkeit des Geschäftsmodells und des institutsspezifischen Charakters des Produkts unterscheiden sich die Modellierungen der Institute teilweise deutlich[5]. Insofern bleibt abzuwarten, wie die Aufsicht den Trade-off zwischen der betriebswirtschaftlich notwendigen Gestaltbarkeit der Dispositionsvorgaben durch die Institute und der Anforderung nach größtmöglicher Objektivität und Vergleichbarkeit aufgrund der Eigenmittelunterlegung löst. Potenzielle Standardisierungen und Limitierungen im Rahmen der Modellierung von Sicht- und Spareinlagen würden sich nachhaltig auf die Fristentransformation auswirken und einen zusätzlichen Eingriff in die Banksteuerung darstellen.

Fazit

Mit der sich abzeichnenden Eigenmittelunterlegungspflicht von Zinsänderungsrisiken im Anlagebuch wird insbesondere für deutsche Banken Handlungsdruck entstehen, für die die Fristentransformation im europäischen Vergleich eine besondere Bedeutung einnimmt. Auch wenn Konkretisierungen zu potenziellen Berechnungsvorschriften bislang nicht veröffentlicht wurden, sind gemäß zeb-Berechnungen signifikante Auswirkungen auf die Solvabilität zu erwarten. Somit besteht für die Kreditinstitute die Notwendigkeit entweder die eigene Kapitalbasis weiter zu stärken oder das Maß an Fristentransformation einzuschränken. Beide Maßnahmen üben weiteren Druck auf die Eigenkapitalrendite aus. Mögliche Restriktionen bei der Modellierung und Bewirtschaftung von variablen Einlagen würden die Handlungsspielräume für die Banken zusätzlich einschränken. Neben der anhaltenden Niedrigzinsphase und der Vielzahl an regulatorischen Initiativen kommen hier also weitere signifikante Herausforderungen auf die Banken zu, die es institutsindividuell zu analysieren und bewerten gilt. zeb begleitet Kreditinstitute bei der Umsetzung von Auswirkungsanalysen und deren Bewertung im Kontext der grds. Eigenkapitalknapptheit und aktuellen Ertragsschwäche heutiger Banken. Es erscheint wichtig, bei den anstehenden Neuausrichtungen der Institute nicht nur auf Niedrigzinsniveaus und Basel III induzierte Veränderungen abzustellen. Vielmehr ist ein Gesamtzielbild – auch unter Beachtung von neuen Anforderungen an die Bankbuch-Steuerung und weiterer sich abzeichnender Regularien[6] – zu entwerfen.

[1] Die Aufsicht behält sich jedoch vor, bei Überschreitung eines Basel-II-Zinsrisiko-Koeffizienten von 20% die Angemessenheit der Eigenmittel zu überprüfen. Vgl. BaFin-Rundschreiben (BA) 11/2011.

[2] Neben den Zinsänderungsrisiken wird in der gleichen Arbeitsgruppe auch die Unterlegung von Credit-Spread-Risiken mit Eigenkapital diskutiert.

[3] Primär basieren die Analysen auf Veröffentlichungen für 2013, vereinzelt auf Veröffentlichungen für 2012.

[4] Das Szenario sieht eine adhoc Parallelverschiebung der Zinsstrukturkurve um 200 Basispunkte nach oben und nach unten (keine Negativzinsbetrachtung) vor. Vgl. BaFin-Rundschreiben (BA) 11/2011.

[5] Siehe dazu auch den korrespondierenden BankingHub-Artikel

[6] Hier seien insb. die angedachten Floor-Regelungen für IRBA-Institute und die Neubewertung der Handelsbücher zu nennen.