Anforderungen der EBA-Leitlinien

Einer der zentralen regulatorischen Bausteine des Managements von Zinsänderungsrisiken ist die Ermittlung der Auswirkung des Standardzinsschocks. Dessen Berechnung und Meldung wurde bisher im Rundschreiben 11/2011 (BA) der BaFin geregelt, ist aber ebenso eine der tragenden Säulen der neuen EBA-Leitlinien und wird dort in den übergeordneten Leitlinien im Unterkapital IRRBB 5 geregelt. Vor diesem Hintergrund arbeitet der folgende Beitrag die spezifischen Unterschiede zwischen der Ermittlung der Auswirkung des Standardzinsschocks nach Rundschreiben 11/2011 (BA) und den neuen EBA-Leitlinien heraus und leitet die sich daraus ergebenden Herausforderungen für die Institute ab.

Vergleich zwischen Standardzinsschock nach RS 11/2011 (BA) und EBA-Leitlinien

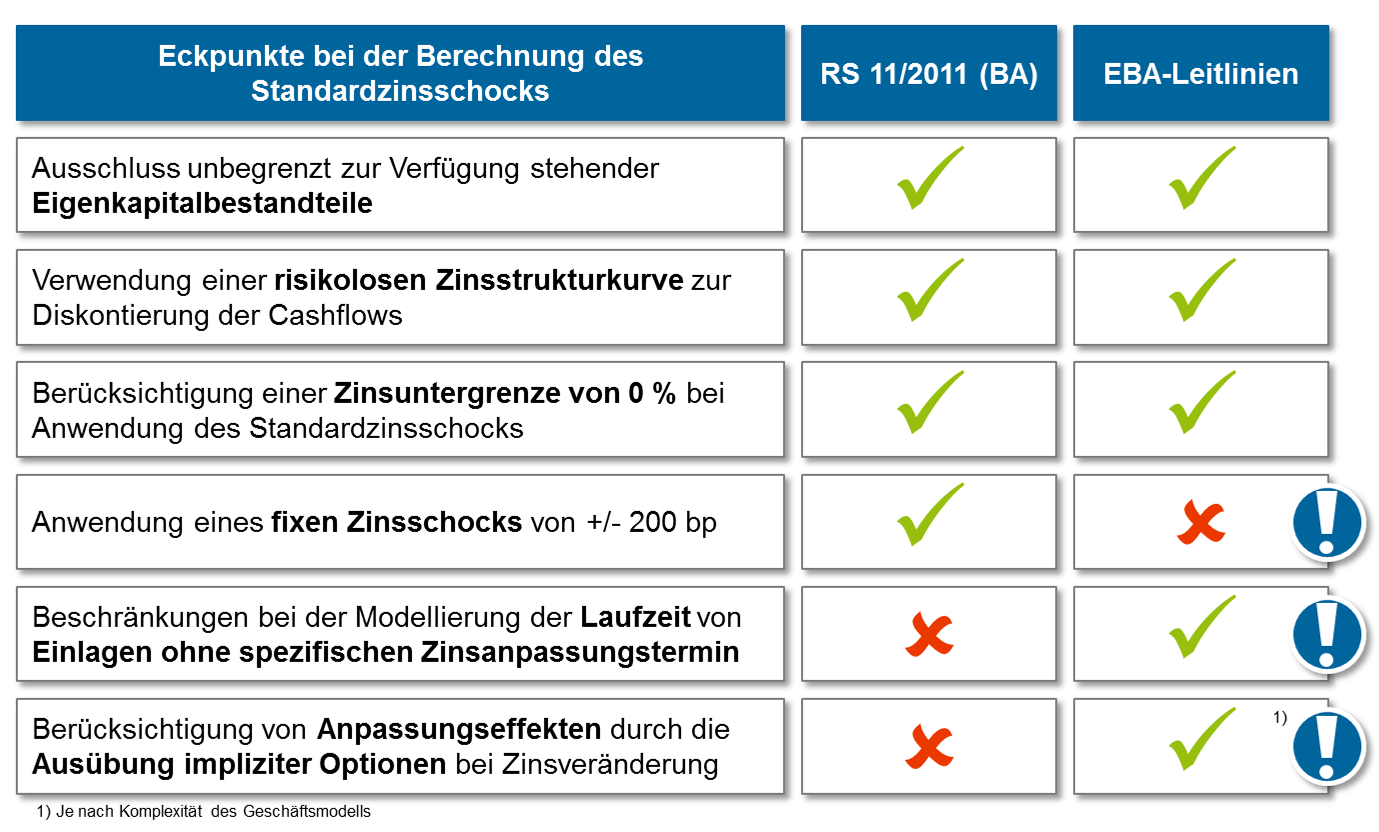

Die aufsichtliche Intention zur Berechnung der Auswirkung des Standardzinsschocks als Indikator für das Zinsänderungsrisiko im Anlagebuch ist nach beiden Methoden grundsätzlich vergleichbar. Dazu wird die barwertige Auswirkung eines ad hoc wirkenden Zinsschocks auf das Bankbuch ermittelt und in Relation zu den verfügbaren Eigenmitteln gesetzt. Zu berücksichtigende Bestandteile sind dabei nach beiden Methoden sämtliche zinstragende bilanzielle und außerbilanzielle Positionen des Bankbuchs, wobei unbegrenzt zur Verfügung stehende Eigenkapitalbestandteile von der Berechnung ausgeschlossen sind. In Abbildung 1 werden Gemeinsamkeiten und zentrale Unterschiede bei der Berechnung nach gültigem Rundschreiben und den EBA-Leitlinien dargestellt.

Abbildung 1: Gegenüberstellung der Eckpunkte des Standardzinsschocks gem. RS 11/2011 (BA) und EBA-Leitlinien

Abbildung 1: Gegenüberstellung der Eckpunkte des Standardzinsschocks gem. RS 11/2011 (BA) und EBA-LeitlinienWie in Abbildung 1 skizziert bestehen in den Vorgaben zur Berechnung des Standardzinsschocks nach gültigem Rundschreiben und den EBA-Leitlinien drei zentrale Unterschiede, welche im Folgenden detailliert werden:

1. Der anzuwendende Zinsschock ist nicht mehr auf +/- 200 Basispunkte beschränkt

Der erste zentrale Unterschied ergibt sich bereits bei der Bemessung des anzuwendenden Zinsschocks. Während nach RS 11/2011 (BA) mit einer einfachen Parallelverschiebung der Zinsstrukturkurve um 200 Basispunkte nach oben und unten (Untergrenze bei 0 %) gerechnet wird, ist nach den EBA-Leitlinien das Maximum eines 200-Basispunkte-Schocks und einer historisch beobachtbaren Zinsveränderung heranzuziehen. Sollte die historische, beobachtbare, eintägige Zinsänderung, berechnet unter Verwendung des 1. und 99. Perzentils und heraufskaliert auf ein 240-Tage-Jahr, den 200-Basispunkte-Schock übersteigen, ist dieser Wert für den Zinsschock anzusetzen. Die eintägige Zinsänderung bezieht sich hier auf einen Betrachtungszeitraum von fünf Jahren. Institute müssen somit prinzipiell vor jeder Rechnung diesen Sachverhalt anhand der Datenhistorie prüfen und gegebenenfalls den höheren Zinsschock anwenden. Dies führt einerseits zu gestiegenen Anforderungen bei der Berechnung, andererseits resultiert ein eventuell höherer Wert für den Zinsschock in einem höheren barwertigen Zinsänderungsrisiko bzw. einem größeren Zinsrisikokoeffzienten.

2. Kundeneinlagen dürfen im Durchschnitt maximal über fünf Jahre ausgerollt werden

Die Annahme für die Laufzeit der Einlagen ohne spezifischen Anpassungstermin, also unbefristete Kundeneinlagen, die der Kunde jederzeit abziehen kann, darf gemäß EBA-Leitlinien maximal durchschnittlich fünf Jahre betragen. Institute werden somit in der Modellierung der Laufzeiten unbefristeter Einlagen eingeschränkt, was verhindern soll, dass durch zu lange Laufzeitannahmen das in den längeren Laufzeitbändern liegende Zinsänderungsrisiko unterschätzt wird.

Die EBA-Leitlinien gehen mit diesem Schritt in eine ähnliche Richtung wie das im Juni 2015 vom Basler Ausschuss für Bankenaufsicht (BCBS) veröffentlichte Konsultationspapier „Interest rate risk in the banking book“ (BCBS #319). Dort wird je nach Art der Einlage eine strikte Ablauffiktion vorgegeben, was im Vergleich zu den Vorgaben der EBA zu noch kürzeren durchschnittlichen Laufzeiten für unbefristete Einlagen führt. Da sich die EBA explizit vorbehält, die Leitlinie bei grundlegender Änderung der Behandlung des Zinsänderungsrisikos im Bankbuch durch das BCBS entsprechend anzupassen, ist eine weitere Restriktion der Laufzeiten für Einlagen bzw. für bestimmte Arten von Einlagen nicht auszuschließen. Je nach Modellierung der Ablauffiktion, die bisher den Berechnungen der Institute zugrunde liegt, ergibt sich somit bereits im Status quo der EBA-Leitlinien ein weiterer potenziell risikoerhöhender Faktor, der bei einer weiteren Verschärfung eine größere Wirkung entfalten könnte.

3. Differenzierung zwischen einer statischen und dynamischen Messmethodik

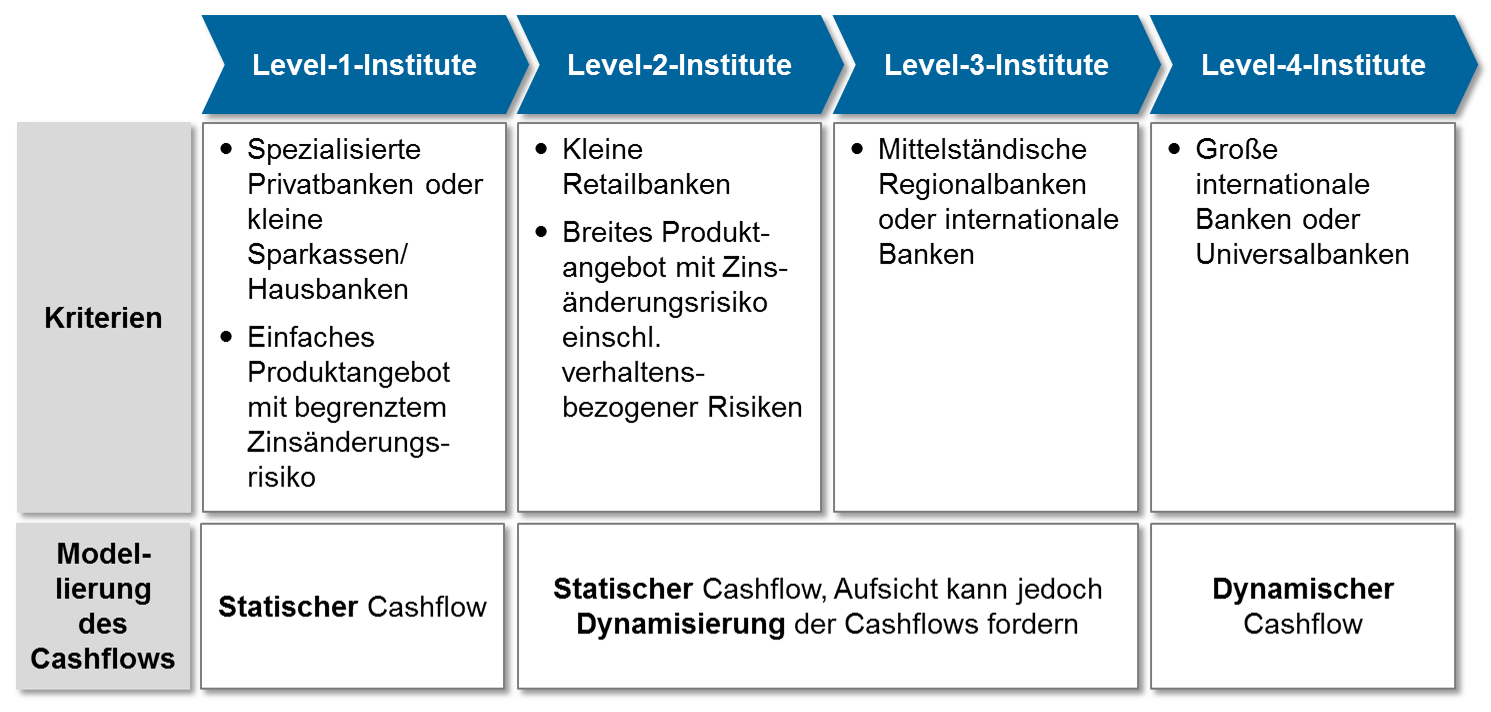

Grundsätzlich lässt sich bei Modellen, die bei der Berechnung von Zinsänderungsrisiken zum Einsatz kommen, zwischen statischen und dynamischen Modellen unterscheiden. Statische Modelle berücksichtigen keine Anpassungseffekte des zugrunde liegenden Cashflows in Abhängigkeit der Veränderung der Marktzinsen und betrachten nur die Bestandsabläufe und die dazugehörigen Zinszahlungen im Portfolio zum Beobachtungszeitpunkt. Dynamische Modelle hingegen berücksichtigen Anpassungseffekte infolge von Zinsveränderungen. Der zugrunde liegende Cashflow verändert sich also je nach unterstelltem Zinsszenario aufgrund von zinsabhängigen Veränderungen des Kundenverhaltens, wodurch das Risiko aus impliziten Optionen berücksichtigt wird. Nach RS 11/2011 (BA) sind zwar in Bankprodukten enthaltene Optionen in die Modellierung des Zinsschocks einzubeziehen, allerdings wird bzgl. der Berechnung der Auswirkung des Standardzinsschocks ausdrücklich auf die statische Betrachtung abgestellt. Anpassungseffekte sind demnach nicht zu berücksichtigen. Die EBA-Leitlinien hingegen gehen bei der Bestimmung eines passenden Modellansatzes zweistufig vor. Je nach Komplexität des Geschäftsmodells ist ein Institut zwischen Level 1 (geringe Komplexität) und Level 4 (hohe Komplexität) einzuordnen. Auf Basis der Einordnung des Instituts geben die EBA-Leitlinien dann verschiedene Differenziertheitsstufen für die Modellierung vor. Mit steigender Komplexität des Geschäftsmodells wachsen die Anforderungen an den Grad der Granularität für die zugrunde liegenden Cashflows sowie die oben beschriebene Berücksichtigung dynamischer Zusammenhänge zwischen Zinsstruktur und Ausübung von impliziten Optionsrechten. Unabhängig von der Komplexität und damit abweichend von diesem Schema sollten die Institute Modellansätze verwenden, die das spezifische Geschäftsmodell des Instituts widerspiegeln. Ist das spezifische Geschäftsmodell also durch das Eingehen von Optionsrisiken im Kundengeschäft gekennzeichnet, sollte diesem Sachverhalt auch im Standardzinsschock durch eine dynamische Modellierung Rechnung getragen werden. Auch hier sind Parallelen zwischen BCBS #319 und den EBA-Leitlinien zu erkennen. Erneut geht BCBS #319 bereits einen Schritt weiter hin zu Standardisierung und gibt Skalierungsfaktoren für die Ausübungsquoten der optionalen Komponenten des Bankbuchs vor. Abbildung 2 zeigt die verschiedenen Differenziertheitsstufen der Institute und die damit einhergehenden Anforderungen an den Detailgrad der Messung des Zinsänderungsrisikos.

Abbildung 2: Unterschiedliche Stufen der Differenziertheit in der Zinsänderungsrisikomessung (Quelle: EBA/GL/2015/08 Anhang A)

Abbildung 2: Unterschiedliche Stufen der Differenziertheit in der Zinsänderungsrisikomessung (Quelle: EBA/GL/2015/08 Anhang A)Mit der Berücksichtigung dynamischer Zusammenhänge in der barwertigen Risikomessung gehen für Institute weitgehende fachliche, prozessuale und technische Handlungsimplikationen einher.

Fachlich ist zunächst eine Methodik zu konzipieren, die eine realitätsgetreue Abbildung der zinsabhängigen Ausübung von impliziten Optionen in Bankprodukten ermöglicht. Neben dem im Konsultationspapier des BCBS verfolgten Ansatz einer pauschalen Multiplikation von durchschnittlichen Rückzahlungsquoten in verschiedenen Zinsszenarien sind sophistizierte Ansätze zur Abbildung zinsabhängiger Optionen denkbar und bei Vorliegen eines relevanten Bestands für Institute zu empfehlen. Durch die Bildung von zinsabhängigen Ausübungsfunktionen können Banken sowohl das allgemeine zinsunabhängige Ausübungsniveau von Optionen als auch die Sensitivität der Ausübungsbereitschaft gegenüber Zinsveränderungen verschiedener Größenordnungen kundengruppen- oder produktindividuell analysieren. Neben einer konformen Berechnung des Zinsänderungsrisikos und Optionsrisikos eröffnen sich Instituten durch die geschaffene Transparenz neue Analysemöglichkeiten, welche den Grundstein einer angemessenen Steuerung von Risiken aus impliziten Optionen darstellen. Dies erfordert jedoch zum einen den Aufbau und die Pflege einer ausreichenden Datenhistorie und zum anderen die Einführung definierter Prozesse, die eine regelmäßige Überprüfung und Validierung der ermittelten Ausübungsquoten sicherstellen.

Schließlich sind technische Voraussetzungen zu schaffen, um den Zusammenhang eines angenommenen Zinsschocks und der daraus resultierenden Änderung des Kundenverhaltens in der barwertigen Risikomessung zu berücksichtigen. Dafür sind entsprechend der ermittelten Ausübungsfunktionen kunden- bzw. produktindividuelle Cashflows in verschiedenen Zinsszenarien auf- und in der Risikoberechnung gegenüberzustellen. Hierdurch kann die Zinssensitivität der Kunden nicht nur in geänderte Ausübungsquoten, sondern auch direkt in einer Barwertveränderung des Zinsbuchs ausgedrückt werden.

Neben den fachlichen, prozessualen und technischen Erweiterungen sind sowohl die Fachkonzepte mitsamt unterliegender Prämissen und Restriktionen sowie die Regelprozesse zur Kalibrierung und Validierung der Modellierung nachvollziehbar zu dokumentieren.

Fazit

Die deutschen Aufsichtsbehörden haben zu Beginn des Jahres angekündigt, sich noch stärker mit dem Thema Zinsänderungsrisiken im Anlagebuch zu beschäftigen und den Fokus auf Institute mit einem besonders hohen Zinsänderungsrisiko zu legen. Der Standardzinsschock ist dabei das regulatorische Instrument, mit dem Zinsänderungsrisiken im Anlagebuch quantifiziert werden bzw. die im Verhältnis zum Eigenkapital als Indikator für das eingegangene Zinsänderungsrisiko dienen. Der Vergleich der Berechnung der Auswirkung des Standardzinsschocks nach noch gültigem RS 11/2011 (BA) der BaFin und den neuen EBA-Leitlinien hat gezeigt, dass die zu verwendende Messmethodik in den EBA-Leitlinien zum einen strenger und zum anderen auch komplexer ist. Strenger dahin gehend, dass der Standardzinsschock nun nicht mehr auf 200 Basispunkte beschränkt ist und Kundeneinlagen maximal über durchschnittlich fünf Jahre ausgerollt werden dürfen. Komplexer deswegen, weil Institute ihre Messmethoden entsprechend der Komplexität und Spezifika ihres Geschäftsmodells ausgestalten und gegebenenfalls auf eine dynamische Modellierung des Cashflows zurückgreifen müssen.

Da es derzeit noch keine Säule-1-Eigenkapitalanforderungen für diese Risikoart im Sinne von BCBS #319 gibt, wird der Weg an dieser Stelle über den aufsichtlichen Überprüfungs- und Bewertungsprozess (SREP) gehen, an dessen Ende dann ein dem Zinsänderungsrisiko entsprechender Kapitalzuschlag von den Instituten gefordert werden könnte.[3]

Daher gilt es, die strikten Vorgaben zeitnah umzusetzen und die fachlichen und technischen Voraussetzungen für die dynamische Modellierung und Messung zu schaffen. Vor dem Hintergrund eines möglichen Eigenkapitalzuschlags wird dann auch die Ausgestaltung und Steuerung des Zinsbuchs unter Risiko- und Ertragsgesichtspunkten höchst relevant.