EBA definiert einheitliche Methodenanforderungen im IRB-Ansatz

Neben den Guidelines zur PD-/LGD-Schätzung, welche bereits seit Ende 2017 final sind, standen in der dritten Phase insbesondere die Anforderungen zur Bestimmung von Downturn-Parametern im Zentrum der Diskussion.[2]

Hintergrund ist, dass Institute ökonomische Abschwungphasen („Economic Downturns“) derzeit uneinheitlich in den LGD- und CCF-Modellen berücksichtigen und häufig nicht transparent darlegen können, wie diese identifiziert werden und wie ihr Effekt auf die Risikoparameter quantifiziert wird. Da der Downturn-LGD direkt proportional auf die Risk Weighted Assets (RWA) im Kreditrisiko wirkt, handelt es sich bei den Quantifizierungsvorgehen um starke Hebel für die Eigenmittelanforderungen der Institute.

Nachdem Entwürfe der regulatorischen Anforderungen zwei Konsultationsphasen durchlaufen haben, wurden sie im März dieses Jahres (zwei Jahre nach der ersten Konsultation) finalisiert.[3] Dies gibt Anlass, die entstandenen finalen RTS und Guidelines (GL) genauer zu analysieren, Änderungen gegenüber dem letzten Konsultationsstand aufzuzeigen und die wesentlichen Herausforderungen für Institute herauszustellen.

Wesentliche Änderungen im Vergleich zur zweiten Konsultation

1. Konkretisierung beim Einfluss von LGD-Komponenten auf den Downturn-LGD

Die EBA konkretisiert in der finalen Fassung der GL, wie Downturn-Auswirkungen auf LGD-Komponenten (z. B. Recovery-Cashflows, Wiedergesundungsquoten und Ausfalldauern) bei der Quantifizierung des Downturn-LGD zu berücksichtigen sind.

Die LGD-Effekte der vom Downturn betroffenen Komponenten sollen zu einem Downturn-LGD aggregiert werden. Dabei bildet die LGD-Komponente mit der schlechtesten Ausprägung im Vergleich zu ihrem langfristigen Durchschnitt die Ausgangsbasis. Andere Komponenten sind darüber hinaus zu berücksichtigen, soweit sie den (aggregierten) Downturn-LGD weitertreiben – aber nicht notwendigerweise über das in der Abschwungphase beobachtete LGD-Niveau hinaus.

2. Erleichterungen beim LGD in-default sowie bei irrelevanten Downturn-LGDs

Beim LGD in-default kam die EBA den Instituten in Umfang und Komplexität der Anforderungen entgegen. Gemäß finaler Fassung der GL soll nun stets dieselbe Downturn-Periode für die Quantifizierung des Downturn-Aufschlags für den LGD non-defaulted und den LGD in-default angesetzt werden.

Es muss weiterhin nicht zwingend für jeden Referenzzeitpunkt[4], der für den LGD in-default relevant ist, ein individueller Aufschlag ermittelt werden, soweit gezeigt werden kann, dass dieses vereinfachte Vorgehen tendenziell konservativ ist.

Zudem können irrelevante Downturn-LGD-Berechnungen gemäß finaler GL nun ausgelassen werden. Sofern für ein Kalibrierungssegment mehrere Downturn-Perioden identifiziert wurden, dürfen Institute nun eine Abkürzung nehmen. Wenn sinnvoll dargelegt werden kann, dass bestimmte ökonomische Faktoren für die weitere Downturn-Analyse nicht relevant sind (z. B. wenn sich ein Faktor auf eine Branche bezieht, die für das Kalibrierungssegment nicht von Belang ist), muss für die nicht relevanten Faktoren nun kein Downturn-LGD ermittelt bzw. geschätzt werden.

3. Verpflichtung zum Haircut-Ansatz und erweiterte Nutzung des Extrapolationsansatzes

In der finalen GL führt die EBA eine weitere Priorisierung der Ansätze zur Downturn-LGD-Schätzung durch. Innerhalb der sogenannten Prio-2-Ansätze wird der Haircut-Ansatz nun verpflichtend, wenn ein relevanter konjunkturabhängiger Risikotreiber im Modell vorhanden ist.[5]

Die EBA begründet diese Änderung mit der Erkenntnis, dass der Extrapolationsansatz anfälliger für zu wenig konservative Ergebnisse infolge von hohen Schätzunsicherheiten ist. Um die Anwendung der für die Institute vergleichsweise nachteiligen Prio-3-Ansätze gering zu halten, hat die EBA zudem den Anwendungsbereich des Extrapolationsansatzes ausgeweitet.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Die genaue Einordnung der hier genannten Ansätze und Methoden sowie eine generelle Erklärung des Vorgehensmodells zur Ermittlung der Downturn-Komponenten sind Gegenstand des nachstehenden Kapitels.

Ermittlung des Downturn-LGD auf Basis eines strukturierten Vorgehensmodells

Überblick Vorgehensmodell

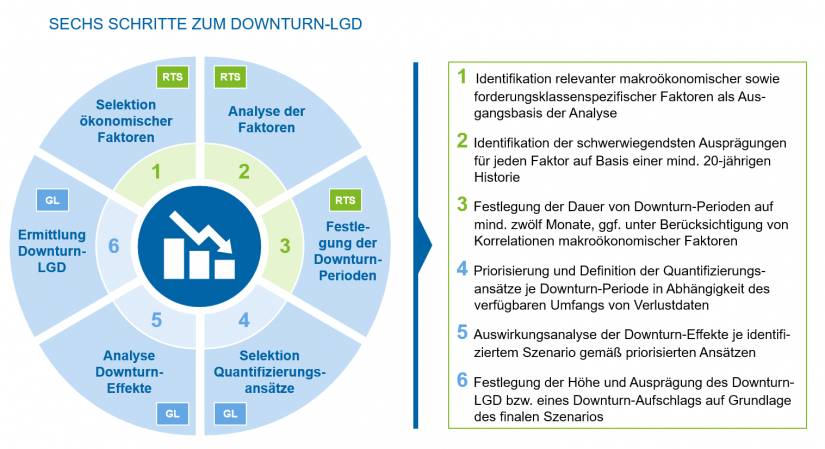

LGD-Schätzungen (und auch CCF-Schätzungen) sollen die Bedingungen ökonomischer Abschwungphasen widerspiegeln. Institute haben diese Anforderung bisher unterschiedlich interpretiert und methodisch umgesetzt. Die finalen RTS und GL machen im Zusammenhang gelesen den Prozess der Parameterschätzung klarer. Ein mögliches Vorgehen zur Schätzung der Downturn-Parameter kann wie in Abbildung 1 dargestellt werden.

Identifikation von Downturn-Perioden gemäß RTS (Schritte 1–3)

Das im RTS geregelte Vorgehen dient der Identifikation von Downturn-Perioden im Sinne von relevanten Zeitfenstern, die dann zur Quantifizierung des Downturn-LGD auf eigenen Verlustdaten des Instituts herangezogen werden (siehe dazu den nächsten Unterabschnitt zu den Schritten 4–6).

Die Identifikation von Downturn-Perioden erfolgt auf Grundlage eines durch die EBA vorgegebenen Katalogs mit ökonomischen Faktoren, der individuell um regions- oder forderungsklassenspezifische Indikatoren zu ergänzen ist. Die Faktoren sind je nach relevanter Jurisdiktion zu untersuchen und ggf. an regions- oder branchenspezifische Einflüsse anzupassen. Je nach ökonomischer Logik sollen dazu die absolute Höhe oder relative Änderung der Faktoren bzw. beides in Betracht gezogen werden.

Als Downturn-Perioden sind alle Zwölf-Monats-Zeitfenster zu definieren, in denen mindestens ein ökonomischer Faktor seine schlechteste Ausprägung aufweist. Dazu ist pro Faktor eine 20-jährige Zeitreihe heranzuziehen, die zu verlängern ist, wenn sich kein klar erkennbarer Abschwung identifizieren lässt. Die Dauer einer Downturn-Periode kann mehr als zwölf Monate umfassen, wenn ein relevanter Faktor für eine längere Zeit auf schwachem Niveau verharrt. Angrenzende Downturn-Perioden können zusammengefasst werden, wenn sich dies ökonomisch begründen lässt, z. B. im Sinne eines zusammenhängenden Konjunkturzyklus.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Quantifizierung des Downturn-LGD gemäß Guideline (Schritte 4–6)

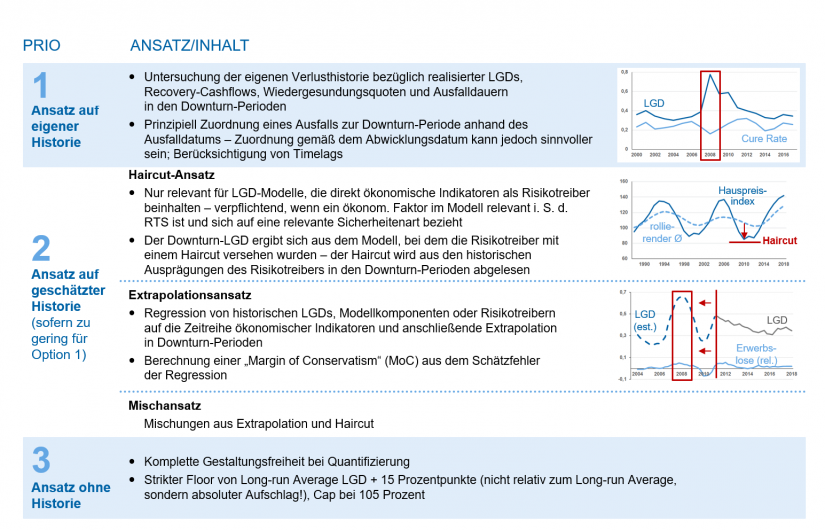

Für die identifizierten Downturn-Perioden sind die Verlustdaten des Instituts für den jeweils relevanten Forderungspool und die Jurisdiktion zu analysieren.[6] Da nicht jedes Institut über entsprechend umfangreiche Datenhistorien verfügt, schreibt die EBA je nach Datenverfügbarkeit für die entsprechenden Downturn-Perioden verschieden priorisierte Quantifizierungsansätze vor. Diese sind in nachfolgender Abbildung kurz charakterisiert.

Grundsätzlich priorisiert sind alle Ansätze, die vollständig auf einer eigenen Datenhistorie beruhen (Prio 1). Neben den realisierten LGDs sind zusätzlich Cashflows aus dem Verwertungsprozess, Wiedergesundungsquoten sowie die Verweildauer von Forderungen im Ausfall zu analysieren.

Liegen für eine bestimmte Downturn-Periode keine oder nur wenige Verlustdaten vor, dann können Ansätze verwendet werden, bei denen historische Verlustdaten geschätzt werden (Prio 2). Beinhaltet ein LGD-Modell einen relevanten ökonomischen Faktor als Risikotreiber, ist aus der Ausprägung des Faktors in der Downturn-Periode ein Haircut abzuleiten (sog. Haircut-Ansatz). Alternativ können über Regressionsanalysen LGDs oder Ausprägungen von Modellkomponenten extrapoliert werden (sog. Extrapolationsansatz). Bei diesem Ansatz ist jedoch ein zusätzlicher Konservativitätsaufschlag (Margin of Conservatism, MoC) zu bilden.

Nur wenn keine relevante Downturn-Periode gemäß den genannten Ansätzen analysiert werden kann, soll auf freie, d. h. nicht auf eigenen Verlustdaten basierende Verfahren ausgewichen werden (Prio 3). In diesem Fall gilt ein strenger LGD-Floor von 15 Prozentpunkten auf den langfristigen Durchschnitts-LGD (sog. „Long-run Average“).

Am Ende steht für jedes Kalibrierungssegment jeweils ein „Add-on“, das auf den langfristigen Durschnitts-LGD aufgeschlagen zu einem LGD führt, der für einen ökonomischen Abschwung angemessen ist, oder ein Kalibrationsziel, an das der LGD direkt kalibriert werden kann.[7]

Das letztlich heranzuziehende Add-on oder Kalibrationsziel ist dasjenige, das zu den konservativsten LGD-Schätzungen führt. Können einzelne Downturn-Perioden nur mit Prio-2- oder Prio-3-Verfahren bewertet werden, ist diese Unsicherheit im Downturn-LGD über einen weiteren MoC zu berücksichtigen. Grundsätzlich erfordern niedriger priorisierte Ansätze zwingend höhere MoCs.

Die Regelungstiefe der GL sorgt für Komplexität – wesentliche Herausforderungen sind zu meistern

Während der RTS im Vergleich zu seiner ersten Konsultation deutlich vereinfacht wurde, beinhalten die Guidelines auch in der finalen Version komplexe Detailanforderungen sowie zu füllenden Interpretationsspielraum. Herausforderungen ergeben sich u. a. aus den nachfolgenden Aspekten:

- Offen bleibt die konkrete rechnerische Ableitung des Downturn-LGD, obwohl die Analysemethoden, wie oben geschildert, klar umrissen sind. Zudem bleibt – falls nicht der Weg über ein Kalibrierungsziel gewählt wurde – die Ausgestaltung eines Add-on (multiplikativ, additiv, Caps, Floors etc.) unklar. Die Guidelines geben lediglich vor, dass der Downturn-Aufschlag die Reihenfolge der Forderungspools nach ihrem LGD nicht verändern soll.

- Um die Zyklizität der Modelle zu reduzieren, soll die Höhe des Downturn-Effekts sensitiv zum aktuellen Konjunkturzyklus gewählt werden. So könnte beispielsweise ein geringeres Add-on in akuten Abschwungphasen berücksichtigt werden. Die methodische Ableitung einer solchen Konjunkturabhängigkeit in den Modellen bleibt aber unklar.

- Zur Berücksichtigung der Downturn-Effekte von LGD-Komponenten müssen Institute Methoden entwickeln, mittels derer man die Effekte der einzelnen Komponenten zu einem Downturn-LGD aggregieren kann, was vor dem Hintergrund der Abhängigkeiten der einzelnen Komponenten ein schwieriges Unterfangen ist. Die beiden von der EBA vorgestellten Prinzipien für diese Aggregation geben dabei nur wenig Orientierung.

- Die Aufsicht verlangt die Berechnung eines Referenzwerts für einen Downturn-LGD zur Plausibilisierung der Ergebnisse des Instituts. Es empfiehlt sich, zur Prüfungsvorbereitung entsprechende Überleitungsrechnungen vom Referenzwert auf den tatsächlichen Downturn-LGD vorzuhalten.

- Die nur mit Prio-3-Methoden quantifizierbaren Downturn-Perioden sind gemäß Guideline zu vernachlässigen, sofern andere Downturn-Perioden vorliegen, die mit eigener oder geschätzter Historie quantifiziert werden können (Prio-1- oder Prio-2-Ansätze). Die Schätzunsicherheit durch die Nichtberücksichtigung der Prio-3-Perioden ist über einen MoC einzubeziehen. Wie dieser MoC ohne Datengrundlage zu kalkulieren ist, bleibt unklar.

Auch auf Ebene der einzelnen Quantifizierungsansätze verbleiben Unschlüssigkeit und praktische Herausforderungen:

- Beim Extrapolationsansatz sollen LGDs bzw. Modellkomponenten durch mehrere ökonomische Faktoren geschätzt werden. Da ökonomische Faktoren jedoch häufig stark miteinander korreliert sind, wird dies zu multikollinearen Modellen, d. h. Overfitting, führen. Ein reduziertes Modell würde allerdings unter mangelndem Erklärungsgehalt leiden.

- Beim Haircut-Ansatz ist zu bedenken, dass in der Regel nur wenige oder nur eine einzelne Komponente des LGD-Modells direkt von makroökonomischen Faktoren abhängen. Da ein Downturn aber auf alle Modellkomponenten wirken kann, wird der Haircut-Ansatz regelmäßig mit dem Extrapolationsansatz gemischt angewandt werden müssen und somit nur eine geringe methodische und datentechnische Entlastung bieten.

- Bei Prio-3-Ansätzen kann der pauschale Floor von 15 Prozent für bestimmte Forderungsklassen, in denen typischerweise Übersicherungen vorliegen, schlicht zu konservativ sein und zu einer nicht-risikosensitiven Steuerung führen.

- Prio-2-Ansätze stellen hinsichtlich der Komplexität der Methoden die wohl anspruchsvollste Variante dar. Zugleich ist die Relevanz der Prio-2-Ansätze gerade zu Beginn der Anwendung ab 2022 aufgrund der zumeist kurzen Verlustdatenhistorien in den Instituten groß. Herausforderung ist diesbezüglich, dass diverse makroökonomische Faktoren, z. B. die Arbeitslosenquote, innerhalb der geforderten 20-jährigen Historie ihren schlechtesten Wert außerhalb von qualitätsgesicherten internen Verlusthistorien aufweisen werden.[8]

Bewertung und Ausblick

Im Verlauf der zwei Jahre seit der ersten Konsultation hat es die EBA geschafft, die Anforderungen an die Ableitung des Downturn-Effekts im LGD zu reformieren und schlussendlich dabei auch die Datenverfügbarkeit in den Instituten sowie in Teilen auch die Komplexität der Berechnungen zu berücksichtigen. Insgesamt rückt die Downturn-Schätzung als „Disziplin“ in der Parameterschätzung deutlich mehr in den Vordergrund.

Die finalen Anforderungen weisen dabei im Vergleich zur zweiten Konsultation nur moderate Verbesserungen auf. Zwar wurden einige Problemstellen adressiert (z. B. LGD in-default und LGD-Komponentenaggregation), eine Vielzahl der Herausforderungen ist jedoch auch in der finalen Fassung erhalten geblieben. Insgesamt ist festzuhalten, dass die Anforderungen für die meisten Institute einen enormen Handlungsbedarf bedeuten. Angesichts des immensen Umfangs an Analysen, die für die Downturn-Parameterschätzung notwendig sind, ist die Umsetzung der Anforderungen – trotz Verschiebung bis 2022 – weiterhin ein ambitioniertes Ziel. Dies wird dadurch verschärft, dass die sehr detaillierten Anforderungen der Guidelines zur PD- und LGD-Schätzung parallel umzusetzen sind. Die Institute sollten daher – sofern nicht bereits geschehen – zeitnah mit den Vorbereitungen und der Umsetzung beginnen.

zeb unterstützt auf Kundenprojekten diesbezüglich u. a. bereits in der Konzeption der anzuwendenden Methoden sowie in der Sammlung und Zusammenführung von relevanten Verlust- und makroökonomischen Zeitreihen und RWA-Auswirkungsanalysen auf Basis derzeit verfügbarer Daten.