Risikomanagement: Zahlenbeispiel anhand eines Over-Hedge[1]

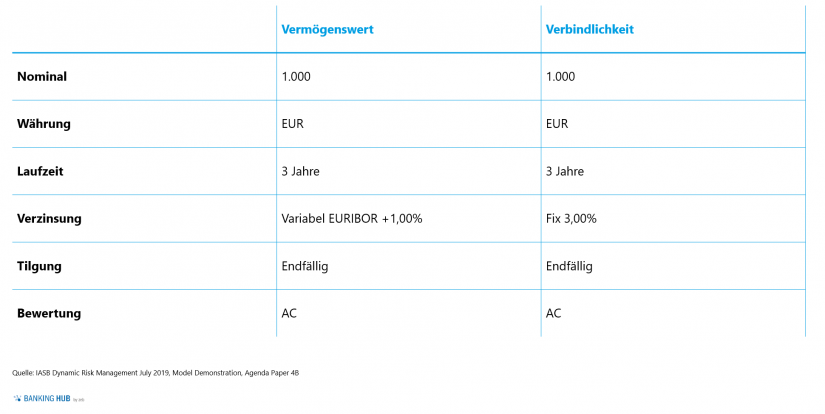

Das Beispielinstitut DRM-Bank bilanziert folgende Vermögenswerte und Verbindlichkeiten:

Ausgangspunkt des Dynamic Risk Management Accounting ist der Zielwert für das Nettozinsergebnis. Dieser ist durch das Risikomanagement für einen bestimmten Steuerungszeitraum festzulegen.

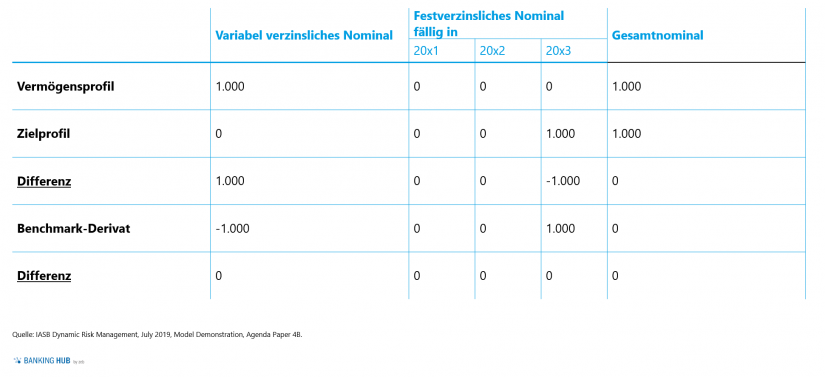

Im Beispiel möchte das Zinsrisikomanagement der DRM-Bank ein stabiles jährliches Nettozinsergebnis i. H. v. 20 EUR für die nächsten drei Jahre erzielen. Dazu wird ein Receiver-Zinsswap mit einem Nominal von 1.000 EUR und einer Laufzeit von drei Jahren benötigt, der das Vermögensprofil auf das Zielprofil transformiert – im Beispiel also den variabel verzinslichen Zahlungsstrom des Vermögenswerts auf einen fest verzinslichen Zahlungsstrom tauscht. Die aus dem Zinsswap resultierenden Zahlungsströme gleichen die Differenzen zwischen Vermögens- und Zielprofil genau aus.

Aus Vermögens- und Zielprofil lässt sich das Benchmark-Derivat ableiten:

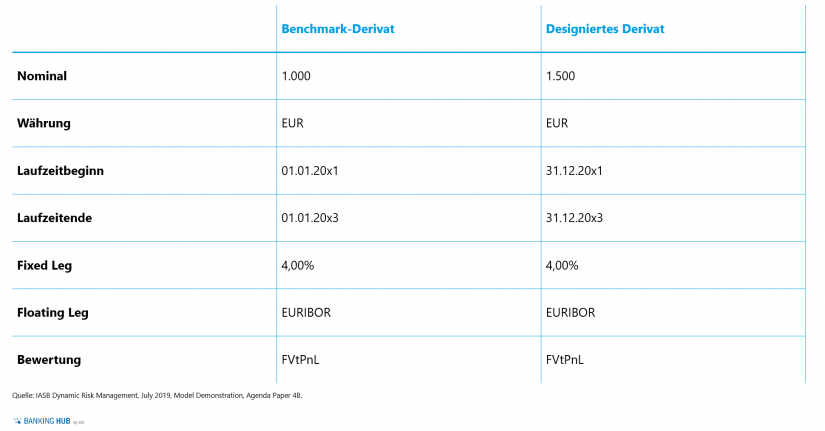

Die DRM-Bank verwendet jedoch anstatt des Benchmark-Derivats einen Zinsswap mit einem Nominal von 1.500 EUR.

Die Critical Terms des Benchmark-Derivats und des designierten Derivats unterscheiden sich daher:

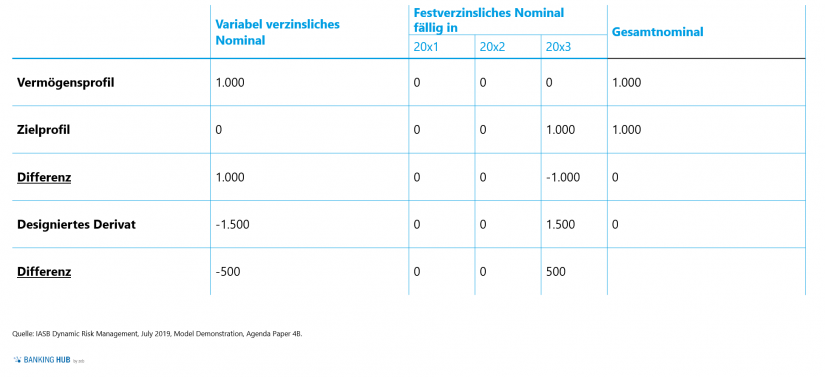

Durch das – im Vergleich zum Benchmark-Derivat – höhere Nominal des designierten Derivats erfolgt keine perfekte Transformation des variabel verzinsten Vermögensgegenstands auf das Zielprofil.

Der Nominalüberhang von 500 EUR führt dazu, dass die Zahlungsströme des Receiver-Swap die Zahlungsströme des Vermögens- und Zielprofils übersteigen:

Bei Gegenüberstellung der Zahlungsströme des Vermögens- und Zielprofils ergibt sich für jede Periode die Differenz von 20 EUR zur Erreichung des festgelegten Nettozinseinkommens.

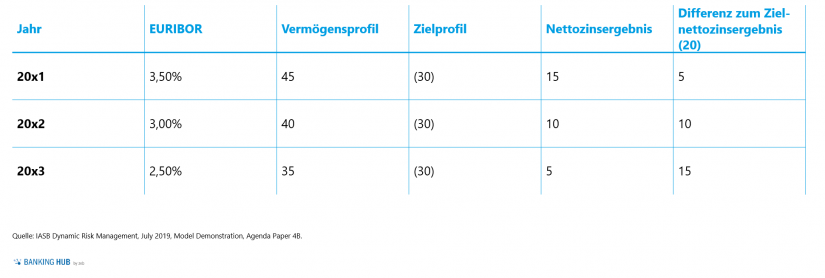

Bei gegebener EURIBOR-Entwicklung resultieren folgende Nettozinszahlungen für das Vermögens- und Zielprofil:

Im Beispiel ergibt sich durch die fallende Zinskurve ein steigender Fehlbetrag, um das angestrebte jährliche Nettozinsergebnis von 20 EUR zu erreichen. Das Benchmark-Derivat gleicht diesen Fehlbetrag durch die Zinsabgrenzung exakt aus.

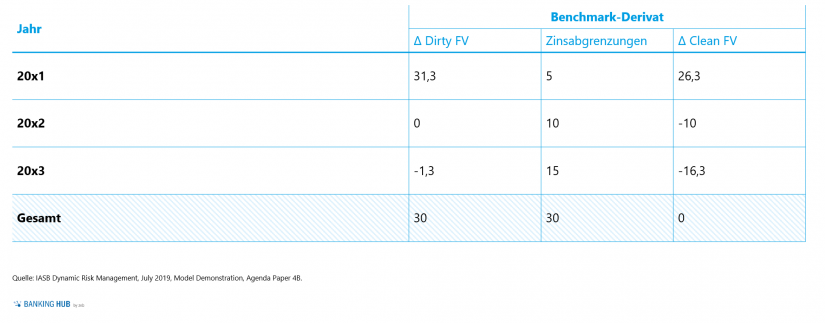

Die gegebenen gesamten Fair-Value-Änderungen des Benchmark-Derivats – also die Dirty-Fair-Value-Änderungen (∆ Dirty FV) – setzen sich aus den Zinsabgrenzungen und den Clean-Fair-Value-Änderung (∆ Clean FV) zusammen:

Um den Buchungsstoff für Dynamic Risk Management Accounting abzuleiten, ist die Dirty-Fair-Value Änderung der designierten Sicherungsinstrumente in einen zu reklassifizierenden Betrag und in einen ineffektiven Betrag aufzuteilen.

Der zu reklassifizierende Betrag ist der kleinere Betrag der Zinsabgrenzungsbeträge von designiertem Derivat und Benchmark-Derivat.[2] Der ineffektive Betrag ergibt sich aus der Differenz der Dirty-Fair-Value-Änderungen von designiertem Derivat und Benchmark-Derivat.

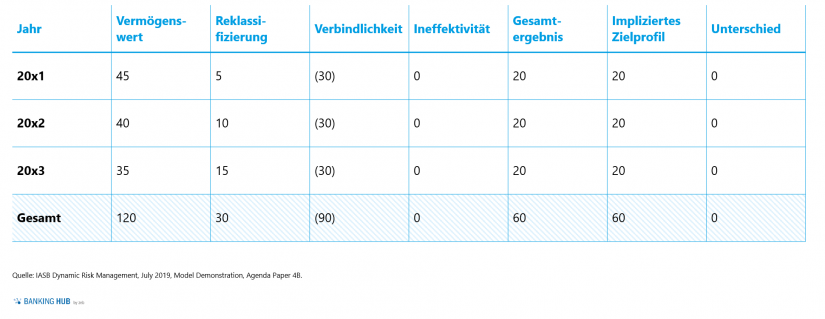

Die DRM-Bank hätte bei Designation des Benchmark-Derivats durch die periodische Reklassifizierung der Zinsabgrenzung aus dem OCI in die GuV das angestrebte stabile Nettozinsergebnis von jährlich 20 EUR erzielt („perfect alignment“):

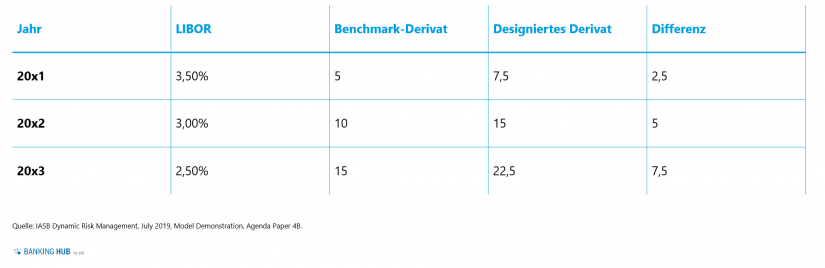

Werden die Zahlungsströme von Benchmark-Derivat und designiertem Derivat gegenübergestellt, ergibt sich eine Differenz.

Im Beispiel zeigen sich folgende Nettozinszahlungen aus Floating und Fixed Leg beider Derivate:

Während das Benchmark-Derivat den identifizierten Fehlbetrag zum gewünschten Nettozinsergebnis exakt trifft, sind die Cashflows des verwendeten Derivats bei gleicher EURIBOR-Entwicklung aufgrund des höheren Nominalvolumens zu hoch.

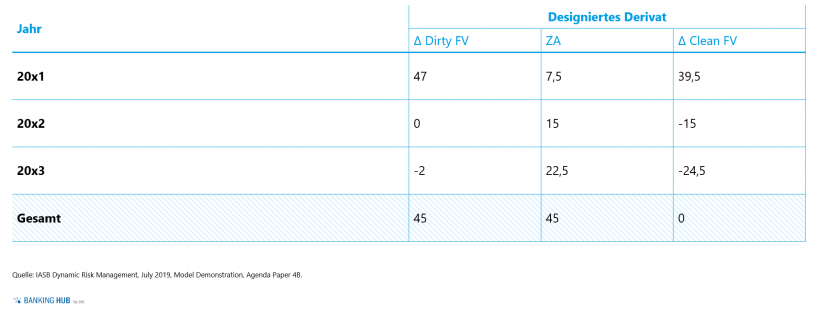

Zusammengefasst ergeben sich für das designierte Derivat die folgenden gegebenen Fair-Value-Änderungen und Zinsabgrenzungen:

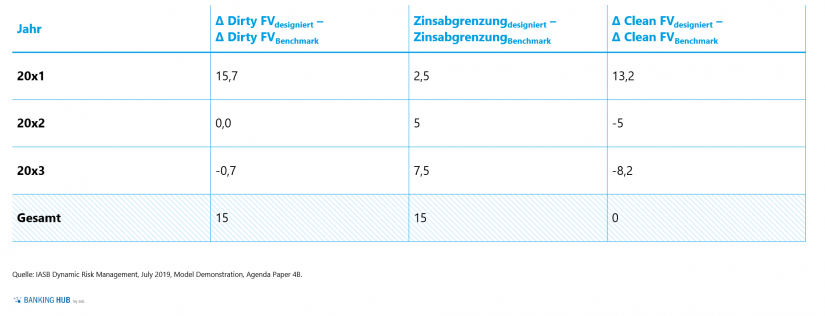

Die Differenzen von Clean und Dirty Fair Values sowie die Zinsabgrenzungen zwischen designiertem Derivat und Benchmark-Derivat betragen:

Die Zinsabgrenzungen und die Clean-Fair-Value-Änderungen des designierten Derivats sind bis zu dem Betrag effektiv, der den Zinsabgrenzungen und Clean-Fair-Value-Änderungen des Benchmark-Derivats entspricht. Der effektive Teil der Zinsabgrenzung wird in die GuV reklassifiziert, und der effektive Teil der Clean-Fair-Value-Änderung verbleibt im OCI. Die in der vorherigen Darstellung abgeleiteten Überschussbeträge der Dirty-Fair-Value-Änderungen werden in einer separaten GuV-Position als Ineffektivität gebucht.

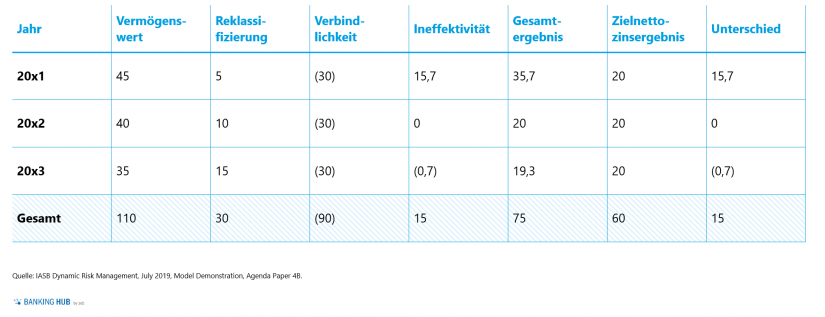

Im Beispiel wird das Zielnettozinsergebnis in zwei Perioden verfehlt:

Die beschriebene Buchungslogik des Dynamic Risk Management Accounting ist dabei mit der eines Cashflow-Hedge vergleichbar. Die reklassifizierten Beträge bei einem Over-Hedge sind identisch mit den Beträgen bei einem „perfect alignment“. Der gewählte Ausweis entspricht in der GuV-Wirkung dem Fall, in dem die DRM-Bank nur das Benchmarkt-Derivat designiert hätte und ein weiteres Derivat[3] im Handelsbestand bilanzieren würde. Somit spiegelt sich die Güte der Zinsergebnissteuerung in der GuV wider:

Das angestrebte Zinsergebnis wird durch die Reklassifizierung nur auf den ersten Blick erreicht. Die Ineffektivitätsbuchungen zeigen, dass die DRM-Bank ihr Zinsergebnisziel verfehlt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vorgehen im Falle eines Under-Hedge

Sofern der Zinsabgrenzungsbetrag des designierten Derivats kleiner ist als der Zinsabgrenzungsbetrag des Benchmark-Derivats, handelt es sich um einen Under-Hedge.

Bei einem Under-Hedge wird die Ineffektivität auch aus der Differenz der Dirty-Fair-Value-Änderungen des designierten Derivats und des Benchmark-Derivats abgeleitet, allerdings wird sie bei der Buchung anders behandelt. Für die Ermittlung des Buchungsstoffs ist ein „lower of“-Test – analog zum Vorgehen bei einem Cashflow-Hedge – durchzuführen.

Bei Under-Hedges sind lediglich die tatsächlichen Zinsabgrenzungen des designierten Derivats als effektiv zu reklassifizieren, auch wenn sie kleiner sind als die des Benchmark-Derivats. Somit wird bei Under-Hedges zwar der Zielwert für das Nettozinsergebnis verfehlt, allerdings gibt es aufgrund des „lower of“-Tests keine gesonderte Buchung für die Ineffektivität. Es ist vorgesehen, dass im Anhang die Zielverfehlung der Zinsrisikosteuerung offenzulegen ist.

Fazit: Buchungslogik von Dynamik Risk Management Accounting

Im Artikel wird die grundlegende Buchungslogik von Dynamik Risk Management Accounting an einem vereinfachten Beispiel erläutert. Dabei zeigt sich, dass bei einer periodischen Zinsbuchsteuerung mit festem Zielwert für das Nettozinsergebnis anhand der GuV-Wirkung der designierten Sicherungsinstrumente abgelesen werden kann, wie gut das Risikomanagement sein Ziel erreicht – sofern auch alle Sicherungsinstrumente designiert wurden.

Eine derartige Abbildung der Performance des Risikomanagements ist allerdings nur bei periodischer Steuerung des Nettozinseinkommens möglich. Ob diese Voraussetzungen auch in der Bankpraxis – vor allem bei barwertiger Risikosteuerung – gegeben sind und wie stark sich Dynamic Risk Management Accounting auf das Eigenkapital auswirken könnte, wird im letzten Teil der Artikelserie erläutert.

Lesen Sie mehr in der Miniserie zu DRM Accounting:

- Dynamic Risk Management Accounting – Teil 1: Eine Einführung

- Dynamic Risk Management Accounting – Teil 3: EK-Auswirkungen und Vereinbarkeit mit Zinsrisikosteuerung